Навигация

Открытие и ведение линий краткосрочного кредитования хозяйствующих субъектов

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРАТКОСРОЧНОГО КРЕДИТОВАНИЯ ХОЗЯЙСТВУЮЩИХ СУБЪЕКТОВ

1.1 Необходимость, сущность и основные принципы краткосрочного кредитования

1.2 Основные виды краткосрочного кредитования. Содержание кредитной линии

1.3 Нормативно-правовая база, регулирующая порядок кредитования субъектов хозяйствования

2 ОСНОВНОЕ СОДЕРЖАНИЕ РАБОТЫ БАНКА ПО ОТКРЫТИЮ И ОБСЛУЖИВАНИЮ КРЕДИТНОЙ ЛИНИИ

2.1 Предоставление и рассмотрение документов

2.2 Анализ кредитоспособности заемщика

2.3 Заключение кредитного договора и порядок предоставления кредита

2.4 Источники и порядок погашения задолженности

3 ПУТИ СОВЕРШЕНСТВОВАНИЯ ПРОЦЕССА КРЕДИТОВАНИЯ В ФОРМЕ КРЕДИТНОЙ ЛИНИИ

3.1 Общие рекомендации по УЛУЧШЕНИЮ процесса кредитования в форме кредитной линии

3.2 Совершенствование методики анализа кредитоспособности заемщика

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ПРИЛОЖЕНИЕ 1

ПРИЛОЖЕНИЕ 2

ПРИЛОЖЕНИЕ 3

ВВЕДЕНИЕ

В настоящее время кредит имеет огромное значение. Он решает проблемы, стоящие перед всей экономической системой. Так при помощи кредита можно преодолеть трудности, связанные с тем, что на одном участке высвобождаются временно свободные денежные средства, а на других возникает потребность в них. Кредит аккумулирует высвободившийся капитал, тем самым, обслуживает прилив капитала, что обеспечивает нормальный воспроизводственный процесс. Поэтому кредит в рыночной экономике необходим, прежде всего, как эластичный механизм перелива капитала из одних отраслей производства в другие и уравнивания нормы прибыли. Он разрешает противоречие между необходимостью этого свободного перехода капитала и закрепленностью производственного капитала в определенной натуральной форме. В то же время кредит необходим для поддержания непрерывности кругооборота фондов действующих предприятий, обслуживания процесса реализации производственных товаров.

Следует отметить, что в настоящее время в Республике Беларусь сложилась такая ситуация, что прочно стоять на ногах может только крупное предприятие с большими оборотами. Наше законодательство направлено, в принципе на развитие крупного бизнеса. В этих условиях многие предприятия, чтобы выжить, увеличивают оборотные средства с помощью кредитов.

Актуальность темы данной дипломной работы объясняется распространенностью краткосрочных кредитов в банковской практике, которые все чаще выдаются в форме кредитной линии.

Поэтому целью дипломной работы является рассмотрение порядка краткосрочного кредитования в форме кредитной линии, а также выработка предложений и основных путей совершенствования данного процесса.

Для достижения поставленной цели в работе ставятся следующие задачи:

- рассмотреть основные теоретические аспекты, связанные с краткосрочным кредитованием хозяйствующих субъектов в форме кредитной линии;

- определить нормативную базу, регулирующую порядок кредитования хозяйствующих субъектов;

- рассмотреть порядок предоставления кредитов в форме кредитной линии;

- выработать положения по совершенствованию процесса кредитования в форме кредитной линии.

Документальную основу данной дипломной работы составляет экономическая литература белорусских и российских авторов, нормативно-правовые документы Республики Беларусь, а также статистическая информация филиала № 627 АСБ «Беларусбанк».

Работа состоит из трех глав. В первой главе рассматриваются основные теоретические аспекты краткосрочного кредитования, в том числе его сущность, методы предоставления и виды, нормативно-правовая база, регулирующая кредитование коммерческими банками хозяйствующих субъектов.

Во второй главе раскрывается порядок кредитования хозяйствующих субъектов путем открытия кредитной линии, а также источники и порядок погашения задолженности.

В третьей главе излагаются основные направления совершенствования процесса кредитования в форме кредитной линии, а также предлагается обновленная методика по анализу кредитоспособности предприятий, желающих открыть себе в банке кредитную линию.

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРАТКОСРОЧНОГО КРЕДИТОВАНИЯ ХОЗЯЙСТВУЮЩИХ СУБЪЕКТОВ

1.1 Необходимость, сущность и основные принципы краткосрочного кредитования

Существование кредита вызвано объективной необходимостью, и он играет существенную роль в процессе общественного производства. Кредит обеспечивает трансформацию денежного капитала в ссудный, выражает отношения между кредиторами и заемщиками. При его помощи свободные денежные капиталы и доходы предприятий, домашнего сектора и государства аккумулируются, превращаются в ссудный капитал, который передается за плату во временное пользование.

Конкретной экономической основой, на которой появляются и развиваются кредитные отношения, выступают кругооборот и оборот капитала.

Средства и предметы труда в стоимостном выражении на предприятиях в каждый данный момент времени могут находиться в денежной, производственной и товарной формах. При этом их назначение различно.

На первой стадии кругооборота капитала денежная форма преобразуется в физическую: за счет денежных средств приобретаются средства производства. На второй стадии (в процессе производства) создается готовый продукт (товар), капитал принимает производительную форму, затем переходит в товарную, к стоимости израсходованных средств производства здесь присоединяется вновь созданная стоимость. На третьей стадии реализуется готовая продукция. Товарная форма переходит в свою начальную денежную форму, чаще всего с некоторым количественным приращением в виде чистого дохода.

Движение средств не замыкается их переходом из одной формы в другую. Движение средств – не только их кругооборот, но и оборот. Денежные средства, полученные после реализации продукции, вновь расходуются: приобретаются новые средства производства, выплачивается заработная плата; кругооборот вновь и вновь повторяется.

Последовательное превращение капитала из одной формы в другую, кругооборот и оборот капитала не везде одинаковы. В каждом конкретном случае они отражают особенности производства и обращения продукции. Индивидуальные кругооборот и оборот выражают специфику производственной и сбыто-снабженческой деятельности того или иного предприятия. Каждый из индивидуальных кругооборотов тесно взаимосвязан с другими кругооборотами как часть единого хозяйственного оборота.

Кругооборот и оборот капитала отличается непрерывностью. Вместе с тем этому движению присуща неравномерность. К проявлениям данной неравномерности относится образование временного избытка либо временного недостатка средств на предприятиях в ходе движения как основного, так и оборотного капиталов.

Колебания в кругообороте основного капитала связаны с постепенным переносом его стоимости на произведенную продукцию в процессе амортизации, в то время как обновление основных средств требует крупных единовременных затрат. Причем необходимость в таких затратах часто возникает задолго до полной амортизации основных средств вследствие их морального устаревания. Таким образом, у предприятия может образоваться как временный избыток денежных средств, которые накапливаются в процессе амортизации, так и потребность в дополнительных ресурсах на цели технического перевооружения и производственного строительства в случае недостаточности собственных накоплений.

Считается, что такие колебания в кругообороте основного капитала способствовали появлению долгосрочного кредита, к которым в соответствии с законодательством относятся кредиты, предоставленные на цели, связанные с созданием и движением долгосрочных активов без ограничения по сроку и иные кредиты, предоставленные на срок свыше двенадцати месяцев, за исключением кредитов, предоставленных на цели, связанные с созданием и движением текущих активов.

Колебания в кругообороте оборотного капитала, возникающие в связи с тем, что потребность хозяйствующего субъекта в оборотных средствах не всегда совпадает с их фактическим наличием на данный момент, способствовали появлению краткосрочного кредита [15, с. 105]. К ним в соответствии с законодательством относятся кредиты, предоставленные на цели, связанные с созданием и движением текущих активов, без ограничения по сроку, а также кредиты, предоставленные на срок до двенадцати месяцев включительно, за исключением кредитов, предоставленных на цели, связанные с созданием и движением долгосрочных активов [4].

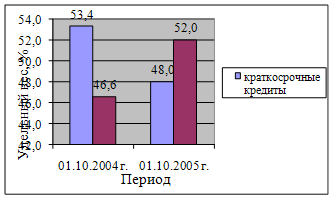

Краткосрочные кредиты являются довольно распространенными. В Республике Беларусь сложилось следующее соотношении краткосрочных и долгосрочных кредитов в экономику страны (рис. 1.1):

Рис. 1.1 Соотношение краткосрочных и долгосрочных кредитов, предоставленных экономике Республики Беларусь

Источник: [20, с. 8], [2, с. 7]

На рис. 1.1 видно, что по данным на 01.10.2004 г. доля краткосрочных кредитов составляла 53,4%, однако уже по состоянию на 01.10.2005 г. их доля уменьшилась на 5,4%, составив 48%. Удельный вес долгосрочных кредитов увеличился на 5,4% и по данным на 01.10.2005 г. составил 52%. Это говорит о том, что в нашей стране предприятия стремятся обновить свою материальную базу, стремясь избавиться от физического и морального износа производственного оборудования, однако они по прежнему обращаясь в банки за кредитами на осуществление текущей деятельности.

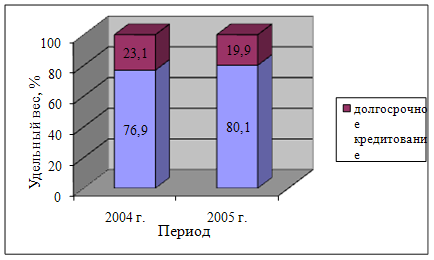

Также можно рассмотреть структуру и динамику краткосрочного и долгосрочного кредитования в общем объеме выданных кредитов в филиале №627 АСБ «Беларусбанк» (рис. 1.2):

Рис. 1.2 Структура и динамика кредитов по срокам кредитования

Источник: информация предоставлена кредитным отделом филиала №627 АСБ «Беларусбанк»

Согласно рис. 1.2 основную долю кредитов хозяйствующим субъектам составляют краткосрочные кредиты, выдаваемые на финансирование текущей деятельности. Удельный вес данных кредитов в общем объеме предоставленных кредитов за 2005 год составил 80,1%, что выше на 3,2% по сравнению с данными год назад, когда он составлял 76,9%. А удельный вес долгосрочных кредитов снизился на 3,2 пункта с 23,1% в 2004 году до 19,9% в 2005 году.

Ежедневная потребность в оборотных средствах и динамика их фактического объема зависят от множества факторов, специфичных для каждого предприятия. Выделяют следующие из них: сезонность производства, характер производимой продукции и потребляемого сырья, величина рабочего периода, соотношение между временем производства и временем обращения продукции, уровень цен на сырье и материалы, на производимую продукцию и т. д. [14, с. 179]. Особенности индивидуальных кругооборотов оборотных средств хозяйствующих субъектов обусловливают неравномерность поступления этих средств на счета предприятий, а также неравномерность их использования в процессе производства.

В результате возможно несоответствие между ежедневной потребностью в оборотных средствах и их фактическим наличием. При этом может образоваться временный избыток оборотных средств или возникнуть необходимость в привлечении дополнительного капитала.

Рассмотренные процессы, приводящие к образованию временного избытка или недостатка ресурсов, характерны для движения средств предприятий и организаций всех форм собственности. Кроме того, временно свободными могут быть доходы и сбережения населения, денежные накопления государства, собственные средства кредитных учреждений. В то же время у них может возникать потребность в дополнительных денежных ресурсах.

Индивидуальные кругообороты и обороты средств хозяйствующих субъектов взаимосвязаны в рамках единого воспроизводственного процесса. При этом высвобождение средств и дополнительная потребность в них, как правило, не совпадают по субъектам образования, по времени и количественно. В связи с этим появляется возможность восполнить временный недостаток средств одних хозяйствующих субъектов за счет временного позаимствования избытка средств у других. Процесс аккумуляции временно свободных денежных средств и их перераспределение во временное пользование осуществляется при помощи кредита. Таким образом разрешается противоречие между временным высвобождением средств из хозяйственного оборота и необходимостью их эффективного использования.

Особенности индивидуальных кругооборотов и оборотов средств экономических субъектов и их взаимосвязь в процессе национального воспроизводства создают возможность возникновения кредитных отношений. Для реализации этой возможности, по мнению некоторых экономистов необходимы определенные экономико-правовые условия:

- юридическая самостоятельность кредитора и заемщика, что обеспечивает экономическую ответственность сторон в процессе кредитования;

- заинтересованность кредитора и заемщика в кредитных отношениях, что зависит от банковской процентной ставки, которая должна обеспечить максимальную прибыль кредитору, а также возможность уплаты процентов за кредит без ущерба для заемщика [25, с. 121-122].

Поскольку краткосрочный кредит является одним из видов кредита, то его сущность следует рассматривать исходя из сущности кредитных отношений, а значит, все, что характерно для определения сущности кредита, будет характерно и для краткосрочного кредитования.

По мнению некоторых авторов, анализ сущности кредита предполагает раскрытие ряда его конкретных характеристик, которые показывают сущность в целом, для чего рассматривается структура, стадии движения и основа кредита [16, с. 173].

Структуру кредита характеризуют его устойчивые элементы: субъекты (кредитор и заемщик) и объект (ссуженная стоимость) кредитных отношений.

Кредитор – субъект кредитного отношения, предоставляющий стоимость во временное пользование [27, 281]. Для него характерно следующее:

- он ссужает как собственные, так и временно свободные чужие средства;

- выдача кредитов производится на возвратной, платной основе;

- размещение высвобождающихся ресурсов носит производительный характер;

- его положение двоякое, может одновременно являться и заемщиком;

- в качестве кредиторов выступают банки и другие кредитные организации, государство, хозяйствующие субъекты, население и др.

Заемщик (кредитополучатель) – сторона кредитных отношений, получающая кредит и обязанная возвратить его. Для него характерно:

- он не является собственником полученных средств, выступает их временным владельцем на срок кредита;

- возвращает ресурсы, завершившие кругооборот в его хозяйстве;

- применяет ссужаемые средства как в сфере обращения, так и в сфере производства;

- возвращает стоимость большую (с процентом), чем получил от кредитора.

Ссуженная стоимость – объект кредитной сделки, по поводу которого возникает кредитное отношение. Это то, что кредитор передает во временное пользование заемщику. Ссуженная стоимость имеет особенности:

- движение ее носит возвратный характер: от кредитора к заемщику и наоборот;

- выдача ссуд, как правило, носит авансирующий характер;

- сохраняется в своем движении;

- проходит особые стадии в движении [27, с. 282].

Некоторые авторы экономической литературы выделяют следующие стадии движения ссуженной стоимости:

- размещение кредита;

- получение кредита заемщиками;

- его использование;

- высвобождение ресурсов;

- возврат временно позаимствованной стоимости;

- получение кредитором средств, размещенных в форме кредита [16, с. 179].

Другие специалисты кроме вышеперечисленных выделяют начальной стадией аккумуляцию денежных средств, а также предусматривают возврат не только позаимствованной стоимости, но вместе с процентом [27, с. 282].

Рассматривая основу кредита, следует отметить, что под ней понимается наиболее глубокая часть сущности кредитных отношений, то, на чем «держится» и определяется сущность.

Считается, что основой кредита является возвратность [16, с. 183]. Возвратность кредита, вне зависимости от стадий движения ссужаемой стоимости, выступает всеобщим свойством кредита. Экономическую основу возвратности кредита составляет непрерывность кругооборота фондов предприятия, поскольку при такой непрерывности в конце каждого оборота происходит постоянное высвобождение авансированных денежных средств. Кругооборот фондов создает источник для погашения банковского кредита [18, с. 20].

На основе рассмотренной выше сущности кредитных отношений можно выделить несколько определений кредита, имеющих место в экономической литературе:

- кредит – аккумуляция, размещение и использование временно свободных денежных ресурсов на началах возвратности [27, с. 281];

- кредит – экономические отношения между кредитором и заемщиком по поводу возвратного движения стоимости [15, с. 181];

- кредит – форма движения ссудного капитала, т.е. денежных средств, отданных в ссуду за определенный процент при условии возвратности и удовлетворения потребности заемщика [25, с. 120].

Из определения сущности кредитования можно выявить принципы кредитования, которые образуют главный элемент системы банковского кредитования и представляют основные положения и правила, которые должны соблюдаться при его осуществлении.

Как экономическая категория кредит находится во взаимосвязи с другими стоимостными категориями, поэтому на него распространяются различные принципы общеэкономического порядка, присущие всем категориям. В качестве таких принципов чаще всего выделяют экономичность, комплексность, дифференцированность [18, с. 18].

Наряду с принципами общеэкономического порядка выделяют и специфические, вытекающие из самой сущности кредита. Наиболее часто к сущностным принципам кредитования относят платность, возвратность, срочность, материальную обеспеченность, целевую направленность.

В основной массе литературных источников содержание таких принципов общеэкономического характера, как экономичность и комплексность, трактуется достаточно схоже. Их сущность, как правило, раскрывается следующим образом.

Экономичность характеризует достижение наибольшей эффективности использования кредита при наименьших кредитных вложениях [27, с. 284]. Такая политика важна как для кредитора, так и для кредитополучателя. При реализации данного принципа банк получает возможность ускорения кругооборота кредитных ресурсов, а кредитополучатель – возможность сокращения расходов, связанных с уплатой процентов за кредит, и увеличения доходов.

Комплексность предполагает проведение такой кредитной политики, которая учитывает все особенности и закономерности развития экономики в определенный период.

Под дифференцированностью предполагается различный подход к кредитованию отдельных категорий кредитополучателей, объектов и т.д. Данный принцип означает, что банки не должны однозначно подходить к вопросу о выдаче кредита своим клиентам, претендующим на его получение. Кредит может предоставляться только тем, кто в состоянии его своевременно вернуть, поэтому дифференциация кредитования осуществляется на основе показателей кредитоспособности, под которой понимается финансовое состояние предприятия. Оценка кредитоспособности кредитополучателей, испрашивающих кредит, проводимая банками до заключения кредитных договоров, дает банкам возможность в определенной степени подстраховать себя от риска несвоевременного возврата кредита (и связанных с этим для банков убытков) и, следовательно, обеспечить соблюдение кредитополучателями принципа срочности кредитования [9, с. 86]. Дифференциация кредитования, основанная на кредитоспособности кредитополучателя препятствует покрытию потерь и убытков кредитополучателя за счет кредита и служит необходимым условием нормального функционирования кредита на основах возвратности и платности.

Реализация принципа дифференцированности в современной банковской практике проявляется также в оформлении кредитных отношений банка с кредитополучателями кредитными договорами, призванными обеспечить индивидуальный подход к каждому кредитополучателю с учетом особенностей его хозяйственно-финансовой деятельности [18, с. 19]. При этом условия договора разрабатываются таким образом, чтобы степень риска кредитной сделки для банка была минимальной.

Принцип платности означает, что кредитные сделки являются возмездными, т.е. предполагают кроме возврата основной суммы долга добавочное вознаграждение кредитора – процент, который показывает, во что обошелся заемщику каждый полученный рубль [26, с. 105]. Ставка банковского процента – это своего рода «цена» кредита, при определении которой необходимо учитывать следующее:

- условия предоставления отдельных кредитов могут определяться независимо от банковских ставок и поэтому могут изменяться независимо от колебаний этой ставки;

- исходная ставка отдельных краткосрочных кредитов может непосредственно увязываться с существующими условиями на денежном рынке [23, с. 129].

В современной банковской практике, кроме уплаты кредитополучателями процентов за непосредственное использование позаимствованных ресурсов, могут предусматриваться выплаты банку различного рода вознаграждений, связанных с обслуживанием кредита: комиссионные выплаты за процедуру рассмотрения заявок на получение кредита и других документов, представленных в подтверждение кредитуемой сделки, вознаграждения за сопровождение кредита и др. [18, с. 20].

Платность кредита стимулирует предприятия наращивать собственные ресурсы и экономно расходовать привлеченные средства на основе кредита. В свою очередь, банку платность кредита обеспечивает покрытие его затрат по формированию ресурсной базы, создает источники для содержания своего аппарата, обеспечивает получение прибыли.

Возвратность как принцип кредитования означает, что банк может ссужать средства только на таких условиях, которые обеспечивают высвобождение ссуженной стоимости и ее обратный приток в банк. Возвратность реально проявляется в определении конкретного источника погашения кредита.

Источниками погашения кредитов у хозяйствующих субъектов могут выступать: выручка от реализации продукции, товаров, услуг, выполненных работ (в том числе от экспорта); выручка от реализации другого принадлежащего им имущества; денежные средства третьих лиц в погашение дебиторской задолженности; оформление новых кредитов в других банках и т. д. [10, с. 243].

Конкретные источники погашения кредитов должны быть указаны в кредитном договоре с банком.

Экономическая природа срока кредитования двояка. С одной стороны, она связана с тем, что кредит базируется на возвратном движении средств, высвобождающихся из кругооборота фондов, и на том, что срок кредита обусловлен периодом существования временной потребности, возникшей у заемщика. С другой – срок кредита ограничивается периодом высвобождения средств, передаваемых во временное пользование. В связи с этим значение данного принципа на практике для банка проявляется в следующем: при невозврате или даже просто при несвоевременном возврате кредитополучателями позаимствованных средств банк-кредитор сталкивается с проблемами поддержания собственной ликвидности, поскольку основным источником его кредитных ресурсов являются привлеченные средства, возврат которых он, в свою очередь, должен обеспечить в определенные сроки.

Сроки кредитования зависят от характера потребностей, которые удовлетворяются за счет кредита (временная или постоянная потребность), от вида кредитуемого объекта (частный или совокупный), от цели предоставления (на осуществление конкретной кредитной сделки или на покрытие общего недостатка денежных средств).

С принципами возвратности и срочности кредита тесно связан принцип целевой направленности кредитования.

Принцип целевой направленности означает использование банковского кредита кредитополучателем на цели, предусмотренные в кредитном договоре.

Потребность в кредите изначально формируется непосредственно у потенциального заемщика, и в связи с этим целевой характер кредита определяются, прежде всего, самим клиентом, однако и банк при выделении кредита исходит из его предназначения, конкретного объекта кредитования. Считается, что без соблюдения принципа целевой направленности кредита трудно обеспечить его возвратность в установленные сроки, так как они рассчитаны на выполнение определенных хозяйственных операций в сфере производства и обращения. В Республике Беларусь целевое использование кредита может устанавливаться в кредитном договоре следующими способами [1]:

- на кредитополучателя возлагается обязанность использовать предоставленные денежные средства на приобретение определенных вещей, включая ценные бумаги и иное имущество, в том числе имущественные права, оплату работ и (или) услуг и любые иные цели, не запрещенные законодательством Республики Беларусь;

- для кредитополучателя устанавливается запрет на вложение предоставленных денежных средств в определенные виды деятельности.

Возможно комбинированное установление целевого использования кредита с одновременным использованием обоих способов.

Также законодательством установлено, что кредитополучатель не вправе использовать кредит для:

- покрытия убытков;

- уплаты взносов в уставные фонды юридических лиц;

- погашения ранее полученных кредитов либо погашения кредита за другого кредитополучателя;

- уплаты налогов и иных платежей в бюджет и государственные внебюджетные фонды, страховых платежей, оплаты телеграфных и почтовых расходов;

- иных целей, определяемых Национальным банком [4].

Своевременность возврата кредита находится в тесной зависимости не только от кредитоспособности кредитополучателя, но и от обеспеченности кредита. Принцип обеспеченности кредита означает наличие у кредитополучателей юридически оформленных обязательств, гарантирующих своевременный возврат кредита. Они выступают в качестве вторичных источников погашения ссуд. Если механизм погашения кредита, его закрепление в кредитных договорах являются основной предпосылкой его возврата, то определение форм обеспечения исполнения обязательств по кредитному договору представляет собой гарантию не только возврата заемных средств, но и прибыли банка. Обеспечение обязательств по банковским кредитам в одной или одновременно в нескольких формах предусматривается обеими сторонами кредитной сделки в заключаемом между собой кредитном договоре.

Таким образом, при рассмотрении данного вопроса было установлено, что краткосрочный кредит – это кредит, предоставляемый для финансирования текущих активов предприятия без ограничения по сроку, а также кредит, предоставленный на срок до двенадцати месяцев включительно, за исключением кредитов, предоставляемых на цели, связанные с созданием и движением долгосрочных активов. Сущность краткосрочного кредита характеризуется его структурой, стадиями движения и основой, под которой понимается возвратность кредита, причем реализации сущности обеспечивается надстроечными элементами системы банковского кредитования, к которым относятся следующие принципы кредитования: экономичность, комплексность, дифференцированность, платность, возвратность, срочность, материальная обеспеченность, целевая направленность.

1.2 Основные виды краткосрочного кредитования. Содержание кредитной линииКраткосрочные кредиты банков можно классифицировать по различным критериям. Например, можно выделить такие критерии классификации краткосрочного кредита, которые характерны и для долгосрочных кредитов:

- по видам кредитополучателей: персональные (физическим лицам на удовлетворение личных потребностей) и деловые (выдаваемые предприятиям, компаниям для финансирования процесса производства и сбыта продукции) [9, с. 87];

- по отраслевому признаку: кредиты, предоставляемые банками предприятиям промышленности, сельского хозяйства, торговли, транспорта, связи и т.д.;

- по срокам погашения: срочные кредиты, срок погашения которых наступил или наступает в ближайшее время; отсроченные или пролонгированные, срок погашения которых отнесен банком на более поздний период по просьбе клиента; просроченные (не возвращенные кредитополучателем в установленные кредитным договором сроки) [9, с. 87];

- исходя из наличия, качества и характера обеспечения кредиты делятся на: бланковые, не имеющие обеспечения и основанные на доверии к кредитополучателю, и кредиты обеспеченные. В качестве обеспечения кредита могут выступать как залог товарно-материальных и финансовых ценностей, гарантийные обязательства либо поручительства, так и страхование риска непогашения кредита страховой организацией;

- по способу выдачи: платежные и компенсационные. В первом случае банковский кредит направляется непосредственно на оплату расчетно-денежных документов, предъявленных кредитополучателю к оплате по кредитуемым мероприятиям, во втором случае кредит направляется на текущий (расчетный) счет кредитополучателя для возмещения последнему его собственных средств, вложенных либо в товарно-материальные ценности, либо в затраты (при ведении строительства хозяйственным способом);

- по методам погашения: банковские кредиты, погашаемые в рассрочку (частями, долями), и кредиты, погашаемые единовременно (на одну определенную дату);

- по методу взимания процентов: кредиты с уплатой процентов ежемесячно в момент погашения кредита и с уплатой процентов равными взносами на протяжении всего срока пользования (ежеквартально, один раз в полугодие или по специально оговоренному графику);

- по видам валют: кредиты, предоставляемые в иностранной валюте, и кредиты, предоставляемые в национальной валюте, причем выдача кредитов в национальной валюте производится для расчетов с резидентами, а также нерезидентами, если это не противоречит законодательству, а в иностранной валюте, как правило, для расчетов с нерезидентами. Кредиты в иностранной валюте предоставляются на цели, которые позволяют обеспечить поступление валютной выручки, достаточной для погашения кредитов и процентов за их пользование.

Также существует классификация, характерная только для краткосрочных кредитов, в соответствии с которой по целевому назначению выделяют краткосрочные кредиты, предоставляемые на производственные цели, на осуществление торгово-посреднических операций, на временные нужды [11, с. 330].

Кредиты на производственные цели связаны с получением заемщиками кредитов для финансирования закупок сырья, складирования готовой продукции и осуществлением производственных затрат. Если кредит связан с накоплением производственных запасов, банк может предоставить заемщику кредит в определенном размере от суммы текущих товарно-материальных запасов, например 35% от суммы товаров на складе. В данном случае возврат кредита производится по мере продажи товарно-материальных запасов.

Кредиты на торгово-посреднические операции также носят краткосрочный характер и чаще всего связаны с возникновением дебиторской задолженности клиента. В качестве заемщиков выступают оптовые и розничные предприятия. Особенность данной сделки состоит в том, что среди необходимых для получения кредита документов заемщик предоставляет в банк договор на поставку продукции.

Кредиты на временные нужды предоставляются на выплату заработной платы и платежей в бюджет, т.е. служат для удовлетворения краткосрочной потребности клиента в денежных средствах [11, с. 331]. Выдача кредита на выплату заработной платы может производиться безналичным перечислением по платежному поручению кредитополучателя на вкладные (карт-счета) счета работников, либо наличными денежными средствами по денежному чеку кредитополучателя, либо перечислением денежных средств на текущий (расчетный) счет кредитополучателя платежным поручением учреждения банка. Размер кредита на заработную плату, предоставляемого белорусскими банками, определяется кредитополучателем с учетом наличия или отсутствия собственных средств на уплату перечисляемых в бюджет сумм подоходного налога, исчисленных сумм обязательных страховых взносов в Фонд социальной защиты населения Министерства труда и социальной защиты Республики Беларусь и профсоюзных взносов.

Довольно интересной представляется классификацию краткосрочных кредитов по методам предоставления, которая объясняется тем, что у предприятий может возникнуть потребность как в единовременном так и в постоянном присутствии банковского кредита в составе источников формирования оборотных активов.

В случае единовременной потребности в денежных средствах предприятие обращается в банк с просьбой о предоставлении ему разового кредита. В этом случае производится разовое перечисление денежных средств на счет кредитополучателя на основании платежного поручения учреждения банка либо на счета третьих лиц на основании платежных инструкций кредитополучателя (акцептованных кредитополучателем платежных инструкций третьего лица – поставщика), оформленных в установленном порядке и содержащих разрешительную подпись руководителя учреждения банка или лица уполномоченного им. Особенностью данного способа кредитования является то, что, при повторном возникновении потребности в кредите, вопрос о его предоставлении решается заново. При выдаче такого кредита кредитополучателю может быть открыт один или несколько простых ссудных счетов (при разных объектах кредитования). В этом случае каждая выдача кредита отражается по открываемому ссудному счету. Сам ссудный счет представляет собой счет, на котором отражается долг клиента банку по полученным кредитам, выдача и погашение кредита [13]. По дебету ссудного счета отражается сумма выданного кредита, по кредиту – его погашение.

Однако существуют определенные отрасли, предприятия которых нуждаются в постоянном присутствии банковского кредита при осуществлении текущей деятельности. Например, такими отраслями традиционно являются оптовая и розничная торговля. Для кредитования предприятий этих отраслей вплоть до начала 2004 года использовалась особая разновидность счетов – специальные ссудные счета [18, с. 20]. В случае кредитования предприятия по такому счету клиенту открывался только один спецссудный счет, по которому выдавались кредиты, причем выдача кредитов каждый раз не оформлялась, а производилась на основании заявления-обязательства, которое представлялось банку при открытии спецссудного счета. Кредиты выдавались по мере необходимости путем оплаты расчетных документов (при предоставлении накладных и др.), а их погашение происходило путем направления выручки непосредственно на спецссудный счет минуя расчетный счет.

Для установления планового (предельного) размера кредита по спецссудному счету заемщик должен был предоставить банку соответствующий расчет, как правило, на год с поквартальной разбивкой. Прогнозируемый размер кредита исчислялся путем вычитания из остатков товаров и ценностей собственных источников покрытия и кредиторской задолженности [19, с. 182]. Выручка от продажи товаров, зачисляемая в кредит спецссудного счета, должна была не только возмещать стоимость покупки товаров, но и обеспечивать получение валовых доходов. Валовой доход, представляющий собой разницу между выручкой от реализации товаров и стоимостью их приобретения, предназначался для уплаты ряда налоговых и неналоговых платежей, покрытия издержек обращения и получения прибыли. Поскольку выручка от реализации товаров полностью зачислялась в кредит спецссудного счета, все затраты, источником покрытия которых являлся валовой доход, могли осуществляться либо непосредственно со спецссудного, либо с текущего счета. Валовые доходы, подлежащие перечислению со спецссудного на текущий счет, уменьшались на суммы, предназначенные на оплату труда работников и на неотложные нужды (в пределах, разрешенных банками). Также со спецссудного счета разрешалась оплата расходов на транспортировку товаров.

После проведения по специальному ссудному счету операций по оплате товаров, оказанных услуг, зачислению торговой выручки, других поступлений, перечисления валовых доходов на текущий счет и прочего, дебетовый остаток по счету и отражал долг банку по кредиту, который не должен был превышать плановый размер кредита. Кредитовое сальдо по счету перечислялось на текущий счет кредитополучателя.

Одной из форм краткосрочного кредитования совокупной потребности клиента в денежных средствах при их недостатке для осуществления текущих платежей выделяют овердрафт, т.е. предоставление банком владельцу счета кредита путем платежа по требованиям к текущему банковскому счету, несмотря на отсутствие на счете денежных средств. Кредитование осуществляется в пределах, установленных договором, с последующим погашением возникающей задолженности владельца счета перед банком за счет поступающих средств. При этом устанавливается лимит и срок действия овердрафта, а также срок погашения предоставляемого кредита (транша, если кредит предоставляется частями). Дебетовое сальдо по счету кредитополучателя закрывается банком ежедневно с отражением в бухгалтерском учете на соответствующем счете по учету кредитной задолженности кредитополучателя.

Из самой сути овердрафта понятно, что банк, предоставляет его клиентам, которых обслуживает, причем предоставляет его не на конкретную цель, а для покрытия текущих платежей. Отсюда вытекает упрощенный порядок предоставления такого кредита. Для того, чтобы получить овердрафт, заемщику не нужно указывать цель его получения и соответственно предоставлять документы, обосновывающие и подтверждающие целевое использование. Такой кредит, как правило, не имеет обеспечения, и заемщику не нужно оформлять документы, свидетельствующие об его обеспеченности. Что касается финансовой отчетности, то заемщик предоставляет ее банку, но банк, прежде всего, интересуют не балан6сы заемщика, а движение денежных средств по его расчетному (текущему) счету.

Во многом схож с овердрафтом еще один способ кредитования постоянно возникающего недостатка собственных источников финансирования текущей деятельности – предоставление контокоррентного кредита, учет которого осуществляется по единому активно-пассивному (контокоррентному) счету. В этом случае все другие счета закрываются [13].

На контокоррентном счете ежедневно по дебету отражаются все платежи клиента, а по кредиту – все его денежные поступления. Дебетовое сальдо по этому счету означает, что клиент является должником банка, а кредитовое сальдо означает, что клиент является кредитором банка (т.е. хранит в банке своего рода депозит до востребования) [12, с. 263].

Предоставление контокоррентного кредита оформляется договором об открытии контокоррентного счета, в котором оговаривается, через какие промежутки времени будет фиксироваться сальдо (т.е. заключение по счету), устанавливается максимально допустимый размер дебетового сальдо и срок его погашения. Также определяется ставка процента, которую клиент будет уплачивать банку при дебетовом сальдо по счету, и ставка процента, которую банк будет уплачивать клиенту при кредитовом сальдо. В договоре банк устанавливает плату, которую будет взимать с клиента за обслуживание контокоррентного счета [12, с. 264]. Кроме того, в этом договоре банк оговаривает себе право закрыть контокоррентный счет в случае ухудшения финансового положения клиента.

Выделяют следующие отличия контокоррентного кредита от овердрафта (помимо открытия для его предоставления специального счета):

- дебетовое сальдо по контокоррентному счету образуется регулярно, а не от случая к случаю;

- срок погашения дебетового сальдо по контокоррентному счету является более длительным, нежели по расчетному (текущему) счету с овердрафтом;

- лимит кредитования по контокоррентному счету (т.е. максимально допустимое дебетовое сальдо) может быть превышен по устной договоренности с банком [12, с. 264].

Порядок предоставления контокоррентного кредита (как и овердрафта) является упрощенным, поскольку такой кредит не требует обеспечения и предоставляется для проведения текущих платежей, а не для осуществления какой-либо цели (которую необходимо обосновывать и подтверждать). Однако это повышает кредитный риск для банка, поэтому контокоррентный кредит может быть предоставлен только самым надежным клиентам, платежеспособность которых не вызывает у банка никаких сомнений.

В последнее время в связи с запретом на использование специальных ссудных счетов и с ужесточением нормативных требований к возможности кредитования предприятий по контокоррентному счету еще более широкое распространение получил способ предоставления кредитов в порядке открытия кредитной линии.

Нормативные документы Республики Беларусь определяют кредитную линию как обязательство коммерческого банка предоставить заемщику денежную сумму в течение обусловленного срока при соблюдении одного из следующих условий:

- общая сумма предоставленного заемщику кредита не превышает максимального размера – лимита выдачи, определенного договором (соглашением) обеих сторон;

- в период действия соглашения (договора) размер единовременной задолженности клиента банку не превысит установленного ему данным соглашением (договором) лимита задолженности.

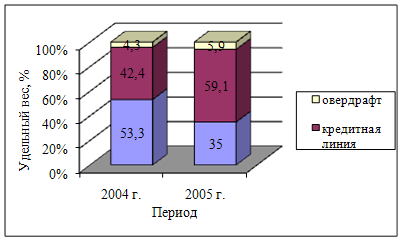

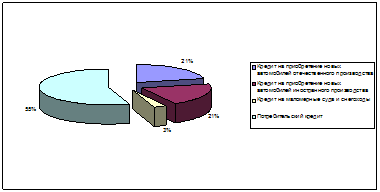

Например, в филиале №627 АСБ «Беларусбанк» структура краткосрочного кредитования хозяйствующих субъектов в зависимости от метода предоставления кредита выглядит следующим образом (рис. 1.3):

Рис. 1.3 Структура кредитования мо методам предоставления кредитов

Источник: информация предоставлена кредитным отделом филиала № 627 АСБ «Беларусбанк»

Из рисунка 1.3 видно, что в общем объеме предоставленных кредитов за 2004 год кредиты в основном предоставлялись разовыми платежами и их доля составила 53,3% общей суммы предоставленных кредитов. Однако в 2005 году на кредитование в форме кредитной линии было предоставлено больше денежных средств субъектам хозяйствования по сравнению с 2004 годом на 16,7% в размере 59,1% от общей суммы выданных кредитов, таким образом данный рисунок подтверждает распространение использования кредитной линии.

Исходя из определения понятия кредитной линии, заемщикам банк может открывать как невозобновляемую кредитную линию (под лимит выдач), так и возобновляемую кредитную линию (под лимит задолженности) [10, с. 290].

Вместе с тем допускается открытие и таких кредитных линий, где сочетаются оба условия, т.е. установление заемщику одновременно и лимита выдачи и лимита задолженности по кредитной линии.

Возможно открытие заемщику рамочной кредитной линии, которая является целевой, т.е. кредит в данном случае предоставляется на оплату товарных поставок в рамках одного договора в течение оговоренного срока [11, с. 335]

Под кредитной линией под лимит выдач понимается договор, по которому предусмотрена выдача кредитов несколькими суммами:

- в пределах общей суммы договора (независимо от частичного погашения);

- в пределах общего срока договора [10, с. 291].

При этом способе выдачи ссуд оборот суммарной выдачи кредитов должен быть не больше общей суммы, предусмотренной договором о кредитной линии. Величина кредита, предусмотренная к выдаче данным договором, является максимальной суммой кредита, которую заемщик может использовать в хозяйственном обороте в течение обусловленного срока и при соблюдении определенных условий кредитного договора. Эта максимальная сумма кредита называется лимитом выдачи по кредитной линии и определяется объемом и условиями хозяйственной сделки, под которую испрашивается кредит.

Для оформления кредита в форме открытой кредитной линии заемщик представляет в банк обычный пакет документов, который требуется в любом случае при обращении в банк за кредитом. Кредитный договор заключается при положительном решении вопроса и согласовании величины лимита кредитной линии между клиентом и банком.

На основании заключенного договора и в соответствии с его условиями заемщику открывается кредитная линия. В течение срока действия договора о кредитной линии клиент-заемщик может получить в банке кредит (транш) в любой момент без представления стандартного пакета документов [10, с. 291].

Закрытие невозобновляемой кредитной линии осуществляется при предоставлении заемщику последней части (транша) кредита. За неиспользованный лимит в кредитном договоре может предусматриваться штрафная процентная ставка в пользу банка.

Предоставление предприятию кредита в виде кредитной линии не исключает предоставления ему банком кредитов другими способами, т.е. в разовом порядке, в виде овердрафта и т.д.

Под возобновляемой кредитной линией понимается договор о предоставлении кредита кредитополучателю, в котором определяется максимальный размер единовременной задолженности кредитополучателя по полученным кредитам (лимит задолженности) и предусматривается возможность ее полного или частичного погашения на протяжении срока действия договора с правом последующего докредитования клиента до установленного лимита [10, с. 292-293]. Таким образом, в отличие от невозобновляемой кредитной линии, где лимитируется оборот по выдаче кредита, при возобновляемой кредитной линии лимитируется ежедневный остаток кредиторской задолженности клиента банку. Максимальная же сумма кредита, которую заемщик может получить в течение срока действия кредитного договора, не лимитируется. Именно это обстоятельство дает возможность банку при погашении заемщиком задолженности по кредиту (полностью или частично) возобновить кредит в пределах установленного лимита задолженности. Неоднократные выдачи и погашения кредита в рамках договора об открытии кредитной линии под лимит задолженности являются главным достоинством возобновляемой кредитной линии.

Величина лимита задолженности по возобновляемой кредитной линии может быть изменена банком на протяжении срока действия кредитного договора при снижении размера поступлений на расчетный счет кредитополучателя (без учета предоставленных банковских кредитов, возврата ранее размещенных депозитов, в том числе оформленных ценными бумагами) за истекший месяц.

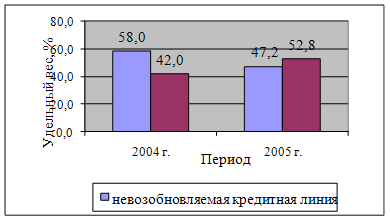

В филиале № 627 за последние годы наблюдается следующая динамика предоставления кредитов хозяйствующим субъектам в форме открытия кредитной линии (рис. 1.4):

Рис. 1.4. Структура предоставляемых кредитов в форме кредитной линии

Источник: информация предоставлена кредитным отделом филиала № 627 АСБ «Беларусбанк»

Таким образом, видно, что в филиале в 2004 году доля предоставленных кредитов в форме невозобновляемой кредитной линии составила 58,0% от общей суммы, на которую было открыто кредитных линий. В 2005 году доля данных кредитов уменьшилась до 47,2%. Причем увеличилась доля кредитов предоставляемых в форме возобновляемой кредитной линии с 42,0% в 2004 году до 47,2% в 2005 году. Причем по данным филиала № 627 данные изменения произошли за счет увеличения сумм кредитования субъектов хозяйствования в форме возобновляемой кредитной линии, и уменьшении сумм кредитования в форме невозобновляемой кредитной линии.

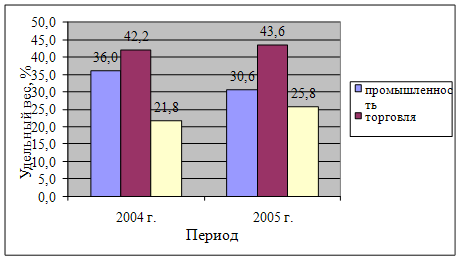

Можно также рассмотреть структуру кредитования в форме кредитной линии по отраслям народного хозяйства. Это даст представление о том, какие предприятия чаще всего обращаются в банк с просьбой об открытии кредитной линии. В филиале № 627 АСБ «Беларусбанк» структура кредитования в форме кредитной линии по отраслям народного хозяйства выглядит следующим образом (рис. 1.5):

Рис. 1.5 Структура кредитования хозяйствующих субъектов в форме кредитной линии по отраслям народного хозяйства

Источник: информация предоставлена кредитным отделом филиала № 627 АСБ «Беларусбанк»

На рисунке видно, что основная сумма кредитов в форме кредитной линии предоставлена отраслям промышленности (36,0% в 2004 году и 30,0% в 2005 году) и оптовой и розничной торговли (в 2004 году – 42,2% и 43,6% в 2005 году). На прочие отрасли народного хозяйства приходится 21,0% от общей суммы предоставленных кредитов в форме кредитной линии в 2004 году и 25,8% в 2005 году. Таким образом, можно сделать вывод, что предприятия некоторых отраслей народного хозяйства, главным образом, промышленности и оптовой и розничной торговли, нуждаются в постоянном присутствии денежных средств в кругообороте капитала, а следовательно банк может ориентироваться при разработке особенностей кредитования на эти отрасли хозяйствования.

По многим признакам кредитная линия близка к рассмотренному выше контокоррентному кредиту. Однако существуют и определенные особенности. Так, ссуда, предоставляемая по кредитной линии, является строго целевой и не может быть использована заемщиком по другим направлениям [22, с. 280], а также банк требует предоставления материального обеспечения кредита. Учет средств, выдаваемых по кредитной линии, осуществляется по простому ссудному счету, причем данное обстоятельство позволяет банку прослеживать осуществление целевой направленности ссуды. Все это позволяет банку снизить риск по кредиту, но все же кредитная линия открывается для предприятий и организаций с устойчивым финансовым положением [11, с. 332].

Следует также отметить тот факт, что кредитная линия удобна для обеих сторон кредитного процесса, поскольку позволяет планировать объем используемых денежных средств, экономить время в ходе ведения переговоров и заключения нового кредитного договора. Кредитная линия позволяет заемщику заимствовать средства в пределах определенного лимита, погашать все или часть ссудных средств и производить повторное заимствование в пределах срока пользования кредитной линией (при возобновляемой кредитной линии), а также уплачивать процентную ставку, начисляемую по реально использованным средствам, а не в объеме всей кредитной линии.

Подводя итог вышесказанному, можно отметить, что классификация краткосрочных кредитов может быть во многом схожа с классификацией долгосрочных кредитов, однако по отдельным критериям классификация краткосрочных кредитов имеет свои особенности (например, по целевому назначению и методам предоставления кредита). Предоставление краткосрочного кредита может осуществляться в виде: единовременного предоставления всей суммы испрашиваемого кредита, овердрафта, контокоррента или кредитной линии, а также до недавнего времени осуществлялось кредитование текущей деятельности организаций по специальному ссудному счету. Несомненные преимущества кредитной линии, которая может быть возобновляемой и невозобновляемой, побуждают к распространению данного метода кредитования (главным образом отраслей оптовой и розничной торговли).

1.3 Нормативно-правовая база, регулирующая порядок кредитования субъектов хозяйствованияОсновным документом, регламентирующим деятельность коммерческих банков, в том числе и по кредитованию, является Банковский кодекс Республики Беларусь [20, с. 130]. Он определяет общие положения организации банковской деятельности, определяет понятия, функции, основные условия осуществления деятельности Национального банка Республики Беларусь, коммерческих банков и небанковско-кредитных организаций, а также определяет основные вопросы осуществления активных, пассивных и посреднических операций банков. Глава 18 Банковского кодекса посвящена раскрытию основных вопросов кредитования в Республике Беларусь, таких как понятие кредитного договора, основные условия кредитного договора, целевое использование кредита, проценты за пользование кредитом, способы обеспечения исполнения обязательств по кредитному договору и другие.

На основе положений Банковского кодекса Национальный банк Республики Беларусь разрабатывает более подробные инструкции по вопросу предоставления кредитов. Так коммерческие банки при разработке своих документов по предоставлению кредитов хозяйствующим субъектам руководствуются Инструкцией о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата, утвержденной постановлением Правления Национального банка Республики Беларусь от 30 декабря 2003 г. №226 с изменениями и дополнениями. В данной инструкции Национального банка Республики Беларусь даны определения основных терминов, применяемых в кредитовании, а также определяются основные моменты порядка предоставления (размещения) денежных средств и порядка возврата (погашения) кредита и уплаты процентов.

При предоставлении кредита в иностранной валюте банки руководствуются постановлением Правления Национального банка Республики Беларусь от 17.05.2004 г. №79 «О порядке предоставления (размещения) банками денежных средств в иностранной валюте в форме кредита и их возврата».

Уполномоченный орган коммерческого банка на основе вышеуказанных документов, а также многих других утверждает локальные нормативные правовые акты, в которых предусматриваются:

а) обязательные условия и порядок предоставления (размещения) денежных средств и их возврата;

б) процедура принятия решения о предоставлении (размещении) денежных средств;

в) порядок определения правоспособности и платежеспособности (кредитоспособности) кредитополучателя;

г) порядок определения стоимости имущества, принимаемого в залог в качестве обеспечения исполнения обязательства;

д) виды и способы кредитования, при которых не осуществляется контроль за целевым использованием кредитов;

е) порядок контроля за целевым использованием предоставленных кредитов и состоянием заложенного имущества;

ж) размер и порядок осуществления за счет кредита предварительных (авансовых) платежей;

з) порядок формирования кредитного досье.

При кредитовании хозяйствующих субъектов банки требуют предоставления контрактов (договоров), товарно-транспортных накладных, таможенных деклараций, других документов, подтверждающих реальность кредитуемой сделки, и контрактов (договоров) на реализацию, подтверждающих источники погашения кредита, которые должны соответствовать следующим нормативным документам:

а) Гражданскому кодексу Республики Беларусь;

б) Указу Президента Республики Беларусь «О некоторых мерах по упорядочению посреднической деятельности при продаже товаров» от 07.03.2000 года №117;

в) Указу Президента Республики Беларусь «О неотложных мерах по поддержке предпринимательства» от 24.03.2005 № 148;

г) Указу Президента Республики Беларусь «О некоторых мерах по упорядочению расчетов в Республике Беларусь» от 22.02.2000 № 82;

д) положениям о поставках товаров в Республике Беларусь, утвержденного постановлением Кабинета Министров Республики Беларусь от 08.07.1996 года № 444.

е) правилам заключения и исполнения договоров (контрактов) строительного подряда от 15.09.1998 года № 1450, утвержденные Постановлением Совета Министров Республики Беларусь.

Представленные к кредитованию товарно-транспортные накладные на получение материальных ценностей, таможенные декларации должны соответствовать установленным в Республике Беларусь образцам. Для установления соответствия работники банка руководствуются:

а) постановлением Министерства финансов Республики Беларусь «Об утверждении бланков товарно-транспортной накладной формы ТТН-1, товарной накладной на отпуск и оприходование товарно-материальных ценностей формы ТН-2 и инструкций по их заполнению» от 14.05.2001 № 53;

б) постановлением Министерства финансов Республики Беларусь, Министерства по налогам и сборам Республики Беларусь, Министерства торговли Республики Беларусь, Министерства здравоохранения Республики Беларусь, Государственного таможенного комитета Республики Беларусь, Комитета по стандартизации, метрологии и сертификации при Совете Министров Республики Беларусь «Об утверждении специализированных форм товарно-транспортных и товарных накладных» от 05.12.2003 № 167/109/65/49/74/47А;

в) приказом Государственного таможенного комитета Республики Беларусь от 09.07.1998 № 246-ОД «Об утверждении «Положения о таможенном документе «Грузовая таможенная декларация и «Инструкции о порядке заполнения грузовой таможенной декларации для целей таможенного декларирования товаров».

При проведении анализа кредитоспособности работники банка руководствуются Инструкцией по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности, утвержденной постановлением Министерства финансов Республики Беларусь, Министерства экономики Республики Беларусь, Министерства статистики и анализа Республики Беларусь от 14.05.2004 г. №81/128/65.

По результатам анализа определяется класс платежеспособности предприятия в соответствии с рекомендациями по рейтинговой оценке организаций, разрабатываемых самим банком.

Предоставление хозяйствующим субъектом обеспечения для исполнения обязательств по кредитному договору осуществляется в соответствии со следующими нормативными документами:

а) Банковским кодексом Республики Беларусь;

б) Законом Республики Беларусь «О залоге» от 24.11.1993 года №2586-XII с изменениями и дополнениями от 22.12.2005 г.;

в) Инструкцией о порядке совершения банковских документарных операций, утвержденной постановлением Правления Национального банка Республики Беларусь 29.03.2001 № 67 (при принятии в обеспечение исполнения обязательств по кредиту банковской гарантии);

г) разработанными банком самостоятельно положениями о порядке обеспечения залогом сделок с юридическими лицами и индивидуальными предпринимателями;

д) другими нормативно-правовыми документами.

Кроме вышеуказанных документов, банки при предоставлении кредитов используют Инструкцию о порядке формирования и использования специального резерва на покрытие возможных убытков по активам банка и небанковской кредитно-финансовой организации, подверженным кредитному риску, утвержденную постановлением Правления Национального банка Республики Беларусь от 29.09.2004 г. №148.

Бухгалтерский учет операций предоставления кредитов юридическим лицам осуществляется в соответствии с Инструкцией по бухгалтерскому учету операций предоставления (размещения) банками денежных средств в форме кредита и их возврата, утвержденной постановлением Совета директоров Национального банка Республики Беларусь от 25.03.2004 г. №68.

Таким образом, банки в процессе кредитования руководствуются различными нормативными актами, регулирующими те или иные аспекты кредитования. Среди них можно выделить законы, указы Президента, постановления Совета министров, инструкции и распоряжения министерств и ведомств, инструкции и указания Национального Банка Республики Беларусь, собственные нормативные акты коммерческих банков. Кроме того, следует отметить, что банки руководствуются не только банковским законодательством, но и нормами гражданского, налогового, таможенного и др. права.

Похожие работы

... и казначейских билетов) и кредитных операций; г) регулирование объема совокупного денежного оборота. Основными принципами кредита являются возмездность, срочность и возвратность. ГЛАВА 2. АНАЛИЗ КРАТКОСРОЧНОГО КРЕДИТОВАНИЯ ФИЗИЧЕСКИХ ЛИЦ В ОАО «БИНБАНК» 2.1.Организация деятельности ОАО «БИНБАНК» АКБ «БИН» - создан в соответствии с решением общего собрания акционеров от 23.04.1993 года с ...

... или сметного финансирования заключается в том, что оно осуществляется на временной, возвратной и платной основе. Поэтому с помощью краткосрочного кредита происходит оперативное маневрирование ресурсами. Современное состояние рынка кредитования в Республике Беларусь показывает в целом положительную тенденцию увеличения доходности по данным видам банковских операций. Все больше банков страны ...

... Узбекистан «О банкротстве». n в случае установления фактов нарушений бух.учета банк прекращает кредитование и сообщает об этом в налоговую инспекцию. В ТГО банка «Асака» на момент прохождения практики по состоянию на 01.05.99г. предприятий, имеющих просроченную задолженность по кредитам и процентам за пользование ссудой нет. Однако производился анализ финансово-хозяйственной деятельности ...

... Для решения банком вопроса о выдаче такого кредита заемщик должен каждый раз представлять ему необходимый в таких случаях пакет документов. Более подробно рассмотрим особые виды краткосрочного кредитования. Открытие кредитной линии. Кредитная линия как обязательство коммерческого банка предоставить заемщику денежную сумму в течение обусловленного срока при соблюдении одного из следующих условий ...

0 комментариев