Навигация

Новые участники рынка потребительского кредитования

3.1 Новые участники рынка потребительского кредитования

Рынок потребительского кредитования в России постоянно пополняется новыми участниками. Помимо основных субъектов рынка – банков и заемщиков - за последние несколько лет появились кредитные брокеры, бюро кредитных историй и коллекторские агентства, антиколлекторы.

Кредитный брокер.

За последнее время потребительский кредит претерпел серьезные изменения, продукт усложнился, и выбирать его тоже стало сложнее, поясняют специалисты. Особенно если учесть, что в данном случае речь действительно идет о выборе: для того, чтобы выбрать для себя оптимальные условия кредитования, заемщику лучше не идти в первый попавшийся банк, а просмотреть, по крайней мере, несколько аналогичных программ кредитования в разных кредитно-финансовых структурах. Учесть предлагаемые сроки кредитования, размеры аннуитета (ежемесячного платежа), условия досрочного погашения кредита, наличие удобной филиальной сети (что актуально, так как взносы надо вносить ежемесячно, и, как показывает практика, далеко не все банки справляются с потоком клиентов). На это - при условии вдумчивого подхода, конечно - уходит немало времени. Задача кредитного брокера, по идее, как раз и заключается в том, чтобы подобрать заемщику оптимальный для него кредит, а также облегчить жизнь банку - ведь брокер проводит своего рода первую скорринговую проверку, определяя, стоит ли работать с этим конкретным клиентом или нет. Риск получить мошенника из рук кредитного брокера по определению меньше, чем риск обрести "плохой долг", когда человек приходит, что называется, с улицы.

Но здесь возникает вопрос, не получится ли так, что заемщику будут целенаправленно "давать" кредиты дружественных банков, хотя рядом, в соседних финансовых структурах, могут оказаться куда более привлекательные условия кредитования? Представители брокерских структур утверждают, что нет - поскольку расходы по оплате их услуг несет заемщик, а не банк, то у них нет обязательств перед "дружественными" банками. Только перед человеком, который обращается к ним с просьбой подобрать для него оптимальную кредитную программу.

Стоит отметить, что кредитные брокеры, занимающиеся подбором потребительских кредитов или автокредитов - новое дело только для России. В странах с развитой экономикой к этим участникам рынка давно привыкли, да и в странах Восточной Европы, которые, как считают специалисты, по уровню развития рынка кредитования опережают Россию в среднем на 3-5 лет, кредитные брокеры тоже не являются чем-то незнакомым.

"В странах Восточной Европы количество кредитных сделок через брокеров составляет 40-60% от общего числа, а в США - более 60%. За рубежом порой брокерская сеть стоит дороже банковской, потому что для банков брокеры - основной канал дистрибуции",- говорит исполнительный директор "Фосборн хоум" Павел Рассказов. В России же пока с помощью кредитных брокеров заключается не более 3% сделок, Однако логика развития рынка такова, что постепенно эта доля будет расти, считают эксперты.

Бюро кредитных историй.

Центральный каталог кредитных историй создан для сбора, хранения и представления субъектам кредитных историй и пользователям кредитных историй информации о бюро кредитных историй, в котором (которых) сформированы кредитные истории субъектов кредитных историй. Кроме того, Центральный каталог кредитных историй осуществляет временное хранение баз данных ликвидированных (реорганизованных, а также исключенных из государственного реестра бюро кредитных историй) бюро кредитных историй.

Субъекты кредитных историй (физическое или юридическое лицо, которое является заемщиком по договору займа (кредита) и в отношении которого формируется кредитная история) и пользователи кредитных историй (индивидуальный предприниматель или юридическое лицо, получившие письменное или иным способом документально зафиксированное согласие субъекта кредитной истории на получение кредитного отчета для заключения договора займа (кредита)) могут получить информацию из Центрального каталога кредитных историй обратившись:

1) с использованием кода (дополнительного кода) субъекта кредитной истории через интернет-сайт Банка России;

2) без использования кода (дополнительного кода) субъекта кредитной истории через кредитную организацию или бюро кредитных историй.

Интересно, что заемщик может оформить кредитную историю по собственной инициативе, обратившись в бюро кредитных историй. Или дополнить ее положительными фактами из своей кредитной биографии еще до вступления в силу Федерального Закона № 218 «О кредитных историях» в 2005 году. Чем старее кредитная история, тем больший вес и авторитет она имеет для банка.

По закону, истории заемщиков - юридических и физических лиц - ранятся 15 лет.

Федеральной службой по финансовым рынкам в госреестр бюро кредитных историй (БКИ) включены 24 бюро. По данным Центробанка, 92% информации аккумулировано в четырех крупнейших:

1) лобал Пейментс Кредит Сервисиз - www.gpcs.ru

2) акциональное бюро кредитных историй - www.nbki.ru

3) юр.кредитных историй «Инфокредит» - www.sbrf.ru/infokredit

4) юр.кредитных историй Экспириан-Интерфакс -www.expirianinterfax.biz

Коллекторские агентства.

Когда коллекторские агентства делали первые неуверенные шаги на рынке возврата банковских кредитов, большинство крупных банков заявляло, что для них предпочтительнее самим собирать долги. Чем обращаться к "чужакам" — структурам, не аффилированным с банками и не подчиняющимся им. В конце 2005 года большинство лидеров потребительского кредитования утверждало, что с плохими долгами банки справляются собственными силами, вернее — силами собственных служб безопасности. Банкиры утверждали, что работу агентства (или службы безопасности) можно признать хорошей, когда возвращается каждый второй "плохой долг". Сотрудники коллекторских агентств придерживаются более сдержанных оценок и считают работу успешной, когда удается погасить от 30 до 50% просроченной задолженности.

Обычно сотрудники банков, работающие в службах безопасности, не имеют материальной мотивации при сборе просроченной задолженности, а сотрудники агентства мотивированы материально, для них это главное направление работы, а не дополнительное, как это часто бывает в спецслужбах банков. Крупные иностранные банки, придя в Россию, подсчитали, что сбор одного доллара задолженности стоит у нас шесть центов, в то время как в странах с развитой экономикой он не превышает четырех центов. Разрыв в 1,5 раза и не в пользу России! Задача коллекторов предложить банкам коллекторские услуги по такой цене, чтобы этот разрыв удалось ликвидировать.

Представители коллекторских агентств считают, что сравнивать их работу с работой банковских спецслужб по степени эффективности в принципе некорректно: банковские сотрудники работают преимущественно с "короткой" задолженностью сроком не более 30–45 дней, в то время как коллекторам достаются только долги, на которых банки уже поставили крест, фактически списав их как безнадежные не возвраты. Коллекторским агентствам иногда передают кредиты, по которым последние платежи проходили несколько месяцев назад. Иногда даже год назад, им приходится работать с ними, хотя шансы возврата на первый взгляд выглядят минимальными: хорошо еще если должник не сменил за этот период телефон и место проживания, а бывают случаи, когда он умер, и взыскивать долг, по определению, не с кого.

Банки заключают с агентством соглашение по доверительному управлению долгами, или продают свои "плохие кредиты". Правда, последнее на сегодняшний день в России не слишком распространено. "Банки и коллекторы пока крайне редко сходятся в цене. В экономически развитых странах, например, пакеты "плохих долгов" продаются максимум по 10% от номинала, а зачастую их цена не превышает 3–5% от первоначальной совокупной стоимости долгов", — говорит Сергей Рахманин ("РусБизнесАктив"). В России же, по его словам, банки настаивают на куда более высоких ценах. "Например, недавно один банк предложил купить свой пакет проблемных кредитов по цене 50% от номинала. Понятно, что такое предложение сложно счесть привлекательным, с точки зрения агентств. Так что пока число таких сделок ограничено, хотя в целом этот рынок продажи долгов является весьма перспективным", — считает Сергей Рахманин.

На сегодняшний день в России три-четыре крупных агентства контролируют от 30 до 50% задолженности физических лиц банкам, а на долю еще нескольких десятков мелких и средних компаний приходится 50–70% "плохих кредитов". Агентства не спешат рассказывать о своих достижениях, к тому же многие из них связаны корпоративной тайной: банки, передающие свои долги под управление, запрещают им разглашать информацию об истинном положении вещей, а следовательно, и об объемах возвращенной задолженности. Правда, в последнее время ситуация в этом вопросе стала меняться к лучшему: банк "Союз", например, открыто заявил в начале года, что сотрудничает с тремя коллекторскими агентствами — "Секвойей", ФАСП и Национальным агентством по сбору платежей. Однако, как отмечают наблюдатели, пока это скорее исключение из правил. Большинство банков продолжает либо отрицать факт какого-либо сотрудничества с внешними агентствами, либо ограничивается информацией о работе с тем или иным коллектором без указания имени фирмы.

Однако, лидирующие позиции на коллекторском рынке занимают: Федеральное агентство по сбору платежей (ФАСП), "Секвойя", "Пристав", РусБизнесАктив, "Юридическое бюро 92".

И все таки, эффективность работы внутренних коллекторских агентств весьма высока, согласны и представители банков — лидеров по объему кредитования физ.лиц. Как правило, лучшая управляемость бизнес-процессами, лучшее знание деталей андеррайтинга клиентов и юридических нюансов собственных кредитных договоров позволяют банкам, ориентированным на розничный бизнес, эффективно возвращать долги собственными силами. Поэтому, по большей части, они взыскивают задолженность самостоятельно. Здесь необходимо учитывать и другой момент: очевидно, что внутренняя координация процессов всегда происходит быстрее, чем взаимодействие с внешним контрагентом. Кроме того, такие деликатные процессы, как реструктуризация долга, взаимодействие с судебными и правоохранительными органами осуществляются быстрее, качественнее и проще, когда в процессе переговоров участвует держатель долга, а не его агент.

На сегодняшний день внутренние коллекторские агентства есть практически у всех банков, которые входят в "первую тридцатку" по объемам кредитования физических лиц. Наиболее эффективными из них считаются структуры, созданные Ситибанком и банком "Русский Стандарт", — благодаря очень быстрой реакции и достаточно агрессивному стилю работы им, по оценкам экспертов, удается возвращать до 70% задолженности в первые три месяца после начала неплатежей. Весьма эффективно, по словам экспертов, работают внутренние коллекторские службы Альфа-Банка, Банка Москвы, Уралсиба, Инвестсбербанка. Однако добиться таких результатов удается далеко не всем участникам рынка, многих останавливает страх перед имиджевыми издержками: обида должника на банк легко может вылиться в "черный пиар" и привести к потере банком не только этого конкретного клиента, но и потенциальных заемщиков или вкладчиков. Впрочем, банк не застрахован от имиджевых издержек и в том случае, когда разбираться с "плохими долгами" он поручает внешнему агентству. Так что выбирать фактически приходится между двух зол.

Один из последних «трендов» на рынке потребительского кредитования - антиколлекторы.

Так называемые антиколлекторы - это юристы, специализирующиеся на защите интересов заемщиков перед банком или коллекторским агентством. Суть их деятельности – оптимизация задолженности, возникшей у заемщика перед банком. В отличие от коллекторов они не «собирают» долги, а помогают должникам минимизировать штрафы за просроченные кредиты.

Появление на рынке таких услуг – это следствие бурного роста рынка потребительского кредитования и, соответственно, увеличение числа не возвратов или просрочек по кредитам. По статистике, представленной Центром экономического анализа Интерфакса, в первом полугодии 2007 года объем просроченной задолженности вырос до 3,3% (в начале года было 2,7%). Эксперты-коллекторы, в свою очередь, называют цифры в 6-7%. В этих процентах, скажем так, и находятся потенциальные клиенты антиколлекторских агентств.

Однако, есть и еще одна причина возникновения услуг антиколлекторов – это политика банков в отношении должников. В целом она понятна – банку необходимо вернуть свои деньги и проценты. Вместе с тем мы знаем, что есть два вида должников. Первые - это кредитные мошенники, пользующиеся подложными документами и уклоняющиеся от возврата долгов. Вторые - так называемые «добросовестные» должники, которые в силу объективных обстоятельств не смогли вовремя погасить кредит. И если первые хорошо ориентируются в законодательстве и четко понимают свои права и обязанности, то вторые могут быть не так сильны в юридических тонкостях потребкредитования, и зачастую просто не знают, как решить проблемный вопрос. И в тоже время не обращаются в банк, боясь начисления штрафных санкций.

Вот и складывается такая ситуация, что добросовестные заемщики, задолжавшие кредитной организации, все чаще идут не в свой банк на переговоры для урегулирования проблемного вопроса, а к антиколлекторам.

Заемщик сам должен адекватно оценивать свои возможности при получении кредита и не доводить дело начисления штрафов и обращения к антиколлекторам.

Главным образом, антиколлекторы используют в своей деятельности статью 333 Гражданского кодекса РФ «Уменьшение неустойки». Эта статья не позволяет начислять чрезмерно большие проценты по штрафным санкциям за просрочку платежей.

Опасность заключается в том, что пробелы в законодательстве, позволяют им защищать интересы не только «добросовестных» должников, но и кредитных мошенников.

Факт возникновения антиколлекторов – это сигнал банкам, учиться строить отношения с клиентами на основе компромисса.

Заключение

Кредитование заемщиков необходимый, и опасный для банка процесс. Банковское законодательство Российской Федерации предусматривает, что выдача кредита коммерческими банками должна производиться с использованием различных форм его обеспечения.

В соответствии со ст. 329 ГК РФ исполнение обязательств должниками может обеспечиваться: неустойкой, залогом, держанием имущества должника (закладом), поручительством, банковской гарантией, задатком, другими способами, предусмотренными законом или договором.

Потребительские кредиты рассматриваются банкирами в качестве прибыльных кредитов с "неприятными" процентными ставками. Такие высокие процентные ставки устанавливаются из-за того, что потребительские кредиты являются наиболее дорогостоящими и рискованными видами вложений в расчете на 1 ед. кредитных ресурсов. Потребительские кредиты зависят от экономического цикла. Их объем увеличивается на стадии экономического роста, когда потребители более оптимистично настроены относительно своего будущего.

Сейчас на рынке потребительского кредитования представлено несколько типов кредитных продуктов: стандартный банковский кредит, овердрафт, кредит на покупку жилья, кредит на приобретение автомобиля.

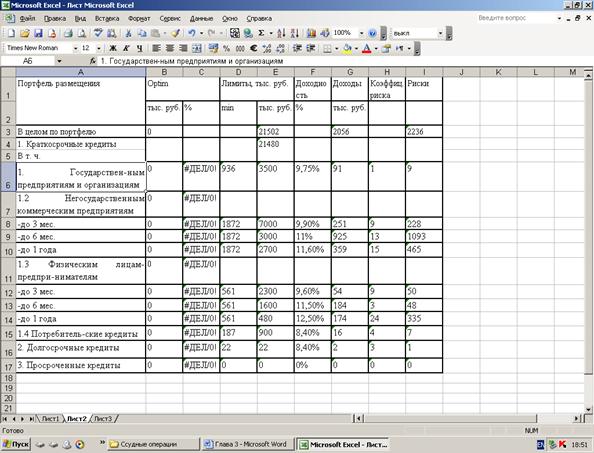

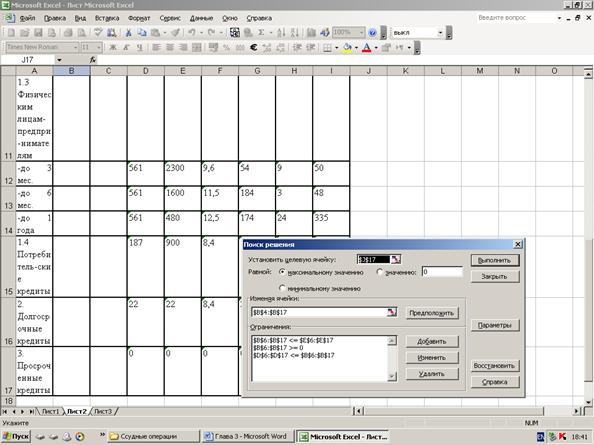

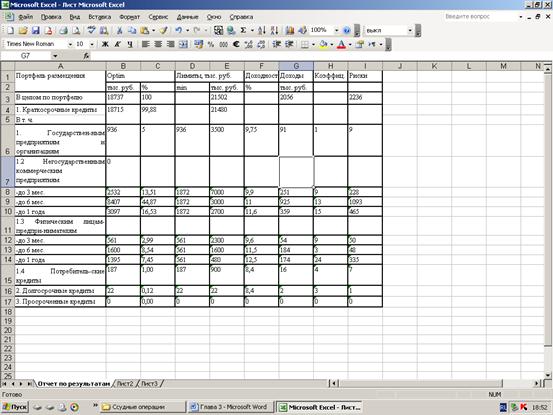

Темпы роста кредитного портфеля с каждым годом увеличиваются, но доходность портфеля остается достаточной низкой, вследствие чрезмерной рискованности кредитной политики и большого процента списанных и просроченных ссуд.

Уровень доходности потребительского кредитного портфеля увеличился, что означает, что банк может расширять и исследовать кредитную клиентскую базу, переходить к другим видам кредитования (ипотека, автокредитование), вводить кредитные карты.

Анализ клиентской базы позволяет снизить риски, связанные с невозвратом денежных средств, что является причиной снижения резервов для покрытия убытков.

Поскольку в настоящий момент создается единая банковская база неплательщиков, так называемый «черный список», то риск неплатежей сведется к минимуму.

Список использованной литературы

1. Правила кредитования физических лиц учреждениями Сбербанка России. Утв. Правлением Сберегательного банка России 10.09.1997 г. № 229-р с изменениями.

2. Александрова М.Я. Банки и банковская деятельность для клиентов. – СПб.: Питер, 2006. – 224.

3. Банковское дело: Учебник /Под ред. О.И.Лаврушина. – М.: Финансы и статистика, 2001. – 488.

4. Ермаков С.Л. Работа коммерческого банка по кредитованию заемщиков. – М.: Финансы и статистика, 2005. – 320.

5. Кредитование /Под ред. Гольцберга М.А. – Киев - 411.

6. Саутенков В.М. Потребительский кредит и благосостояние трудящихся.– М.: ФилинЪ, 2004. - 298.

7. Воронин В.П., Федосова С.П. Деньги, кредит, банки: Учебное пособие.- М.: Юрайт-Издат, 2002.- 269с.

8. Свиридов О.Ю. Финансы, денежное обращение, кредит: Экспресс- справочник для студентов.- М.: ИКЦ «МарТ»- Ростов н/Д: издат. центр «МарТ», 2004.- 288с.

9. Шелопаев Ф.М. Финансы, денежное обращение и кредит: Краткий курс лекций.- М.: Юрайт-Издат, 2004- 278с.

10. Титова Н.Е., Кожаев Ю.П. Деньги, кредит, банки: Учебное пособие для студентов высш. учеб. заведений.- М.: Гуманитарный издательский центр ВЛАДОС, 2003.- 368с.

11. Лаврушина О.И. Деньги, кредит, банки.- М.: Финансы и статистика, 1999.- 448с.

12. Колесов А.И. О некоторых вопросах развития потребительского кредитования. //Деньги и кредит. - 2005. - №7. – с. 20-22.

Похожие работы

... кредитных услуг коммерческих банков. В других западных странах бум в области банковского кредитования потребительских нужды населения начался в конце 50-х годов. Таким образом, особое развитие потребительский кредит получил в условиях общего кризиса капитализма (главным образом после 2-ой мировой войны 1939-1945) в связи с резким усилением несоответствия между ростом производства и ограниченностью ...

... кредита стал одним из наиболее быстроразвивающихся сегментов рынка кредитных услуг коммерческих банков. В других западных странах бум в области банковского кредитования потребительских нужды населения начался в конце 50-х годов. Таким образом, особое развитие потребительский кредит получил в условиях общего кризиса капитализма (главным образом после 2-ой мировой войны 1939-1945) в связи с резким ...

... банков это может быть и плохо, но для частных кредиторов очень даже хорошо. Благодаря возросшей активности иностранцев потребительское кредитование существенно ускорится и условия кредитования станут вполне приемлемыми для всех желающих взять потребительский кредит. Труднее всего отечественным банкам будет конкурировать с иностранными по стоимости кредитных ресурсов. Наши банки привыкли "сдирать ...

... , ничем не отличается от ростовщического процента. Например, в США банки так называемого личного кредита по своим ссудам взимают 36-42 %.[18] Не каждый может получить потребительский кредит, для финансового учреждения, предоставляющего вам кредит, важно знать, что его деньги будут возвращены вместе с процентами и остальными выплатами. Для этого им нужно выяснить вашу “кредитную историю”, а она ...

0 комментариев