Навигация

Япония

9.3 Япония

Японский рынок государственных облигаций так же, как и британский, использует разные названия для выпусков облигаций. Среди наименований выпусков можно встретить строительные облигации, займы для финансирования дефицита бюджета или для рефинансирования, но опять-таки в настоящий момент названия не играют никакой роли, так как все японские государственные облигации (JGB) имеют одинаковый ранг. Исторически Япония выпускала только облигации со сроком погашения десять лет и называла эти облигации долгосрочными. Недавно они начали выпускать облигации со сроком погашения двадцать лет и больше и называют их “супердолгосрочными”. Обычно в Японии государственные облигации выпускаются как на предъявителя, так и именные, но каждая из этих облигаций может быть конвертирована в любом направлении в течение двух дней.

Проценты по этим облигациям выплачиваются каждые полгода, и с 1987 года были установлены конкретные даты для выплаты процентов: июнь/декабрь, март/сентябрь. Раньше использовались только займы с единовременным погашением.

Государственные облигации Японии котируются на Токийской фондовой бирже и могут продаваться и покупаться в ходе торговых сессий в торговом зале пакетами по 1 000 иен. Однако большие объемы торгов проходят на внебиржевом рынке между крупными компаниями, которые работают с ценными бумагами.

Облигации выпускаются с использованием комбинированной системы. На 60% каждого выпуска подписывается консорциум банков, институциональные инвесторы и компании, занимающиеся ценными бумагами. Оставшаяся часть выносится на аукцион для широких масс. Средняя цена, сложившаяся по результатам аукциона, используется в качестве основы для цены, которая предлагается консорциуму за вычетом небольшой комиссии за андеррайтинг.

Расчеты по японским государственным облигациям проводятся на четвертый день на каждодневной основе.

9.4 Германия

Рынок государственных долговых инструментов Германии значительно изменился за последние годы в результате объединения Восточной и Западной Германии, что привело к резкому росту потребностей в финансировании. Также следует заметить, что немецкие инвесторы больше склонны вкладывать средства в облигации, и существует лишь незначительный спрос на долевые инструменты по сравнению с другими западными странами.

В дополнение к государственным выпускам существуют также два квазиправительственных выпуска, которые осуществляются почтовым

(“Постc”) и железнодорожным ведомствами (“Банз”) Германии. Большая часть государственного долга приходится на облигации ФРГ. Бундсы (которые имеют срок погашения 10 лет и больше), и недавно стали выпускаться “объединенные” облигации, целью которых является финансирование процесса объединения. Правительство также выпускает среднесрочные облигации BOBL (которые выпускаются со сроком пять лет), которые первоначально были доступны только для внутренних инвесторов, а с 1989 года стали продаваться и иностранным покупателям; облигации SCHATZ всегда были доступны для всех видов инвесторов.

Всеми этими инструментами официально торгуют на бирже, но, как и в Японии, большие объемы проходят через внебиржевой рынок в форме сделок между крупными банками. Следует заметить, что Бундесбанк (Центральный банк Германии) выступает в качестве маркет-мейкера для облигаций ФРГ и облигаций федеральной почтовой службы, а для облигаций федеральной железнодорожной службы маркет-мейкером выступает Железнодорожный банк (Railway bank).

Опять-таки, как и в Японии, часть выпуска распродается через аукцион, а часть — через консорциум банков и компаний, занимающихся ценными бумагами, а третья часть поступает непосредственно в Бундесбанк. который использует эти ценные бумаги для интервенций на рынок с целью повлиять на процентные ставки.

Расчеты проводятся через централизованную систему бухгалтерских проводок, управляемую “Кассовыми союзами” (частично частный механизм электронных поставок и расчетов, который также используется в Голландии и в странах Северной Европы). Расчеты также можно проводить через CEDEL и Euroclear — две основных расчетно-клиринговых палаты для еврооблигаций, где расчеты осуществляются через три дня в соответствии с конвенцией еврорынков.

10. Рынок государственных ценных бумаг в зарубежных странах

Локомотивом стран БРИК выступают Китай и Индия, экономический рост которых граничит с перегревом национальных экономик. Еще в девяностых страновые аналитики говорили о том, что Китай сможет до-гнать США по уровню ВВП только через 50 лет, но, глядя на свежие данные о размерах ВВП стран БРИК, можно утверждать, что за последние пять лет интенсивного развития развивающиеся рынки достигли таких результатов, которые, как казалось ранее, были им не под силу и через 15 лет. 2007 год в мировых финансах стал примечателен тем, что впервые лидерство американской экономики по долларовому эквиваленту ВВП было оспорено (табл. 1).

Действительно, начиная с 2007 года экономика, США даже формально перестала быть самой крупной экономикой мира, и, хотя по показателю размера ВВП на одного человека в год США остаются безусловным лидером, масштабы американской экономики уступают по размеру ВВП суммарному ВВП Евросоюза. Данные таблицы 1 во многом объясняют причины значительного ослабления доллара в 2007 году. Европейский Союз с расширяющейся зоной евро и европерспективами Великобритании и Швейцарии остается одним из главных претендентов на мировое лидерство. Экономические позиции ЕС в значительной мере могут быть укреплены Китаем, Индией, Россией и Бразилией. В 2006–2007 годах Народный банк КНР и Резервный банк Индии объявили о частичном переходе при резервировании на евро. В свою очередь США не в состоянии административно ограничить приток инвестиций из американской экономики на рынки КНР и стран Восточной Европы, а вместе с инвестициями в эти страны проникают передовые технологии, которые и обеспечивают экономический рост.

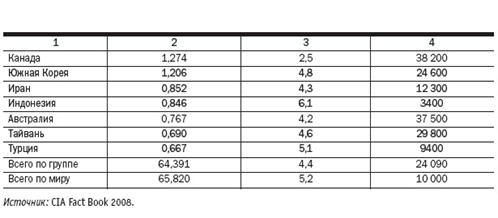

Отдельно следует обратить внимание на темпы прироста национальных экономик в 2007 году. Если ВВП США и ЕС росли на 2–3% в год, то ВВП Китая вырос на 11,4%, Индии — на 8,5%, России — на 7,6%. Поскольку ВВП остается одним из главных показателей, который указывает на фундаментальные возможности для роста фондового рынка, то совсем не удивительно, что очень бодрые темпы роста в 2007 году продемонстрировал Китай. Колоссальный резерв роста в КНР и Индии выдает и показатель ВВП на одного человека. Если бы китайскому правительству удалось достичь показателя ВВП на одного человека, сопоставимого со странами ЕС, ВВП Китая в 2007 году составлял бы $45 млрд, или 70% от всего мирового ВВП. Безусловно, при нынешнем развитии информационных технологий и торговли уровень производственных мощностей в КНР рано или поздно достигнет нынешних стандартов ЕС и США. Почти в два раза по ВВП на душу населения отставала от Китая Индия и примерно в полтора раза — Индонезия.

В целом, глядя на первую двадцатку стран, становится понятным, что именно на эти страны приходилось 99% общемирового ВВП, а значит, ничего значимого за пределами золотой двадцатки произойти в ближайшие несколько лет не может. С другой стороны, лидерство этих стран по размеру ВВП отнюдь не гарантирует им высокого положения в фондовом рэнкинге.

Среди регионов мира самая большая активность была отмечена в Азии, преимущественно за счет бурного роста китайского рынка. По данным Всемирной Федерации Бирж (ВФБ), композитный фондовый индекс Фондовой биржи Шеньженя за 2007 год вырос на 162,8%, а Шанхая — на 96,8%. В целом, пять самых быстрорастущих площадок Азии выросли на 84,3%, оставив далеко позади Европу, Ближний Восток и Американский регион (табл. 2).

В то же время главной характеристикой любой фондовой площадки в мире можно считать возможность ее наполнения эмитентами. Проще говоря, будущее любой фондовой биржи определяется количеством IPO, проведенных на этих биржах в настоящий момент. Китай и Россия в последние несколько лет стараются не обижать собственные фондовые площадки. Обе страны если и выставляют на зарубежные IPO крупные госкорпорации, то стараются проводить параллельные размещения и на отечественных площадках. В то же время ситуация на рынке первичных размещений эмитентов с развивающихся рынков была в 2007 году неоднородной.

Рынок IPO — глобальный взгляд

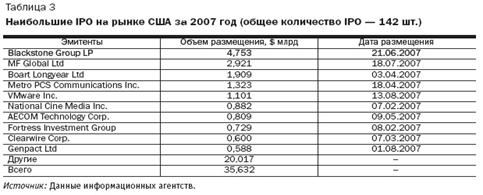

За весь 2006 год в США было проведено 195 IPO на общую сумму $44,5 млрд, это примерно 12,7% от общемирового объема первичных размещений. За 2007 год в США было проведено только 142 размещения на общую сумму $35,6 млрд. Одной из причин сокращения количества и объемов размещений послужила экономическая рецессия, связанная с экономическим кризисом (табл. 3).

Похожие работы

... за финансовым состоянием инвестиционных институтов, принятие мер по их оздоровлению, контроль за соблюдением правовых и этических норм, применение санкций); – создание системы информации о состоянии рынка ценных бумаг и обеспечению ее открытости для инвесторов; – формирование системы страхования инвесторов от потерь (государственные или смешанные схемы страхования инвестиций); – предотвращение ...

... Таковы основные вопросы, которые, на наш взгляд, определят в ближайшем будущем ценовую динамику на рынке российских акций. 4. ПЕРСПЕКТИВЫ РАЗВИТИЯ РЫНКА ЦЕННЫХ БУМАГ РОССИИ 4.1 Ближайшие перспективы развития рынка ценных бумаг России Важнейшим источником нового промышленного подъема, преодоления инвестиционного кризиса должно стать финансирование посредством ...

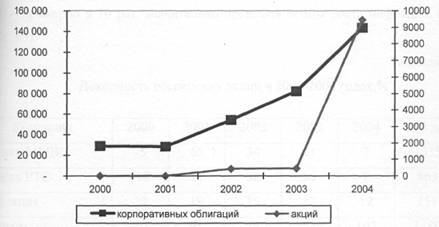

... -2002гг. они разместили 124 облигационных займа.[5,с.181] Резкое снижение доходности по ГКО, ОФЗ создало необходимые условия и для развития вторичного рынка облигаций, который развивается более динамичными темпами, чем первичный. [5,с.181] Современный рынок ценных бумаг России В настоящее время в России, как и других странах, происходит расширение банковских операций с ценными бумагами. Но ...

... надо четко разграничить функции казначейства, Центрального банка и МНС. Другой вариант организационного решения проблемы состоит в серьезном изменении и перераспределении функций отдельных ведомств. 2.3 Перспективы развития рынка ценных бумаг в России Как видно из предыдущих параграфов настоящей работы рынок ценных бумаг в России переживает сложный, неустойчивый период формирования. За ...

0 комментариев