Навигация

Складові частини (сектори) ринку позикових капіталів. Поняття банківської ліквідності

ЧЕРНІГІВСЬКИЙ ДЕРЖАВНИЙ ТЕХНОЛОГІЧНИЙ УНІВЕРСИТЕТ

КАФЕДРА ФІНАНСІВ

КОНТРОЛЬНА РОБОТАСкладові частини (сектори) ринку позикових капіталів. Поняття банківської ліквідності

ЧЕРНІГІВ 2008

Зміст

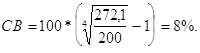

1. Складові частини (сектори) ринку позикових капіталів

2. Поняття банківської ліквідності

Література

1. Складові частини (сектори) ринку позикових капіталів

Позиковий капітал характеризується такими ознаками:

1. Позиковий квапітал ¾ це капітал-власність. Особливість позикового капіталу полягає в тому, що він безпосередньо авансується (інвестується) у виробничу сферу не його власником, а зовсім іншою особо ¾ підприємцем-позичальником, якому капітал передається на тимчасове користування. В результаті відбувається роздвоєння позикового капіталу на капітал - власність і капітал - функцію:

Власність на капітал залишається у кредитора навіть після того, як вона з його рук перейшла боржникові. Реальним підтвердженням цієї власності є зобов’язання позичальника повернути отриману позику в строк з виплатою відсотка;

Капітал - функція означає, що підприємець повинен одержати прибуток на авансовані гроші не менший, ніж розмір плати за позичковий капітал. Інакше немає сенсу організовувати підприємницьку діяльність. А тому кредитор як власник капіталу отримує за це частину прибутку у вигляді позикового відсотка; решта прибутку залишається у розпорядженні позичальника ¾ підприємця у вигляді підприємницького доходу.

2. Позиковий капітал ¾ специфічний товар. Позиковий капітал ¾ це капітал, що реалізує себе як товар. Об’єктом купівлі-продажу є самі гроші, однак не гроші як товар, а гроші як капітал.

Гроші, як відомо, за своєю природою не є капіталом. Вони стають капіталом, коли використовуються не як простий посередник обміну, а як гроші задля отримання прибутку, гроші як вартість самозростання. Отже, кредитор передає позичальникові не просто гроші, а гроші як капітал; він передає вартість, що в процесі свого функціонального використання не лише зберігає себе, а й зростає у своїх розмірах ¾ приносить прибуток.

3. Позиковий капітал володіє специфічною формою відчуження. Особливістю позикового капіталу, котрий функціонує як товар є те, що на відміну від продажу звичайного товару він надається в позику ¾ тобто відчужується від свого власника лише на певний строк і за умови повернення з позиковим відсотком. На відміну від акту купівлі-продажу, коли товар одночасно переміщується від продавця до покупця, а гроші назустріч ¾ від покупця до продавця, при кредитній операції позиковий капітал передається: при наданні позики ¾ від кредитора до позичальника, а при її погашенні ¾ від позичальника до кредитора з виплатою позикового відсотка.

Отже, позиковий капітал необхідно розглядати як одну із форм грошового капіталу, що надається його власником на тимчасове користування підприємцеві з метою отримання прибутку у вигляді позикового відсотка.

Основою формування позикового капіталу є закономірності кругообігу капіталу в процесі відтворення, які призводять до того, що в окремих учасників економічних відносин з’являються тимчасово вільні капітали, а в інших виникає потреба в позикових коштах. За допомогою кредиту тимчасово вільні капітали (а також заощадження населення) перетворюються в позиковий капітал, котрий втягується в новий кругообіг, забезпечує процес відтворення і прибуток його власникам.

Джерелом з якого всі підприємці черпають гроші для авансування своєї діяльності, є грошовий ринок. Оскільки в ринковому господарстві ніхто вільних грошей не тримає на руках “мертвими”, а розміщує їх у кредитних установах, тобто на грошовому ринку, а самі гроші якими тут торгують називається позиковим капіталом.

Ринок позикових капіталів ¾ це сегмент фінансового (грошового) ринку, на якому формується попит і пропозиція на позиковий капітал.

За своєю інфраструктурою ринок позикових капіталів представляє, головним чином, банківські установи, а тому його ще називають ринком банківських кредитів. Крім того, на ньому діють й інші кредитно-фінансові установи, що входять до складу кредитної системи. З функціональної точки зору він представляє систему економічних відносин, яка забезпечує нагромадження і перерозподіл грошових капіталів з метою забезпечення ресурсами ринкове господарство.

В Україні зараз відбувається процес формування ринку капіталів. В умовах переходу до ринкової економіки обмежуються можливості державного втручання в розподіл фінансових ресурсів, бо більшість суб’єктів господарської діяльності переходять від державної на акціонерну чи приватну форму власності. Вони самостійно вишукують матеріальні і грошові ресурси на ринках, самі розпоряджаються своїми доходами. Саме ринок позикових капіталів повинен забезпечити суб’єктам економіки доступ до необхідних для них грошових ресурсів.

Головною рисою позикового капіталу як економічної категорії є передача вартості в тимчасове користування з метою реалізації його специфічної якості - здатності приносити прибуток у вигляді відсотків.

А кредит - це рух позикового капіталу наданого в тимчасове користування на умовах поєднання, за плату у вигляді відсотків.

Норма відсотків - це відношення річного доходу, отриманого на позиковий капітал, до суми наданої позички, помножене на 100.

Наприклад, у позичку віддано капітал в 100 тис.грн., а річний доход з цього капіталу - 12 тис. грн., то норма відсотків складає 12.

Норма відсотків залежить від прибутку.

Величина (сума) відсотків, отриманих кредитором через рік, визначається за формулою:

![]() (1.1)

(1.1)

де ВВ - величина відсотків, грн.;

СВ - ставка відсотків, %;

К - сума наданої позички, грн.

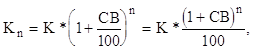

Прості відсотки визначаються в тому випадку, коли термін позички не перевищує один рік. Якщо позичка надається на n років, то величина заборгованості позичальника визначається за формулою складних відсотків:

(1.2)

(1.2)

де Кn - величина заборгованості позичальника через n років після отримання позички, грн.

Нарахування відбувається не тільки на основну суму позички, але й на нарощені за попередній строк відсотки.

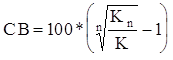

З формули 1.2 знайдемо ставку відсотків:

. (1.3)

. (1.3)

Наприклад, 200 тис. грн., надані у позичку на 4 роки. Разом з відсотками сума заборгованості складає 272,1 тис. грн. Отже:

Наведені формули дозволяють визначити вартість банківських позичок, а також суму заборгованості і депозитів через будь - яке число років.

Ставки відсотків диференціюються залежно від видів операцій і їх учасників. В сфері внутрішніх позичок важливого значення набуває базова ставка, до якої прибавляється деяка добавка (маржа), яка залежить від виду позички, фінансового становища позичальника, кон’юнктури на ринку позикового капіталу. Наведемо як приклад два особливих види кредитних операцій, в яких початковим є базова ставка.

Комерційний банк облікує (купляє) вексель до настання строку погашення. Це мало термінова кредитна угода, бо гроші достроково виплачуються банком власнику векселя. Відсотки утримуються зразу - в день надання позички векселепред’явнику, який отримує суму меншу вказаної борговому зобов’язанні (векселі). Ця різниця (дисконт) є доходом комерційного банку.

Своєрідною кредитною операцією є, коли клієнт може здійснювати платежі, які перевищують залишок на його рахунку. В такій кредитній угоді ставки відсотків встановлюються на більш високому рівні, ніж при обліку векселя. Після закінчення терміну позички клієнт забов’язаний відшкодувати банку суму перевищення залишку на рахунку (суму позички), а також відповідну величину відсотків.

Ставки відсотків по депозитних операціях комерційних банків завжди нижчі ставок за кредитними угодами. Ця різниця ставок (маржа) може відрізнятися для окремих періодів, але вона зберігається постійно, тому що є основою для створення банківського прибутку.

Ставки відсотків по державним великотерміновим облігаціям встановлюються на більш низькому рівні, ніж банківські ставки відсотків по кредитним операціям. Річний доход кредитора, який придбав такі облігації, визначається за формулою:

![]() (1.4)

(1.4)

де В - величина відсотків (доход кредитора), грн.;

НВо - номінальна вартість облігації, грн.

В сучасних умовах кредит є об’єктом активного державного регулювання. Головний орган регулювання - Національний Банк. Він може надавати позички комерційним банкам різними способами. Найбільше поширені способи - переоблік векселів і операції на відкритому ринку. Національний Банк купляє боргові забов’язання (переобліковує векселі) за більш низькою ціною, ніж комерційні банки.

Якщо ціну купівлі векселя Національним Банком позначити буквою Ц, а ціну купівлі векселя комерційним банком - К, отримаємо:

![]() (1.5)

(1.5)

де СВо - облікова ставка Національного Банку, %;

Н - термін рефінансування (кількість днів до настання строку оплати

векселя),

З настанням строку платежу вексель викуповується комерційним банком за ціною К, яка перевищує Ц.

Комерційні банки зацікавлені в тому, щоб різниця К - Ц була мінімальною. Це досягається в тому випадку, коли ставка рефінансування (облікова ставка) буде найнижчою.

Похожие работы

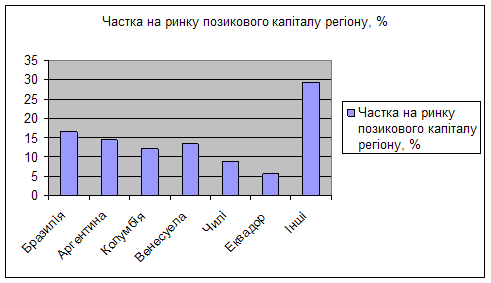

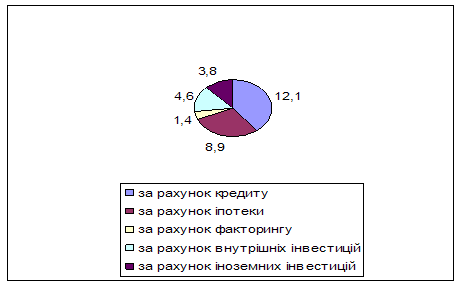

... серед них у сучасний період відіграють Міжнародний валютний фонд (МВФ) і Міжнародний банк реконструкції та розвитку (МБРР). Останній сьогодні є головною установою Групи Світового банку. 2. ОСОБЛИВОСТІ РИНКУ ПОЗИЧКОВОГО КАПІТАЛУ ЛАТИНСЬКОЇ АМЕРИКИ 2.1. Сучасні тенденції розвитку ринку позикових капіталів в країнах Латинської Америки Враховуючи передумови розвитку ...

... . З метою ефективності здійснення депозитної політики комерційним банкам доцільно розробляти відповідний меморандум. На жаль, це питання не знайшло адекватного відображення як у теорії банківської справи, так і в практичній діяльності банків України. У західних банках розробці меморандуму депозитної політики, якою відають служби стратегічного планування, казначейства та маркетингу, приділяють ...

... , - будови, знаряддя і т.д. - повинні виконувати активні виробничі функції, тоді як ті, які були віднесені до оборотного капіталу, мають пасивні функції. 3. Особливості функціонування капіталу в різних сферах економіки 3.1. Функціонування капіталу в аграрному секторі економіки Сільське господарство – одна з найважливіших галузей матеріального виробництва, в якій створюються матеріальні ...

... зингових ринків із шести можливих. З одного боку - це негатив, але, з іншого при створенні сприятливих умов для його розвитку, Україна зможе швидко пройти інші стадії еволюції. Є очевидним, що від розвитку лізингу виграє вітчизняний фінансовий ринок у цілому. Інтеграція. Значно збільшити привабливість вітчизняного фінансового сектора для потенційних інвесторів повинна його міжнародна інтеграція. ...

0 комментариев