Навигация

Повышение эффективности работы валютного отдела за счет введения системы «Клиент–Банк»

3.2 Повышение эффективности работы валютного отдела за счет введения системы «Клиент–Банк»

В целом валютный отдел продолжает осуществлять банковский контроль за валютными операциями, осуществляя денежные переводы. Обслуживание таких переводов происходит по системе «Банк–Клиент». Хотя не все фирмы используют эту систему, что не очень удобно и выгодно как для сотрудников банка, так и для руководителей фирм. Некоторые фирмы осуществляют валютные переводы на основе документов которые распечатаны на бумажном носителе, это затрудняет процесс перевода денежных средств, так как сотруднику банка приходится заносить данные вручную и тратить большее количество времени, нежели когда документы поступают в электронном виде. Для фирм система «Банк–клиент» помогает снизить затраты, так как документы не всегда правильно заполнены и клиенту приходится перепечатывать их и приносить снова в банк. Поэтому работникам валютного отдела стоит обратить внимание клиентов на данный вид услуги и помочь перейти к работе с документами по системе «Банк–клиент».

ЗАКЛЮЧЕНИЕ

Цель банка состоит не только в ориентации на максимизацию текущей прибыли, но также и на максимизацию стоимости банка, что включает получение долгосрочной прибыли, потенциальный рост объемов операций банка, приемлемый риск для кредиторов, повышение рыночной стоимости активов банка и стабильные дивиденды.

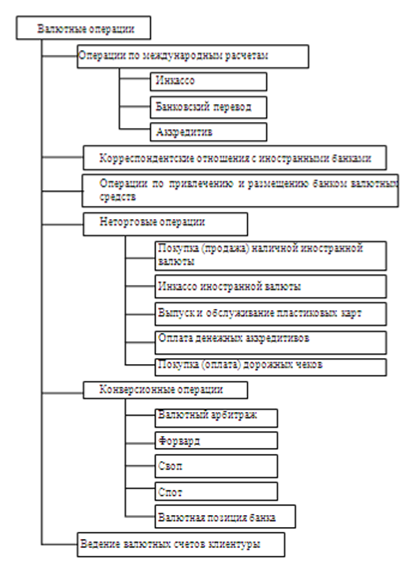

Вся деятельность, которая связана с обращением валюты в банковской системе, регулируется Законом "О валютном регулировании и валютном контроле. В этом законе определены основные понятия системы валютного регулирования, а также правила проведения валютных операций. Валютные операции коммерческих банков делятся в основном на два вида: текущие валютные операции и валютные операции, связанные с движением капитала. В то же время существует другая классификация валютных операций. Согласно этой классификации, операции делятся на шесть основных видов: операции по международным расчетам; открытие и ведение валютных счетов клиентуры; установление корреспондентских отношений с иностранными банками; неторговые операции; конверсионные операции; операции по привлечению и размещению валютных средств. Все эти операции являются объектом государственного и банковского наблюдения и контроля. В странах с частично конвертируемой валютой и ограничениями по финансовым операциям размер валютной позиции банков относительно национальной валюты служит одним из объектов валютного контроля.

Таким образом, валютному контролю подлежат все валютные операции независимо от того, осуществляются они свободно, либо применительно к ним установлены валютные ограничения. Это объясняется тем, что даже свободное совершение валютных операций, как правило связано с выполнением ряда формальностей, представляющих собой меры пассивного контроля (например, предоставление статистических данных составление паспорта сделки). Такие меры позволяют организовать наблюдение органов валютного контроля за проведением любых валютных операций, накапливать информацию о движении валютных потоков и при необходимости корректировать валютную политику государства.

На уполномоченные банки, в частности и на Калининградский филиал ОАО «Банк ВТБ» прежде всего возложен контроль за законностью проведения операций по экспорту и импорту товаров, работ, услуг и продуктов интеллектуальной деятельности. Базовым документом валютного контроля является паспорт сделки, оформляемый участниками международных операций в уполномоченном банке и содержащий сведения о внешнеэкономическом контракте, в соответствии с которым будет производится экспорт или импорт товара и осуществляться валютный контроль.

Сейчас широко развиты внешнеторговые связи России с другими странами. Многие российские деловые партнеры занимаются импортными и экспортными поставками. Для успешного проведения внешнеторговых сделок перед клиентами банка встает необходимость проработки массива информационного материала по правовой документации таможенного, валютно-финансового регулирования, международной практики, а также регулирования хозяйственной деятельности контрагента–нерезидента с целью исключения конфликтных ситуаций с зарубежными контрагентами. Высокий уровень квалификации специалистов банка, их умение оказать действенную профессиональную помощь позволяют клиентам банка наиболее полно и объективно взглянуть на действующее законодательство, обеспечить его соблюдение, отстоять свои права и интересы.

Стратегия развития банка, сочетая цели его развития и средства их достижения, базируется на следующих основных принципах:

– максимальное повышение доходности банка в целях обеспечения его конкурентоспособности, прироста собственного капитала и достаточного стимулирования труда работников. Но реализация этой цели теснейшим образом связана со следующим принципом стратегии развития банка;

– расширение номенклатуры и качества "продукции" банка с ориентацией на реальные потребности финансового рынка путем изучения желаний клиентов – физических и юридических лиц. При этом следует помнить, что место банка на рынке банковских услуг тесно связано и с ценой этих услуг – она не должна превышать сложившуюся на рынке, а быть по возможности ниже. Это позволяет привлечь дополнительных вкладчиков средств, расширить клиентуру банка.

Для банка выгодно, чтобы взаимосвязи "банк – клиент" носили не разовый, а устойчивый характер. В этом одна из существенных особенностей банковского дела. Но такая устойчивость взаимосвязей, выгодных как банку, так и его клиентам, обеспечивается целой системой экономических, социальных и психологических факторов, которые каждый банк, стремящийся сохранить свои позиции и приумножить прибыль, должен тщательно изучать, создавая свой собственный имидж.

В завершении, можно отметить, что в перспективе Банк стремится к дальнейшей реализации стратегических целей и задач, установленных бизнес-планом, и выполнению своей миссии – содействие развитию бизнеса своих клиентов через инвестиции в их бизнес и кредитование их деятельности, оптимизация финансовых потоков, предоставление полного спектра качественных банковских услуг, развития на этой основе высокодоходного банковского бизнеса, обеспечивающего защиту и постоянный прирост вложенных в него средств акционеров.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Федеральный закон от 10 декабря 2003 г. N 173–ФЗ "О валютном регулировании и валютном контроле"

2. Закон об охране окружающей среды

3. Положение ЦБР от 1 июня 2004 г. N 258–П "О порядке представления резидентами уполномоченным банкам подтверждающих документов и информации, связанных с проведением валютных операций с нерезидентами по внешнеторговым сделкам, и осуществления уполномоченными банками контроля за проведением валютных операций"

4. Приказ Федеральной Таможенной Службы N 762 от 11 августа 2006 г. «Об утверждении инструкции о порядке заполнения грузовой таможенной декларации и транзитной декларации»

5. Инструкция ЦБРФ от 15 июня 2004 г. N 117–И "О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации при осуществлении валютных операций, порядке учета уполномоченными банками валютных операций и оформления паспортов сделок"

6. Инструкция ЦБРФ от 20.03.2007г. №110–И «Об обязательных нормативах банков»

7. Указание от 10 декабря 2007 г. N 1950–У «О формах учета по валютным операциям, осуществляемым резидентами, за исключением кредитных организаций и валютных бирж»

8. Письмо ЦБРФ от 13 марта 2008 г. N 24–Т «О повышении эффективности работы по предотвращению сомнительных операций»

9. «Анализ надежности банков» под ред. В.В. Иванова. Москва: Русская деловая литература, 2007. –320 с.

10.«Банковское дело» под ред. Коробковой Г.Г. Москва:Экономистъ,2005–45–49, 70–72 с.

11.«Банковское дело» под ред. Белоглазовой Г.Н.–М.:Финансы и статистика, 2006 – 215–218с.

12.«Банковское дело» под ред. О.И. Лаврушина. М.: «Финансы и статистика», 2000 – 672 с.

13.«Банковское Дело. Дополнительные операции для клиентов» под ред. Тавасиевой А.М., М.:Финансы и статистика, 2007–25–35 с.

14.«Банки и банковское дело» под ред. Балабанова А.И.– М.: «Питер», 2007–156 с.

15.Жарковская Е.П. «Банковское дело»–Москва.: Омега–Л, 2007–132 с.

16. «Финансовый менеджмент» под ред. Лаврушина Москва: Финансы и статистика, 2007–52–54 с.

17.«Паспорт сделки как инструмент валютного контроля» Т.М. Иванова //Валютное регулирование №4 апрель, 2005 – с.59

18.www.bankir.ru

19.www.vtb.ru

ПРИЛОЖЕНИЕ 1

ФИНАНСОВАЯ ОТЧЕТНОСТЬ ОАО БАНК ВТБ

Баланс на 01.01.2007 года

Кредитной организации «Банка внешней торговли» (открытое акционерное общество)/ Банк ВТБ

Регистрационный номер 1000. Почтовый адрес: 119992, г.Москва, ГСП–2, УЛ.Плющиха, 37 БИК–Код 044525187

тыс.руб.

| № п/п | Наименование статей | На отчетную дату |

| 1 2 3 4 4.1 4.2 5 5.1 5.2 6 7 8 9 10 10.1 10.2 11 12 12.1 12.2 13 14 14.1 14.2 | АКТИВЫ Денежные средства Средства кредитных организаций в Центральном Банке Российской Федерации Обязательные резервы Средства в кредитных организациях за вычетом резервов (ст.4.1 – ст.4.2) Средства в кредитных организациях Резервы на возможные потери Чистые вложения в торговые ценные бумаги (ст.5.1 – ст.5.2) Вложения в торговые ценные бумаги Резервы под обесценение ценных бумаг на возможные потери Ссудная и приравненная к ней задолженность Резервы на возможные потери по ссудам Чистая ссудная задолженность (ст.6 – ст.7) Проценты начисленные (включая просроченные) Чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения (ст.10.1 – 10.2) Вложения в инвестиционные ценные бумаги, удерживаемые до погашения Резервы на возможные потери Основные средства, нематериальные активы, хозяйственные материалы и малоценные и быстроизнашивающиеся предметы Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи (ст.12.1 – ст.12.2) Ценные бумаги, имеющиеся в наличии для продажи Резервы под обесценение ценных бумаг и на возможные потери Требования по получению процентов Прочие активы за вычетом резервов (ст.14.1 – ст.14.2) Прочие активы Резервы на возможные потери | 5 236 538 1 228 536 6 293 434 14 889 551 14 892 896 3 345 5 914 683 5 914 683 0 120 186 852 14 915 752 105 271 100 2 978 791 533 769 611 865 78 096 2 229 141 29 516 304 33 550 231 4 033 927 133 368 5 157 622 5 486 223 328 601 |

| 15 | Всего активов (ст.1+2+3+4+5+8+9+10+11+12+13+14) | 179 382 837 |

| 16 17 18 18.1 19 20 21 22 | ПАССИВЫ Кредиты, полученные кредитными организациями от Центрального банка РФ Средства кредитных организаций Средства клиентов В том числе вклады физических лиц Выпущенные долговые обязательства Обязательства по уплате процентов Прочие обязательства Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и по операциям с резидентами оффшорных зон | 4 810 154 38 249 353 54 129 533 15 917 124 16 012 647 69 651 7 092 001 384 487 |

| 23 | Всего обязательств (ст.16+17+18+19+20+21+22) | 120 747 826 |

| 24 24.1 24.2 24.3 25 26 27 28 29 30 31 | Собственные средства Уставный капитал (средства акционеров (участников)) (ст.24.1+24.2+24.3),в т.ч Зарегистрированные обыкновенные акции и доли Зарегистрированные привилегированные акции Незарегистрированный уставный капитал неакционерных кредитных организаций Собственные акции, выкупленные у акционеров Эмиссионный доход Фонды и неиспользованная прибыль прошлых лет в распоряжении кредитной организации (непогашенные убытки прошлых лет) Переоценка основных средств Расходы будущих периодов и предстоящие выплаты, влияющие на собственные средства (капитал) Фонды и неиспользованная прибыль прошлых лет в распоряжении кредитной организации (непогашенные убытки прошлых лет) Прибыль к распределению (убыток) за отчетный период | 42 137 236 42 137 236 0 0 0 203 157 5 462 955 44 093 2 345 684 9 208 736 13 133 254 |

| 32 | Всего собственных средств (ст.24 – 24.3 – 25 + 26 + 27 + 28 – 29 + 31 | 58 635 011 |

| 33 | Всего пассивов (ст.23+24.3+32) | 179 382 837 |

| 34 35 | Внебалансовые обязательства Безотзывные обязательства кредитной организации Гарантии, выданные кредитной организацией | 29 628 899 6 617 148 |

ПРИЛОЖЕНИЕ 2

ФИНАНСОВАЯ ОТЧЕТНОСТЬ ОАО БАНК ВТБ

Баланс на 01.01.2006 года

Кредитной организации «Банка внешней торговли» (открытое акционерное общество)/ Банк ВТБ

Регистрационный номер 1000. Почтовый адрес: 119992, г.Москва, ГСП–2, УЛ.Плющиха, 37 БИК–Код 044525187

тыс.руб.

| № п/п | Наименование статей | На отчетную дату |

| 1 2 3 4 4.1 4.2 5 5.1 5.2 6 7 8 9 10 10.1 10.2 11 12 12.1 12.2 13 14 14.1 14.2 | АКТИВЫ Денежные средства Средства кредитных организаций в Центральном Банке Российской Федерации Обязательные резервы Средства в кредитных организациях за вычетом резервов (ст.4.1 – ст.4.2) Средства в кредитных организациях Резервы на возможные потери Чистые вложения в торговые ценные бумаги (ст.5.1 – ст.5.2) Вложения в торговые ценные бумаги Резервы под обесценение ценных бумаг на возможные потери Ссудная и приравненная к ней задолженность Резервы на возможные потери по ссудам Чистая ссудная задолженность (ст.6 – ст.7) Проценты начисленные (включая просроченные) Чистые вложения в инвестиционные ценные бумаги, удерживаемые до погашения (ст.10.1 – 10.2) Вложения в инвестиционные ценные бумаги, удерживаемые до погашения Резервы на возможные потери Основные средства, нематериальные активы, хозяйственные материалы и малоценные и быстроизнашивающиеся предметы Чистые вложения в ценные бумаги, имеющиеся в наличии для продажи (ст.12.1 – ст.12.2) Ценные бумаги, имеющиеся в наличии для продажи Резервы под обесценение ценных бумаг и на возможные потери Требования по получению процентов Прочие активы за вычетом резервов (ст.14.1 – ст.14.2) Прочие активы Резервы на возможные потери | 4 938 394 936 366 5 721 822 15 810 379 15 805 843 4 536 6 039 480 6 039 480 0 37 115 691 7 505 196 29 610 495 250 221 366 000 373 000 7 000 805 327 12 514 039 16 156 381 3 642 342 102 465 4 389 764 4 633 518 243 754 |

| 15 | Всего активов (ст.1+2+3+4+5+8+9+10+11+12+13+14) | 81 484 752 |

| 16 17 18 18.1 19 20 21 22 | ПАССИВЫ Кредиты, полученные кредитными организациями от Центрального банка РФ Средства кредитных организаций Средства клиентов В том числе вклады физических лиц Выпущенные долговые обязательства Обязательства по уплате процентов Прочие обязательства Резервы на возможные потери по условным обязательствам кредитного характера, прочим возможным потерям и по операциям с резидентами оффшорных зон | 1 102 000 20 586 561 22 604 199 1 720 743 5 703 924 3 288 1 520 113 243 457 |

| 23 | Всего обязательств (ст.16+17+18+19+20+21+22) | 56 768 997 |

| 24 24.1 24.2 24.3 25 26 27 28 29 30 31 | Собственные средства Уставный капитал (средства акционеров (участников)) (ст.24.1+24.2+24.3),в т.ч Зарегистрированные обыкновенные акции и доли Зарегистрированные привилегированные акции Незарегистрированный уставный капитал неакционерных кредитных организаций Собственные акции, выкупленные у акционеров Эмиссионный доход Фонды и неиспользованная прибыль прошлых лет в распоряжении кредитной организации (непогашенные убытки прошлых лет) Переоценка основных средств Расходы будущих периодов и предстоящие выплаты, влияющие на собственные средства (капитал) Фонды и неиспользованная прибыль прошлых лет в распоряжении кредитной организации (непогашенные убытки прошлых лет) Прибыль к распределению (убыток) за отчетный период | 22 137 236 22 137 236 0 0 0 203 157 3 159 006 38 456 2 042 765 49 719 1 220 665 |

| 32 | Всего собственных средств (ст.24 – 24.3 – 25 + 26 + 27 + 28 – 29 + 31 | 24 715 755 |

| 33 | Всего пассивов (ст.23+24.3+32) | 81 484 752 |

| 34 35 | Внебалансовые обязательства Безотзывные обязательства кредитной организации Гарантии, выданные кредитной организацией | 12 594 691 3 396 079 |

ПРИЛОЖЕНИЕ 3

Отчет о прибылях и убытках

за 2007 года

Кредитной организации «Банка внешней торговли» (открытое акционерное общество)/ Банк ВТБ

Регистрационный номер 1000. Почтовый адрес: 119992, г.Москва, ГСП–2, УЛ.Плющиха, 37 БИК–Код 044525187

тыс.руб.

| № п/п | Наименование статей | За отчетный период |

| 1 2 3 4 5 | Проценты полученные и аналогичные доходы от: Размещения средств в банках в виде кредитов, депозитов, займов и на счетах в других банках Ссуд, предоставленных другим клиентам Средств, переданных в лизинг Ценных бумаг с фиксированным доходом Других источников | 696 390 8 635 927 0 4 453 204 18 443 |

| 6 | Итого проценты полученные и аналогичные доходы (ст.1+2+3+4+5) | 13 803 964 |

| 7 8 9 10 11 12 13 14 | Проценты уплаченные и аналогичные расходы по: Привлеченным средствам банков, включая займы и депозиты Привлеченным средствам других клиентов, включая займы и депозиты Выпущенным долговым ценным бумагам Арендной плате Итого проценты уплаченные и аналогичные расходы (ст. 7+8+9+10) Чистые процентные и аналогичные доходы (ст.6 – ст.11) Комиссионные доходы Комиссионные расходы | 898 988 1 176 885 663 408 430 251 3 169 532 10 634 432 1 025 794 136 233 |

| 15 | Чистый комиссионный доход (ст.13 – ст.14) | 889 561 |

| 16 17 18 19 20 | Прочие операционные доходы: Доходы от операций с иностранной валютой и с другими валютными ценностями, включая курсовые разницы Доходы от операций по купле–продаже драгоценных металлов, ценных бумаг и другого имущества, положительные результаты переоценки драгоценных металлов, ценных бумаг и другого имущества Доходы, полученные в форме дивидендов Другие текущие доходы Итого прочие операционные доходы (ст.16+17+18+19) | 15 516 082 8 158 386 107 453 253 121 24 035 042 |

| 21 | Текущие доходы (ст.12+15+20) | 35 559 035 |

| 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 36а | Прочие операционные расходы Расходы на содержание аппарата Эксплуатационные расходы Расходы от операций с иностранной валютой и другими валютными ценностями, включая курсовые разницы Расходы от операций по купле–продаже драгоценных металлов, ценных бумаг и другого имущества, отрицательные результаты переоценки драгоценных металлов, ценных бумаг Другие текущие расходы Всего прочих операционных расходов (ст.22+23+24+25+26) Чистые текущие доходы до формирования резервов и без учета непредвиденных доходов/расходов (ст.21 – ст.27) Изменение величины резервов на возможные потери по ссудам Изменение величины резервов под обесценение ценных бумаг и на возможные потери Изменение величины прочих резервов Чистые текущие доходы без учета непредвиденных доходов/расходов (ст.28 – ст.29 – ст.30 – ст.31) Непредвиденные доходы за вычетом непредвиденных расходов Чистые текущие доходы с учетом непредвиденных доходов/расходов (ст.32+ст.33) Налог на прибыль* Отсроченный налог на прибыль Непредвиденные расходы после налогообложения | 2 872 731 1 265 501 11 947 166 632 113 2 996 979 22 714 490 12 844 545 – 637 977 2 598 346 670 13 133 254 0 13 133 254 3 924 518 0 0 |

| 37 | Прибыль (убыток) за отчетный период (ст.34 – ст.36 – ст.36а) | 13 133 254 |

* Сумма налогов, выплаченных из прибыли (ст.35), отражается в отчете о прибылях и убытках справочно и не исключается из расчета прибыли (убытка) за отчетный период, отражаемой(ого) по ст.37

ПРИЛОЖЕНИЕ 4

Отчет о прибылях и убытках

за 2006 года

Кредитной организации «Банка внешней торговли» (открытое акционерное общество)/ Банк ВТБ

Регистрационный номер 1000. Почтовый адрес: 119992, г.Москва, ГСП–2, УЛ.Плющиха, 37 БИК–Код 044525187 тыс.руб.

| № п/п | Наименование статей | За отчетный период |

| 1 2 3 4 5 | Проценты полученные и аналогичные доходы от: Размещения средств в банках в виде кредитов, депозитов, займов и на счетах в других банках Ссуд, предоставленных другим клиентам Средств, переданных в лизинг Ценных бумаг с фиксированным доходом Других источников | 949 626 4 965 548 0 507 496 13 449 |

| 6 | Итого проценты полученные и аналогичные доходы (ст.1+2+3+4+5) | 6 436 119 |

| 7 8 9 10 11 12 13 14 | Проценты уплаченные и аналогичные расходы по: Привлеченным средствам банков, включая займы и депозиты Привлеченным средствам других клиентов, включая займы и депозиты Выпущенным долговым ценным бумагам Арендной плате Итого проценты уплаченные и аналогичные расходы (ст. 7+8+9+10) Чистые процентные и аналогичные доходы (ст.6 – ст.11) Комиссионные доходы Комиссионные расходы | 1 118 191 986 834 159 755 92 068 2 356 848 4 061 646 538 387 81 758 |

| 15 | Чистый комиссионный доход (ст.13 – ст.14) | 456 629 |

| 16 17 18 19 20 | Прочие операционные доходы: Доходы от операций с иностранной валютой и с другими валютными ценностями, включая курсовые разницы Доходы от операций по купле–продаже драгоценных металлов, ценных бумаг и другого имущества, положительные результаты переоценки драгоценных металлов, ценных бумаг и другого имущества Доходы, полученные в форме дивидендов Другие текущие доходы Итого прочие операционные доходы (ст.16+17+18+19) | 16 357 099 674 522 6 357 288 715 17 326 693 |

| 21 | Текущие доходы (ст.12+15+20) | 21 862 593 |

| 22 23 24 25 26 27 28 29 30 31 32 33 34 35 36 36а | Прочие операционные расходы Расходы на содержание аппарата Эксплуатационные расходы Расходы от операций с иностранной валютой и другими валютными ценностями, включая курсовые разницы Расходы от операций по купле–продаже драгоценных металлов, ценных бумаг и другого имущества, отрицательные результаты переоценки драгоценных металлов, ценных бумаг Другие текущие расходы Всего прочих операционных расходов (ст.22+23+24+25+26) Чистые текущие доходы до формирования резервов и без учета непредвиденных доходов/расходов (ст.21 – ст.27) Изменение величины резервов на возможные потери по ссудам Изменение величины резервов под обесценение ценных бумаг и на возможные потери Изменение величины прочих резервов Чистые текущие доходы без учета непредвиденных доходов/расходов (ст.28 – ст.29 – ст.30 – ст.31) Непредвиденные доходы за вычетом непредвиденных расходов Чистые текущие доходы с учетом непредвиденных доходов/расходов (ст.32+ст.33) Налог на прибыль* Отсроченный налог на прибыль Непредвиденные расходы после налогообложения | 191 615 423 517 12 704 319 1 828 801 720 665 15 868 917 5 993 676 2 696 314 2 662 170 0 635 192 0 635 192 585 473 0 0 |

| 37 | Прибыль (убыток) за отчетный период (ст.34 – ст.36 – ст.36а) | 635 192 |

* Сумма налогов, выплаченных из прибыли (ст.35), отражается в отчете о прибылях и убытках справочно и не исключается из расчета прибыли (убытка) за отчетный период, отражаемой(ого) по ст.37

ПРИЛОЖЕНИЕ 5

ПАСПОРТ ИМПОРТНОЙ СДЕЛКИ N 2/44190160/000/0000000000

от 16.02.2007

Реквизиты Банка Импортера:

Код по ОКПО _44190160_______________________________________

Наименование __Филиал ОАО Банк ВТБ в г.Калининграде__________

Регистрационный номер __1000/10_______________________________

Почтовый адрес __236040,г.Калининград, ул.Больничная, 5__________

Реквизиты Импортера:

Код по ОКПО _________________________________________________

Наименование ________________________________________________

Юридический адрес ___________________________________________

Дата государственной регистрации _______________________________

Номер налогоплательщика (ИНН) ________________________________

Номер Счета __________________________________________________

Реквизиты иностранного контрагента по Контракту:

Наименование ________________________________________________

Код страны / страна ____________________________________________

Реквизиты и условия Контракта:

Номер ____________________________Последняя дата _____________

Дата _____________________________Срок оплаты ________________

Сумма Контракта ___________________ Форма расчетов ____________

Код валюты цены / Валюта цены___ /___Особые условия ___________

Разрешение на предварительную оплату:

Номер __________ Дата _____________ Сумма ____________________

Дата окончания действия разрешения _____________________________

Кем выдано __________________________________________________

Особые отметки Банка Импортера:

Наименование банка _Филиал ОАО Банк ВТБ_в г.Калининграде______

Почтовый адрес ______236040, г.Калининград, ул.Больничная, 5______

_____________________________________________________________

_____________________________________________________________

От Банка Импортера: От Импортера:

Должность _________________ Должность _______________

_____________ ___________

(подпись) Ф.И.О. (подпись) Ф.И.О.

М.П. _____________ М.П. ____________

(дата) (дата)

_____________________________________________________________

Копия верна: Должность Фамилия, И.О. (подпись)

____________ __________________ ____________

М.П. Дата: ____________

ПРИЛОЖЕНИЕ 6

Справка о подтверждающих документах

| от | 0 | 8 | 0 | 5 | 2 | 0 | 0 | 7 | ||

| день (ДД) | месяц (ММ) | год (ГГГГ) | ||||||||

| Наименование резидента | ООО «Холмрок–Опт» |

| Номер Паспорта сделки | 0 | 5 | 0 | 2 | 0 | 0 | 0 | 3 | / | 1 | 5 | 6 | 9 | / | 0 | 0 | 0 | 3 | / | 2 | / | 0 |

| Дата | Kод вида | Номер | Сумма по подтверждающим документам в единицах валюты | Признак | |||

| документа | таможенной | в валюте документов | в валюте цены контракта | корректировки | |||

| декларации | код валюты | сумма | код валюты | сумма | записи | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 08.05.2007 | 01 | 10205020/080906/0000333 | 978 | 6276,00 | |||

Директор Скопинцев И.В.

Главный Бухгалтер Лоренс С.И.

М.П.

| Справку о подтверждающих документах получил: ___________________________ | |

| (подпись, дата (дд.мм.гг.)) |

Похожие работы

... опыт позволяет нам с уверенностью смотреть в будущее, успешно решать практически все, как текущие, так и перспективные, проблемы функционирования национальной банковской системы. 2 ОЦЕНКА ЭФФЕКТИВНОСТИ ОСУЩЕСТВЛЕНИЯ ВАЛЮТНЫХ ОПЕРАЦИЙ НА ПРИМЕРЕ ОТДЕЛЕНИЯ ОАО «БЕЛАГРОПРОМБАНК» В Г.БРАСЛАВЕ 2.1 Анализ валютных операций отделения ОАО «Белагропромбанк» в г.Браславе с участием физических лиц ...

... доходов нужно осуществлять поддержание нормативного уровня рентабельности активов, инвестиций, текущий уровень возвратности кредита определять, исходя из критерия снижения уровня рентабельности. § 2. Регулирование банковской деятельности на примере ОАО «АК БАРС» банка Банк России является органом банковского регулирования и надзора за деятельностью кредитных организаций. Регулирование ...

... учета, отчетности, документации и статистики валютных операций, в том числе уполномоченными банками, а также порядок и сроки их предоставления; - готовит и публикует статистику валютных операций Российской Федерации по принятым международным стандартам; - выполняет другие функции, предусмотренные законом. Действующее законодательство требует обязательного перевода средств на счета в ...

... рынок более емкий с точки зрения его объемов, видов и количества проводимых операций, отсутствуют многие ограничения, имеющие место в сопредельных странах. [21] 2 Анализ валютных операций банка на примере АО «Казкоммерцбанк» 2.1 Анализ внутреннего валютного рынка страны В Казахстане тенденции, оказывающие влияние на состояние внутреннего валютного рынка в 2008 и в 2009 годах, носили ...

0 комментариев