Навигация

Страховые взносы: действующий механизм исчисления и уплаты, направления совершенствования

Содержание

Введение

1. Характеристика объекта практики

1.1 Структура Управления Федеральной налоговой службы по г. Москве

1.2 Анализ и изучение функций и задач УФНС России по г. Москве

2. Индивидуальное задание

2.1 Нормативно-правовое регулирование порядка исчисления и уплаты страховых взносов

2.2 Особенности переходного периода от уплаты единого социального налога к уплате страховых взносов

2.3 Оценка основных проблем связанных с порядком исчисления и уплаты страховых взносов во внебюджетные фонды

2.4 Оценка эффективности введения страховых взносов на территории РФ

Заключение

Список использованной литературы

Введение

В период с 8 февраля 2010 года по 21 марта 2010 года я проходила преддипломную практику в Управлении Федеральной налоговой службы по городу Москве.

УФНС по городу Москве является территориальным налоговым органом Центрального федерального органа Федеральной налоговой службы и находится в непосредственном его подчинении. УФНС по г. Москве осуществляет функции по контролю и надзору за соблюдением законодательства Российской Федерации о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдением валютного законодательства РФ в пределах компетенции налоговых органов.

Основной целью практики было закрепление и углубление теоретических знаний, приобретение опыта самостоятельной работы, что способствует получению определенных умений и навыков по специальности.

При прохождении практики в Управлении ФНС России г. Москвы основными задачами были ознакомление со структурой и организацией работы Управления, функциями и основными направлениями деятельности, сбор и обобщение фактического материала для подготовки отчета о преддипломной практике и выполнения индивидуального задания, подготовка к самостоятельной профессиональной работе в государственных органах исполнительной власти, развитие профессионального мышления.

Индивидуальное задание было поставлено следующее:

1. Изучение нормативно-правовых актов регулирующих исчисление и уплату страховых взносов (Федеральный закон от 24.07.09 № 212-ФЗ, от 24.07.09 № 213-ФЗ);

2. Особенности переходного периода от уплаты единого социального налога к уплате страховых взносов. Оценка эффективности введения страховых взносов на территории РФ. Анализ поступлений страховых взносов во внебюджетные фонды. Особенности исчисления и уплаты страховых взносов во внебюджетные фонды;

3. Оценка основных проблем связанных с порядком исчисления и уплаты страховых взносов во внебюджетные фонды;

4. Подбор графического и расчетного материала по теме уплаты страховых взносов;

5. Произвести оценку основных проблем исчисления и уплаты страховых взносов;

6. Получить и обобщить данные, подтверждающие выводы и основные результаты проработки вопросов выпускной квалификационной работы.

1. Характеристика объекта практики

1.1 Структура Управления Федеральной налоговой службы по г. Москве

Управление Федеральной налоговой службы по городу Москве является территориальным органом Федеральной налоговой службы и входит в единую централизованную систему налоговых органов.

Управление находится в непосредственном подчинении ФНС России и ей подконтрольно.

В состав УФНС по г. Москве входят следующие отделы:

01 - Руководство Управления Федеральной налоговой службы Российской Федерации по г. Москве

02 - Общий отдел

03 - Отдел обеспечения деятельности Управления

04 - Финансовый отдел

05 - Хозяйственный отдел

06 - Отдел кадров

07 - Отдел безопасности

09 - Отдел информационных технологий

10 - Отдел учета налоговых поступлений

11 - Отдел анализа и прогнозирования налоговых поступлений

12 - Отдел регистрации и учета налогоплательщиков

13 - Отдел работы с налогоплательщиками, ввода и обработки данных

14 - Отдел контрольной работы

15 - Отдел мониторинга налоговых рисков, планирования выездных налоговых проверок

16 - Отдел налогообложения физических лиц

17 - Отдел контроля государственно-регулируемых видов деятельности

18 - Отдел контроля налоговых органов

19 - Отдел урегулирования задолженности

20 - Отдел налогообложения юридических лиц

21 - Отдел налогового аудита

22 - Отдел обеспечения процедуры банкротства

1.2 Анализ и изучение функций и задач УФНС России по г. Москве

Согласно статье 30 Налогового Кодекса РФ налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации налогов и сборов. В случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации иных обязательных платежей. В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы (УФНС).

УФНС России по г. Москве аналогично другим налоговым органам обязано:

1) соблюдать законодательство о налогах и сборах;

2) осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

3) вести в установленном порядке учет организаций и физических лиц;

4) бесплатно информировать (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговых деклараций (расчетов) и разъяснять порядок их заполнения;

5) руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах;

6) сообщать налогоплательщикам, плательщикам сборов и налоговым агентам при их постановке на учет в налоговых органах сведения о реквизитах соответствующих счетов Федерального казначейства, а также в порядке, определяемом федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, доводить до налогоплательщиков, плательщиков сборов и налоговых агентов сведения об изменении реквизитов этих счетов и иные сведения, необходимые для заполнения поручений на перечисление налогов, сборов, пеней и штрафов в бюджетную систему Российской Федерации;

7) принимать решения о возврате налогоплательщику, плательщику сбора или налоговому агенту сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов, направлять оформленные на основании этих решений поручения соответствующим территориальным органам Федерального казначейства для исполнения и осуществлять зачет сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов в порядке, предусмотренном настоящим Кодексом;

8) соблюдать налоговую тайну и обеспечивать ее сохранение;

9) направлять налогоплательщику, плательщику сбора или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных настоящим Кодексом, налоговое уведомление и (или) требование об уплате налога и сбора;

10) представлять налогоплательщику, плательщику сбора или налоговому агенту по его запросу справки о состоянии расчетов указанного лица по налогам, сборам, пеням и штрафам на основании данных налогового органа.

Запрашиваемая справка представляется в течение пяти дней со дня поступления в налоговый орган соответствующего письменного запроса налогоплательщика, плательщика сбора или налогового агента;

11) осуществлять по заявлению налогоплательщика, плательщика сбора или налогового агента совместную сверку сумм уплаченных налогов, сборов, пеней и штрафов;

12) по заявлению налогоплательщика, плательщика сбора или налогового агента выдавать копии решений, принятых налоговым органом в отношении этого налогоплательщика, плательщика сбора или налогового агента.

Налоговые органы несут также другие обязанности, предусмотренные Налоговым Кодексом и иными федеральными законами.

Управление осуществляет следующие полномочия в установленной сфере деятельности:

Осуществляет контроль и надзор за:

1. соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, - за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей;

2. представлением деклараций об объемах производства и оборота этилового спирта, алкогольной и спиртосодержащей продукции;

3. выделением квот на закупку этилового спирта, а также использованием полученного по выделенным квотам спирта;

4. фактическими объемами производства и реализации этилового спирта, алкогольной и спиртосодержащей продукции;

5. осуществлением валютных операций резидентами и нерезидентами, не являющимися кредитными организациями;

6. соблюдением требований к контрольно-кассовой технике, порядком и условиями ее регистрации и применения;

7. полнотой учета выручки денежных средств в организациях и у индивидуальных предпринимателей;

8. проведением лотерей, в том числе за целевым использованием выручки от проведения лотерей.

Выдает в установленном порядке лицензии на:

1. закупку, хранение и поставки алкогольной и спиртосодержащей пищевой продукции;

2. хранение алкогольной и спиртосодержащей пищевой продукции;

3. производство, хранение и поставки спиртосодержащей непищевой продукции с производственной мощностью указанного производства в пересчете на абсолютный алкоголь менее 50 тысяч декалитров в год.

Осуществляет:

1. государственную регистрацию юридических лиц, в отношении которых федеральными законами установлен специальный порядок регистрации;

2. пломбирование в организациях, осуществляющих производство спирта, контрольных спиртоизмеряющих приборов, а в организациях, производящих алкогольную продукцию, - приборов учета объемов этой продукции.

Регистрирует в установленном порядке контрольно-кассовую технику, используемую организациями и индивидуальными предпринимателями в соответствии с законодательством Российской Федерации.

Ведет в установленном порядке:

1. учет всех налогоплательщиков на территории субъекта Российской Федерации;

2. реестры разрешений на учреждение акцизных складов;

3. региональные разделы федеральных информационных ресурсов: Единого государственного реестра юридических лиц (ЕГРЮЛ), Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) и Единого государственного реестра налогоплательщиков (ЕГРН).

Представляет сведения, содержащиеся в ЕГРЮЛ, ЕГРИП и ЕГРН в соответствии с законодательством Российской Федерации.

Бесплатно информирует (в том числе в письменной форме) налогоплательщиков о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также предоставляет формы налоговой отчетности и разъясняет порядок их заполнения.

Осуществляет в установленном законодательством Российской Федерации порядке возврат или зачет излишне уплаченных или излишне взысканных сумм налогов и сборов, а также пеней и штрафов. Принимает в установленном порядке решения об изменении сроков уплаты налогов, сборов и пеней. Представляет в соответствии с законодательством Российской Федерации о несостоятельности (банкротстве) интересы Российской Федерации по обязательным платежам и (или) денежным обязательствам.

Осуществляет в установленном порядке проверку деятельности юридических и физических лиц в установленной сфере деятельности. Осуществляет функции распорядителя и получателя средств федерального бюджета, предусмотренных на содержание Управления и нижестоящих налоговых органов, и реализацию возложенных на них функций. Обеспечивает в пределах своей компетенции защиту сведений, составляющих государственную тайну. Организует прием граждан, обеспечивает своевременное и полное рассмотрение обращений граждан, принимает по ним решения и направляет заявителям ответы в установленный законодательством Российской Федерации срок.

Организует профессиональную подготовку работников аппарата Управления и нижестоящих налоговых органов, их переподготовку, повышение квалификации и стажировку.

Осуществляет в соответствии с законодательством Российской Федерации работу по комплектованию, хранению, учету и использованию архивных документов, образовавшихся в ходе деятельности Управления. Обеспечивает внедрение информационных систем, автоматизированных рабочих мест и других средств автоматизации и компьютеризации работы в налоговых органах. Проводит в установленном порядке конкурсы и заключает государственные контракты на размещение заказов на поставку товаров, выполнение работ, оказание услуг для нужд Управления и нижестоящих налоговых органов. Осуществляет иные функции, предусмотренные федеральными законами и другими нормативными правовыми актами.

Управление с целью реализации полномочий в установленной сфере деятельности имеет право:

9. Запрашивать и получать сведения, необходимые для принятия решений по вопросам, отнесенным к установленной сфере деятельности.

10. Привлекать в установленном порядке для проработки вопросов, отнесенных к установленной сфере деятельности, научные и иные организации, ученых и специалистов.

11. Давать юридическим и физическим лицам разъяснения по вопросам, отнесенным к установленной сфере деятельности.

12. Осуществлять контроль за деятельностью нижестоящих налоговых органов.

13. Применять предусмотренные законодательством Российской Федерации меры ограничительного, предупредительного и профилактического характера, а также санкции, направленные на недопущение и (или) ликвидацию последствий, вызванных нарушением юридическими и физическими лицами обязательных требований в установленной сфере деятельности, с целью пресечения фактов нарушения законодательства Российской Федерации.

Похожие работы

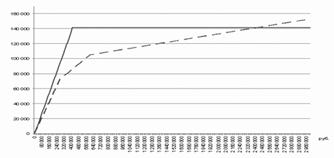

... -м эта сумма возрастет до 1,47 трлн руб. (дефицит 585 млрд руб.), в 2015-м — до 2,01 трлн руб. (926 млрд руб.), в 2020-м — до 3,9 трлн руб. (2,4 трлн руб.). 2.3 Особенности исчисления и уплаты страховых взносов во внебюджетные фонды С 1 января 2010 года действует новый порядок уплаты страховых взносов в ПФР, ФСС, ФФОМС и ТФОМС, регулирует который Федеральный закон от 24 июля 2009 года N ...

... «Евросеть-Ритейл» является плательщиком налога на добавленную стоимость (НДС), налога на имущество организаций, единого социального налога (ЕСН). С 1 января 2004 г. осуществляется исчисление и уплата налога на имущество организаций в соответствии с главой 30 Налогового кодекса РФ. ООО Филиал Южный «Евросеть-Ритейл» в соответствии со статьёй 373 главы 30 Налогового кодекса РФ «Налог на имущество» ...

... по выдаче справок, статистических данных, заключений и иных аналогичных документов; инкассаторских услуг; 10. другие расходы, непосредственно связанные со страховой деятельностью. 2.2 Особенности налогообложения страховых организаций Поскольку для страховых организаций налоги на доходы, а затем налог на прибыль являются самыми значимыми, то более подробно рассмотрим порядок их уплаты и ...

... бюджетной системы. Таблица основных изменений налогового законодательства, вступающих в силу с 2010 года см (Приложение № 2). Заключение В курсовой работе исследовалась тема «Современная налоговая система РФ, проблемы ее совершенствования». Исходя из проделанной работы, можно сделать следующие выводы: Налоги одна из древнейших финансовых категорий. Налоги – законодательно установленные ...

0 комментариев