Навигация

Техника андеррайтинга ценных бумаг: международный опыт и российская практика

Федеральное агентство по образованию

ГОУ ВПО

Уфимская государственная академия экономики и сервисаВх. № Кафедра «Финансы и банковское дело»

дата

КОНТРОЛЬНАЯ РАБОТАпо дисциплине: Рынок ценных бумаг

на тему: Техника андеррайтинга ценных бумаг: международный опыт и российская практика

Уфа 2009г.Содержание

Введение

1. Понятие и формы андеррайтинга

2. Практика андеррайтинга в России

3. Андеррайтинг: зарубежный опыт

Заключение

Список использованной литературы

Введение

Цель данной контрольной работы:

выработать предложения по организации и развитию андеррайтинга на основе анализа практики российского и зарубежного опыта;

выявить содержание и объемы деятельности андеррайтера как специализированного участника андеррайтинга;

проанализировать особенности деятельности банков, выполняющих функцию андеррайтера на рынке ценных бумаг;

определить и конкретизировать роль и функции андеррайтера, его статус на российском рынке ценных бумаг;

изучить зарубежный опыт регулирования рынка ценных бумаг, деятельность андеррайтера и возможности его применения на российском рынке;

разработать предложения по повышению эффективности деятельности андеррайтера, расширению его практических аспектов и услуг в эмиссионном процессе.

1. Понятие и формы андеррайтинга

Память о недавних кризисах и резких конъюнктурных колебаниях все еще отпугивает от нашей страны перспективных инвесторов. Для исправления ситуации мало общей политической стабильности и совершенствования законодательной базы. Необходимы грамотные и систематические экономические преобразования, в частности создание полноценного фондового рынка.

Фондовый рынок выступает связующим звеном для представителей финансовых структур и частных инвесторов, готовых разместить свой капитал в отраслях, нуждающихся в финансировании, и при создании надлежащих экономических предпосылок вкладывать его в долгосрочные проекты, капиталоемкие отрасли и объекты, требующие срочных финансовых вливаний в ситуации, когда экономику страны необходимо как можно скорее ”снимать с нефтегазовой иглы” и переводить на инновационный путь развития. К числу таких объектов относятся прежде всего наука и научное обслуживание, разработка и внедрение новых технологий в производство. Настоятельно необходимо развивать науку и инновационные производства, создавать новые рабочие места, привлекая квалифицированных специалистов и рабочих, обеспечивая им достойную зарплату, сопоставимую с западным уровнем.

Нужные для этого средства могут быть привлечены разными способами. В России чаще всего используются средства частных инвесторов, банковские кредиты или некий смешанный вариант. Практикуется, например, заем в банке под залог недвижимости и оборудования. Но тут возникает множество проблем: то банку не нравятся обветшалые помещения, то морально устаревшее и изношенное оборудование, то наличие государственной доли в акционерном капитале, то большие риски его невозврата или слишком долгие его сроки.

И банки, и инвесторы крайне неохотно расстаются со своими средствами на длительный период и берут очень большие проценты, ссылаясь на значительные риски. Одним словом, процесс привлечения финансов для долгосрочных ресурсоемких исследований и внедрения их результатов в производство крайне затруднен.

Кажется, ситуация тупиковая. Но лишь на первый взгляд. Проблема решается эмиссией ценных бумаг предприятия (организации), нуждающегося в финансировании. Можно, конечно, попробовать сбыть их самому. Однако практика показывает, что, не располагая необходимой информацией и дополнительными инвестиционными ресурсами, сделать это довольно затруднительно. Поэтому и применяется такой способ, как андеррайтинг.

Андеррайтингом выпуска ценных бумаг признается деятельность по совершению гражданско-правовых сделок по размещению ценных бумаг профессиональным участником от имени и за счет эмитента эмиссионных ценных бумаг или от своего имени и за счет эмитента, которая может сопровождаться принятием профессиональным участником обязательств по выкупу на свое имя и за свой счет части или всего объема размещаемого выпуска ценных бумаг.

Андеррайтинг выпуска ценных бумаг осуществляется профессиональными участниками рынка ценных бумаг, имеющими лицензии на осуществление брокерской и дилерской деятельности.

Андеррайтер на рынке ценных бумаг - профессиональный участник рынка ценных бумаг, осуществляющий андеррайтинг выпуска ценных бумаг и имеющий лицензии на осуществление брокерской и дилерской деятельности. Андеррайтером может быть любое юридическое лицо соответствующим образом лицензированное ФСФР, то есть это может быть или инвестиционная компания или инвестиционный банк. Это юридическое лицо и предлагает инвесторам купить выпуск ценных бумаг эмитента

Договор андеррайтинга - заключенный в письменной форме гражданско-правовой договор между андеррайтером и эмитентом о форме, порядке и условиях осуществления андеррайтинга, о правах и обязанностях сторон по договору в процессе размещения выпуска ценных бумаг

Формами андеррайтинга являются:

-андеррайтинг на базе лучших усилий;

-андеррайтинг на основе твердых (фиксированных) обязательств.

Андеррайтинг выпуска ценных бумаг на базе лучших усилий - деятельность по совершению гражданско-правовых сделок по размещению ценных бумаг профессиональным участником (андеррайтером) от имени и за счет эмитента эмиссионных ценных бумаг или от своего имени и за счет эмитента, которая не сопровождается принятием профессиональным участником (андеррайтером) обязательств по выкупу на свое имя и за свой счет части или всего объема размещаемого выпуска ценных бумаг.

Профессиональный участник рынка ценных бумаг, осуществляя андеррайтинг на базе лучших усилий в пользу эмитента, принимает на себя обязанность предпринять все потенциально необходимые, фактические и юридические действия для наиболее полного размещения выпуска ценных бумаг по наилучшим ценам и в наиболее короткие сроки, исходя из использования всех своих возможностей по ведению профессиональной деятельности на рынке ценных бумаг и раскрытию информации о выпуске ценных бумаг, обеспечивая обращение к возможно большему числу потенциальных инвесторов, предупреждая конфликты интересов, способные негативно влиять на размещение ценных бумаг эмитента, и обеспечивая их полное и своевременное урегулирование.

Андеррайтинг выпуска ценных бумаг на базе твердых (фиксированных) обязательств - деятельность по совершению гражданско-правовых сделок по размещению ценных бумаг профессиональным участником (андеррайтером) от имени и за счет эмитента эмиссионных ценных бумаг или от своего имени и за счет эмитента, которая сопровождается принятием профессиональным участником (андеррайтером) обязательств по выкупу на свое имя и за свой счет части или всего объема размещаемого выпуска ценных бумаг.

Профессиональный участник рынка ценных бумаг (андеррайтер), осуществляя андеррайтинг на базе твердых (фиксированных) обязательств, принимает на себя обязанность предпринять все потенциально необходимые, фактические и юридические действия для наиболее полного размещения выпуска ценных бумаг по наилучшим ценам и в наиболее короткие сроки, с соблюдением требований к андеррайтингу. Наряду с этим профессиональный участник рынка ценных бумаг (андеррайтер) обязывается осуществить выкуп на свое имя и за свой счет размещаемых ценных бумаг на одном из следующих условий:

-выкуп установленной процентной доли выпуска ценных бумаг (от количества ценных бумаг в выпуске, от объема выпуска ценных бумаг в денежном выражении);

-выкуп части выпуска ценных бумаг, установленной как абсолютная сумма в денежном выражении;

-выкуп всего объема выпуска ценных бумаг (закрытая подписка);

-выкуп ценных бумаг, не размещенных в срок, установленный по договору между эмитентом и профессиональным участником рынка ценных бумаг (андеррайтером), с учетом ограничений и порядка указанного выкупа, определенного законодательством Российской Федерации и соответствующими подзаконными актами ФКЦБ России, Банка России и других финансовых регуляторов, в том числе выкуп всего количества ценных бумаг, не размещенных в срок; выкуп в установленной процентной доле от количества ценных бумаг, не размещенных в срок; выкуп части выпуска, установленной как абсолютная сумма в денежном выражении.

Андеррайтинг выпуска ценных бумаг осуществляется на основе договора андеррайтинга, заключаемого между эмитентом и андеррайтером и устанавливающего форму, порядок и условия осуществления андеррайтинга в отношении выпуска ценных бумаг.

Договор андеррайтинга является договором комиссии или договором поручения или агентским договором.

Договор андеррайтинга может заключаться в качестве смешанного договора (договора по оказанию услуг по размещению ценных бумаг), включая в себя в качестве неотъемлемой части обязательства андеррайтера по выкупу на свое имя и за свой счет размещаемых ценных бумаг, а также виды, порядок и условия осуществления услуг профессионального деятеля рынка ценных бумаг, по подготовке размещения и размещению эмиссионных ценных бумаг, права и обязанности сторон, связанные с указанными услугами.

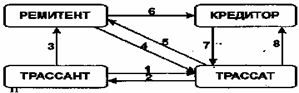

Участники отношений андеррайтинга.

Андеррайтинг на рынке ценных бумаг может осуществляться синдикатом андеррайтеров, то есть группой инвестиционных банков и/или инвестиционных компаний, создаваемой на непродолжительное время для того, чтобы обеспечить продажу нового выпуска ценных бумаг по цене, установленной в предварительном соглашении. Синдикат андеррайтеров возглавляет ведущий андеррайтер. Ведущий андеррайтер организовывает синдикат по размещению ценных бумаг, поддерживает контакты с эмитентом и ведёт учёт размещенных бумаг.

Член эмиссионного синдиката для размещения выпуска ценных бумаг - андеррайтер или иной профессиональный участник рынка ценных бумаг (брокер, инвестор за свой собственный счет), обладающий правами и обязанностями в отношении эмитента и / или других членов эмиссионного синдиката по размещению выпуска ценных бумаг.

Ведущий андеррайтер (менеджер эмиссионного синдиката) - андеррайтер, член эмиссионного синдиката, организующий взаимодействие эмитента, потенциальных инвесторов, членов синдиката, организатора торговли, депозитария, регистратора и других профессиональных участников рынка ценных бумаг в отношении размещения выпуска ценных бумаг.

Соандеррайтер - член эмиссионного синдиката, не являющийся ведущим андеррайтером.

Соорганизатор выпуска ценных бумаг - профессиональный участник

рынка ценных бумаг, имеющий лицензии на осуществление брокерской и дилерской деятельности, который оказывает услуги, связанные с размещением ценных бумаг, (за исключением андеррайтинга, членства в эмиссионном синдикате и брокерской деятельности), выполняя существенную часть фактических и юридических действий, требуемых при подготовке размещения и размещении выпуска ценных бумаг.

С целью организации эмиссионного синдиката ведущий андеррайтер (менеджер эмиссионного синдиката) заключает с членами эмиссионного синдиката предварительные двусторонние или многосторонние (синдикационные) договора, содержащие права и обязательства членов синдиката в отношении размещения выпуска ценных бумаг, включая обязательства по их приобретению на условиях, не противоречащих условиям выпуска ценных бумаг.

При осуществлении размещения ценных бумаг через эмиссионный синдикат ведущий андеррайтер выступает в интересах и по поручению эмитента в качестве продавца ценных бумаг, а также может покупать размещаемые ценные бумаги за собственный счет или в интересах и за счет инвесторов.

Организация эмиссионного синдиката, осуществление иных видов деятельности при подготовке размещения и размещении ценных бумаг не должны приводить к ограничению конкуренции на рынке финансовых услуг, к формированию соглашений и осуществлению действий, ограничивающих конкуренцию среди эмитентов, инвесторов и профессиональных участников рынка ценных бумаг при размещении ценных бумаг.

Как показывает зарубежный опыт, эмиссиия ценных бумаг, прежде всего акций и облигаций, занимает важное место в структуре источников финансирования корпораций. В развитых странах совокупная стоимость (капитализация) корпоративных облигаций составляет от 20-30 до 65% общего объема капитализации фондового рынка. Для того чтобы российский рынок был отнесен к разряду развивающихся рынков ценных бумаг, доля капитализации рынка акций в ВВП, по нашей оценке, должна достигать 30-40%.

Что касается мировой практики, то сложилась достаточно устойчивая классификация: по способу заключения договоров, по мере ответственности и риска для андеррайтерского синдиката и по наступлению определенных условий.

Андеррайтинг предполагает применение ряда приемов, способствующих быстрому и эффективному размещению нового выпуска ценных бумаг: открытая продажа ценных бумаг, РR-кампания, маркетинг и конкретизация потребностей в эмиссии, определение условий размещения ценных бумаг для инвесторов-членов синдиката. Цель проведения маркетинга состоит в том, чтобы создать превышение спроса на данные ценные бумаги над их предложением. Мировая практика свидетельствует об эффективности такой, например, процедуры, как ”гастроли”, назначение которой - обеспечить непосредственное ознакомление предполагаемых инвесторов с компанией-эмитентом, представленной ее высшими менеджерами.

В принципе андеррайтинг должен предоставлять эмитенту гарантию того, что в результате продажи ценных бумаг он получит как минимум определенную сумму денег. Это позволяет последнему быть уверенным, что все предлагаемое к выпуску количество ценных бумаг будет продано, а он - избавлен от трудоемких процедур.

Похожие работы

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

... через систему электронной торговли ПОРТАЛ, которая есть составная часть национальной системы НАСДАК) Преимущества, получаемые эмитентом при выпуске АДР · Коммерческие o Расширение рынка ценных бумаг компании посредством бысторого и обширного предложения o Улучшение имиджа компании · Финансовые o Выход на международные рынки капиталов o Повышение и ...

... информационной инфраструктурами обеспечивает функционирование рынка ценных бумаг. В настоящее время в странах с развитой экономикой существуют, действуют и развиваются такие рынки ценных бумаг, как первичный, вторичный (биржевой и внебиржевой). Все рынки обращения финансовых активов представляют собой необходимый и важный элемент современного рыночного хозяйства. Первичный рынок – это ...

... ВТБ получить справедливую рыночную оценку и открыло новые возможности для банка на рынках капитала. Заключение Целью дипломной работы ставилось рассмотрение эмиссии ценных бумаг как способа мобилизации финансовых ресурсов предприятия. Открытое размещение акций используется как один из вариантов привлечения предприятием необходимых ему для дальнейшего развития средств. На западе размещение ...

0 комментариев