Навигация

Инфраструктура и основы функционировани

2.2 Инфраструктура и основы функционировани

фондового рынка

Под инфраструктурой рынка ценных бумаг обычно понимается совокупность технологий, используемых на рынке для заключения и исполнения сделок, материализованная в разных технических средствах институтах (организациях), нормах и правилах. Задачи инфраструктуры можно свести к двум основным группам:

· управление рисками на рынке ценных бумаг;

· снижение удельной стоимости проведения операций.

Основная тенденция заключается в том, чтобы позволить каждому участнику рынка принимать на себя те риски и в тех размерах, которые он сочтет нужным, пресекая при этом попытки свалить свой риск на другого, не заплатив ему за это или не заручившись его согласием. Инфраструктура рынка принимает на себя определенные виды риска, за что ее и приходится содержать (уменьшение риска вместе с доходностью).

Снижение удельной стоимости операций достигается за счет:

· стандартизации операций и документов,

· концентрации операций в специализированных структурах,

· применения новых технологий, в частности информационных.

Договора купли-продажи на бирже строго стандартизированы, в них заранее включены все условия сделки, кроме имен участников и цены. Как правило, биржевые сделки заключаются на стандартные количества акций (100 шт.), именуемых лотами. Строго обговорены сроки поставки и платежа. Ответственность сторон описана в правилах участия в торгах.

Инфраструктура рынка ценных бумаг содержит ряд подсистем, в их числе подсистемы:

· учета прав на ценные бумаги (регистраторы и депозитарии),

· торговые системы (биржи и внебиржевые),

· системы клиринга,

· системы платежа (банковская система),

· системы раскрытия информации (информационные агентства, рейтинговые агентства и др.).

Кроме того, на рынке существуют системы контроля и страховые системы.

ПРИМЕР:

Чтобы понять функции отдельных систем инфраструктуры рынки ценных бумаг, проще всего отталкивается от процесса заключения и совершения сделки и следить за тем, как отдельные его этапы стандартизируются и вычленяются в самостоятельные сферы бизнеса

Допустим, что инвестор А имеет какие-то ценные бумаги и хочет их продать, а потенциальный инвестор В имеет свободные деньги, которые хочет вложить в ценные бумаги. В процессе продажи бумаг должно произойти следующее:

I. В должен принять решение о том, какие бумаги он хочет приобрести.

II. А и В должны встретиться (не обязятельно физически)

III. А и В должны оговорить существеннные условия сделки, в том числе:

· цену сделки

· условия поставки платежа

· срок исполнения сделки

· гарантии исполнения сделки и ответственность сторон.

IV. Должен быть заключен договор купли-продажи

V. Сделка должна произойти, т.е. должны произойти:

· платеж за бумаги со стороны В,

· поставки ценных бумаг А,

· В должен проверить подлинность поставленных бумаг, а А- уплаченных денег,

· оформление соответствующих документов, удостоверяющих факт перехода прав собственности на ценные бумаги.

VI. В ряде случаев должна быть уведомлена третья сторона – эмитент.

Для обеспечения этих действий должны быть созданы указанные выше подсистемы

Наиболее развитым является биржевый рынок. Он имеет высокоразвитую инфраструктуру, способную принять на себя большую часть рисков, существенно ускорить сделки и уменьшить удельные накладные расходы. Основные задачи следующие.

Первая задача биржи заключается в том, чтобы предоставить место для рынка, т.е. централизовать место, где может происходить как продажа ценных бумаг их первым владельцам, так и вторичная их перепродажа. Членами биржи могут стать не все желающие, но лишь те, кто связал себя достаточно жесткими обязательствами и доказал свою способность выполнять их.

Второй задачей фондовой биржи следует считать выявление равновесной биржевой цены. Для установления рыночной цены используются несколько механизмов:

· аукционы (голландский - аукцион продавцов, английский - аукцион покупателей, применяется на первичном рынке);

· системы с котировками и маркет-мейкерами (маркет-тейкеры обязаны покупать только у м.-м., для бумаг с ограниченной ликвидностью);

· система, основанная на заявках (на покупку и на продажу, при совпадении заключается сделка, применяется для наиболее ликвидных бумаг);

· система со специалистами (посредники для брокеров, торгуют от своего имени).

Технически любая из этих систем может быть реализована как на "полу", так и посредством телекоммуникационных сетей.

Третья задача биржи - аккумулировать временно свободные денежные средства и способствовать передаче права собственности.

Четвертая задача фондовой биржи - обеспечение гласности, открытости биржевых торгов.

Пятая задача биржи заключается в обеспечении арбитража. При этом под арбитражем следует понимать механизм для беспрепятственного разрешения споров.

Шестая задача биржи - обеспечение гарантий исполнения сделок, заключенных в биржевом зале. Ее выполнение достигается тем, что биржа гарантирует надежность ценных бумаг, которые котируются на ней. Это достигается тем, что к обращению на бирже допускаются только те ценные бумаги, которые прошли листинг, т. е. соответствуют предъявляемым требованиям.

Седьмая задача биржи - разработка этических стандартов, кодекса поведения участников биржевой торговли.

Фондовая биржа относится к числу закрытых бирж. Это означает, что торговать на ней ценными бумагами могут только ее члены. Фондовая биржа - это некоммерческая организация, поэтому в ее деятельности заинтересованы те, кто профессионально занимается ценными бумагами:

· коммерческие банки;

· брокерские фирмы;

· инвестиционные фонды различных типов;

· инфраструктурные организации (фондовые биржи, торговые системы, регистраторы, депозитарные и расчетно- клиринговые организации и другие).

ГЛАВА 3: Бакинская фондовая биржа: цифры и факты

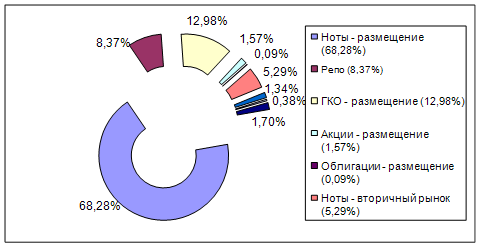

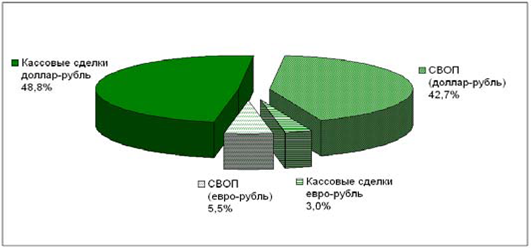

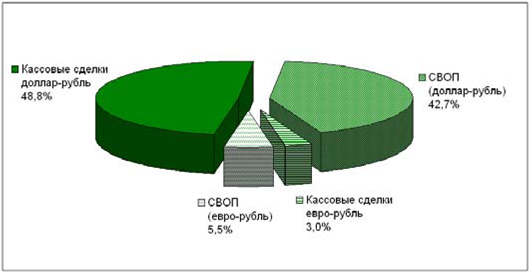

Суммарный оборот Бакинской фондовой биржи за январь-февраль 2006 года составил 100 499 209,22 маната, оборот за аналогичный период прошлого года составил 25 430 437,46 маната. Структурно по инструментам биржевой оборот выглядит следующим образом:

Из указанного объема 68 618 098,58 маната пришлось на долю размещений нот Национального банка, оборот на вторичном рынке по этому инструменту составил 5 315 094,82 маната. Оборот за январь-февраль 2005 года на первичном рынке нот составил 19 845 435,48 маната, объем сделок на вторичном рынке по этому инструменту составил 803 133,60 маната. Объем размещения ГКО Министерства финансов составил за рассматриваемый период 13 048 276,36 маната, в январе-феврале прошлого года операции по ГКО не проводились. Оборот по ГКО на вторичном рынке в январе-феврале этого года составил 1 701 228,08 маната. Оборот по репо составил в этом году 8 408 789,32 маната (репо-операции в течение января-февраля прошлого года проводились на сумму 1 988 785,39 маната). В секторе корпоративных бумаг на долю размещений акций пришлось 1 575 340 манатов (в январе-феврале 2005 года этот показатель составлял 1 856 711 манатов. Оборот на вторичном рынке по акциям составил 1 350 431 манатов (аналог по прошлом году – 598 960,96 маната. Объем размещения корпоративных облигаций за этот период составил 96 562,11 маната, оборот на вторичном рынке облигаций составил 385 388,95 маната (в январе-феврале прошлого года операции по корпоративным облигациям проводились только на вторичном рынке – на сумму в 337 411,03 маната).

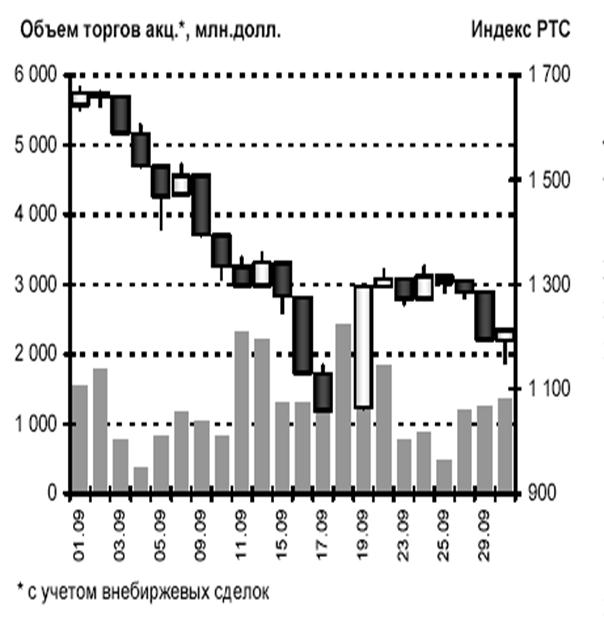

Среднесуточный оборот в январе-феврале составил 2,513 млн. манатов. Отметим, что в течение прошлого года среднесуточный оборот на БФБ составил 2,057 млн. манатов.

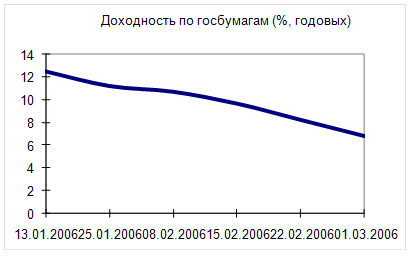

За рассматриваемый период на рынке государственных ценных бумаг наблюдалось резкое снижение доходности, что стало следствием превышение спроса над предложением:

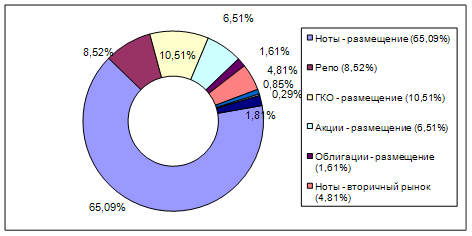

Суммарный оборот Бакинской фондовой биржи за январь-март 2006 года составил 171 108 523,85 маната, оборот за аналогичный период прошлого года составил 53 424 041,30 маната. Структурно по инструментам биржевой оборот выглядит следующим образом.

Из указанного объема 111 378 553,08 маната пришлось на долю размещений нот Национального банка, оборот на вторичном рынке по этому инструменту составил 8 231 490,86 маната. Оборот за январь-март 2005 года на первичном рынке нот составил 34 678 413,38 маната, объем сделок на вторичном рынке по этому инструменту составил 1 999 287,20 маната. Объем размещения ГКО Министерства финансов составил за рассматриваемый период 17 979 132,66 маната, в январе-марте прошлого года операции по ГКО не проводились. Оборот по ГКО на вторичном рынке в январе-марте этого года составил 3 099 369,18 маната. Оборот по репо составил в этом году 14 586 649,73 маната (репо-операции в течение января-марта прошлого года проводились на сумму 7 793 014,23 маната).

В секторе корпоративных бумаг на долю размещений акций пришлось 11 134 136 манатов (в январе-марте 2005 года этот показатель составлял 7 352 291 манатов). Оборот на вторичном рынке по акциям составил 1 458 943 манатов (аналог по прошлом году – 769 750,96 маната). Объем размещения корпоративных облигаций за этот период составил 2 754 157,11 маната, оборот на вторичном рынке облигаций составил 486 092,23 маната (в январе-марте прошлого года операции по корпоративным облигациям проводились только на вторичном рынке – на сумму в 831 284,53 маната).

Структурно по инструментам биржевой оборот выглядит следующим образом:

Соотношение оборотов на первичном и вторичном рынках

Январь-март - 2006

Похожие работы

... Биржа должна контролировать разработанные ею стандарты и кодекс поведения, применять штрафные санкции вплоть до приостановки деятельности или лишения лицензии в случае их необходимости; 1.2 Механизм функционирования фондовой биржи Биржевые сделки довольно многочисленны. Под биржевой операцией понимается сделка купли-продажи с допущенными на биржу бумагами, заключенная между участниками торговли ...

... издательско-статистический, отдел внешних связей и др.). Для решения всех возникающих споров создается арбитражная комиссия. А вопросами допуска ценностей на биржу занимается специальная комиссия по допуску.Глава 2. ФУНКЦИОНИРОВАНИЕ ФОНДОВЫХ БИРЖ. 2.1. Участники. В торговле на бирже принимают участие представители членов биржи, имеющие «место» на бирже, а также штатные работники биржи. ...

... на ней, так как к обращению на бирже допускаются только те ценные бумаги, которые прошли листинг, т.е. соответствуют предъявляемым требованиям. Значение фондовой биржи для рыночной экономики выходит за рамки организованного рынка ценных бумаг. Фондовые биржи произвели переворот в проблеме ликвидности капитала. "Чудо" состояло в том, что для инвестора практически стерлись различия между ...

... - расширением рынка государственных долговых обязательств и спроса государства на деньги, что сокращает производительные инвестиции в цепные бумаги. Согласно закону РФ «О рынке ценных бумаг», фондовая биржа относится к участникам рынка ценных бумаг, организующих куплю-продажу, т.е. «непосредственно способствующих заключению гражданско-правовых сделок с ценными бумагами»[2]. Фондовая биржа не ...

0 комментариев