Навигация

Расчет финансовых коэффициентов, характеризующих качество активов банка

2.1 Расчет финансовых коэффициентов, характеризующих качество активов банка

В рамках данной главы на начальном этапе осуществим агрегирование бухгалтерского баланса и отчета о прибылях и убытках за 2006, 2007 и 2008 годы на основании внешней финансовой отчетности, составив соответствующие таблицы:

Таблица 1

Агрегированный баланс на 01.01.2007 (за 2006 год)

| Агрегат | Статьи актива банка | Значение тыс. руб. | Агрегат | Статьи пассива банка | Значение тыс. руб. |

| А1 | Кассовые активы, всего (а2+а3+а4+а5) | 82135083 | О1 | Онкольные обязательства | 1299612 |

| а2 | Касса | 5420681 | О2 | Вклады до востребования | 2031992 |

| а3 | Резервное требование | 3538665 | О3 | Корр. счета | 690835 |

| а4 | Средства в РКЦ | 10955699 | О4 | Срочные обязательства | 11595109 |

| а5 | Средства на корр. счетах | 62220038 | О5 | Срочные вклады и депозиты | 55391831 |

| А6 | Ценные бумаги, всего (а7+а8+а8+а9) | 10258790 | О6 | Банковские займы | 31678237 |

| а7 | Гос. ценные бумаги | 600357 | О7 | Обращающиеся на рынке долговые обязательства | 2783821 |

| а8 | Ценные бумаги в портфеле | 9656433 | О8 | Прочие обязательства, всего (О9+О10) | 114558195 |

| а9 | Учтенные банком векселя, не оплаченные в срок | 2000 | О9 | Кредиторы | 113932 |

| А10 | Ссуды всего (а11+а12+а13+а14) | 112126478 | О10 | Прочие обязательства | 114444263 |

| а11 | Краткосрочные | 54748212 | Всего обязательств О1+О4+О8=127452916 | ||

| а12 | Банковские | 5554721 | С1 | Стержневой капитал (C2+C3) | 12245515 |

| а13 | Долгосрочные | 51423380 | С2 | Уставный фонд | 5120750 |

| а14 | Просроченные | 400165 | С3 | Фонды банка | 7124765 |

| А15 | Прочие активы, всего (а16+а17+а18+а19) | 38252370 | С4 | Дополнительный капитал, всего (С5+С6+С7+С8) | 10497513 |

| а16 | Инвестиции | 296562 | С5 | Резервы под обеспечение вложений в ЦБ | 0 |

| а17 | Капитализированные и нематериальные активы | 11020188 | С6 | Резервы | 6320984 |

| а18 | Прочие активы | 1228584 | С7 | Переоценка валютных средств | 0 |

| а19 | Отвлеченные средства, расходы и убытки | 25707036 | С8 | Прибыль | 4176529 |

| Баланс 242772721 | Баланс 242772721 | ||||

Таблица 2

Агрегированный счет прибылей и убытков на 01.01.2007

| Агрегат | Наименование статьи | Значение, тыс. руб. | Агрегат | Наименование статьи | Значение, тыс. руб. |

| d1 | Процентные доходы | 11970330 | d2* | в т.ч. доходы от опер. с ц.б. | 4251156 |

| r1 | Процентные расходы | 6019218 | r2 | Непроцентные расходы | 88690119 |

| e1 | Процентная маржа (d1-r1) | 5951112 | d3 | Валовые доходы (d1+d2) | 98496389 |

| d2 | Непроцентные доходы | 86526059 | r3 | Валовые расходы (r1+r2) | 94709337 |

| e2 | Валовая прибыль (d3-r3) | 3787052 |

Таблица 3

Агрегированный баланс на 01.01.2008 (за 2007 год)

| Агрегат | Статьи актива банка | Значение тыс. руб. | Агрегат | Статьи пассива банка | Значение тыс. руб. |

| А1 | Кассовые активы, всего (а2+а3+а4+а5) | 131550764 | О1 | Онкольные обязательства | 107242457 |

| а2 | Касса | 806241 | О2 | Вклады до востребования | 1313482 |

| а3 | Резервное требование | 3319898 | О3 | Корр. счета | 6107163 |

| а4 | Средства в РКЦ | 6796613 | О4 | Срочные обязательства | 28167163 |

| а5 | Средства на корр. счетах | 113371835 | О5 | Срочные вклады и депозиты | 95821109 |

| А6 | Ценные бумаги, всего (а7+а8+а8+а9) | 5881497 | О6 | Банковские займы | 45010466 |

| а7 | Гос. ценные бумаги | 0 | О7 | Обращающиеся на рынке долговые обязательства | 5502850 |

| а8 | Ценные бумаги в портфеле | 5881497 | О8 | Прочие обязательства, всего (О9+О10) | 81040816 |

| а9 | Учтенные банком векселя, не оплаченные в срок | 0 | О9 | Кредиторы | 111339 |

| А10 | Ссуды всего (а11+а12+а13+а14) | 202424041 | О10 | Прочие обязательства | 80929477 |

| а11 | Краткосрочные | 106152690 | Всего обязательств О1+О4+О8=216450436 | ||

| а12 | Банковские | 11619431 | С1 | Стержневой капитал (C2+C3) | 20054435 |

| а13 | Долгосрочные | 83676510 | С2 | Уставный фонд | 6400750 |

| а14 | Просроченные | 975410 | С3 | Фонды банка | 13653685 |

| А15 | Прочие активы, всего (а16+а17+а18+а19) | 65594360 | С4 | Дополнительный капитал, всего (С5+С6+С7+С8) | 15190991 |

| а16 | Инвестиции | 18972472 | С5 | Резервы под обеспечение вложений в ЦБ | 0 |

| а17 | Капитализированные и нематериальные активы | 7777688 | С6 | Резервы | 8026647 |

| а18 | Прочие активы | 7980803 | С7 | Переоценка валютных средств | 0 |

| а19 | Отвлеченные средства, расходы и убытки | 30863667 | С8 | Прибыль | 7164344 |

| Баланс 405450932 | Баланс 405450932 | ||||

Таблица 4

Агрегированный счет прибылей и убытков на 01.01.2008

| Агрегат | Наименование статьи | Значение, тыс. руб. | Агрегат | Наименование статьи | Значение, тыс. руб. |

| d1 | Процентные доходы | 20001735 | d2* | в т.ч. доходы от опер. с ц.б. | 6409910 |

| r1 | Процентные расходы | 9882844 | r2 | Непроцентные расходы | 124654046 |

| e1 | Процентная маржа (d1-r1) | 10118891 | d3 | Валовые доходы (d1+d2) | 140928846 |

| d2 | Непроцентные доходы | 120927111 | r3 | Валовые расходы (r1+r2) | 134536890 |

| e2 | Валовая прибыль (d3-r3) | 6391956 |

Таблица 5

Агрегированный баланс на 01.09.2008 (за 9 месяцев 2008 года)

| Агрегат | Статьи актива банка | Значение тыс. руб. | Агрегат | Статьи пассива банка | Значение тыс. руб. |

| А1 | Кассовые активы, всего (а2+а3+а4+а5) | 162418136 | О1 | Онкольные обязательства | 0 |

| а2 | Касса | 6884203 | О2 | Вклады до востребования | 3245326 |

| а3 | Резервное требование | 6266971 | О3 | Корр. счета | 8762320 |

| а4 | Средства в РКЦ | 13707951 | О4 | Срочные обязательства | 167015304 |

| а5 | Средства на корр. счетах | 135559011 | О5 | Срочные вклады и депозиты | 143151736 |

| А6 | Ценные бумаги, всего (а7+а8+а8+а9) | 5057650 | О6 | Банковские займы | 83766388 |

| а7 | Гос. ценные бумаги | 0 | О7 | Обращающиеся на рынке долговые обязательства | 27919881 |

| а8 | Ценные бумаги в портфеле | 5057650 | О8 | Прочие обязательства, всего (О9+О10) | 74138576 |

| а9 | Учтенные банком векселя, не оплаченные в срок | 0 | О9 | Кредиторы | 515974 |

| А10 | Ссуды всего (а11+а12+а13+а14) | 323789249 | О10 | Прочие обязательства | 73622602 |

| а11 | Краткосрочные | 149653159 | Всего обязательств О1+О4+О8=241153880 | ||

| а12 | Банковские | 31745465 | С1 | Стержневой капитал (C2+C3) | 30093253 |

| а13 | Долгосрочные | 138631743 | С2 | Уставный фонд | 7744500 |

| а14 | Просроченные | 3758882 | С3 | Фонды банка | 22348753 |

| А15 | Прочие активы, всего (а16+а17+а18+а19) | 232076827 | С4 | Дополнительный капитал, всего (С5+С6+С7+С8) | 185249078 |

| а16 | Инвестиции | 25527767 | С5 | Резервы под обеспечение вложений в ЦБ | 0 |

| а17 | Капитализированные и нематериальные активы | 12407987 | С6 | Резервы | 11492747 |

| а18 | Прочие активы | 1729429 | С7 | Переоценка валютных средств | 0 |

| а19 | Отвлеченные средства, расходы и убытки | 192411644 | С8 | Прибыль | 173756331 |

| Баланс 723341862 | Баланс 723341862 | ||||

Таблица 6

Агрегированный счет прибылей и убытков на 01.09.2008

| Агрегат | Наименование статьи | Значение тыс. руб | Агрегат | Наименование статьи | Значение, тыс. руб. |

| d1 | Процентные доходы | 17083677 | d2* | в т.ч. доходы от опер. с ц.б. | 1056827 |

| r1 | Процентные расходы | 9183109 | r2 | Непроцентные расходы | 99963789 |

| e1 | Процентная маржа (d1-r1) | 7900568 | d3 | Валовые доходы (d1+d2) | 113152700 |

| d2 | Непроцентные доходы | 96069023 | r3 | Валовые расходы (r1+r2) | 109146898 |

| e2 | Валовая прибыль (d3-r3) | 4005802 |

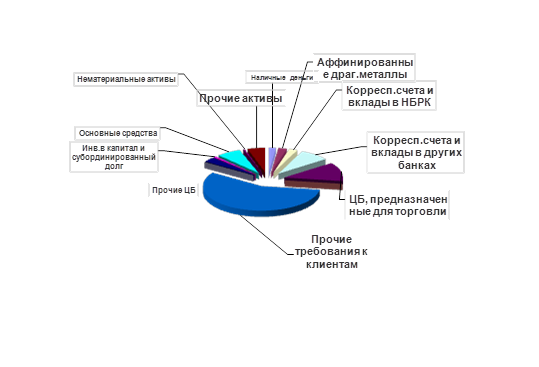

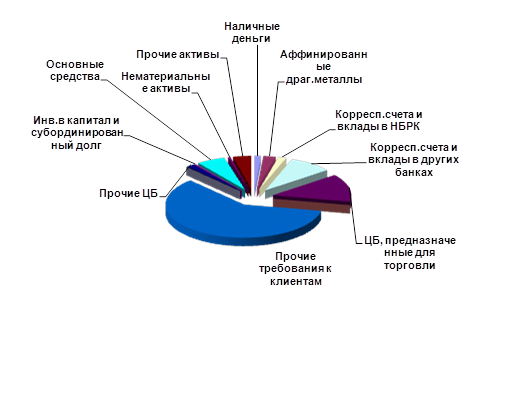

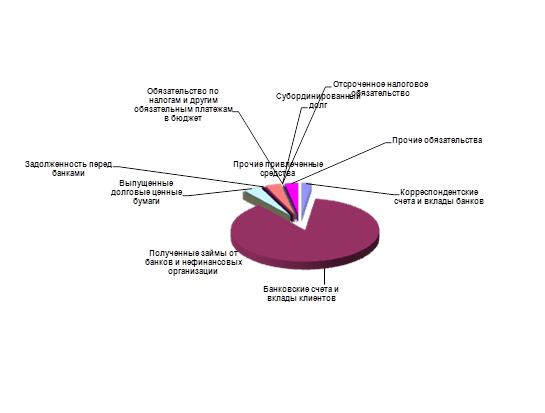

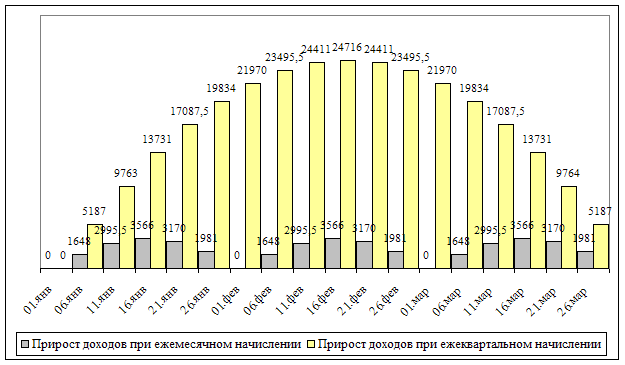

Далее осуществим анализ активов банка на основе модифицированного балансового уравнения по рассчитанным агрегатам. Для определения качества активов, которые позволяют оценить их по отношению к ресурсной базе банка, рассчитываются следующие показатели, представленные в таблице:

Таблица 7

Анализ активов банка| Определение показателя | Оптимальное значение коэффициента | Фактическое значение коэффициента | ||

| 2006 год | 2007 год | 9 месяцев 2008 года | ||

| К1=Доходные активы /Активы | 0,75 - 0,85 | 0,504 | 0,513 | 0,455 |

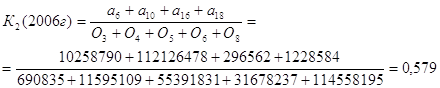

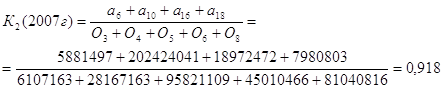

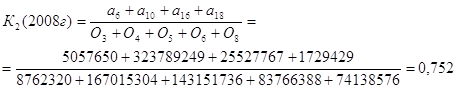

| К2=Доходные активы / Платные пассивы | ≥ 1,0 | 0,579 | 0,918 | 0,752 |

| К3=Ссуды/Обязательства | > 0,7 (агрессивная политика < 0,6 (осторожная политика) | 0,879 | 0,935 | 1,342 |

| К4=Банковские займы / Банковские ссуды | ≥ 1,0 (заемщик) ≤ 1,0 (кредитор) | 5,702 | 3,871 | 2,638 |

| К5=Ссуды/Капитал | ≤ 8,0 | 4,932 | 5,742 | 1,503 |

| К6=Просроченные ссуды/Ссуды | ≤ 0,04 | 0,003 | 0,004 | 0,011 |

| К7=Резервы на ссуды/Ссуды | ≤ 0,04 | 0,056 | 0,039 | 0,035 |

![]()

![]()

![]()

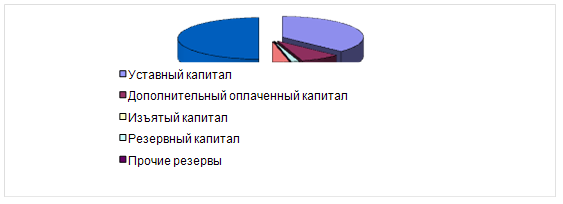

К1 - удельный вес (доля) доходообразующих активов в совокупных активах. К1 в 2006 г. был равен 0,504, в 2007 г. немного вырос - 0,513, и в 2008 году снизился и составил 0,455. Снижение произошло из-за резкого увеличения общей стоимости активов, несмотря на увеличение ценных бумаг. Это говорит о снижении активов, приносящих доход банку и увеличение ликвидной позиции, что также свидетельствует о нецеленаправленной политике банка по улучшению общего финансового состояния банка. Также можно сказать, что доля доходообразующих активов в общей сумме активов составляет 50,4%, 51,3% и 45,5% соответственно.

К2 - отношение доходных активов к платным пассивам. Значение коэффициента должно быть больше либо равно 1. У данного банка К2 в 2006 г. его значение составило 0,579, в 2007 г. оно выросло и составило 0,918, а в 2008 году снизилось и составило 0,752. Рост данного показателя в 2007 году произошел из-за того, что выросли и доходные активы и платные пассивы, но доходные активы росли быстрее, а снижение показателя в 2008 году произошло из-за снижения прочих активов и одновременного роста некоторых платных пассивов. Но значение показателя за все 3 года не соответствовало норме. Следовательно, банк наращивал свои платные пассивы на большую сумму по сравнению активами, приносящими доход и неэффективно управлял своими платными пассивами; из этого следует, что процентные расходы банка в течение 3-х лет не покрывались процентными доходами.

![]()

![]()

![]()

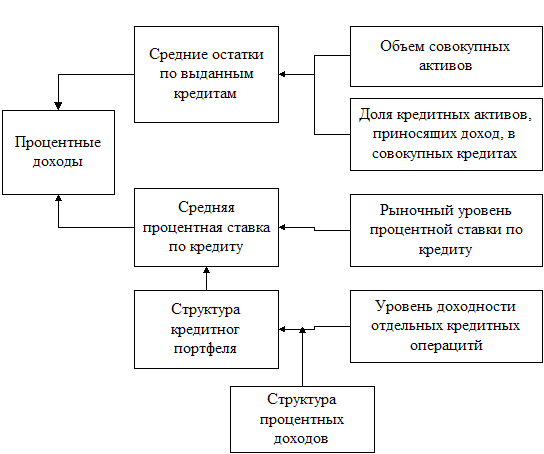

К3 - отношение кредитов к общим обязательствам банка. Этот показатель дает возможность определить характер кредитной политики банка. К3 в 2006 г. составил 0,879, в 2007 г. – 0,935, а в 2008 г. - 1,342. В динамике наблюдается рост показателя, который произошел из-за того, что ссуды росли быстрее чем обязательства банка. Это говорит о том, что банк практикует исключительно слишком агрессивную кредитную политику за все 3 периода, наращивая объемы кредитов и ссуд. Для формирования более осторожной кредитной политики банку необходимо наращивать свои обязательства, иначе дальнейшее повышение коэффициента может привести к риску потери по формированию устойчивости ресурсной базы и проблемам с текущей ликвидностью.

![]()

![]()

![]()

К4 - показывает возможность проведения кредитной политики. Рассчитывается как отношение полученных МБК к предоставленным. На протяжении 3-х лет значение коэффициента было больше 1. Это означает, что данный банк являлся заемщиком на межбанковском рынке за все периоды.

![]()

![]()

![]()

К5 - показывает рискованность кредитной политики по отношению к капиталу. Значения показателя – 4,932, 5,742 и 1,503 соответственно по 3-м периодам, что вполне соответствует норме. Таким образом, собственного капитала на протяжении 3-х лет банку было достаточно для покрытия ссуд с точки зрения рискованности кредитной политики.

![]()

![]()

![]()

К6 - удельный вес просроченной задолженности в ссудном портфеле банка. Для ОАО «Промсвязьбанк» этот показатель за три года составил 0,003, 0,004 и 0,011 соответственно. Наблюдается незначительная тенденция к повышению просроченных ссуд в общей сумме ссудного портфеля. Но тем не менее ситуация стабильна, так как значение этого коэффициента в течение 3-х лет находилось в пределах нормы, т.е. доля просроченной задолженности не превышала 4% от общей суммы выданных кредитов.

![]()

![]()

![]()

К7 - резервы на покрытие убытков по ссудам. Значение коэффициента не должно быть меньше К6, и в нашем случае оно равно 0,056, 0,039 и соответственно 0,035. Большее значение К7 по сравнению с К6 (0,003<0,056 в 2006 г; 0,004<0,039 в 2007г. и 0,039<0,035 в 2008г.) демонстрирует наличие в кредитном портфеле банка не только низкокачественных кредитов, но и просроченных процентов по кредитам.

В целом, нужно отметить, что уровень управления качеством активов удовлетворительный. Данный банк – сторонник агрессивной политики, но в то же время является заемщиком на межбанковском рынке, что является необоснованным в отношении проведения кредитной политики. Позитивной тенденцией является незначительная доля просроченной задолженности по ссудам, означающая своевременное погашение кредитов заемщиками. Но, помимо этого, в общей сумме имущества наблюдается недостаток доходообразующих активов (норма 0,75 – 0,85 в общей сумме активов), что свидетельствует о стабильной ликвидной позиции.

2.2 Анализ выданных банком кредитов по различным категориям заемщиков по данным бухгалтерского баланса

Таблица 8

Кредиты, предоставленные коммерческим организациям, находящиеся в федеральной собственности (тыс. руб.)

| 2006 год | ||

| Срок | Сумма кредита | Резерв на возможные потери |

| овердрафт от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет | 3966 0 104700 848460 97801 | 30610 |

| Сумма | 10549927 | - |

| 2007 год | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет | 0 0 7000 76819 396064 418566 | 11241 |

| Сумма | 898449 | - |

| 9 месяцев 2008 года | ||

| овердрафт от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет | 0 0 373681 894171 424577 | 71209 |

| Сумма | 1692429 | - |

Рассчитаем долю резервов на возможные потери в общей сумме выданных кредитов по 3 периодам:

За 2006 год = (30610 / 10549927)*100% = 0,29%

За 2007 год = (11241 / 898449)*100% = 1,25%

За 9 месяцев 2008 года = (71209 / 1692429)*100% = 4,21%

Как видим из расчетов, доля резервов в общей сумме кредитов, выданных коммерческим организациям, находящиеся в федеральной собственности на протяжении 3-х лет была: в 2006 году - менее 1% (первая категория качества), в 2007 году – 1,25% (вторая категория качества) и в 2008 году – 4,21% (вторая категория качества). Помимо этого за 3 года увеличился резерв на возможные потери по ссудам, что свидетельствует об увеличении риска невозврата кредита до уровня 10-20%.

Если рассматривать динамику, то из данных видно, что объем кредитов по данной категории заемщика менялся: в 2007 снизился по сравнению с 2006 годом на 63,2%, что свидетельствует о проведении осторожной политики в 2007 году и сокращению процентных доходов. А в 2008 году объем выданных кредитов вырос по сравнению с 2007 годом на 533,4%, что означает обратную тенденцию, т.е наращивание процентных доходов (рост процентной маржи) и увеличение рисков ликвидности.

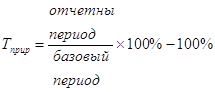

Темп прироста рассчитывается по формуле:

(1)

(1)

По срокам выдачи кредитов из данных отчетности видно, что на протяжении 3-х лет по данному заемщику банк выдавал большую сумму именно на срок от 180 до 1 года, что означает проведение осторожной кредитной политики краткосрочного характера.

Таблица 9

Кредиты, предоставленные коммерческим организациям, находящиеся в государственной (кроме федеральной) собственности (тыс. руб.)

| 2006 год | ||

| Срок | Сумма кредита | Резерв на возможные потери |

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет | 2517 47000 0 0 113900 104992 | 5009 |

| Сумма | 268409 | - |

| 2007 год | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет | 17643 37000 0 104000 299180 56264 | 86 |

| Сумма | 514087 | - |

| 9 месяцев 2008 года | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет | 32731 51500 1900 70200 201325 42542 | 655 |

| Сумма | 400198 | - |

Рассчитаем долю резервов на возможные потери в общей сумме выданных кредитов по 3 периодам:

За 2006 год = (5009 / 268409)*100% = 1,86%

За 2007 год = (86 / 514087)*100% = 0,01%

За 9 месяцев 2008 года = (655 / 400198)*100% = 0,16%

Как видно из расчетов, доля резервов в общей сумме кредитов, выданных коммерческим организациям, находящиеся в государтсвенной (кроме федеральной) собственности на протяжении 3-х лет была: в 2006 году – 1,86% (вторая категория качества); с 2007 по 2008 гг. – менее 1% (первая категория качества). Тем не менее, риск невозврата кредитов по данному заемщику незначительный.

Объем выданных кредитов в 2007 году вырос на 91,5%, а в 2008 году снизился на 22,1%. Это также свидетельствует о проведении осторожной кредитной политики по данному заемщику: незначительной наращивание процентных доходов, направление ресурсов в краткосрочные (до 1 года) доходообразующие активы и тем самым улучшение ликвидной позиции.

Таблица 10

Кредиты, предоставленные негосударственным финансовым организациям (тыс. руб.)

| 2006 год | ||

| Срок | Сумма кредита | Резерв на возможные потери |

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет | 276371 16000 23500 0 47549 438909 41647 | 2560 |

| Сумма | 843976 | - |

| 2007 год | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет | 1070935 0 2410 194350 428250 895520 660948 | 11417 |

| Сумма | 3252413 | - |

| 9 месяцев 2008 года | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет | 445839 500000 0 3700 817548 1419493 1301639 | 6157 |

| Сумма | 4488219 | - |

Аналогично рассчитаем долю резервов на возможные потери в общей сумме выданных кредитов по 3 периодам:

За 2006 год = (2560 / 843976)*100% = 0,303%

За 2007 год = (11417 / 3252413)*100% = 0,35%

За 9 месяцев 2008 года = (6157 / 4488219)*100% = 0,13%

Как видно из расчетов, доля резервов в общей сумме кредитов, выданных негосударственным финансовым организациям на протяжении 3-х лет была: в 2006 году – 0,303% (первая категория качества); в 2007 году – 0,35% (первая категория качества); в 2008 году – 0,13% (первая категория качества). Т.к. размер резерва по данному заемщику за 3 года был менее 1%, следовательно риск невозврата кредитов минимальный.

Объем выданных кредитов на протяжении 3-х лет стабильно возрастал. Это свидетельствует о проведении более менее рискованной кредитной политики в отношении данного заемщика: наращивание процентных доходов, направление ресурсов в среднесрочные доходообразующие активы (величина кредитов на срок от 1 года до 3-х лет выше, чем по остальным) и тем самым снижение ликвидности.

Таблица 11

Кредиты, предоставленные негосударственным коммерческим организациям (тыс. руб.)

| 2006 год | ||

| Срок | Сумма кредита | Резерв на возможные потери |

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет | 4232637 3150691 4357289 11233908 24356270 21419793 9364911 | 2154472 |

| Сумма | 78115499 | - |

| 2007 год | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет | 7819742 2988967 7742775 28080227 34476063 33067270 19582972 | 3415849 |

| Сумма | 133758016 | - |

| 2008 год | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет | 11262985 2343298 10055804 33973558 55279872 44934376 26444587 | 3660259 |

| Сумма | 184294480 | - |

Аналогично рассчитаем долю резервов на возможные потери в общей сумме выданных кредитов по 3 периодам:

За 2006 год = (2154472 / 78115499)*100% = 2,75%

За 2007 год = (3415849 / 133758016)*100% = 2,55%

За 9 месяцев 2008 года = (3660259 / 184294480)*100% = 1,98%

Как видно из расчетов, доля резервов в общей сумме кредитов, выданных негосударственным коммерческим организациям на протяжении 3-х лет была: в 2006 году – 2,75%; в 2007 г – 2,55%; в 2008 – 1,98% (вторая категория качества за 3 года), следовательно риск невозврата кредитов на уровне 10-20%.

Объем выданных кредитов на протяжении 3-х стабильно возрастал: в 2008 году вырос по сравнению с 2006 годом на 135,9%. Это свидетельствует о проведении незначительно рискованной кредитной политики в отношении данного заемщика: наращивание процентных доходов, направление ресурсов в краткосрочные доходообразующие активы (величина кредитов на срок от 180 до 1 года выше, чем по остальным).

Таблица 12

Кредиты, предоставленные физическим лицам в качестве индивидуальных предпринимателей (тыс. руб.)

| 2006 год | ||

| Срок | Сумма кредита | Резерв на возможные потери |

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет | 59118 1300 47037 162219 558773 602735 36586 | 10621 |

| Сумма | 1467768 | - |

| 2007 год | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет | 71455 0 72431 175190 742432 762493 148961 | 30868 |

| Сумма | 1972962 | - |

| 9 месяцев 2008 года | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет | 50265 226 47560 209640 685418 1917214 1199858 | 88516 |

| Сумма | 4110181 | - |

Аналогично рассчитаем долю резервов на возможные потери в общей сумме выданных кредитов по 3 периодам:

За 2006 год = (10621 / 1467768)*100% = 0,72%

За 2007 год = (30868 / 1972962)*100% = 1,56%

За 9 месяцев 2008 года = (88516 / 4110181)*100% = 2,15%

Как видно из расчетов, доля резервов в общей сумме кредитов, выданных физическим лицам в качестве индивидуальных предпринимателей на протяжении 3-х лет была: в 2006 году - менее 1% (первая категория качества), в 2007 году – 1,56% (вторая категория качества) и в 2008 году – 2,15% (вторая категория). Следовательно, риск невозврата кредитов также остается незначительным.

Объем выданных кредитов на протяжении 3-х стабильно возрастал: в 2008 году вырос по сравнению с 2006 годом на 180%. Это свидетельствует о проведении более менее рискованной кредитной политики в отношении данного заемщика: наращивание процентных доходов, направление ресурсов в среднесрочные доходообразующие активы (величина кредитов на срок от 1 года до 3-х лет выше, чем по остальным).

Таблица 13

Кредиты, предоставленные физическим лицам (тыс. руб.)

| 2006 год | ||

| Срок | Сумма кредита | Резерв на возможные потери |

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет до востребования | 22088 0 6000 579 282406 5015287 6928554 0 | 339543 |

| Сумма | 12254914 | - |

| 2007 год | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет до востребования | 447376 10 54159 58023 445482 9003793 21510480 93568 | 1134496 |

| Сумма | 31612891 | - |

| 9 месяцев 2008 года | ||

| овердрафт до 30 дней от 31 до 90 дней от 91 до 180 дней от 181 до 1 года от 1 года до 3 лет свыше 3-х лет до востребования | 1832314 364 3000 28066 713610 12423481 37173132 230477 | 2499966 |

| Сумма | 52404444 | - |

Аналогично рассчитаем долю резервов на возможные потери в общей сумме выданных кредитов по 3 периодам:

За 2006 год = (339543 / 12254914)*100% = 2,77%

За 2007 год = (1134496 / 31612891)*100% = 3,58%

За 9 месяцев 2008 года = (2499966 / 52404444)*100% = 4,77%

Как видно из расчетов, доля резервов в общей сумме кредитов, выданных физическим лицам на протяжении 3-х лет была находилась в пределах от 1% до 20% (вторая категория качества), следовательно, риск невозврата кредитов можно считать незначительным.

ИП и физические лица – это категории заемщиков, по которым риск невозврата всегда выше, чем по предприятиям. Поэтому, по таким заемщикам нужно формировать больший резерв под возможные потери. Согласно общей российской банковской методике по рейтингу оценке кредитов по бальной системе такая сфера как промышленность (предприятия и корпорации) оценивается как самая менее рисковая отрасль (риск примерно от 5 до 10%), а вот, например, строительство и торговля – более рисковые отрасли (риск 20-40% и 40-60% соответственно). В большинстве аналогичных зарубежных методиках по оценке кредитов отрасль заемщика при анализе кредитоспособности не рассматривается.

Объем выданных кредитов физическим лицам на протяжении 3-х стабильно возрастал: в 2008 году вырос по сравнению с 2006 годом на 327,6%. Это свидетельствует о проведении более менее рискованной кредитной политики в отношении данного заемщика: наращивание процентных доходов, направление ресурсов в долгосрочные доходообразующие активы (величина кредитов на срок свыше 3-х лет больше, чем по остальным).

Похожие работы

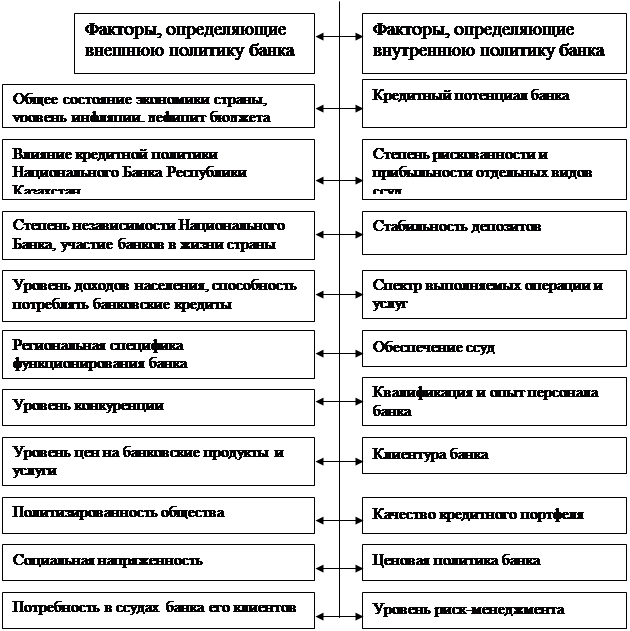

... рассмотрены ниже. Все изменения во Внутренней кредитной политике банка подлежат утверждению Советом Директоров банка. ЗАКЛЮЧЕНИЕ В заключение еще раз хотелось бы подчеркнуть, что кредитная политика коммерческого банка несет в себе объективное начало и одновременно с этим она определяется собственной стратегией и тактикой коммерческого банка, то есть несет в себе также субъективное начало, что ...

... на частичное абсорбирование прироста денежного предложения, формируемого за счет операций Банка России на внутреннем валютном рынке. Инструменты денежно-кредитной политики Банка России в 2007 году Вид инструмента Назначение Инструмент Срок предоставления/ абсорбирования средств Процентная ставка, % годовых Операции на открытом рынке Предоставление ликвидности Ломбардные аукционы 2 ...

... вложений за год на 265% при намного меньшем увеличении суммы активов и привлеченных средств. Теперь рассмотрим изменение кредитов по видам заемщиков, которые помогают оценить состояние кредитной политики банка, так как каждая категория заемщиков имеет свой определенный уровень кредитоспособности (Табл 2.1.1): Таблица 2.1.1. Структура кредитных вложений АБ Капитал (в млрд. руб.) Категории ...

... средств Банка России, не произошло значительного сокращения его золотовалютных резервов. На 1.11.99 они составили 11,7 млрд. долларов (3 месячный объем импорта), что на 4% ниже уровня начала года. В качестве промежуточной цели денежно кредитной политики Банка России на 1999 год определены темпы прироста денежной массы. За январь —сентябрь 1999 года ее объем увеличился на 33,2% и составил на 1 ...

0 комментариев