Навигация

Международные стандарты капитала

1.3 Международные стандарты капитала

В 1987 г. Представители 12 ведущих индустриальных стран (страны “Большой семерки” (G7), Швеция, Швейцария и Бенилюкс) объявили о заключении соглашения о стандартах капитала, часто называемого Базельским соглашением, которые применялись бы единообразно во всех банковских учреждениях, находящихся под юрисдикцией перечисленных государств.

Размер собственных средств коммерческого банка играет огромную роль:

- для самого банка, поскольку объем и характер осуществляемых как активных, так и пассивных операций напрямую зависят от объема капитала, что в итоги оказывает существенное влияние на формирования результатов деятельности;

- для кредиторов банка, а также клиентов, находящихся на расчетно-кассовом обслуживании, что связано с обеспечением сохранности их вложений и гарантией стабильности обслуживания;

- для государственных органов, в том числе ЦБ, которые заинтересованы в стабильности экономики в целом, в частности, банковские системы и системы безналичных расчетов, поскольку эта стабильность может быть достигнута только при наличии у коммерческих банков собственных средств, отвечающих установленным требованиям, адекватным рыночной ситуации по своим количественным и качественным параметрам.

В РК минимальный размер собственного капитала должен составлять 5 миллионов евро.

Таким образом, перед руководством банка периодически возникает проблема пополнения собственных средств.

Пополнение банковского капитала осуществляется двумя способами:

- увеличение капитала за счет внутренних источников;

- увеличение капитала за счет внешних источников.

Первый способ заключается в проведении определенной дивидендной политики, суть которой сводится к повышению доли удержания прибыли за счет сокращения (или относительного сокращения при неизменном росте прибыли) выплаты дивидендов держателям обыкновенных акций.

Второй способ состоит прежде всего в дополнительной эмиссии долевых ценных бумаг с правом обмена на акции. К данному способу также относится продажа основных средств и в первую очередь недвижимости с последующей арендой. Подобного рода сделки наиболее привлекательны в периоды, когда инфляция и экономический рост значительно опережают повышение текущей стоимости в сравнении с его первоначальной стоимостью, отраженной в балансе банка.

1.4 Методы и способы оценки достаточности капитала коммерческого банка

Оценка достаточности собственного капитала банка предполагает: определение критериев достаточности капитала, выбор показателей, характеризующих достаточность капитала, и оценку фактического уровня соответствующих показателей [Есенов Б. Проблемы и перспективы развития фондового рынка в Казахстане//Саясат. № 6, 1999. С. 72.]. Существует много способов вычисления показателей достаточности капитала: от простого соотношения капитала банка и суммы всех активов или обязательств, расчета коэффициента "свободного" капитала до соотношения капитала банка с активами, взвешенными с учетом риска потери части их стоимости. Все эти показатели, исходя из методики их расчета, могут быть объединены в две основные группы: отношение капитала к общим депозитам (вкладам); отношение капитала к активам (различной группировки и оценки)2. Но на практике, для того чтобы правильно оценить достаточность капитала, не достаточно только лишь рассчитать показатели.

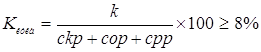

Самой ранней методикой является Базельская методика. Она разработана в 1988 г. и до сих пор в нее вносятся различные дополнения и изменения. Основу концепции оценки достаточности капитала составляли следующие принципы: деление капитала на два уровня - капитал первого (основного) и капитал второго (дополнительного) уровня; учет качества активов посредством взвешивания активов и забалансовых операций по риску, а следовательно, оценка капитала с учетом принятого банком риска; акцент на качество кредитного портфеля и взвешенную кредитную политику; установление ограничений на соотношение между капиталом первого и второго уровня; определение нормативного требования по показателю достаточности капитала (норматив достаточности или коэффициент Кука) на уровне 8 процентов для общей суммы собственных средств и 4 процентов — для капитала первого уровня. Расчет коэффициента достаточности капитала предлагается производить по следующей формуле: (коэффициент Кука) [Инвестиционные возможности Казахстана. А., 1997. С. 112.]:

где К — собственные средства (капитал) банка, тыс. тенге.;

СКР — совокупная величина кредитного риска, тыс. тенге.;

СОР — совокупная величина операционного риска, тыс. тенге.;

СРР — совокупная величина рыночного риска, тыс. тенге.

Предложенный Базельским комитетом подход к определению достаточности капитала обладает следующими основными достоинствами: характеризует "реальный" капитал; способствует пересмотру стратегии банков и отказу от чрезмерного наращивания кредитов при минимальном капитале, отдавая предпочтение не объему кредитного портфеля, а его качеству; способствует увеличению безрисковой деятельности банка; поощряет правительство уменьшать регламентацию деятельности банков, поскольку в ней проявляется больше элементов саморегулирования; дает возможность учитывать риски по забалансовым обязательствам; позволяет сравнивать банки разных стран.

Вместе с тем данному методу расчета достаточности капитала присущ ряд существенных недостатков: отсутствие достаточной четкости в определении составных элементов капитала по уровням, что позволяет смягчить требования к капиталу со стороны центральных банков; недостаточно подробная дифференциация активов по степени риска и занижение требований к резервам по отдельным видам операций. Несмотря на некоторые недостатки Базельской методики, именно на нее опираются практически все центральные банки при составлении собственной методики оценки капитала и его достаточности.

Рейтинговая система оценки надежности Сamel была разработана в Соединенных Штатах в 1978г. Оценки достаточности капитала банка по системе CAMEL также опирается на установленные Базельским соглашением стандарты оценки собственного капитала банка. Для расчета коэффициентов достаточности капитала сумма активов взвешивается с учетом возможного риска, который определяется на основе рекомендаций Базельского соглашения.

Основные показатели достаточности имеют следующий вид:

коэффициент достаточности основного капитала:

К1=Капитал основной

Активы, взвешенные с учетом риска

коэффициент достаточности совокупного капитала:

К2= Капитал совокупный (оосновно + дополнительный)

Активы, взвешенные с учетом риска

К числу дополнительных показателей отнесен, прежде всего, показатель левереджа, характеризующий долю основного капитала в активах. Коэффициент левереджа рассчитывается как отношение основного капитала к средней сумме активов по балансу банка. Коэффициент левереджа установлен на уровне 3 процентов для всех банков.

К дополнительным показателям, конкретизирующим и дополняющим состояние основных показателей, также относятся:

- коэффициент достаточности материального основного капитала (отношение основного капитала за вычетом нематериальных активов к средней сумме активов);

- коэффициент рисковых активов;

- объем и динамика критических и некачественных активов.

Окончательный вывод о достаточности капитала делается на основе, во-первых, сравнения фактических уровней коэффициентов основных показателей с принятыми в стране критериальными уровнями и, во-вторых, оценки результатов анализа качества активов.

Методика ЦБ принятый в казахстанской банковской практике для контроля за поддержанием коммерческими банками собственного капитала на достаточном для возмещения потерь в критических ситуациях метод расчета норматива достаточности во многом соответствует международным стандартам.

Для проведения анализа достаточности собственных средств ЦБ РК рекомендует проанализировать: показатель достаточности капитала, излишек (недостаток) капитала, состав капитала кредитной организации, структуру источников основного капитала, структуру источников дополнительного капитала и активы, взвешенные с учетом принимаемого риска

Следовательно, хотя при определении величины банковского капитала достигнуто принципиальное согласие между развитыми странами, многие вопросы как для зарубежных, так и для отечественных специалистов являются небесспорными. Величина данного показателя имеет реальное значение только при системном анализе деятельности банка, т.е. лишь в совокупности с другими аналитическими показателями.

Для оценки достаточности капитала было испробовано несколько подходов. Соответственно существуют различные способы вычисления коэффициента достаточности на основе активов: коэффициент левериджа - показывает долю капитала банка в его активах; коэффициент "свободного" банковского капитала - соотношение капитала банка и суммы всех активов и забалансовых обязательств; сопоставление капитала с активами, взвешенными по коэффициентам рисков.

Похожие работы

... в пользу политически влиятельных кругов (иначе говоря, широкомасштабному и легализованному государственному подкупу). Глава 2. Российские банки после кризиса Банковская система России после кризиса 1998 г. находится в состоянии поиска путей выживания и адаптации к новым условиям. На первый план вышли проблемы урегулирования отношений с иностранными и отечественными кредиторами, восстановления ...

... (кратко- и долгосрочного) банкам, поставщикам, бюджету. Задолженность, всего (2) Капитал Нормативные уровни этого показателя, сложившиеся в мировой банковской практике, следующие: I кл. – 0,25; II кл. – 0,33; III кл. – 0,35; IV кл. – 0,45; V кл. – 0,50; VI кл. – 0,60. Применяется и другой вариант этого коэффициента: Задолженность, всего Акционерный капитал (3) Нормативные уровни: I ...

... к моменту принятия "Закона о банках и банковской деятельности", в стране начинает складываться трехъярусная кредитная система. 2. Реформы кредитно-банковской системы РФ до середины 1998 г. Кредитная система: К концу 1991 г. в связи с образованием Российской Федерации как самостоятельного государства формируется новая структура кредитной системы, законодательной основой для которой были ...

... применительно к банковской тематике выступает в качестве первичного объединяющего стержня и мерой защиты от него становится собственный капитал. Поэтому основной целью управления банковскими ресурсами является формирование и поддержание собственного капитала на необходимом уровне достаточности. Так, в соответствии с соглашением по капиталу Базель 1 в качестве основных критериев достаточности ...

0 комментариев