Навигация

Банковское дело

1. Банковская система РФ.

Это структурная организация банков, их правовые и эк-ие принципы создания и функционирования. Функционирует в соответствии с действующим законодательством: 1. Конституция РФ (статус ЦБ). 2.ФЗ «О ЦБ» (банки России) от 26.06.02г. 3. ФЗ»О банке и банковском деле (вст.в силу в 1996г.). 4.ФЗ»О банкротстве, несостоятельности кредит-ых учр-ий»(1998г.). и т.д. инструктивные письма ЦБ.

Б.с.РФ по своей организационной структуре соответствует р/эк-ке, включает 2 уровня: 1 – ЦБ. 2 – это банки и небанковские финансово-кредитные институты (ипотечные, сбербанки, пенсионные фонды и страховые компании).

2.

Банк - коммерческое учреждение, которому в соответствии с законом о банковской деятельности и на основании лицензии, выданной Центральным Банком, разрешено осуществлять банковские операции. Это организация, созданная для привлечения денежных средств и размещения их от своего имени на условиях возвратности, срочности, платности, а также для открытия и ведения банковских счетов.

Банк можно определить как предприятие или денежно-кредитный институт, осуществляющий регулирование платёжного оборота в наличной и безналичной формах. Любой банк - элемент банковской системы.

Банковская система Российской Федерации состоит из:

* Центрального Банка России (ЦБР),

* Банка внешней торговли,

* Сбербанка,

* Коммерческих банков.

Классификация банков:

1. По функциональному принципу: эмиссионные и коммерческие .

2. По характеру операций: универсальные и специализированные

3. По типу собственности: государственные, акционерные, кооперативные, частные и смешанные

4. По сфере обслуживания: местные (региональные), межрегиональные, национальные, международные

5. По масштабам деятельности: консорциумы, крупные, средние и малые банки.

6. По числу филиалов: бесфилиальные и многофилиальные.

Функции универсального коммерческого банка:

1. Кредитная.

2. Функция инвестиционного планирования.

3. Функция платежей и расчетов.

4. Сберегательная функция.

5. Трастовая функция.

6. Брокерская.

7. Управление потоками наличности.

8. Функция банковского инвестора (выпуск и размещение ц.б. клиента).

9. Функция страхования.

Банки - основная составная часть кредитно-финансовой системы страны. Они создают, аккумулируют и предоставляют денежные средства.

Центральные банки осуществляют руководство всей кредитной системы страны. Они призваны регулировать кредит и денежное обращение, контролировать и стабилизировать движение обменного курса национальной валюты, сглаживать своим влиянием перепады в уровне деловой активности, цен и занятости, стимулировать рост национальной экономики на здоровой финансовой основе.

Центральный банк выступает в качестве агента правительства. В этом случае он консультирует правительство в таких областях, как управление национальным долгом, валютная и денежно-кредитная политика. Кроме того, он является представителем правительства в финансовых операциях последнего.

Коммерческие банки образуют костяк кредитной системы страны.

Главное их предназначение - привлекать сбережения и распределять их между заемщиками. Для корпораций и потребителей банки являются основным источником кредитов.

Роли банка в экономике:

• Роль посредника - трансформация сбережений преимущественно частных лиц в кредиты, займы производству и всему народному хозяйству.

• Роль в осуществлении платежей.

• Роль гаранта.

• Роль организации, предоставляющей агентские услуги (выпуск и погашение ценных бумаг клиента).

• Политическая роль (банк - проводник политики государства).

2.ЦЕНТРАЛЬНЫЙ БАНК РФ

В банковской системе России ЦБ РФ ( ЦБР ) определён как главный банк страны и кредитор последней инстанции. Он находится в государственной собственности и на него возложены функции общего регулирования деятельности каждого коммерческого банка в рамках единой денежно - кредитной системы страны. Центральный банк призван приводить их деятельность в соответствие с общей экономической стратегией и выступает ключевым агентом государственной денежно-кредитной политики, при этом со стороны ЦБР используются в первую очередь экономические методы управления и только в отдельных случаях административные.

Принципы организации и деятельности Центрального банка РФ (Банка России), его статус, задачи, функции, полномочия определяются Конституцией Российской Федерации, Законом о Центральном Банке и другими федеральными законами.

Организационная структура Банка России

Банк России образует единую централизованную систему с вертикальной структурой управления.

В систему Банка России входят центральный аппарат, территориальные учреждения, расчетно-кассовые центры, вычислительные центры, полевые учреждения, учебные заведения и другие предприятия, учреждения и организации, в том числе подразделения безопасности и Российское объединение инкассации, необходимые для осуществления деятельности банка .

Органы управления Банком России

Высшим органом Банка России является Совет директоров - коллегиальный орган, определяющий основные направления деятельности Банка России и осуществляющий руководство и управление Банком России.

Совет директоров выполняет следующие функции:

1) во взаимодействии с Правительством РФ разрабатывает и обеспечивает выполнение основных направлений единой государственной денежно-кредитной политики;

2) утверждает годовой отчет Банка России и представляет его Государственной Думе;

3) рассматривает и утверждает смету расходов Банка России на очередной год, а также произведенные расходы, не предусмотренные в смете;

Понятие "банка банков" означает, что все кассовые резервы концентр-ся в ЦБ и их поступление в хоз-ный оборот происходит посредством пополнения кассы коммерч. банков ч/з учреждения ЦБ. Все банки осущ-ют безнал. расчеты ч/з посредство ЦБ, а в случае необх-ти — получают кредиты ЦБ. В итоге и наличный, и безнал. обороты ден. ср-тв концентр-ся в ЦБ и его учреждениях.

Осн.цели ЦБ РФ:

1.Защита и обеспечение устойчивости нац.валюты;

2.Развитие и укрепление банк.системы;

3.Обеспечение эффект. и бесперебойного функционирования системы расчетов.

Функции ЦБ РФ:

1.Проведение единой гос. и кредит. политики;

2.Монопольно осущ-ет эмиссию нал.денег;

3.Явл-ся кредитором последней инстанции, или Банком банков;

4.Устанавливает правила проведения расчетов, банк.операций, ведения бухг.учета в банках;

5.Регистрирует эмиссию цен.бумаг кредит-мых организаций;

6.Осущ-ет надзор за деят-тью банк. системы, выдает и отзывает лицензии на осущ-ние банк.деят-ти;

7.Осущ-ет вал.регулирование и вал.контроль и др.

Характерными для ЦБ являются следующие функции:

Похожие работы

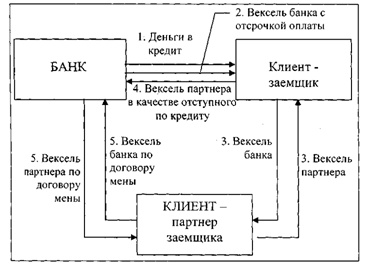

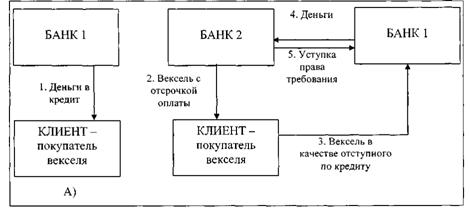

... кредитные функции векселей. Соответственно в таких условиях не все кредитные вексельные инструменты получили надлежащее развитие. Однако именно в развитии кредита при помощи векселей предприятий видится перспектива будущего белорусского вексельного обращения. Отечественные банки должны оказывать содействие своим кредитующимся клиентам в организации выдачи собственных векселей.[13, с.5-7] ...

... валютного регулирования и валютного контроля, дает по ним заключения и анализирует итоги их выполнения; осуществляет экспертизу проектов законодательных и иных нормативных актов в области банковского дела; рассматривает наиболее важные вопросы регулирования деятельности кредитных организаций; участвует в разработке основных принципов организации системы расчетов в Российской Федерации. Статья ...

... реального ного объема производства. Недостаточная организация банковской системы и контроль могут исказить результаты проведения кре- дитно-денежной политики. Термин "Коммерческий банк возник на ранних этапах разви- тия банковского дела, когда банки обслуживали преимущественно торговлю (commerce), товарообменные операции и платежи.Основ- ной клиентурой были торговцы.Банки кредитовали ...

... операций совершаемых банками. В отличии от других кредитных организация банки могут привлекать средства во вклады и размещать их от своего имени на условиях возвратности, срочности и платности. Договорные отношения в банковской деятельности возникли с переходом к рыночной экономике. При командно-административной не было смысла в договорных отношениях, так как не было банковской конкуренции и ...

0 комментариев