Навигация

Федеральна резервна система США

2.3 Федеральна резервна система США

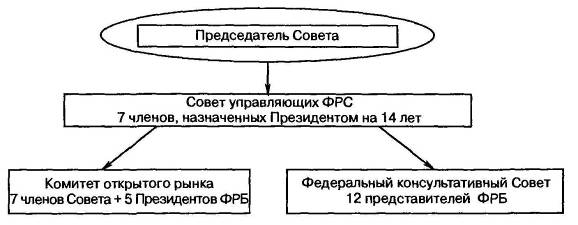

Банківська система США сформувалася під впливом Закону про Федеральну резервну систему, який багато разів уточнювався, і Закону про дерегулювання депозитних установ і монетарний контроль (DIDMCA), прийнятого в 1980 р. Стержнем грошової і банківської системи Сполучених Штатів Америки є Порада керівників Федеральної резервної системи (див. рис 4).

Сім членів Поради керівників ФРС (далі Поради) призначаються президентом США зі схвалення Конгресу. Для них встановлюються тривалі терміни повноважень – 14 років, за умови, що кожні два роки замінюється один член Поради. Це робиться для того, щоб дати можливість Пораді діяти послідовно, мати компетентних членів, бути незалежним і користуватися автономією. Призначення, а не обрання складу Поради дозволяє відокремити кредитно-грошову політику від політики правлячої партії.

Рисунок 3. Порада керівників Федеральною резервною системою

Порада керівників ФРС відповідає за загальне керівництво і контроль над роботою грошової і банківської систем країни. Визнано, що голова Поради – найвпливовіший керівник центрального банку в світі. Ефективність заходів Поради, які повинні відповідати суспільним інтересам і сприяти загальному економічному добробуту, досягається за допомогою певної техніки управління грошовою пропозицією.

У формуванні основ банківської політики Пораді керівників допомагають два важливі органи. Перший – Комітет відкритого ринку – складається з 7 членів Поради і 5 президентів федеральних резервних банків; він визначає політику Федеральної резервної системи в області закупівель і продажу державних облігацій на відкритому ринку. Ці операції є найбільш дієвим способом, що дозволяє керівним кредитно-грошовим установам впливати на пропозицію грошей. Друга – Федеральна консультативна порада – складається з 12 видних керівників комерційних банків, що обираються щорік поодинці від кожного з 12 федеральних резервних банків. Періодично Федеральна консультативна порада проводить зустрічі з Порадою керівників ФРС і висловлює свої міркування про банківську політику. Проте Федеральна консультативна порада – чисто консультативний орган, він не володіє повноваженнями у формуванні банківської політики.

Федеральна резервна система – незалежна організація. Вона не може бути скасована по примсі президента, конгрес теж не в станів змінити її роль і функції інакше, як спеціальним законодавчим актом. Тривалі терміни повноважень членів Поради дають можливість захистити і ізолювати їх від політичного тиску.

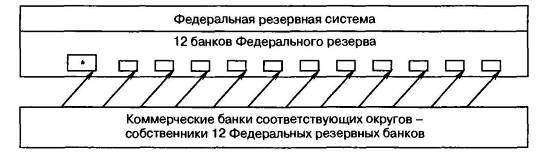

Інша важлива особливість американської банківської системи – це дванадцять федеральних резервних банків (див. рис 5). Ці банки є:

• «центральними банками»;

• квазісуспільними банками;

• банками банків.

Рисунок 4. Банківська система США

Таким чином, в США – 12 «центральних банків». Це відображає географічні масштаби, економічну різноманітність і наявність великого числа комерційних банків в цій країні. Через центральні банки проводяться основні директиви Поради керівників ФРС. Найважливіший з них – Федеральний резервний банк міста Нью-Йорка.

12 федеральних резервних банків є квазісуспільними. Вони відображають симбіоз приватної власності і суспільного контролю. Їх власники – комерційні банки відповідного округу. Для вступу до Федеральної резервної системи комерційні банки зобов'язані придбати долю участі в акціонерному капіталі федерального резервного банку свого району. Принципи політики, яку проводять федеральні резервні банки, встановлюються державним органом – Порадою керівників ФРС. Центральні банки американської капіталістичної економіки знаходяться в приватній власності, але управляються державою. Вони керуються не прагненням до прибутку, а проводять політику, яка з точки зору Поради керівників ФРС покращує стан економіки в цілому.

Федеральні резервні банки роблять для депозитних установ те ж саме, що депозитні установи роблять для людей. Вони приймають вклади банків і ощадних установ і надають їм позики. Таким чином, федеральні резервні банки є «банками банків».

Крім того, у федеральних резервних банків є функція, яку не виконують комерційні банки і ощадні установи: випуск готівки. Конгрес уповноважив їх пускати в звернення банкноты Федерального резервного банку, які утворюють пропозицію паперових грошей в економіці.

Основну роль у фінансовій системі США грають близько 13800 її комерційних банків. Приблизно 2/3 з них – банки штатів, тобто приватні банки, що діють відповідно до чартеру штату. Остання третина отримує чартери від федерального уряду, тобто є національними банками. До прийняття DIDMCA ця відмінність була важливою, оскільки закон зобов'язав національні банки входити у Федеральну резервну систему, тоді як банки штатів самі вирішували: приєднуватися до неї чи ні.

Ощадні установи мають самостійні і окремі від Поради резервних банків, що управляють і Федеральних, органи контролю. Але DIDMCA розширив кредитні повноваження ощадних установ (у частині видачі позик підприємствам і споживачам) і поставив ссудозберігаючі асоціації під контроль резервної системи.

Похожие работы

... ; — запровадженням високоефективних банківських технологій у галузі розрахунків, зокрема Національної системи електронних масових платежів за допомогою пластикових карток. 2. Аналіз банківської системи України 2.1 Банківська політика Банківська політика, що визначає дії на перспективу, виробляється у процесі стратегічного планування, яке являє собою найбільш відповідальну частину ...

... вимоги, вимоги-доручення, векселі, чеки, банківські платіжні картки та інші дебетові і кредитові платіжні інструменти, що застосовуються у міжнародній банківській практиці.2. Облік та аудит в банківській системі на сучасному етапі економічних відносин в Україні 2.1 Організація бухгалтерського обліку в комерційних банках України Бухгалтерський облік в комерційних банках України організує ...

... у період становлення держави на етапі досить жвавого розвитку товарного обміну, грошових і кредитних відносин. Такого роду відносини були вже в рабовласницькому суспільстві. 1.2 Розвиток банківської системи в Росії та СРСР На Русі з початку 12 в. у результаті активної торгівлі з німецькими містами визначилися основні центри грошових операцій - Новгород і Псков. Монастирі і церкви служили мі ...

... ільш збиткових державний ПАТ «Укргазбанк». Отже, протягом 2014 року діяльність банків мала найгірший фінансовий результат за останні чотири роки. 2.3 Проблеми та перспективи розвитку банківської системи в Україні Розглянувши та проаналізувавши стан банківської системи за останній рік, однозначно можна відзначати наявність глибокої кризи та майже відсутність довіри населення до банків. Так, 2014 ...

0 комментариев