Навигация

Понятие инвестора на рынке ценных бумаг

1.2 Понятие инвестора на рынке ценных бумаг

Законодательство о рынке ценных бумаг не раскрывает определение понятия «инвестор». Определение «инвестор» устанавливает Федеральный закон от 25 февраля 1999 г. №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (далее – Закон об инвестициях), согласно которому инвесторами могут быть физические и юридические лица, создаваемые на основе договора о совместной деятельности, и не имеющие статуса юридического лица объединения юридических лиц, государственные органы, органы местного самоуправления, а также иностранные субъекты предпринимательской деятельности (далее – иностранные инвесторы), осуществляющие капитальные вложения на территории Российской Федерации с использованием собственных и (или) привлеченных средств в соответствии с законодательством Российской Федерации. На основании п. 1 ст. 4 Закона об инвестициях инвесторы являются субъектами инвестиционной деятельности, осуществляемой в форме капитальных вложений (далее – субъекты инвестиционной деятельности).

Применительно к рынку ценных бумаг инвестора можно определить как лицо, целенаправленно вкладывающее свой капитал в инструменты рынка ценных бумаг. В общем, различают спекулятивных и стратегических инвесторов.

Целью деятельности спекулятивных инвесторов является извлечение прибыли от перепродажи акций в течение короткого периода времени. Стратегические инвесторы, напротив, приобретают ценные бумаги на длительный срок, их целями могут быть формирование портфеля, рассчитанного на получение дивидендов, приобретение контрольного пакета акций и т.п.

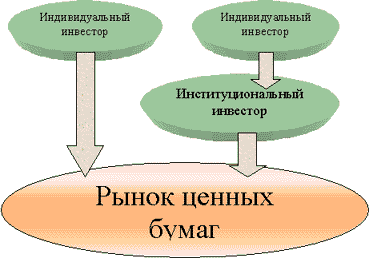

Концепция развития рынка ценных бумаг в РФ[1] выделяет следующие группы инвесторов:

- население;

- коллективные инвесторы;

- коммерческие банки;

- страховые компании;

- государство;

- иностранные инвесторы (нерезиденты);

- другие инвесторы.

Из смысла ст. 51.2 Закона «О рынке ценных бумаг» следует, что все инвесторы российского рынка ценных бумаг делятся на две категории – квалифицированные и неквалифицированные.

Следует отметить, что такое деление инвесторов не является российским ноу-хау. Подобная градация инвесторов широко используется на развитых финансовых рынках. При этом в международной практике квалифицированными инвесторами признаются лица, чьи опыт и квалификация позволяют им адекватно оценивать риски, связанные с инвестициями в те или иные фондовые инструменты, и самостоятельно осуществлять операции с ценными бумагами на основе таких оценок.

2. Виды инвесторов на рынке ценных бумаг

2.1 Квалифицированные инвесторы

Понятие лиц, осуществляющих профессиональную инвестиционную деятельность на рынке ценных бумаг, появилось в российском законодательстве сравнительно недавно. Такие лица были названы «квалифицированными инвесторами». До этого на профессиональной основе инвестиционную деятельность могли осуществлять акционерные инвестиционные фонды, пенсионные фонды, страховые организации, банки и ряд других участников финансового рынка. С введением понятия «квалифицированный инвестор» приобретение такого статуса и связанных с ним преимуществ стало возможным и для других юридических лиц, а также для физических лиц. По мнению Д.А. Вавулина, введение в законодательство Российской Федерации, регулирующее финансовые рынки, понятия «квалифицированный инвестор» будет способствовать повышению эффективности функционирования отечественных рынков капитала.

Закон о рынке ценных бумаг относит к квалифицированным инвесторам в первую очередь тех лиц, которые и раньше осуществляли инвестиционную деятельность на профессиональной основе. Это кредитные организации, акционерные инвестиционные фонды, управляющие компании инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов, страховые организации, негосударственные пенсионные фонды, Банк России, государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)», Агентство по страхованию вкладов, международные финансовые организации, в том числе Мировой банк, Международный валютный фонд, Европейский центральный банк, Европейский инвестиционный банк, Европейский банк реконструкции и развития и ряд других организаций.

Квалифицированными инвесторами также признаются профессиональные участники рынка ценных бумаг, выполняющие посреднические функции, такие как дилеры, брокеры и управляющие. Представляется целесообразным отнести квалифицированных инвесторов к отдельной категории лиц, осуществляющих профессиональную инвестиционную деятельность на рынке ценных бумаг. Как было отмечено, в настоящее время к профессиональной деятельности на рынке ценных бумаг в соответствии с российским законодательством относятся только посредническая и организационная, но не инвестиционная деятельность.

Квалифицированными инвесторами могут признаваться, например, брокеры, дилеры, управляющие ценными бумагами, кредитные организации и страховые компании, промышленные корпорации, а также отвечающие определенным требованиям физические лица, осуществляющие операции на фондовом рынке. Кроме того, квалифицированными инвесторами могут быть признаны инвесторы, представившие по письменному заявлению необходимые обоснования и доказательства того, что они могут считаться квалифицированными.

В Законе «О рынке ценных бумаг» при отнесении инвесторов к категории квалифицированных используется подход, который в целом соответствует подходу, применяемому в международной практике.

Инвестор признается квалифицированным, прежде всего, в силу федеральных законов (квалифицированный инвестор в силу федерального закона). В частности, в п. 2 ст. 51.2 Закона «О рынке ценных бумаг» к квалифицированным инвесторам отнесено двенадцать категорий участников финансового рынка:

- брокеры, дилеры и управляющие;

- кредитные организации;

- акционерные инвестиционные фонды;

- управляющие компании инвестиционных, паевых инвестиционных и негосударственных пенсионных фондов;

- страховые организации;

- негосударственные пенсионные фонды;

- некоммерческие организации в форме фондов, которые относятся к инфраструктуре поддержки субъектов малого и среднего предпринимательства в соответствии с ч. 1 ст. 15 Закона «О развитии малого и среднего предпринимательства в Российской Федерации», единственными учредителями которых являются субъекты РФ и которые созданы в целях приобретения инвестиционных паев закрытых паевых инвестиционных фондов, привлекающих инвестиции для субъектов малого и среднего предпринимательства, только в отношении указанных инвестиционных паев;

- Банк России;

- государственная корпорация «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)»;

- Агентство по страхованию вкладов;

- государственная корпорация «Российская корпорация нанотехнологий»;

- международные финансовые организации, в том числе Мировой банк, Международный валютный фонд, Европейский центральный банк, Европейский инвестиционный банк, Европейский банк реконструкции и развития.

Этот перечень не является закрытым. Как следует из абз. 11 п. 2 ст. 51.2 Закона «О рынке ценных бумаг», иные лица могут быть отнесены к квалифицированным инвесторам другими федеральными законами. Помимо того, в соответствии с п. 3 ст. 51.2 Закона «О рынке ценных бумаг» физические и юридические лица могут быть признаны квалифицированным инвестором при условии, что они отвечают критериям, установленным в Законе «О рынке ценных бумаг» и Положении о порядке признания лиц квалифицированными инвесторами, утвержденном Приказом ФСФР России от 18 марта 2008 г. №08–12/пз-н.

Для получения статуса квалифицированного инвестора физическому лицу достаточно соответствовать хотя бы двум из трех следующих требований:

1) владеть ценными бумагами и (или) финансовыми инструментами, стоимость которых составляет не менее 3 млн. руб. В перечень ценных бумаг и финансовых инструментов, учитываемых для целей квалификации физического лица в качестве квалифицированного инвестора, входят:

- государственные ценные бумаги РФ и ее субъектов;

- муниципальные ценные бумаги;

- акции российских акционерных обществ;

- облигации российских эмитентов;

- государственные ценные бумаги иностранных государств;

- акции иностранных акционерных обществ;

- облигации иностранных эмитентов;

- российские депозитарные расписки;

- инвестиционные паи;

- иные обращающиеся на российских биржах финансовые инструменты (фьючерсы, опционы).

Общая стоимость ценных бумаг и (или) иных финансовых инструментов определяется на день проведения соответствующего расчета как сумма их оценочной стоимости. При этом должны быть учтены следующие требования:

- оценочная стоимость ценных бумаг (за исключением инвестиционных паев) определяется исходя из рыночной цены. Если невозможно определить рыночную стоимость ценных бумаг, их оценочная стоимость определяется исходя из цены их приобретения;

- оценочной стоимостью инвестиционных паев признается их расчетная стоимость на последнюю дату ее определения, предшествующую дате определения их стоимости;

- оценочной стоимостью иных финансовых инструментов, обращающихся на организованном рынке, признается размер денежных средств, требуемых для обеспечения исполнения обязательств по открытым позициям лица, подавшего заявление о признании его квалифицированным инвестором. Исключение из данного правила составляют опционы, по которым лицо, обращающееся с заявлением о признании его квалифицированным инвестором, считается лицом, управомоченным по опционному договору (контракту). Для таких опционов оценочной стоимостью является сумма премий по этим договорам (контрактам), уплаченных лицом, подавшим заявление о признании его квалифицированным инвестором.

Совокупная цена по сделкам с ценными бумагами и (или) иными финансовыми инструментами определяется как сумма цен договоров с ценными бумагами, цен фьючерсных договоров (контрактов) с коэффициентом 0,15 и премий по опционным договорам (контрактам);

2) иметь опыт работы в российской и (или) иностранной организации, которая осуществляла сделки с ценными бумагами и (или) иными финансовыми инструментами не менее:

- одного года – если такая организация (организации) является квалифицированным инвестором в силу п. 2 ст. 51.2 Закона «О рынке ценных бумаг»;

- трех месяцев – если такая организация (организации) является квалифицированным инвестором в силу п. 2 ст. 51.2 Закона «О рынке ценных бумаг» и на дату признания лица квалифицированным инвестором это лицо является работником указанной организации;

- двух лет – в иных случаях.

При определении необходимого опыта работы учитывается работа в течение пяти лет, предшествующих дате подаче заявления о признании квалифицированным инвестором, которая непосредственно связана с совершением операций с ценными бумагами и (или) иными финансовыми инструментами (принятие решений о совершении сделок, подготовка соответствующих рекомендаций, контроль над совершением операций, анализ финансового рынка, управление рисками);

3) совершать ежеквартально не менее 10 сделок с ценными бумагами и (или) иными финансовыми инструментами в течение последних четырех кварталов, совокупная цена которых за указанные четыре квартала составила не менее 300 тыс. руб., или не менее пяти сделок с ценными бумагами и (или) иными финансовыми инструментами в течение последних трех лет, совокупная цена которых составила не менее 3 млн. руб. При этом учитываются сделки с ценными бумагами, входящими в перечень ценных бумаг и финансовых инструментов, учитываемых для целей квалификации физического лица в качестве квалифицированного инвестора.

Физическое лицо, отвечающее рассмотренным выше требованиям, может быть признано квалифицированным инвестором в отношении одного или нескольких видов ценных бумаг и (или) иных финансовых инструментов, одного или нескольких видов услуг, предназначенных для квалифицированных инвесторов.

Для получения статуса квалифицированного инвестора юридическое лицо должно быть коммерческой организацией и соответствовать хотя бы двум из приведенных требований:

1) иметь собственный капитал, составляющий не менее 100 млн. руб. При этом под собственным капиталом российского юридического лица понимается величина, определяемая путем вычитания из суммы по III разделу бухгалтерского баланса суммы акций (долей паев), выкупленных у участников (учредителей), и вычитания суммы задолженности участников (учредителей) по взносам в уставный (складочный) капитал. Под собственным капиталом иностранного юридического лица понимается стоимость его чистых активов, расчет которых подтверждается аудитором. Собственный капитал иностранного юридического лица, а также иные показатели, рассмотренные ниже, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу Банка России на дату проведения расчета, а в случае отсутствия официального курса – по кросс-курсу соответствующей валюты к рублю;

2) совершать ежеквартально не менее пяти сделок с ценными бумагами и (или) иными финансовыми инструментами в течение последних четырех кварталов, совокупная цена которых за указанные четыре квартала составила не менее 3 млн. руб. В перечень ценных бумаг и финансовых инструментов, учитываемых в этих целях, входят:

- государственные ценные бумаги РФ и ее субъектов;

- муниципальные ценные бумаги;

- акции российских акционерных обществ;

- облигации российских эмитентов;

- государственные ценные бумаги иностранных государств;

- акции иностранных акционерных обществ;

- облигации иностранных эмитентов;

- российские депозитарные расписки;

- инвестиционные паи;

- иные обращающиеся на российских биржах финансовые инструменты (фьючерсы, опционы);

3) иметь оборот (выручку) от реализации товаров (работ, услуг) по данным бухгалтерской отчетности (национальных стандартов или правил ведения учета и составления отчетности для иностранного юридического лица) за последний отчетный год не менее 1 млрд. руб.;

4) иметь сумму активов по данным бухгалтерского учета (национальных стандартов или правил ведения учета и составления отчетности для иностранного юридического лица) за последний отчетный год не менее 2 млрд. руб.

Юридическое лицо, отвечающее указанным требованиям, может быть признано квалифицированным инвестором в отношении одного или нескольких видов ценных бумаг и (или) иных финансовых инструментов, одного или нескольких видов услуг, предназначенных для квалифицированных инвесторов.

Признавать физическое и юридическое лицо квалифицированным инвестором могут брокеры, управляющие, управляющие компании паевого инвестиционного фонда или иные лица в случаях, предусмотренных федеральными законами.

Физическое и юридическое лицо считается квалифицированным инвестором с момента внесения записи о его включении в реестр лицом, осуществляющим признание квалифицированным инвестором. Поэтому на лицо, осуществляющее такое признание, возлагается обязанность вести реестр лиц, признанных им квалифицированными инвесторами (реестр). Порядок ведения реестра определяют нормы рассматриваемого Положения, а также разработанный на его основе регламент лица, осуществляющего признание квалифицированным инвестором.

Похожие работы

... — брокеры. В свою очередь брокеры находят друг друга в одной из торговых систем. Первыми такими системами исторически оказались фондовые биржи. Первоначальная роль бирж — просто сводить друг с другом тех, кто профессионально посредничает на рынке ценных бумаг. В дальнейшем они приняли на себя еще ряд функций (см. ниже). Правила торговли на бирже предусматривают определенный механизм установления ...

... не распространяется на профессиональных участников рынка ценных бумаг, а для бухучета операций с ценными бумагами установлен особые правила. 3.2 Правовые формы защиты инвесторов ИСТОЧНИКИ ПРАВОВОГО РЕГУЛИРОВАНИЯ ВЫПУСКА И ОБРАЩЕНИЯ ЦЕННЫХ БУМАГ Фондовый рынок в России начал свое формирование по существу с начала 90-х годов. Ранее оборот ценных бумаг был чрезвычайно скуден и ограничивался в ...

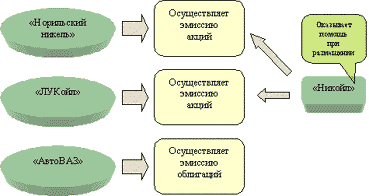

... , установленных законом; – размещается выпусками; – имеют равные объёмы и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценных бумаг. 2. Процедура эмиссии ценных бумаг Процедура эмиссии ценных бумаг включает следующие этапы: – принятие эмитентом решения о выпуске; – регистрация выпуска ценных бумаг; – изготовление сертификатов ценных бумаг (для ...

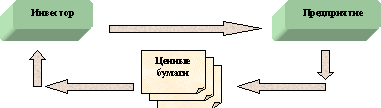

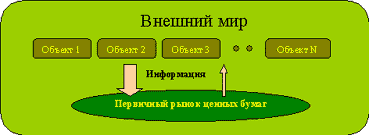

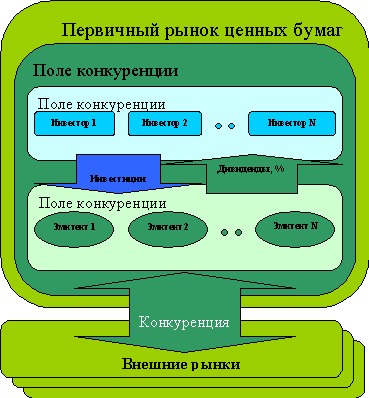

... , полученные за размещённые акции, могут быть направлены эмитентом на самые разнообразные нужды: например, на капитальное строительство или реформирование системы управления. Рис. 1. Инвестор на первичном рынке ценных бумаг Как мы знаем, акция предоставляет владельцу право на управление акционерным обществом. Следовательно, размещая акции на первичном рынке, руководство компании вынуждено ...

0 комментариев