Навигация

Налоговая база и порядок ее определения

3. Налоговая база и порядок ее определения

1. При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

2. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

3. Для доходов, в отношении которых предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 НК РФ, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218 – 221 НК РФ, с учетом особенностей, установленных НК РФ.

Если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, в отношении которых предусмотрена налоговая ставка, установленная пунктом 1 статьи 224 НК РФ, подлежащих налогообложению, за этот же налоговый период, то применительно к этому налоговому периоду налоговая база принимается равной нулю. На следующий налоговый период разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов, в отношении которых предусмотрена налоговая ставка, установленная пунктом статьи 224 НК РФ, подлежащих налогообложению, не переносится, если иное не предусмотрено НК РФ.

4. Для доходов, в отношении которых предусмотрены иные налоговые ставки, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению. При этом налоговые вычеты, предусмотренные статьями 218 – 221 НК РФ, не применяются.

5. Доходы (расходы, принимаемые к вычету в соответствии со статьями 218 – 221 НК РФ) налогоплательщика, выраженные (номинированные) в иностранной валюте, пересчитываются в рубли по курсу Центрального банка Российской Федерации, установленному на дату фактического получения доходов (на дату фактического осуществления расходов).

4. Особенности определения налоговой базы

1. При получении налогоплательщиком дохода от организаций и индивидуальных предпринимателей в натуральной форме в виде товаров (работ, услуг), иного имущества, налоговая база определяется как стоимость этих товаров (работ, услуг) иного имущества, исчисленная исходя из их цен, определяемых в порядке, аналогичном предусмотренному статьей 40 НК РФ.

При этом в стоимость таких товаров (работ, услуг) включается соответствующая сумма налога на добавленную стоимость, акцизов и исключается частичная оплата налогоплательщиком стоимости полученных им товаров, выполненных для него работ, оказанных ему услуг.

2. К доходам, полученным налогоплательщиком в натуральной форме, в частности, относятся:

1) оплата (полностью или частично) за него организациями или индивидуальными предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха, обучения в интересах налогоплательщика;

2) полученные налогоплательщиком товары, выполненные в налогоплательщика работы, оказанные в интересах налогоплательщика безвозмездной основе или с частичной оплатой;

3) оплата труда в натуральной форме.

Особенности определения налоговой базы при получении доходов в виде материальной выгоды

1. Доходом налогоплательщика, полученным в виде материальной выгоды, являются: 1) материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей, за исключением материальной выгоды, полученной в связи с операциями с банковскими картами в течение беспроцентного периода, установленного в договоре о предоставлении банковской карты, и материальной выгоды, полученной от экономии на процентах за пользование заемными (кредитными) средствами на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них, в случае, если налогоплательщик имеет право на получение имущественного налогового вычета в соответствии с подпунктом 2 пункта 1 статьи 220 НК РФ;

2) материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику;

3) материальная выгода, полученная от прио6ретения ценных бумаг.

5. Налоговый и отчетный период

Налоговым периодом признается календарный год.

6. Налоговая ставка

1. Налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено НК РФ.

2. Налоговая ставка устанавливается в размере 35 процентов в отношении следующих доходов:

– стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров, указанных в пункте 28 статьи 217 НК РФ;

– процентных доходов по вкладам в банках в части превышения размеров, указанных в статье 214.2 НК РФ;

– суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в пункте 2 статьи 212 НК РФ.

3. Налоговая ставка устанавливается в размере 30 процентов в отношении всех доходов, получаемых физическими лицами, не являющимися налоговыми резидентами Российской Федерации, за исключением доходов, получаемых в виде дивидендов от долевого участия в деятельности российских организаций, в отношении которых налоговая ставка устанавливается в размере 15 процентов.

4. Налоговая ставка устанавливается в размере 9 процентов в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов физическими лицами, являющимися налоговыми резидентами Российской Федерации.

5. Налоговая ставка устанавливается в размере 9 процентов в отношении доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года, а также по доходам учредителей доверительного управления ипотечным покрытием, полученным на основании при обретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года.

Похожие работы

... налогового) периода. В соответствии с п. 3 ст. 273 НК РФ для организаций, применяющих кассовый метод, арендные (лизинговые) платежи признаются в качестве расходов для целей налогообложения прибыли только после их фактической оплаты. В бухгалтерской отчетности расходы в виде арендных (лизинговых) платежей показываются в составе прочих расходов по строке 060 и в том числе по строке 100 Приложения ...

... В конце отзыва делается заключение о соответствии дипломной работы предъявляемым требованиям к выпускной квалификационной работе по специальности 08.01.09 «Бухгалтерский учет, анализ и аудит», специализации «Бухгалтерский учет, контроль налогообложения и судебно-бухгалтерская экспертиза», обязательно присутствует резюме её допуска к защите. Дипломная работа подписывается руководителем и вместе с ...

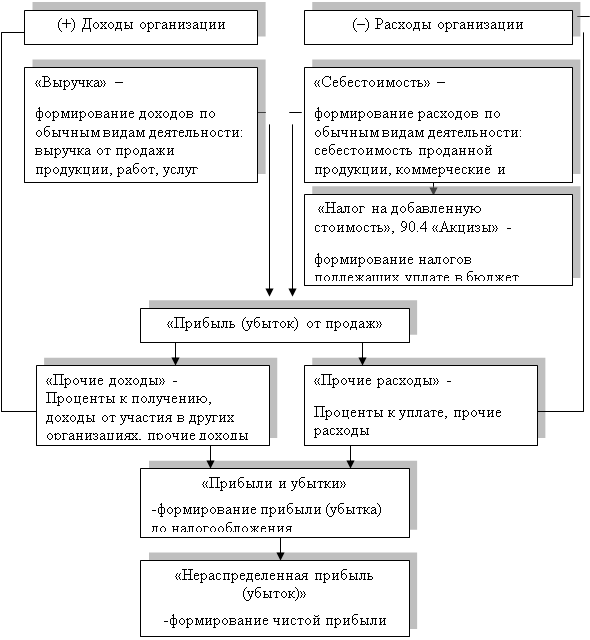

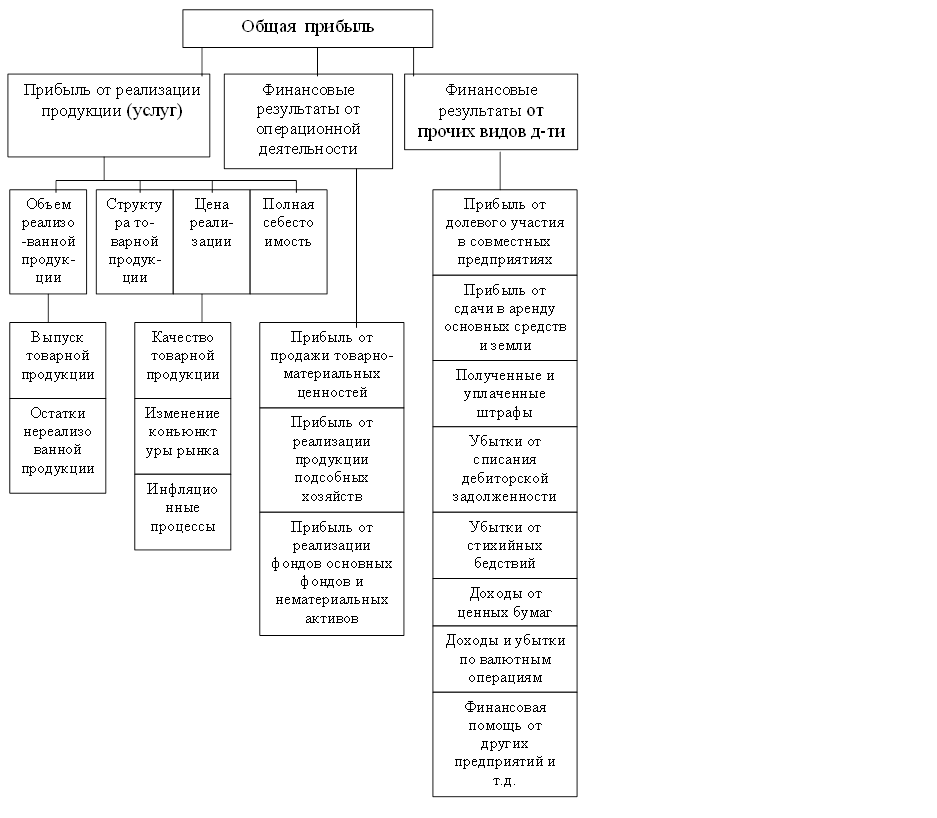

... направляться на формирование результатов предприятия, что особенно важно в условиях значительного возрастания предпринимательских рисков. Таким образом, мы рассмотрели теоретические аспекты бухгалтерского учета и анализа финансовых результатов и выяснили, что в условиях рыночной экономики получение прибыли является непосредственной целью деятельности предприятия. Прибыль создает гарантии для его ...

... . В составе средств в обороте на предприятия принято учитывать следующие предметы: со сроком полезного использования менее 12 мес.; другие предметы, определяемые организацией исходя из правил положений по бухгалтерскому учету. В то же время за руководителем предприятия остается право установить для принятия к бухгалтерскому учету в составе средств в обороте меньший лимит стоимости предметов ...

0 комментариев