Навигация

Учет прибыли и убытков, формирование финансовых результатов предприятия

4. Учет прибыли и убытков, формирование финансовых результатов предприятия

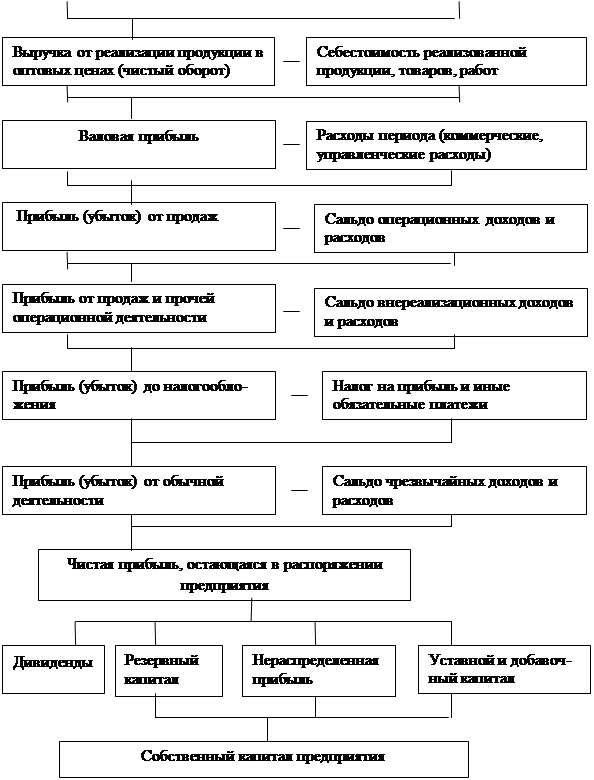

Финансовый результат представляет собой прирост (или уменьшение) стоимости собственного капитала организации, образовавшийся в процессе предпринимательской деятельности за отчетный период. В бухгалтерском учете результат такой деятельности определяют путем подсчета и балансирования всех прибылей и убытков (потерь) за отчетный период. Для этой цели служит счет 99 «Прибыли и убытки». Сальдо на этом счете (дебетовое – убыток, кредитовое – прибыль) характеризует финансовый результат деятельности организации с начала отчетного периода.

Конечный финансовый результат организации складывается под влиянием:

финансового результата от продажи продукции (работ, услуг);

финансового результата от продажи основных средств, нематериальных активов, материалов и другого имущества (части операционных доходов и расходов);

операционных доходов и расходов (за вычетом результатов от продажи имущества);

внереализационных прибылей и убытков;

чрезвычайных доходов и расходов.

Различие между этими составными частями прибыли или убытков состоит в том, что финансовый результат от продажи продукции (работ, услуг) первоначально определяют по счету 90 «Продажи». Со счета 90 прибыль или убыток обычной деятельности списывается насчет 99 «Прибыли и убытки».

Финансовый результат от продажи имущества, операционные и внереализационные доходы и расходы вначале отражают на счете 91 «Прочие доходы и расходы», с которого затем ежемесячно списывают на счет 99.

Чрезвычайные доходы и расходы сразу относят на счет 99 без предварительной записи на промежуточных счетах в корреспонденции со счетами учета материальных ценностей, расчетов с персоналом по оплате труда, денежных средств и т.п.

К чрезвычайным доходам ПБУ 9/99 относит поступления, возникающие как последствия обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т.п.

Поступления, возникающие как последствия чрезвычайных обстоятельств, приходуют по дебету материальных, расчетных и других счетов с кредита счета 99 «Прибыли и убытки».

В соответствии с ПБУ 10/99 в составе чрезвычайных расходов отражают расходы, возникающие как последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации имущества и т.п.).

Потери и расходы, связанные с чрезвычайными обстоятельствами, списывают в дебет счета 99 с кредита счетов материальных ценностей (утраченных или израсходованных при ликвидации последствий чрезвычайных обстоятельств), расчетов с персоналом по оплате труда (по работникам, занятыми ликвидацией последствий, стихийных бедствий), денежных средств и т.п.

При списании стоимости имущества, утраченного в результате чрезвычайных обстоятельств, амортизируемое имущество относят в дебет счета 99 по остаточной стоимости (с кредита счетов 01 и 04), а остальное имущество – по фактической себестоимости (с кредита счетов 08, 10, 11, 20, 21, 23, 29, 41, 43, 50, 58 и др.). При этом организации, учитывающие материалы по учетным ценам, к бухгалтерской записи по списанию материалов по учетным ценам (дебет счета 99, кредит счета 10) составляют дополнительную бухгалтерскую запись на списание отклонений, приходящихся на утраченные материалы. Суммы отклонений списывают на счет 99 со счета 16 «Отклонение в стоимости материальных ценностей» принятым в организации способом.

Кроме того, по дебету счета 99 отражают начисленные платежи по налогу на прибыль и суммы причитающихся налоговых санкций в корреспонденции со счетом 68 «Расчеты по налогам и сборам». Платежи поперерасчетам по налогу на прибыль также отражаются на счетах 99 и 68.

Для учета расчетов по налогам и сборам необходимо разграничить два вида налогов. Первая группа налогов – косвенные («оборотные») налоги (НДС, акцизы, налог с продаж) – отличаются тем, что включаются в цену товара (работы, услуги), но, как правило, выделяются в расчетных документах отдельной строкой. Как было указано выше, эти налоги в учете начисляются по дебету счета 90 «Продажи». Особенность таких налогов заключается в том, что они не могут относиться ни к доходам, ни к расходам организации (именно потому, что они поступают/выбывают в пользу других получателей). Они не являются ни доходами, ни расходами потому, что принимаются как бы «транзитом», а затем перечисляются в бюджет, то есть, не происходит ни увеличения, ни уменьшения экономических выгод и капитала организации. Именно поэтому суммы этих налогов не отражаются в Отчете о прибылях и убытках (форма 2), а также не регулируются требованиями ПБУ 9/99 и ПБУ 10/99. Иными словами, ввод в действие данных документов в учет косвенных налогов никаких изменений не вносит.

Вторая группа налогов (прямые налоги, кроме налога на прибыль) – налог на содержание объектов социально-культурной сферы, налог на имущество и т.п. – характеризуются тем, что не включаются специально в цену товара (работы, услуги) и в расчетных документах отдельной строкой не выделяются. Исходя из экономического смысла, необходимость уплаты этих налогов, тем не менее, учитывается при исчислении цены товара (работы, услуги), но уже не так, как это происходит по первой группе налогов. Дело в том, что цена товара должна обеспечивать возможность уплаты этих налогов в той же степени, в которой она должна покрывать все остальные расходы организации, однако о получении от покупателей некоторых «транзитных» сумм уже речи не идет. Поэтому прямые налоги являются для организации расходами в том смысле этого слова, в котором оно употребляется в ПБУ 10/99.

Если говорить о налогах как о расходах, то они должны быть признаны в учете при соблюдении указанных выше трех условий:

· первое условие (требования законодательных актов) соблюдается тогда, когда у организации на основании того или иного закона (кодекса) появляется обязанность уплатить налоги в бюджет;

· второе условие (определенность суммы) соблюдается тогда, когда эта сумма исчислена по данным налоговой декларации. В этом отличие прямых налогов от косвенных: их сумма выделяется отдельной строкой в расчетных документах, поэтому известна уже в момент отгрузки товара;

· третье условие (отсутствие неопределенности в отношении передачи актива) соблюдается в зависимости от принятой политики налогового учета: если учет ведется методом начисления («по отгрузке»), то передача актива (уплата денег в бюджет) становится обязательной после отгрузки товара, если учет ведется кассовым методом («по оплате») – после получения денежных средств (или погашения дебиторской задолженности иным способом).

Очевидно, что в момент заполнения налоговой декларации будут соблюдены все три условия, поэтому дата заполнения декларации (последний день отчетного периода) должна быть датой бухгалтерской записи по начислению каждого налога.

Заключение

Финансовый результат представляет собой прирост (или уменьшение) стоимости собственного капитала организации, образовавшийся в процессе предпринимательской деятельности за отчетный период.

Для формирования финансовых результатов предусмотрены следующие счета бухгалтерского учета:

· счет 90 «Продажи» – для учета доходов и расходов от обычных видов деятельности;

· счет 91 «Прочие доходы и расходы» – для учета доходов и расходов от прочих операций;

· счет 99 «Прибыли и убытки» – для формирования конечного финансового результата деятельности организации.

По окончании каждого месяца сальдо доходов и расходов со счетов 90 «Продажи» и 91 «Прочие доходы и расходы» переносится на счет 99 «Прибыли и убытки». Непосредственно на счете 99 «Прибыли и убытки» находят отражение доходы и расходы, связанные с чрезвычайными обстоятельствами в деятельности организации, или так называемые чрезвычайные доходы и расходы. Среди них могут быть, например, потери от стихийных бедствий, национализации имущества. Прямо на счет 99 «Прибыли и убытки» также относятся суммы платежей налога на прибыль (со счета 68 «Расчеты по налогам и сборам»).

На счете 99 «Прибыли и убытки» выявляется конечный результат финансово-хозяйственной деятельности организации (чистая прибыль или чистый убыток), который складывается из следующих показателей:

· финансового результата от обычных видов деятельности (в корреспонденции со счетом 90 «Продажи»);

· финансового результата прочих доходов и расходов (операционных и внереализационных – в корреспонденции со счетом 91 «Прочие доходы и расходы»);

· потерь, расходов и доходов в связи с чрезвычайными обстоятельствами хозяйственной деятельности – стихийное бедствие, пожар, авария, национализация и т. п. (в корреспонденции со счетами учета материальных ценностей, расчетов с персоналом по оплате труда, денежных средств и т. п.);

· начисленных платежей налога на прибыль и платежей по перерасчетам по этому налогу из фактической прибыли, а также сумм причитающихся налоговых санкций (в корреспонденции со счетом 68 «Расчеты по налогам и сборам»).

По окончании отчетного года счет 99 «Прибыли и убытки» закрывается. Заключительной записью декабря сумма чистой прибыли (убытка) отчетного года списывается со счета 99 «Прибыли и убытки» на счет 84 «Нераспределенная прибыль (непокрытый убыток)».

Литература

1. Положение по бухгалтерскому учету долгосрочных инвестиций, доведено письмом Минфина РФ от 30.12.93 г. № 160.

2. Федеральный закон РФ от 21.11.96 № 129-ФЗ «О бухгалтерском учете» (принят Государственной Думой 23.02.96, с учетом последующих изменений и дополнений).

3. Концепция бухгалтерского учета в рыночной экономике России (одобрена Методологическим советом по бухгалтерскому учету при Минфине РФ, Президентским советом Института профессиональных бухгалтеров 29.12.97).

4. Положение по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98 (утверждено приказом Минфина РФ от 09.12.98 № 60н; с учетом последующих изменений и дополнений).

5. Положение по бухгалтерскому учету «Доходы организации» ПБУ 9/99 (утверждено Приказом Минфина РФ от 06.05.99 № 32н, в редакции изменений и дополнений).

6. Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99 (утверждено Приказом Минфина РФ от 06.05.99 № 33н, в редакции изменений и дополнений).

7. Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организаций (утверждены Приказом Минфина РФ от 28.06.00 № 60н).

8. Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (утверждено приказом Минфина РФ от 30.03.2001 № 26н).

9. Волков Н.Г. МСФО №8 // Финансовые и бухгалтерские консультации. 2003. №2.

10. Ефремова А.А. ПБУ 9/99 и ПБУ 10/99 – взгляд через два года.// Финансовые и бухгалтерские консультации. 2002. №1.

11. Кондраков Н.П. Самоучитель по бухгалтерскому учету. М., 2005.

12. Новодворский Р., Сабанин В. Бухгалтерский и налоговый учет доходов и расходов. М., 2004.

13. Попова Р.Г., Самонова И.Н., Доброседова И.И. Финансы предприятий. – СПб.: Питер, 2002.

[1] Новодворский Р., Сабанин В. Бухгалтерский и налоговый учет доходов и расходов. М., 2004. С. 7.

[2] Там же.

[3] Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организаций (утверждены Приказом Минфина РФ от 28.06.00 № 60н). П. 4.

[4] Ефремова А.А. ПБУ 9/99 и ПБУ 10/99 – взгляд через два года.// Финансовые и бухгалтерские консультации. 2002. №1.

[5] Волков Н.Г. МСФО №8 // Финансовые и бухгалтерские консультации. 2003. №2.

[6] Ефремова А.А. ПБУ 9/99 и ПБУ 10/99 – взгляд через два года.// Финансовые и бухгалтерские консультации. 2002. №1.

[7] Ефремова А.А. ПБУ 9/99 и ПБУ 10/99 – взгляд через два года.// Финансовые и бухгалтерские консультации. 2002. №1.

Похожие работы

... предприятия, которая отражается в балансе по строке 440 «Фонд социальной сферы» в сумме 5 278 тыс. руб. 4. ПРЕДЛОЖЕНИЯ ПО СОВЕРШЕНСТВОВАНИЮ БУХГАЛТЕРСКОГО УЧЕТА ФИНАНСОВОГО РЕЗУЛЬТАТА И РАСПРЕДЕЛЕНИЯ ПРИБЫЛИ И УЛУЧШЕНИЯ ФИНАНСОВОГО СОСТОЯНИЯ В ОРГАНИЗАЦИИ ООО «КУБАНЬ-ОЛИМП» При изучении бухгалтерского учета на предприятии ООО «Кубань-Олимп» были выявлены нарушения и ...

... с требованием временной определенности фактов хозяйственной деятельности. Для этого предусмотрены счета 99 "Прибыли и убытки" и 84 "Нераспределенная прибыль (непокрытый убыток)". Счет 99 "Прибыли и убытки" используется для учета финансового результата в отчетном периоде и обеспечения формирования данных для составления отчета о прибылях и убытках (форма № 2), а счет 84 "Нераспределенная прибыль ...

... 37 727 руб., проценты в сумме 8 384 руб. в бухгалтерском учете увеличат стоимость приобретенного основного средства, а остальные 29 343 руб. в качестве операционных расходов уменьшат финансовый результат деятельности организации. В налоговом учете внереализационными расходами признаются начисленные проценты в сумме 34 582 руб. (510 000 х 27,5%/365 х 90 (27,5% - учетная ставка рефинансирования, ...

... достоверности финансовых результатов и отчетности в целом. Предложена классификация ошибок по восьми классификационным признакам в табл. 2. Таблица 2 Классификация ошибок, выявляемых при аудите учета финансовых результатов № п/п Классификационный Признак нарушения Группы нарушений, соответствующие выделенным классификационным признакам 1. По типу ошибки 1. Технические ошибки (описки, ...

0 комментариев