Навигация

Направления использования прибыли и учета данных операций

1.6 Направления использования прибыли и учета данных операций

Объектом распределения является балансовая прибыль предприятия. Под ее распределением понимается направление прибыли в бюджет и по статьям использования на предприятии. Законодательно распределение прибыли регулируется в той ее части, которая поступает в бюджеты разных уровней в виде налогов и других обязательных платежей. Определение направлений расходования прибыли, остающейся в распоряжении предприятия, структуры статей ее использования находится в компетенции предприятия.

Принципы распределения прибыли можно сформулировать следующим образом:

● прибыль, получаемая предприятием в результате производственно-хозяйственной и финансовой деятельности, распределяется между государством и предприятием как хозяйствующим субъектом;

● прибыль для государства поступает в соответствующие бюджеты в виде налогов и сборов, ставки которых не могут быть произвольно изменены. Состав и ставки налогов, порядок их исчисления и взносов в бюджет устанавливаются законодательно;

● величина прибыли предприятия, оставшейся в его распоряжении после уплаты налогов, не должна снижать заинтересованности в росте объема производства и улучшении результатов производственно-хозяйственной и финансовой деятельности;

● прибыль, остающаяся в распоряжении предприятия, в первую очередь направляется на накопление, обеспечивающее его дальнейшее развитие, и только в остальной части на потребление.

На предприятии распределению подлежит чистая прибыль, т.е. прибыль, оставшаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей. Из нее взыскиваются санкции, уплачиваемые в бюджет и некоторые внебюджетные фонды.

Распределение чистой прибыли отражает процесс формирования фондов и резервов предприятия для финансирования потребностей производства и развития социальной сферы.

В современных условиях хозяйствования государство не устанавливает каких-либо нормативов распределения прибыли, но через порядок предоставления налоговых льгот стимулирует направление прибыли на капитальные вложения производственного и непроизводственного характера, на благотворительные цели, финансирование природоохранных мероприятий, расходов по содержанию объектов и учреждений социальной сферы и др. Законодательно ограничивается размер резервного фонда предприятий, регулируется порядок формирования резерва по сомнительным долгам.

Распределение чистой прибыли - одно из направлений внутрифирменного планирования, значение которого в условиях рыночной экономики возрастает. Порядок распределения и использования прибыли на предприятии фиксируется в уставе предприятия и определяется положением, которое разрабатывается соответствующими подразделениями экономических служб и утверждается руководящим органом предприятия. В соответствии с уставом предприятия могут составлять сметы расходов, финансируемых из прибыли, либо образовывать фонды специального назначения: фонды накопления (фонд развития производства или фонд производственного и научно-технического развития, фонд социально- экономического развития) и фонды потребления (фонд материального поощрения).

Смета расходов, финансируемых из прибыли, включает расходы на развитие производства, социальные нужды трудового коллектива, на материальное поощрение работников и благотворительные цели.

К расходам, связанным с развитием производства, относятся расходы на научно-исследовательские, проектные, конструкторские и технологические работы, финансирование разработки и освоения новых видов продукции и технологических процессов, затраты по совершенствованию технологии и организации производства, модернизации оборудования, затраты, связанные с техническим перевооружением и реконструкцией действующего производства, расширением предприятий. В эту же группу расходов включаются расходы по погашению долгосрочных ссуд банков и процентов по ним. Здесь же планируются затраты на проведение природоохранных мероприятий и др. Взносы предприятий из прибыли в качестве вкладов учредителей в создание уставного капитала других предприятий, средства, перечисляемые союзам, ассоциациям, концернам, в состав которых входит предприятие, также считаются использованием прибыли на развитие.

Распределение прибыли на социальные нужды включает расходы по эксплуатации социально-бытовых объектов, находящихся на балансе предприятия, финансирование строительства объектов непроизводственного назначения, организации и развития подсобного сельского хозяйства, проведения оздоровительных, культурно-массовых мероприятий и т.п.

К затратам на материальное поощрение относятся единовременные поощрения за выполнение особо важных производственных заданий, выплата премий за создание, освоение и внедрение новой техники, расходы на оказание материальной помощи рабочим и служащим, единовременные пособия ветеранам труда, уходящим на пенсию, надбавки к пенсиям, компенсация работникам удорожания стоимости питания в столовых, буфетах предприятия в связи с повышением цен и др.

Вся прибыль, остающаяся в распоряжении предприятия, подразделяется на две части. Первая увеличивает имущество предприятия и участвует в процессе накопления. Вторая характеризует долю прибыли, используемой на потребление. При этом не обязательно всю прибыль, направляемую ни накопление, использовать полностью. Остаток прибыли, не использованной на увеличение имущества, имеет важное резервное значение и может быть в последующие годы направлен для покрытия возможных убытков, финансирования различных затрат.

Нераспределенная прибыль в широком смысле как прибыль, использованная на накопление, и нераспределенная прибыль прошлых лет, свидетельствуют о финансовой устойчивости предприятия, о наличии источника для последующего развития.

Учет использования прибыли.

Счет 99 - пассивный (ведется в течение года)

В развитие счета 99 предусмотрено несколько субсчетов:

Начисление налоговых платежей в бюджет из прибыли:

Дт 99 Кт 68

Начисление платежей во внебюджетные фонды:

Дт 99 Кт 68

Использование прибыли для образования ФН, СФ, Фонд материального поощрения:

Дт 99 Кт 84-3, 84-4, 84-5

Использование прибыли на покрытие убытков прошлых лет:

Дт 99 Кт 84-2

Начисление дивидендов, материальной помощи:

Дт 99 Кт 70

Начислены дивиденды учредителям:

Дт 99 Кт 75

Использование прибыли для увеличения резервного капитала:

Дт 99 Кт 82

Начисление % по ссудам банков, полученных на приобретенных ОС, НА и др.

Дт 99 Кт 66, 67

Начисление % по полученным займам:

Дт 99 Кт 66, 67

Списание потерь от эксплуатации жилищно-коммунального хозяйства, находящегося на балансе:

Дт 99 Кт 29

При сопоставлении годового отчета счет 99 закрывается Остатка нет. В балансе суммы по Дт 99 не отражается.

Таблица2.

Счет 99 «Прибыли и убытки»

| Д | К | ||

| Убытки, потери | Корр. счет | Прибыли, доходы | Корр. счет |

| В течение отчетного года: | |||

| 2. Убыток от обычных видов деятельности | 90-9 | 1. Прибыль от обычных видов деятельности | 90-9 |

| 4. Сальдо прочих доходов и расходов за отчетный период | 91-9 | 3. Сальдо прочих доходов и расходов за отчетный период | 91-9 |

| 6. Потери и расходы в связи с чрезвыч. обстоятельствами | 01, 07, 10, 76 | 5. Доходы в связи с чрезвыч. обстоятельствами | 76 |

| 8. Сальдо – убыток на конец отчетного периода (если п.1 + п.3 + п.5 < п.2 + п.4 + п.6) | 7. Сальдо – прибыль (доход) на конец отчетного периода (если п.1 + п.3 + п.5 > п.2 + п.4 + п.6) | ||

| 9. Начисленные платежи налога на прибыль и платежи по перерасчетам по этому налогу из фактической прибыли, сумма причитающихся налоговых санкций | 68 | ||

| По окончании отчетного года: | |||

| 10. Списание нераспределенной прибыли отчетного года (если п.7 > п.8 + п.9) | 84 | 11. Списание непокрытого убытка отчетного года (если п.7 < п.8 + п.9) | 84 |

Глава 2. Аудит финансовых результатов организации

2.1 Организация контроля финансовых результатов

Финансовый контроль (от лат. finansia – «доход, платеж»), осуществляемый с целью обеспечения законности, эффективности и целесообразности финансовой деятельности организаций, является составной частью проводимого в Российской Федерации контроля. При этом законодательно понятие «финансовый контроль» не определено.

За последнее десятилетие произошли значительные изменения и в организации финансового контроля, и в его содержании. С одной стороны, были упразднены органы народного контроля, образованы новые контрольные органы. Особое внимание уделялось укреплению государственного финансового контроля. С другой – в условиях формирования рыночных отношений в РФ объективно возрастало значение повседневного внутрихозяйственного контроля, контроля со стороны собственников организаций и индивидуальных предпринимателей. Стало ясно, что достоверная бухгалтерская (финансовая) отчетность создает возможность сознательного выбора экономических решений, оберегает от случайных деловых связей и операций с повышенным риском. В этих условиях широкое распространение получил контроль в новой для России форме – аудиторской деятельности, проводимой на основе возмездных договоров независимыми аудиторами.[4]

Однако, несмотря на столь значительные изменения в системе финансового контроля, можно констатировать, что к настоящему времени, к сожалению, так и не выработано единого понимания системы финансового контроля, не определены принципы ее построения, единые организационные и методологические основы финансового контроля в Российской Федерации, отсутствует единая концепция реформирования существующей системы финансового контроля, хотя на страницах печати не раз говорилось о необходимости разработки и принятия Закона «О финансовом контроле в Российской Федерации».[5]

Представляется, что система финансового контроля в РФ может быть представлена следующим образом. В зависимости от способа организации и осуществления по отношению к проверяемому субъекту финансовый контроль подразделяется на внешний и внутренний.

Внешний финансовый контроль осуществляется внешними, независимыми по отношению к проверяемому субъекту органами, внутренний – структурными подразделениями самого контролируемого субъекта. В свою очередь внешний контроль подразделяется на государственный, муниципальный и аудиторский.

Государственный финансовый контроль ведется как в масштабе РФ, так и в субъектах РФ. Его осуществляют уполномоченные государственные органы: Счетная палата РФ, Министерство финансов РФ и его подразделения, Министерство по налогам и сборам, Федеральное казначейство и др.

Муниципальный финансовый контроль осуществляется на уровне муниципальных образований. Финансовые органы муниципальных образований осуществляют финансовый контроль операций с бюджетными средствами, контролируют условия выделения, распределения, получения и целевого использования и возврата бюджетных кредитов, бюджетных ссуд, бюджетных инвестиций, муниципальных гарантий и др.

Основными недостатками действующих подсистем государственного и муниципального контроля являются: возможность использования средств федерального бюджета, бюджетов субъектов и муниципальных образований не по целевому назначению, неполный возврат (или невозврат) бюджетных кредитов и ссуд в бюджетную систему РФ; разобщенность и неупорядоченность действий контролирующих органов; отсутствие единого согласованного плана мероприятий по осуществлению мер финансового контроля как поступления налоговых и неналоговых доходов в бюджетную систему (включая внебюджетные фонды), так и целевого и эффективного исполнения бюджетных средств.

Ко внешнему финансовому контролю относится также аудиторский контроль. Специалистов по аудиту в разных странах называют по-разному: в США – общественными бухгалтерами, в Великобритании и англосаксонских странах – ревизорами или присяжными бухгалтерами, во Франции – бухгалтерами-экспертами или комиссарами по счетам, в Германии – контролерами хозяйства или контролерами книги и т.д.

Несмотря на различия в названии, все аудиторы занимаются одним и тем же делом: проверкой бухгалтерской и финансовой отчетности хозяйствующих субъектов с составлением заключения о ее достоверности, а также текущим консультированием по различным учетным, финансовым и правовым вопросам, налогообложению, банковскому и страховому делу и др. В ходе аудиторской проверки финансовых отчетов устанавливаются: точность отражения в них финансового положения и результатов деятельности предприятия; соответствие ведения бухгалтерского учета установленным требованиям и критериям; соблюдение проверяемым предприятием действующего законодательства.

Аудитор, являясь незаинтересованным лицом, выражает мнение о достоверности финансовой (бухгалтерской) отчетности проверяемого лица и о соответствии порядка ведения бухгалтерского учета законодательству РФ.

Внутренний аудит важен для крупных и средних организаций, характеризующихся усложненной структурой и разнообразием видов деятельности. Под внутренним аудитом следует понимать способ организации внутреннего контроля функционирования всех звеньев управления организацией, осуществляемого сотрудниками специализированного подразделения с целью помочь административному аппарату организации.[6]

Практическая польза от создания отдела внутреннего аудита для каждой отдельно взятой организации различна. Наиболее общие аспекты целесообразности его создания заключаются в следующем:

• это позволит совету директоров или исполнительному органу наладить эффективный контроль за автономными подразделениями организации;

• проводимые внутренними аудиторами целевые контрольные проверки и анализ позволят выявить резервы повышения эффективности производства и определить наиболее приоритетные направления развития организации;

• использование опыта и квалификации внутренних аудиторов позволит сократить расходы на обязательный аудит, не потеряв качества услуг, получаемых финансово-экономическими, бухгалтерскими и иными службами как головной организации, так и ее филиалов и дочерних компаний.

Независимые аудиторы в России пока взаимодействуют с отделами внутреннего аудита не так тесно, как их зарубежные коллеги, в силу ряда объективных причин. Так, согласно действующим нормативным документам внешний аудит проводится независимым аудитором. Аудиторские организации обязаны следовать и соблюдать в своей практической работе установленные федеральные правила (стандарты) аудиторской деятельности. К квалификации независимых аудиторов предъявляются единые общероссийские требования, данная деятельность лицензируется в установленном нормативными актами порядке.

Перечисленные требования в отношении внутренних аудиторов в Российской Федерации отсутствуют. В настоящее время отличие российского внутреннего аудита от внешнего аудита, а также от внутреннего аудита в зарубежных странах заключается в следующем:

• независимость внутреннего аудитора условна, поскольку служба внутреннего аудита является подразделением организации. Отсутствуют как законодательные, так и этические нормы, подчеркивающие независимость внутренних аудиторов от непосредственного влияния руководства экономического субъекта и его линейных подразделений;

• отсутствуют профессиональные стандарты деятельности внутренних аудиторов;

• нет единых требований к профессиональному и образовательному уровню внутренних аудиторов.

Сегодня основное отличие внутреннего аудита от внешнего в России заключается не в целях и задачах, которые они призваны решать, а в том, что на практике внутренним аудитом на российских предприятиях называются службы и подразделения, которые не в состоянии выполнить функции и задачи, присущие именно внутреннему аудиту.[7]

Похожие работы

... 140 + строка 141 — строка 142 — строка 150 +/— дополнительно введенные строки Если при расчете финансового результата получается убыток, то сумма в строке 190 отражается в круглых скобках. 3. Анализ и аудит финансовых результатов 3.1 Анализ финансовых результатов А.Д. Шеремет и Р.С. Сайфулин определили следующие задачи анализа финансовых результатов: - Анализ и оценка уровня и динамики ...

... по рассматриваемой теме. При неудовлетворительной защите работы защищается повторно с учетом сделанных замечаний. Темы курсовых работ по дисциплине «Аудит» для студентов специальности 060500 «Бухгалтерский учет и аудит» Раздел 1: Теоретические основы аудита. История возникновения, сущность и значения аудита Системы финансового контроля и аудита в Российской Федерации. ...

... конференции студентов, на которой рассматриваются следующие вопросы: трудности в выполнении разделов программы практики и их причины; круг вопросов, недостаточно освещенных в курсах бухгалтерского учета, анализа финансово-хозяйственной деятельности предприятия и аудита; обеспечение руководства практикой; условия прохождения практики; недостатки проведения практики и пути их устранения; ...

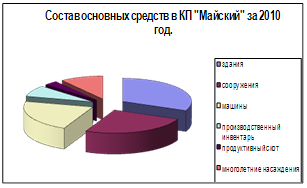

... , превышающего 12 месяцев или обычный операционный цикл, если он превышает 12 месяцев [7]. Основные средства предприятия разнообразны по составу и назначению. Для правильной организации бухгалтерского учета и начисления амортизации, составления статистической отчетности, а также для анализа их использования все основные средства объединяются в однородные группы. Такая группировка называется ...

0 комментариев