Навигация

Выплаты, относимые на фактическую себестоимость приобретаемых активов

1. Выплаты, относимые на фактическую себестоимость приобретаемых активов.

Суммы начисленной оплаты труда работников общепроизводственного и общехозяйственного назначения не включаются в фактические затраты на приобретение основных средств, кроме случаев, когда они непосредственно связаны с их приобретением.

Аналогичным образом производится распределение сумм оплаты труда, начисленной работникам организации, выполняющим работы, связанные с приобретением нематериальных активов и иного имущества.

Оплата труда работников, занятых погрузкой, разгрузкой и перемещением приобретенных материально-производственных запасов, и начисленная с нее сумма единого социального налога включаются в фактическую себестоимость заготавливаемых материально-производственных запасов (дебет счета 10, кредит счетов 69, 70).

2. Выплаты, подлежащие включению в себестоимость произведенной продукции (выполненных работ, оказанных услуг).

В частности сюда включаются:

выплаты заработной платы за фактически выполненную работу, исчисленные исходя из сдельных расценок, тарифных ставок и должностных окладов в соответствии с принятыми на предприятии формами и системами оплаты труда;

стоимость продукции, выдаваемой в порядке натуральной оплаты работникам;

выплаты стимулирующего характера по системным положениям: премии (включая стоимость натуральных премий) за производственные результаты, в том числе вознаграждения по итогам работы за год и т.д.;

Выплаты, производимые за счет собственных средств работодателя.

Согласно Положения о составе затрат не включаются в себестоимость продукции (работ, услуг), а финансируются за счет чистой прибыли организации:

премии, выплачиваемые за счет средств специального назначения и целевых поступлений;

материальная помощь;

беспроцентная ссуда на улучшение жилищных условий, обзаведение домашним хозяйством и иные социальные потребности;

оплата дополнительных отпусков, предоставляемых работникам организации (сверх предусмотренных законодательством);

оплата путевок на лечение и отдых, экскурсий и путешествий, занятий в спортивных секциях, кружках, клубах, посещений культурно-зрелищных и физкультурных (спортивных) мероприятий;

возмещение стоимости подписки и товаров для личного потребления работников, другие аналогичные выплаты и затраты, производимые за счет прибыли, остающейся в распоряжении предприятия;

другие виды выплат, не связанные непосредственно с оплатой труда.

Указанные выплаты в составе средств, направленных на оплату труда, в бухгалтерском учете отражаются по дебету счета 84 "Нераспределенная прибыль (непокрытый убыток)" и кредиту счетов 50, 70.

4. Выплаты, распределяемые по другим направлениям затрат.

В частности, к числу такого рода выплат можно отнести расходы, связанные с выбытием объектов основных средств, в части сумм оплаты труда, начисленной работникам, занятым их демонтажем и реализацией, и единого социального налога.

На основании документов по учету выработки, которые группируются по подразделениям организации, а в разрезе подразделений - по носителям затрат, бухгалтерия ежемесячно составляет ведомости распределения сумм оплаты труда работников по направлениям расходов:

Основное производство.

Вспомогательное производство.

Общепроизводственные расходы.

Общехозяйственные расходы.

Синтетический учет расчетов с рабочими и служащими отражается по счету № 70 "Расчеты с персоналом по оплате труда». К счету 70 могут быть открыты, например, следующие субсчета: 70-1 "Расчеты с сотрудниками, состоящими в штате организации"; 70-2 "Расчеты с совместителями"; 70-3 "Расчеты по договорам гражданско-правового характера".

По кредиту счета 70 отражаются суммы: причитающейся работникам организации оплаты труда - в корреспонденции со счетами учета затрат на производство и других источников; оплаты труда, начисленной за счет резерва на оплату отпусков работникам и резерва вознаграждений за выслугу лет, - в корреспонденции со счетом 96 "Резервы предстоящих расходов"; начисленных доходов от участия в капитале организации и т.п. - в корреспонденции со счетом 84 "Нераспределенная прибыль (непокрытый убыток)"; начисленных пособий по социальному страхованию пенсий и других аналогичных сумм - в корреспонденции со счетом 69 "Расчеты по социальному страхованию и обеспечению".

По дебету счета 70 отражаются: суммы оплаты труда, премий, пособий, выплаченных из кассы либо с расчетного счета организации; суммы начисленных налогов, платежей по исполнительным документам и т.д. Не выплаченные в установленный срок начисленные суммы отражаются по дебету счета 70 "Расчеты с персоналом по оплате труда" и кредиту счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет "Расчеты по депонированным суммам".

Операции по выплате заработной платы находят отражение в журналах-ордерах, предназначенных для учета оборотов по кредиту счетов, корреспондирующих со счетом № 70 "Расчеты с рабочими и служащими".

Для обеспечения необходимых контрольных показателей по расчетам с рабочими и служащими и об использовании фонда заработной платы по составу и категориям работников, данные отдельных расчетных (расчетно-платежных) ведомостей должны быть обобщены в сводной ведомости в целом по предприятию в разрезах, требующихся для указанного контроля и для составления установленной отчетности по фонду заработной платы.

Учет расчетов по социальному страхованию и обеспечению

Счет 69 "Расчеты по социальному страхованию и обеспечению" предназначен для обобщения информации о расчетах по социальному страхованию, пенсионному обеспечению и обязательному медицинскому страхованию работников организации.

К счету 69 "Расчеты по социальному страхованию и обеспечению" могут быть открыты субсчета:

69-1 "Расчеты по социальному страхованию";

69-2 "Расчеты по пенсионному обеспечению";

69-3 "Расчеты по обязательному медицинскому страхованию".

На субсчете 69-1 ""Расчеты по социальному страхованию" учитываются расчеты по социальному страхованию работников организации.

На субсчете 69-2 "Расчеты по пенсионному обеспечению" учитываются расчеты по пенсионному обеспечению работников организации.

На субсчете 69-3 "Расчеты по обязательному медицинскому страхованию" учитываются расчеты по обязательному медицинскому страхованию работников организации.

Счет 69 "Расчеты по социальному страхованию и обеспечению" кредитуется на суммы платежей на социальное страхование и обеспечение работников, а также обязательное медицинское страхование их, подлежащие перечислению в соответствующие фонды. При этом записи производятся в корреспонденции со:

счетами, на которых отражено начисление оплаты труда, - в части отчислений, производимых за счет организации;

счетом 70 "Расчеты с персоналом по оплате труда" - в части отчислений, производимых за счет работников организации.

По дебету счета 69 "Расчеты по социальному страхованию и обеспечению" отражаются перечисленные суммы платежей, а также суммы, выплачиваемые за счет платежей на социальное страхование, пенсионное обеспечение, обязательное медицинское страхование.

При начислении пособия по временной нетрудоспособности в учете делается запись:

Дебет 69-1-1 Кредит 70

- начислено работнику пособие за счет средств социального страхования.

Удержание налога на доход с суммы пособия отражается записью:

Дебет 70 Кредит 68 субсчет "Налог на доходы физических лиц"

- удержан налог на доходы.

Если на производстве произошел несчастный случай, в результате которого работник получил увечье или профессиональное заболевание, то страховые выплаты пострадавшему начисляются за счет средств социального страхования.

Такая операция отражается в учете записью:

Дебет 69-1-2 Кредит 70

- начислено пособие пострадавшему работнику.

Выдачу этих средств отразите проводкой:

Дебет 70 Кредит 50-1

- выдано пособие из кассы организации.

В настоящее время, пособие по временной нетрудоспособности и пособие по беременности и родам исчисляются из среднего заработка по основному месту работы за последние 12 календарных месяцев, предшествующих месяцу наступления нетрудоспособности, с учетом непрерывного трудового стажа и иных условий, установленных законодательными и иными нормативными правовыми актами об обязательном страховании.

Пособие по временной нетрудоспособности выдается:

А) В размере 100 процентов заработка:

- при профессиональных заболеваниях и производственных травмах,

- рабочим и служащим, имеющим непрерывный трудовой стаж 8 и более лет,

- работникам, имеющим на своем иждивении трех или более детей, не достигших 16 (учащиеся 18) лет и т.д.

Б) В размере 80% заработка:

– работникам, имеющим непрерывный трудовой стаж от 5 до 8 лет,

- рабочим и служащим из числа круглых сирот, не достигшим 21 года, имеющим непрерывный трудовой стаж до 5 лет,

В) В размере 60% заработка:

- работникам, имеющим непрерывный трудовой стаж менее 5 лет,

- при наступлении нетрудоспособности (кроме туберкулеза) продолжительностью более одного месяца, которая наступила в течение месяца со дня увольнения с предыдущего места работы по уважительным причинам.

Пособие по уходу за ребенком в возрасте до 3-х лет и за ребенком инвалидом в возрасте до 16 лет выдается в размере 60% заработка в зависимости от непрерывного трудового стажа.

Расчеты с подотчетными лицами

Расчеты с подотчетными лицами имеют место практически на каждом предприятии и весьма разнообразны, т.к. включают в себя: приобретение за наличный расчет запасных частей, материалов, топлива, канцелярский товаров; оплату мелкого ремонта оргтехники, транспортных средств; расходы на командировки по территории Российской Федерации и за границу; представительские расходы.

В практике хозяйственной деятельности организаций часто возникают расходы, производимые через своих сотрудников, которым выдаются наличные деньги под отчет. Расчеты через подотчетных лиц производятся в случаях, когда оплата со счетов в банках или из кассы нецелесообразна или невозможна.

Подотчетные лица – это работники, получающие авансом наличные деньги в кассе организации на приобретение материальных ценностей в магазинах, канцелярские и представительские расходы, оплату командировок и т.д. Командировкой признается поездка работника по распоряжению руководителя организации на определенный срок для выполнения служебного поручения вне места его постоянной работы.

Список лиц, которые могут получать деньги под отчет, оформляется приказом руководителя организации. На командировки приказ оформляется в каждом отдельном случае. В соответствии с приказом работник получает аванс. Деньги под отчет выдаются кассиром на основании расходного кассового ордера. Наличные деньги для выдачи подотчетным лицам организации получают с расчетного или валютного счетов.

Для учета таких расчетов используется самостоятельный синтетический счет 71 «Расчеты с подотчетными лицами». По дебету этого счета отражается получение авансов или возмещение расходов по авансовому отчету, а по кредиту – расход аванса и возврат неиспользованных подотчетных сумм в кассу организации. Остаток может быть как дебетовым, так и кредитовым, а также одновременно и дебетовым и кредитовым. Дебетовый остаток показывает задолженность работника перед организацией (дебиторскую), а кредитовый – задолженность организации перед работником (кредиторскую). Аналитический учет ведется по каждому подотчетному лицу.

При выдаче аванса подотчетному лицу делается бухгалтерская запись:

Д‑т 71 «Расчеты с подотчетными лицами»

К‑т 50 «Касса»

На основании утвержденных руководителем авансовых отчетов, суммы произведенных расходов относятся на бухгалтерские счета:

Д‑т 10 «Материалы», 41 «Товары», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и др.

К‑т 71 «Расчеты с подотчетными лицами»

Отражены суммы налога на добавленную стоимость по приобретенным материальным ценностям, работам, услугам, оплаченным из подотчетных сумм:

Д‑т 19 «Налог на добавленную стоимость по приобретенным ценностям»

К‑т 71 «Расчеты с подотчетными лицами»

При возврате остатка неиспользованного аванса на бухгалтерских счетах делается следующая запись:

Д‑т 50 «Касса»

К‑т 71 «Расчеты с подотчетными лицами».

Не сданные в срок суммы неиспользованного аванса можно считать ущербом, причиненным организации. К потерям можно отнести и суммы, незаконно (без разрешения руководителя) израсходованные подотчетным лицом. На счетах бухгалтерского учета это отражается следующим образом:

Д‑т 94 «Недостачи и потери от порчи ценностей»

К‑т 71 «Расчеты с подотчетными лицами».

Суммы, подлежащие взысканию с виновных лиц, оформляются в учете следующей записью:

Д‑т 73 «Расчеты с персоналом по прочим операциям», субсчет

«Расчеты по возмещению материального ущерба»

К‑т 94 «Недостачи и потери от порчи ценностей».

Расходы, связанные с командировками работников организации и подтвержденные необходимыми оправдательными документами, оплачиваются по фактически произведенным затратам. Однако расходы на командировки относятся к нормируемым, т.е. при определении налогооблагаемой базы по налогу на прибыль расходы на командировки принимаются только в пределах норм. В связи с ростом инфляции они пересматриваются и повышаются.

Как правило, в практической деятельности любого предприятия расчеты с подотчетными лицами носят массовый характер и связаны со многими другими разделами учета, например, операциями по кассе, расчетами с поставщиками и подрядчиками, операциями по движению материальных ценностей и т.д., что обуславливает высокую трудоемкость и актуальность аудита расчетов с подотчетными лицами.

Расчеты персонала оп прочим операциям

В организации ведется учет расчетов с персоналом и по таким видам расчетных операций, как расчеты за товары, проданные в кредит, по предоставленным им займам, по возмещению материального ущерба и др. Отражаются такие расчетные отношения на отдельном синтетическом счете 73 «Расчеты с персоналом по прочим операциям». К этому счету могут открываться отдельные субсчета по видам расчетов. По дебету этого счета отражают задолженность работников за проданные им товары или выданные ссуды, а по кредиту – списание этой задолженности. Аналитический учет ведут по работникам организации.

Расчеты с поставщиками и подрядчиками

Поставщики и подрядчики - это организации, поставляющие различные товарно-материальные ценности (готовую продукцию, товары, сырье), оказывающие услуги (посреднические, арендные, коммунальные) и выполняющие разные работы (строительные, ремонтные, модернизирующие и др.). Для нормального функционирования предприятия (организации) требуется электричество, связь, отопление. Для организаций, не имеющих своего помещения, также требуется помещение (аренда). Все это нам предоставляют поставщики. Организаций осуществляющих ремонтные работы не своими силами прибегают к помощи подрядных организаций (подрядчиков). Все организации как коммерческие, так и бюджетные имеют поставщиков или подрядчиков, а также и тех и других.

Расчеты между поставщиками и покупателями производятсякак в наличной так и в безналичной форме. В настоящее время организации при заключении договоров сами выбирают форму расчетов. Для учета расчетов организации с поставщиками и подрядчиками используют самостоятельный синтетический счет 60 «Расчеты с поставщиками и подрядчиками». По дебету этого счета отражаются суммы исполнения обязательств перед поставщиками и подрядчиками за поставленные товарно-материальные ценности (работы и услуги), выданные авансы, по кредиту – образование задолженности перед юридическими и физическими лицами. Аналитический учет по этому счету ведут в хронологическом порядке по каждому поставщику или подрядчику.

Принимается на учет кредиторская задолженность перед поставщиками на основании следующих документов: счетов, счетов фактур, товарно-транспортных накладных, приходных ордеров, приемных актов, актов о выполнении работ и пр.

На суммы предъявленных на оплату счетов поставщиков или фактически поступившие товары и материалы, потребленные услуги и работы составляется бухгалтерская запись:

Сч.08 «Вложения во внеоборотные активы», сч.10 «Материалы», сч.41 «Товары», сч.26 «Общехозяйственные расходы» и др.

К‑т 60 «Расчеты с поставщиками и подрядчиками».

Суммы налога на добавленную стоимость, выделенные в расчетных документах поставщика, отражаются у покупателя записью:

Д‑г 19 «Налог на добавленную стоимость по приобретенным ценностям» (по соответствующим субсчетам)

К‑т 60 «Расчеты с поставщиками и подрядчиками»

Субсчет «Расчеты по претензиям» предназначен для обобщения информации о расчетах по претензиям, предъявленным поставщикам, подрядчикам, транспортным и другим организациям, а также по предъявленным им, признанным и присужденным штрафам, пеням и неустойкам. Этот счет дебетуется на суммы причиненного ущерба по вине поставщиков материальных ценностей, подрядчиков, банков или других организаций, а кредитуется на суммы поступивших платежей в корреспонденции со счетами денежных средств или расчетов. Суммы неудовлетворенных претензий или тех, которые взысканию не подлежат, относятся на те счета, с которых были приняты на учет. При получении штрафов:

Д‑т 51 «Расчетные счета»

К‑т 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по претензиям»

Оплата счетов поставщиков, т.е. погашение задолженности перед ними, отражается на счетах следующей записью:

Д‑т 60 «Расчеты с поставщиками и подрядчиками»

К‑т 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках» и др.

В зависимости от условий договора между партнерами поставщикам могут выдаваться авансы под поставку продукции (товаров, работ, услуг) Выданные авансы представляют собой предварительные платежи по сделкам, совершаемые по условиям расчетов между участниками договоров. Суммы выданных авансов перечисляются платежными поручениями с расчетных или специальных счетов в банках и учитываются на счете 60 «Расчеты с поставщиками и подрядчиками», пока не будут полностью исполнены и документально оформлены поставки товарно-материальных ценностей (работ, услуг). Если же условия договоров поставки не выполнены, суммы авансов должны быть возвращены покупателю.

На суммы выданных авансов в бухгалтерском учете делают следующую запись:

Д‑т 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные»

К‑т 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках» и др.

При закрытии расчетов с поставщиками и подрядчиками суммами ранее выданных авансов.

Д‑т 60 «Расчеты с поставщиками и подрядчиками»

К‑т 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные».

В случае оформления участниками сделки обязательств векселями, для учета этих расчетов используется субсчет «Векселя выданные» к счету 60 «Расчеты с поставщиками и подрядчиками». Для целей бухгалтерского учета векселя подразделяются на две основные группы, финансовые и товарные (коммерческие). Приобретение финансовых векселей рассматривается как совершение организацией финансовых вложений.

Комплекс задач учёта расчётов с поставщиками и подрядчиками, предусматривает обработку информации по значительной группе балансовых счетов, учёт по отдельным из них имеет свои особенности по формам представления первичной информации, способам обработки и форме исходящих информационных массивов.

Автоматизация учёта расчётов с поставщиками позволяет повысить степень аналитичности, точности, своевременность получения сведений о состоянии расчётов с поставщиками и покупателями, согласованность записей на счетах. Оперативная обработка данных позволяет своевременно взыскивать дебиторскую и погашать кредиторскую задолженность, соблюдая сроки исковой давности.

Оплата и получение денежных средств оформляется платёжными (банковскими) или кассовыми документами. Информация по этим документам обобщается в выписке банка по счетам или в отчёте кассира.

Учет расчетов по налогам

Налоговый учет на предприятии ведется в соответствии с методологическими основами и правилами, установленными НК РФ.

Уплата многих налогов (НДС, акцизы, налог на доходы физических лиц и т.д.) регламентируется 2 частью Налогового кодекса РФ. По каждому налогу устанавливаются:

объект обложения;

налоговая база;

налоговый период;

налоговая ставка;

порядок исчисления налога;

порядок и сроки уплаты налога;

налоговые льготы.

Для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, и налогам с работниками этой организации предназначен счет 68 «Расчеты по налогам и сборам».

Обособленное место в системе налогового законодательства занимает единый налог на вмененный доход для определенных видов деятельности в системе малого предпринимательства. Вмененным доходом признается потенциально возможный валовой доход плательщика данного налога за исключением возможно необходимых расходов, подтвержденных документально.

Плательщиками данного налога выступают юридические и физические лица, осуществляющие предпринимательскую деятельность в определенных сферах (бухгалтерские, аудиторские, транспортные в другие услуги), для которых установлена строго фиксированная численность.

Если организация или предприниматель имеют несколько торговых точек или иных мест осуществления своей деятельности, то расчет суммы единого налога представляется по каждому из таких мест.

Налоговый период по единому налогу определен в один квартал. Сумма единого налога исчисляется с учетом ставки, значения базовой выгодности, числа физических показателей, влияющих на результаты предпринимательской деятельности, понижающих (повышающих) коэффициентов базовой доходности, устанавливаемых в зависимости от конкретных условий хозяйствования (места осуществления - центр, окраина, сезонности, суточности работы и пр.).

На сумму исчисленного единого налога на вмененный доход в учете составляется бухгалтерская проводка:

Дебет 99 «Прибыли и убытки»

Кредит 68 «Расчеты по налогам и сборам»

Погашение задолженности по данному налогу производится ежеквартально в виде авансового платежа в размере 100% суммы единого налога за квартал. Согласно по выписке банка на сумму перечисления в учете делается запись:

Дебет 68 «Расчеты по налогам и сборам»

Кредит 51 «Расчетные счета».

Для отражения в бухгалтерском учете хозяйственных операций, связанных с Налогом на Добавленную Стоимость, предназначаются счет 19 «Налог на добавленную стоимость по приобретенным ценностям» и счет 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на добавленную стоимость». Счет 19 имеет следующие субсчета:

1 «Налог на добавленную стоимость при приобретении основных средств»;

2 «Налог на добавленную стоимость по приобретенным нематериальным активам»;

3 «Налог на добавленную стоимость по приобретенным материально-производственным запасам».

По дебету счета 19 по соответствующим субсчетам организация-заказчик отражает суммы налога по приобретаемым материальным ресурсам, основным средствам, нематериальным активам в корреспонденции с кредитом счетов 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами» и др.

По основным средствам, нематериальным активам и МПЗ после их принятия на учет сумма НДС, учтенная на счете 19, списывается с кредита этого счета в зависимости от направления использования приобретенных объектов в дебет счетов:

68 «Расчеты по налогам и сборам»;

учета источников покрытия затрат на непроизводственные нужды (29,91, 86) - при использовании на непроизводственные нужды;

91 «Прочие доходы и расходы» - при продаже этого имущества. Суммы налога по основным средствам, нематериальным активам, иному имуществу, а также по товарам и материальным ресурсам (работам, услугам), подлежащим использованию при изготовлении продукции и осуществлении операций, освобожденных от налога, списывают в дебет счетов учета затрат на производство (20 «Основное производство», 23 «Вспомогательные производства» и др.), а по основным средствам и нематериальным активам - учитывают вместе с затратами по их приобретению.

При продаже продукции или другого имущества исчисленная сумма налога отражается по дебету счетов 90 «Продажи» и 91 «Прочие доходы и расходы» и кредиту счета 68, субсчет «Расчеты по налогу на добавленную стоимость» (при продаже «по отгрузке»), или счета 76 «Расчеты с разными дебиторами и кредиторами» (при продаже «по оплате»). При использовании счета 76 сумма НДС как задолженность перед бюджетом будет начислена после оплаты продукции покупателем (дебет счета 76, кредит счета 68). Погашение задолженности перед бюджетом по НДС отражается по дебету счета 68 и кредиту счетов учета денежных средств.

Порядок учета расчетов по налогу на прибыль определен ПБУ 18/02. Данным ПБУ в учетную практику введено девять новых показателей, каждый из которых увеличивает или уменьшает облагаемую налогом прибыль или подлежащий уплате налог:

постоянные разницы;

временные разницы;

постоянные налоговые обязательства;

отложенный налог на прибыль;

отложенные налоговые активы;

отложенные налоговые обязательства;

условный доход;

условный расход;

текущий налог на прибыль.

Постоянные разницы - это доходы и расходы, которые учитываются в бухгалтерском учете, но не принимаются во внимание в налоговом учете. К постоянным разницам относят:

суммы превышения фактических расходов, отражаемых в бухгалтерском учете, над расходами по нормам, принимаемым для целей налогообложения (по суточным, представительским расходам, расходам по некоторым видам добровольного страхования и некоторым видам рекламы, процентам по займам и кредитам);

расходы по безвозмездной передаче имущества;

убыток, перенесенный на будущее, но который по истечении времени не может быть принят для целей налогообложения;

другие виды постоянных разниц.

По безвозмездно переданному имуществу величина постоянных разниц определяется суммированием стоимости переданного имущества с расходами, связанными с этой передачей.

Текущий налог на прибыль - это налог на прибыль, подлежащий уплате в бюджет в отчетном периоде. Исчисляют его исходя из величины условного расхода, скорректированного на суммы постоянных налоговых обязательств, отложенных налоговых активов и отложенных налоговых обязательств отчетного периода. Текущий налоговый, убыток - это налог на прибыль, исчисляемый исходя из условного дохода и указанных корректирующих величин. Порядок расчета текущего налога на прибыль и текущего налога нa убыток можно представить следующим образом:

Текущий налог на прибыль (текущий налоговый убыток) = Условный расход (условный доход) по налогу на прибыль + постоянные налоговые обязательства + Отложенные налоговые активы – Отложенные обязательства

По данным приведенной схемы сумму текущего налога на прибыль можно исчислить по данным:

о налоговых активах и налоговых обязательствах;

о разницах, возникающих в отчетных периодах.

Наряду с отражением в балансе отложенные налоговые активы и отложенные налоговые обязательства указываются в отчете о прибылях и убытках. В этом отчете содержатся также данные о постоянных налоговых обязательствах.

При начислении налога на прибыль дебетуют счет 99 «Прибыли и убытки» и кредитуют счет 68 «Расчеты по налогам и сборам». Причитающиеся налоговые санкции оформляют такой же бухгалтерской записью. Перечисленные суммы налоговых платежей списывают с расчетного счета или других подобных счетов в дебет счета 68.

Учет расчетов организаций с бюджетом по налогу на имущество организаций ведется на счете 68 «Расчеты по налогам и сборам» на отдельном субсчете «Расчеты по налогу на имущество».

Начисленная сумма налога отражается по кредиту счета 68 «Расчеты по налогам и сборам» и дебету счета 91 «Прочие доходы и расходы». Перечисление суммы налога на имущество в бюджет отражается в бухгалтерском учете по дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 51 «Расчетные счета».

Транспортный налог, введенный заменил налог с владельцев транспортных средств, налог на пользователей автомобильных дорог и налог на имущество физических лиц в части транспортных средств.

Плательщиками транспортного налога являются организации и физические лица, на которых зарегистрированы транспортные средства, являющиеся объектом налогообложения.

Налоговые ставки устанавливаются субъектами Российской Федерации в зависимости от мощности двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, одну регистровую тонну транспортного средства или единицу транспортного средства на основе ставок, установленных НК РФ.

Платежи по транспортному налогу включаются плательщиком в состав себестоимости продукции (работ, услуг). Начисление налога отражают по дебету счетов 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и другим счетам и кредиту счета 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на пользователей автомобильных дорог».

Практическая часть

Выбранным объектом исследования на тему «Учет расчетов предприятия» является организация, юридическое лицо – Общество с ограниченной ответственностью «Прогресс Плюс» (далее – Общество).

Данная организация является торговой, коммерческой и создана для извлечения прибыли. Единственным учредителем организации является Тэн И.В., он же состоит в должности директора.

Уставный капитал составляет 10 000,00 рублей.

Средняя численность наемных работников составляет 18 человек, т.е. предприятие является «малым». При начислении заработной платы используется «Окладный» метод.

Важно отметить, что ООО «Прогресс Плюс» находится на специальном налоговом режиме - «Упрощенной системе налогообложения». В качестве объекта налогообложения выбраны «Доходы, уменьшенные на величину расходов» (15%).

Доходами Общества признается выручка от реализации из всех поступлений, связанных с расчетами за реализованные товары.

Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные Обществом при ведении финансово – хозяйственной деятельности.

При ведении бухгалтерского учета, Общество использует План счетов бухгалтерского учета (Приложение 1).

Основной вид деятельности ООО «Прогресс Плюс» согласно «Выписки из Единого Государственного реестра» - «Оптовая торговля мучными и кондитерскими изделиями».

Осуществляя коммерческую деятельность, Общество арендует на территории оптовых складов г. Читы две торговых точки, для реализации товара - мучных и кондитерских изделий.

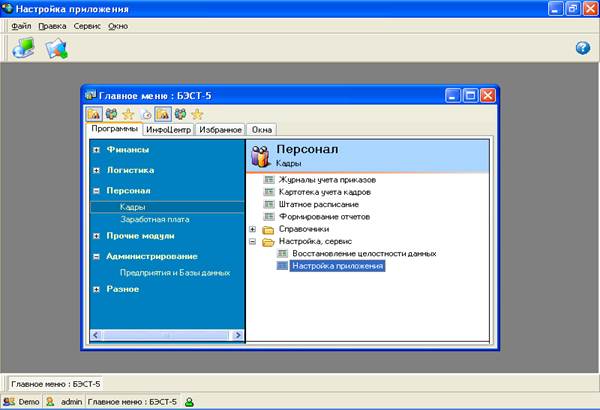

Следует отметить, что любая организация при ведении своей финансово – хозяйственной деятельности должна использовать «Журнал хозяйственных операций». В исследуемой организации такой журнал ведется компьютезированно (Приложение № 2), при помощи бухгалтерской программы « 1 С Предприятие».

Движение наличных денежных средств Общества отражается на балансовом активном счете 50 «Касса». Основные расчеты с покупателями в данной организации осуществляются налично. Это означает, что основной покупатель при расчете за товар рассчитывается «живыми» деньгами. При расчете с покупателями используется активно – пассивный счет.62 «Расчеты с покупателями и заказчиками». При реализации товара в бухгалтерской базе оформляется документ «Быстрая продажа» (Реализация – Приложение № 3) и выписывается первичный кассовый документ – «Приходный кассовый ордер» (Приложение №).

Периодически случается, что покупатель возвращает ранее приобретенный товар, тогда оформляется «Возвратная накладная» (Приложение №) и, соответственно покупателю делается возврат, т.е. выдаются наличные денежные средства из кассы, при этом выписывается Расходный кассовый ордер (Приложение №).

Выручка от реализации товара (отражается на активно – пассивном счете 90 «Выручка») ежедневно сдается оператором – кассиром (работником точки) в кассу организации старшему кассиру, который несет ответственность за все наличные средства организации. При этом оператор кассир предоставляет старшему кассиру «Справку – отчет кассира - операциониста» (Приложение №) в которой указывается сумма выручки за день и к которой подкалывается «Фискальный кассовый отчет» (который в свою очередь снимается при закрытии кассовой смены).

В свою очередь, старший кассир при образовании сверхлимитного остатка (установленного банком в котором у Общества открыт расчетный счет) выдает выписывая расходный кассовый ордер (Приложение №), вырученные от продажи денежные средства подотчетному лицу (подотчетные лица в организации утверждены приказом директора) для внесения денежных средств на расчетный счет. Сотрудник, являющийся подотчетным лицом, вносит денежные средства в банк на расчетный счет Общества. При этом в кассе банке выписывается приходный ордер (Приложение №) и выдается банковская квитанция (Приложение №). При предъявлении квитанции на подотчетное лицо делается авансовый отчет (Приложение №).

Так же авансовый отчет (Приложение №) оформляется в случае, когда сотруднику (подотчетному лицу) из кассы Общества выдается сумма на хозяйственные нужды (закуп товара и т.д.) а он в свою очередь предоставляет подтверждающие расходные документы (Приложение №).

Банк, после совершение операции с внесение наличных денежных средств на расчетный счет общества а так же таких банковских операций как снятие по платежному поручению (Приложение №) для оплаты поставщику, за проведение платежных документов (Приложение № ___) выдает «Выписку банка» (Приложение №) в которой расписываются все совершенные за день банковские операции, а так же указывается дебетовый остаток денежных средств на начало и на конец дня.

Заработная плата и другие денежные вознаграждения сотрудникам в Обществе выдаются из кассы. При этом в бухгалтерской базе формируется сначала расчетная ведомость (Приложение №) на всех сотрудников, а затем на ее основании делается платежная ведомость (Приложение №) для фактической выплаты. Так же, при формировании платежной ведомости, кассиром выписывается Расходный кассовый ордер (Приложение №) на выплачиваемую сумму. Таким же образом сотрудникам оформляется аванс, но соответственно без начисления формируется ведомость на аванс (Приложение №), в которой указываются суммы уже к выплате по каждому сотруднику.

Старший кассир ООО «Прогресс Плюс» в конце каждого дня, на основании всех приходно – расходных кассовых документов, формирует «Отчет кассира» (Приложение №) к которому прикладываются все указанные документы, а затем «Лист кассовой книги» (Приложение №). В конце года кассовая книга Общества сшивается пронумеровывается и скрепляется печатью и подписью директора.

Как уже говорилось ранее, расчеты с поставщиками в большинстве своем осуществляются безналично, т.е. через расчетный счет Общества, при выставлении поставщиком «Счета на оплату» (Приложение №). При оплате, поставщик отправляет ранее заказанный товар, который оформлен такими документами как: Товарная накладная (Торг 12 – Приложение №), счет фактура (Приложение №). При расхождении бухгалтерских данные общества с бухгалтерскими данными поставщика, оформляется акт сверки (Приложение №), который подписывается обеими сторонами и закрепляется печатью.

Так же акт сверки при расхождении данных, подписывается и с покупателем (Приложение №).

Как говорилось ранее, ООО «Прогресс Плюс» для осуществления своей деятельности использует арендуемые помещения. Из основных средств на балансе общества числится лишь компьютерная техника, а именно - «Компьютер в сборе». Приобретен он был за наличный расчет, поэтому, как и ранее, в подотчет сотруднику были выданы денежные средства, после приобретения сотрудник отчитался, предоставив авансовый отчет. После чего в бухгалтерии при помощи бухгалтерской базы, делается документ – «Поступление (ОС, НМА и пр.)» (Приложение №), затем создается документ «Акт ввода в эксплуатацию» (Приложение №). Так же, в соответствии с Постановлением Госкомстата России от 21.01.2003 №7, бухгалтерией Общества ведется «Инвентарная карточка учета объекта основных средств» (Приложение №) и, соответственно инвентарная книга учета объекта основных средств (Приложение №).

Предложения по усовершенствованию учета

При тщательном наблюдении за состоянием бухгалтерского учета в Обществе с ограниченной ответственностью «Прогресс Плюс», для усовершенствования учета расчетов, хотелось бы порекомендовать следующие мероприятия:

повышение квалификации и профессионального уровня для сотрудников бухгалтерии, кассиров, старшего кассира, а именно: посещение семинаров, чтение дополнительной профессиональной литературы, прохождение курсов по повышению квалификации и пр.;

полная автоматизация бухгалтерского учета в Обществе, полная компьютезированность бухгалтерского учета (сетевая бухгалтерская программа), переход на «Электронный банк»;

заключение договора с банком на инкассирование денежных средств, это и безопасно и быстро;

и наконец четкая, сплоченная работа «в команде», таким образом каждый сотрудник бухгалтерии будет осуществлять работу на своем участке и при необходимости помогать коллегам.

Заключение

Эффективность расчетных операций зависит от состояния бухгалтерского учета на предприятии. Таким образом, бухгалтерия предприятия должны придерживаться определенных принципов учета и существующей законодательной базы и нормативных документов.

В ходе изучения постановки бухгалтерского учета, организационной структуры бухгалтерии, системы внутреннего контроля было определено, что распределение обязанностей, учет и контроль за организацией расчетных операций обеспечивает снижение риска возникновения ошибок и предупреждают негативные последствия по расчетным операциям.

Для улучшения состояния расчетов:

- необходимо следить за соотношениями дебиторской и кредиторской задолженности: значительное преобладание дебиторской задолженности создает угрозу финансовой устойчивости предприятия и делает необходимым привлечение дополнительных (как правило, дорогостоящих) средств; превышение кредиторской задолженности над дебиторской может привести к неплатежеспособности предприятия;

- контролировать политику диверсификации в отношении дебиторов, т.е. ориентироваться на увеличение их количества для уменьшения риска неуплаты одним или несколькими крупными покупателями;

- постоянно контролировать состояние расчетов по просроченной задолженности;

- производить классификацию покупателей в зависимости от вида продукции, объема закупок, платежеспособности, истории кредитных отношений и предлагаемых условий оплаты;

- имея оперативные данные по просроченной задолженности, необходимо начинать претензионную работу, т.е. высылать уведомления – претензии со всеми расчетами пени за просроченную задолженность;

- разрабатывать разнообразные модели договоров с гибкими условиями оплаты, в частности предоставления покупателями скидок при досрочной оплате, так как снижение цены приводит к расширению продаж и интенсифицирует приток денежных средств.

Немаловажное значение имеет автоматизация бухгалтерского учета, что позволяет бухгалтерии быстро и правильно отражать расчеты предприятия.

Ведение бухгалтерского учета в исследуемой организации осуществляется в соответствии с нормативными документами, имеющими разный статус. Одни из них обязательны к применению (Закон "О бухгалтерском учете", положения по бухгалтерскому учету), другие носят рекомендательный характер (план счетов, методические указания, комментарии).

Список использованных источников

Основные источники

1 Терехова В.А. Финансовый учет. Краткий курс: Учебник. – СПб.: Питер, 2007. – 368 с.

2 Сулейманова Е.В. Бухгалтерский финансовый учет: Учебник / Е.В. Сулейманова, В.В. Хисамудинов. – М.: Финансы и статистика, 2007. – 110 л.

3 Бабаев Ю.А. Бухгалтерский финансовый учет. Учебник (ГРИФ). – М.: Вузовский учебник, 2007. – 525 с.

4 Финансовый учет: Учебник / Под ред. В.Г. Гетьмана. – 3-е изд., перераб. и доп. – М.: Финансы и статистика, 2007. – 816 с.

5 Камышанов П.И., Камышанов А.П. Бухгалтерский финансовый учет: Учебник для ВУЗов. – М.: Омега-Л, 2007. – 341 с.

6 Швецкая В.М., Головко Н.А. Бухгалтерский учет: Учебник для вузов (ГРИФ). - М.: ИТК «Дашков и К», 2007. – 512 с.

7 Муравицкая Н.К. Бухгалтерский учет:Учебник. – М.: КноРус, 2007. – 533 с.

8 Налоговый кодекс Российской Федерации: Части Первая и Вторая. – М.: Издательство «Омега – Л», 2009. – 551с.

Дополнительные источники

1 Бурмистрова Л.М. Бухгалтерский учет: Учеб. пособие (ГРИФ). – М.: ИНФРА-М, 2007. – 304 с.

1 Часова О.В. Финансовый бухгалтерский учет: Учеб. пособие. – М.: Финансы и статистика, 2006. – 544 с.

3 Бабаев Ю.А. Бухгалтерский финансовый учет. Практикум: Учеб. пособие (ГРИФ). – М.: Вузовский учебник, 2007. – 509 с.

4 Каморджанова Н.А., Карташова И.В. Бухгалтерский финансовый учет: Учеб. пособие (ГРИФ). – 2-е изд. – СПб.: Питер, 2007. – 464 с.

5 Поленова С.Н., Юдина Л.Н. Теория бухгалтерского учета: Учеб. пособие. - М.: ИТК «Дашков и К», 2007. – 428 с.

6 Захарьин В.Р. Бухгалтерский финансовый учет: Учеб. пособие. – М.: РИОР, 2006. – 128 с.

7 Хвостик Т.В. Практикум по бухгалтерскому финансовому учету: Учеб. пособие (ГРИФ). – М.: ИНФРА-М, 2006. – 176 с.

Периодические источники

- Журналы

Бухгалтерский учет

Главбух

-Газеты

Экономика и жизнь

Учет. Налоги. Право.

- Справочно-правовые системы

Похожие работы

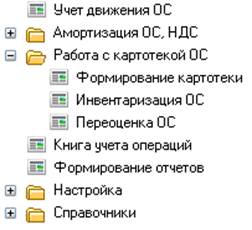

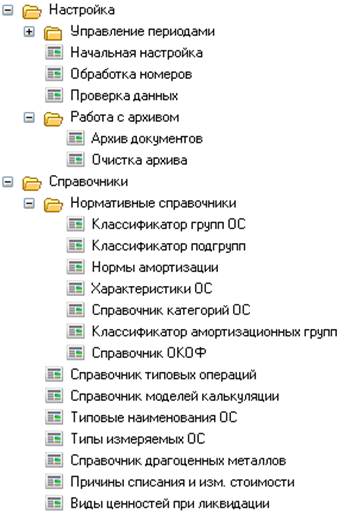

... средства». Приложение позволяет вести полнофункциональный учет основных средств и нематериальных активов предприятия: наличие, поступление, выбытие, изменение их стоимости. Финансовый учет здесь тесно связан с производственным учетом. Для пообъектного учета основных средств подсистема ведет картотеку основных средств, которая представляет собой локальную систему аналитических счетов. При ...

... М.: Финансы и статистика, 2006. – 288 с. 12 Налоговый кодекс Российской Федерации, часть первая от 31 июля 1998 г. № 146-ФЗ; часть вторая от 5 августа 2000 г . № 117-ФЗ. 13 Черемисина С.В. Бухгалтерский финансовый учет: Учебное пособие. – Томск: Томский межвузовский центр дистанционного образования, 2007. – 262 с. 14 Поленова С.Н. Стандартизация бухгалтерского учета и отчетности. Зарубежный и ...

... сокровищницу, ключи от которой находились у самого царя. Однако несмотря на то, что он управлял государственными финансами, государственная собственность не смешивалась с личным имуществом царя. История бухгалтерского учета общественной собственности берет начало с дней возникновения Рима, символом первоначальной основы которого служила так называемая “священная яма” (мундус), куда каждый из ...

... поэтому бухгалтерский баланс в обязательном порядке предоставляется в органы налогового контроля и статистики всеми налогоплательщиками. Глава 2. Организация бухгалтерского (финансового) учета ООО «Атлант-А» 2.1 Организационно-экономическая характеристика ООО «Атлант-А» В 1998 г. было принято решение создать Общество с ограниченной ответственностью «Атлант-А». ООО «Атлант-А» является ...

0 комментариев