Навигация

Управление и контроль затрат

2.3. Управление и контроль затрат

В современных условиях хозяйствования эффективность работы предприятия зависит в первую очередь от качества управления бизнесом, основа которого - система управленческого учета. Сложившаяся сегодня в России ситуация такова, что бухгалтерский учет почти полностью сведен к налоговому, а его основными задачами сделались уплата налогов в бюджет и контроль за расчетами предприятия с государством. Естественно, что для принятия управленческих решений таких данных недостаточно. Согласно мировой практике предприятие ведет два независимых учета; налоговый и управленческий. Налоговый учет менее трудоемкий и имеет одну единственную цель - обеспечивать правильность расчетов компании с государством. Управленческий учет - это система информационной поддержки управления с целью помочь руководителю принимать правильные решения, к которым относятся стратегическое планирование и прогнозирование деятельности, управление логистикой, финансовый учет и анализ, сбор и контроль документации.

В российской практике управленческий учет в действительности давно существует, однако называется “черным”. На базе “черных” данных принимаются решения, прогнозируются финансовые результаты, а затем на основании этих решений и результатов формируется “белый учет”. Сегодня перед менеджерами стоит задача выработать собственное целостное видение ситуации, с тем, чтобы принимать наилучшие решения - предприятие продавало произведенную продукцию, производственные планы были увязаны с маркетинговыми и рекламными, служба логистики вовремя отправляла товар и получала сырье, а финансовая служба была в состоянии определить - не в убыток ли трудится предприятие. Грамотно выбранная информационно-аналитическая система управления способна значительно повысить конкурентоспособность предприятия.

Дело в том, что в странах с рыночной экономикой существуют два вида бухгалтерского учета - финансовый и производственный (управленческий). Это деление обусловлено тем, что компания, имеющая свои филиалы и предприятия, разбросанные по всему миру, в своей штаб-квартире вынуждена вести финансовый учет, т.е. учет внешних расчетов (с поставщиками, покупателями, банками, страховыми компаниями, пенсионными фондами и налоговыми органами), а также расчетов со своими подразделениями. Между тем на предприятиях, подчиненных этой компании, ведется производственный учет с целью контроля затрат и калькулирования себестоимости, контроля за уровнем запасов, использованием оборудования и рабочей силы. Центральная бухгалтерия связана с бухгалтериями на предприятиях через счета взаимных расчетов (подобно счету 78 “Расчеты с дочерними (зависимыми) предприятиями” в российском плане счетов). Сводную (консолидированную) финансовую отчетность, которая является открытой, составляет центральная бухгалтерия, в то время как данные отчетности предприятий являются закрытыми. Если в некоторых стандартах и говорится об оценке товарно-материальных запасов, о методах начисления амортизации, списании затрат по капитальным вложениям и т.п., то лишь в той части, которая непосредственно затрагивает финансовую отчетность и ее показатели. И, конечно, в них ничего не сказано о методах учета и контроля затрат, о калькулировании себестоимости продукции, о так называемом учете ответственности (responsibility accounting), когда с целью усиления контроля над уровнем затрат, прибыли и рентабельности создаются так называемые центры затрат, центры доходов и центры прибыли с ответственными лицами во главе. Так какой метод разнесения затрат нам нужен сегодня? Очевидно такой, какой эффективен в условиях рынка.

Действующая система бухгалтерского учета затрат на производство в значительной мере основана на калькулировании полной себестоимости продукции, работ, услуг. Ранее в основном это определялось потребностями государственного централизованного ценообразования, когда за основу цены принималась полная себестоимость продукции плюс некоторый норматив прибыли (затратный метод).

В условиях рынка необходимость калькулирования полной себестоимости для целей управления далеко не однозначна. Цены на продукцию устанавливает рынок в зависимости от сложившегося на каждый определенный момент времени соотношения спроса и предложения. Затраты на производство той или иной продукции компании могут “не вписаться” в существующую рыночную цену товара. В этих условиях рыночная цена выступает для компаний глобальным стимулом снижения затрат на производство продукции.

А калькулирование себестоимости продукции становится важным инструментом оценки рентабельности товаров. Развитие рыночных процессов повышает требования компаний к объективности информации о затратах на производство продукции. Калькулирование же полной себестоимости может привести к искажениям вследствие отсутствия объективной базы распределения общефирменных расходов.

Например, компания ведет несколько бизнесов: торговля полиэтиленом, бензином и капролактамом. Какой принцип разнесения общефирменных затрат выбрать: поровну, по обороту, по численности сотрудников, по рентабельности товара, по группе показателей, экспертно? Предположим, что оборот бизнеса бензина в 10 раз выше, чем капролактама. В этом случае разнесение общефирменных затрат поровну приведет к тому, что бизнес капролактама станет низкорентабельным или даже убыточным, а руководитель подразделения справедливо потребует пересмотра базы распределения.

Распределив общефирменные расходы по обороту, компания устраняет недостатки предыдущего метода и, на первый взгляд, получает объективный результат. Предположим, что бизнесы полиэтилена и капролактама имеют одинаковые величины оборота.

Однако первый бизнес - розница, второй - крупный опт и соответственно усилия и затраты, предпринимаемые в том и другом подразделении, различны, как различны и затраты труда аппарата управления, например бухгалтерии на обработку первичных документов по реализации товара. Может быть, распределение общефирменных расходов, по численности работающих станет оптимальным? Но один бизнес ориентирован на продажу через собственные сбытовые структуры, а другой - на передачу товара, на реализацию в смежные сбытовые структуры, сторонним фирмам или распространителям.

Помимо этого, при разнесении общефирменных расходов можно учитывать разнорентабельность продуктов, различные условия поставки и оплаты и т. п., а также некоторые условия ведения бизнеса, имеющие качественное выражение. Факторы и условия могут иметь противоположную направленность. В результате - неизбежное использование сложных методов распределения в ущерб точности, объективности и прозрачности определения финансовых результатов ЦФО. В данной ситуации неизбежны столкновения интересов и конфликты между ЦФО в борьбе за более выгодные условия распределения.

И дело здесь в большинстве случаев не в отсутствии сильного руководства, которому достаточно волевым решением принять конкретный метод разнесения общефирименных затрат, а в экономической целесообразности и эффективности применения данного метода, а также финансово-экономической модели в целом. Не имея объективной базы распределения, волевое решение руководства может привести к тому, что рентабельное направление в бизнесе станет убыточным, в результате чего фирма потеряет определенный сегмент рынка.

Другой пример. Компания по проекту “N” закупает прямогонный бензин, перерабатывает его в бензол, затем часть этого продукта реализует, а оставшуюся часть перерабатывает в капролактам и поставляет его для реализации своей сбытовой структуре. По проекту “Z” компания закупает бензол (который в этом случае выступает как сырье), перерабатывает его в капролактам и сама реализует. При этом поставщики сырья, перерабатывающие заводы, условия переработки, транспортировки, закупочные цены и цены реализации товара могут быть различны. Какая база распределения общефирменных расходов будет объективной при определении полной себестоимости реализованного конечного продукта? Любой из вариантов в данном случае будет иметь положительные и отрицательные стороны и не обеспечит необходимой объективности.

Как показал анализ, проведенный финансово-аналитической службой, постоянно меняющиеся условия бизнеса не позволяют однозначно определить базу распределения общефирменных затрат. Сложность и трудоемкость распределения расходов в этих условиях, а также сомнительная объективность полученного результата заставила искать новые подходы к калькулированию себестоимости и определению финансовых результатов ЦФО. Выход можно найти в применении системы контроллинга.

Контроллинг - это система экономического управления производственно-финансовой деятельностью компании, это инструмент, позволяющий спрогнозировать коммерческую ситуацию, выявить отклонения в ходе реализации проекта, деятельности компании в целом и своевременно их скорректировать, оптимизировать затраты и результаты. Контроллинг - это система управления, нацеленная на получение максимальной при заданных условиях прибыли.

Управляя прибылью, фирма должна управлять своими доходами и затратами.

Контроллинг не предусматривает необходимости планирования и учета полной себестоимости продукции. Как система управления он на первое место ставит причинно-следственную связь уровня затрат и расходов от определенных решений, разработок, заказов и т. п. Контроллинг базируется на системе учета затрат “директ-костинг” и оперирует суммами покрытия. Система “директ-костинг” предполагает разделение издержек фирмы на переменные, прямо связанные с количеством продукции, произведенной в единицу времени, и постоянные, не зависящие от объема производства (количества) продукции. В расчет себестоимости продукции входит только первая группа издержек - переменные издержки. Постоянные же расходы списываются сразу на счет прибылей и убытков в том же периоде, когда они были произведены, т. е. относятся не к конкретному продукту (проекту), а к фирме в целом. В соответствии с этими принципами в составе издержек было выделено три группы:

· производственные расходы, непосредственно зависящие от объема деятельности (продукта, проекта) и в основном пропорциональные ему (прямые, переменные);

· расходы на подготовку и организацию производства - расходы, зависящие от отдельных направлений деятельности компании (проектов), которые могут быть отнесены на продукт или проект без использования сложных систем распределения (накладные по проекту, условно - переменные);

· расходы на управление компанией - расходы, не зависящие от отдельных направлений деятельности компании (проектов) и которые нельзя распределить, не используя специальных методов распределения (постоянные). Это расходы, связанные с содержанием аппарата управления компанией. Они не распределяются по продуктам и проектам, а полностью относятся на фирму в целом в том периоде, когда они были произведены.

Таким образом, по продуктам и по проектам рассчитывается производственная себестоимость, включающая производственные расходы и расходы на подготовку и организацию производства (переменные), и определяется финансовый результат по проекту. Финансовым результатом в данном случае является маржинальный доход.

Маржинальный доход - разность между выручкой от реализации продукции и суммой производственных расходов и расходов на организацию и подготовку производства.

По каждой компании и группе в целом финансовым результатом является прибыль. Прибыль от реализации продукции рассчитывается как разница между выручкой от реализации продукции и суммой производственных расходов, расходов на организацию и подготовку и расходов на управление. Общая прибыль компании определяется как сумма прибыли от реализации продукции, прибыли от прочей реализации и сальдо внереализационных результатов.

В соответствии с принятыми группировками издержек компанией “Инталев” разработаны формы (таблицы) бюджетов и отчетов, алгоритмы расчета показателей для каждого уровня управления. Такой подход позволил нам:

· эффективно управлять затратами;

· избежать искажений, неизбежных в случае применения сложных систем распределения постоянных расходов;

· с высокой степенью точности определить финансовый результат по каждому проекту и по компании в целом;

· оперативно контролировать постоянные расходы;

· управлять прибылью;

· сделать расчет затрат и результатов объективным и понятным подразделениям;

· снизить трудоемкость расчетов, упросить нормирование, планирование, учет и контроль затрат и результатов;

· оперативно принимать управленческие решения.

Глава 3. Подготовка различных планов бюджета

Процесс планирования включает в себя составление годового, квартального, месячного и недельного планов. Годовой план составляется как стратегический по укрупненным позициям. В нем задаются цели, к достижению которых должна стремиться компания.

Квартальный план составляется на основе существующих и (или) планируемых контрактов и договоренностей с учетом позиций годового плана на данный квартал.

Месячный план составляется преимущественно на основе заключенных контрактов с учетом позиций квартального плана на соответствующий месяц. Аналогично составляется план на неделю.

Однако прежде чем включить тот или иной проект в план компании, проводится подготовительный этап, в рамках которого рассматриваются различные варианты его реализации. Анализируются различные условия закупки (поставщики, объемы, цены, условия оплаты), транспортировки (дальность перевозки, перевозчики, тарифы, условия оплаты), переработки (коэффициенты переработки, продукты переработки, цены, условия оплаты), реализации товара (регионы, покупатели, цены, условия оплаты), налоги и льготы.

По результатам проведенных расчетов определяется оптимальный вариант, который и включается в план. А дальше начинается реализация проекта и ведется план-фактный контроль.

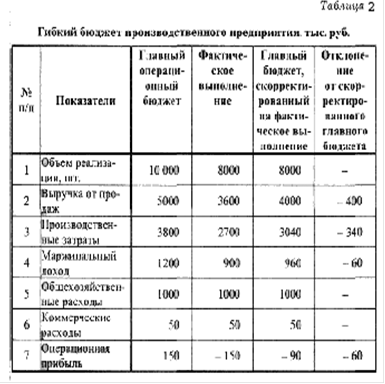

Отчеты составляются в тех же форматах (правилах, формах, таблицах), что и плановые бюджеты, что обеспечивает сопоставимость плановых и фактических данных. Формы отчетов предполагают сопоставление фактических результатов с запланированными величинами и выявление отклонений.

Плановые бюджеты и финансовые отчеты составляются как за определенный период (квартал, месяц и т. п.), так и на дату нарастающим итогом с начала года (начала исполнения проекта, контракта и т. п.). Сопоставление данных текущего учета и совокупного результата показывает, намечается ли общая тенденция или имеет место временное колебание показателей; упрощает анализ причин отклонений; повышает эффективность принимаемых противодействующих мер.

Особенностью системы управления “Инталев” является обеспечение взаимосвязи натуральных (количественных) и стоимостных показателей во всех модулях управления: планирования, учета, анализа, принятия управленческих решений.

Для эффективного управления бизнесом необходимо иметь оперативную информацию не только в стоимостном выражении, но и информацию о состоянии и движении товарно-материальных ценностей. При этом денежные и товарные потоки должны быть взаимоувязаны. Менеджер в каждый момент времени должен иметь возможность увидеть состояние поставок и отгрузок, состояние расчетов по ним, уровень затрат и результатов и т. п. с любой необходимой степенью детализации: по фирме, ЦФО, проекту (сделке), партии товара, периоду вплоть до конкретной поставки и платежа.

В этих целях в систему бюджетирования введены и натуральные показатели. Это дает возможность в рамках одной формы (плановой или отчетной) отслеживать исполнение проекта не только по стоимостным показателям: по статьям издержек, финансовым результатам, по движению денежных средств, по срокам; но и в натуральном выражении - объемам закупок, отгрузок, продаж, по движению товара. Формы (таблицы), включающие и натуральные, и стоимостные показатели, используются на уровне минимальной ячейки планирования и анализа - проект в рамках одной фирмы.

Сопоставление плана и факта позволяет определять несовпадения и начинать работу по выявлению причин этих несовпадений

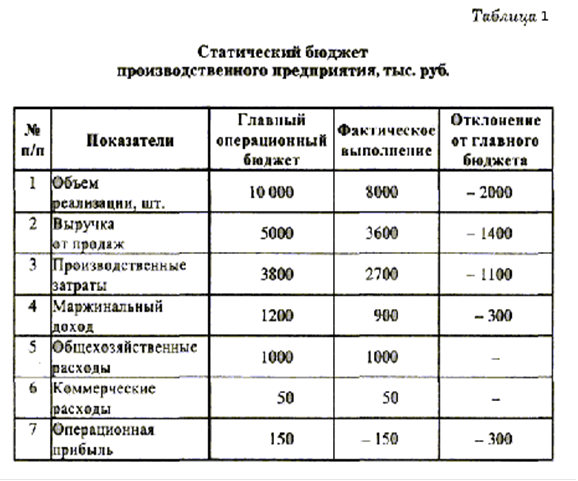

Система “Бюджетное управления” ориентирована на выявление и “расшивку” "узких мест" в деятельности компании. Отклонение фактических показателей от запланированных является сигналом для внесения корректировок и принятия управленческих решений. Однако не каждое отклонение имеет одинаковое значение. Выявляются отклонения, имеющие значительные абсолютные величины, или отклонения, по которым необходимы срочные действия по исправлению сложившейся ситуации. По этим отклонениям формируется оперативная таблица существенных отклонений фактических показателей от запланированных. Таким образом, менеджер имеет оперативную информацию о ходе выполнения контрактов и проектов, о возникновении “узких мест” в деятельности компании. По выявленным “узким местам” проводится анализ причин их возникновения и разрабатывается план мероприятий, направленных на их ликвидацию.

Заключение

Бюджетирование наиболее прозрачно, как финансовая техника. Финансовый результат деятельности компании разбивается на отдельные статьи, из которого он складывается, планируются ожидаемые значения по каждой статье и, тем самым, общее конечное значение, и далее остается управлять отклонениями, сравнивая планируемые и полученные фактически значения.

Но бюджетирование сложно именно как организационная техника, которая требует синхронной и целенаправленной деятельности большого количества трудящихся менеджеров. До его внедрения в положении изгоя на предприятия традиционно находится бухгалтерия. Нелегкая судьба бухгалтера обусловлена необходимостью регулярно и вовремя сдавать различные отчеты, причем строго по той форме, которая предусмотрена действующими нормативными актами. После внедрения бюджетирования вся фирма превращается в большую бухгалтерию и начинает считать, писать и сдавать. То есть нелегкая судьба уготована теперь практически всем менеджерам предприятия. Положение усугубляется еще и тем, что сдавать надо не только отчеты, но и планы, и делать это ежемесячно. Кроме того, за выполнение бюджета надо еще и отвечать.

Начиная процесс постановки бюджетирования, многие руководители не всегда понимают организационные последствия внедрения этого метода. Поэтому этот процесс обычно не доводится до конца, и полученные результаты, как правило, только добавляют “головной боли” финансовому директору, который его инициировал!

Таким образом, можно сделать вывод, что необходимость планирования бюджета и контроля затрат необходима в современных экономических условиях

Список использованной Литературы

1. Гражданский кодекс РФ часть. М.: ООО “Издательство новая волна” - 1999.

2. Методические рекомендации по применении главы 25 “Налога на прибыль организаций” части второй налогового кодекса РФ. Утверждено приказом Министерства по налогам и сборам от 26 февраля 2002 г. От БГ-3-02/98.

3. Методические рекомендации по реформе предприятий (организаций). Утверждено приказом Минэкономики РФ от 01.10.1997 г. № 118.

4. Методические рекомендации по планированию и учету себестоимости продукции в машиностроении" Москва, 1998, Минэкономики РФ, 393 страницы

5. Положение по бухгалтерскому учёту “Информация по сегментам” (ПБУ 12/2000). Утверждено приказом Минфина РФ 6 июля 1999 г. № 43н

6. Положение по бухгалтерскому учету "Доходы организации" ПБУ 9/99 (утв. приказом Минфина РФ от 6 мая 1999 г. N 32н) (с изменениями от 30 декабря 1999 г., 30 марта 2001 г.)

7. Положение по бухгалтерскому учету "Расходы организации" ПБУ 10/99 (утв. приказом Минфина РФ от 6 мая 1999 г. N 33н) (с изменениями от 30 декабря 1999 г., 30 марта 2001 г.)

8. Положение по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99 (утв. приказом Минфина РФ от 6 июля 1999 г. N 43н)

9. Федеральный закон от 21 ноября 1996 г. № 129-Ф3 “О бухгалтерском учёте”

10. Бухалков М.И. “Внутрифирменное планирование: Учебник” , ИНФРА-М - 2000, 400 стр.

11. Бюджетирование деятельности промышленных предприятий ДИС - 2001

12. Вахрушина М.А. Бухгалтерский управленческий учёт: Учебник для вузов. – М.: ЗАО “Финстатинформ”, 2000. – 553 с.

13. Годин А.М. Бюджет и бюджетная система Издательский дом Дашков и К - 2001, 276 стр.

14. Зелль А. “Бизнес-план: инвестиции и финансирование”, Ось-89-2001, 240стр.

15. Ковалев В.В. Введение в финансовый менеджмент, Финансы и статистика - 2001, 768 стр.

16. Поляк Г.Б. Бюджетная система России , ЮНИТИ - 2002, 540 стр.

17. Романовский М.В. и др. Бюджетная система, Юрайт - 2001, 621 стр.

18. Романовский М. Н., Финансы предприятий, Учебник – М.: Финансы и статистика, 2000. – с.

19. Хруцкий В.Е., Сизова Т.В., Гамаюнов В.В. Внутрифирменное Бюджетирование: Настольная книга по постановке финансового планирования. – М.: Финансы и статистика, 2002 г.

20. Шим Д.К., Сигел Д.Г. “Основы коммерческого бюджетирования. Пошаговое руководство.”, Азбука - 2001, 496 стр.

Похожие работы

... и сопровождения системы. Только тогда выбранная система станет действенным инструментом управления и повышения эффективности деятельности компании. 5. Практическое использование бюджетирования и контроля затрат 5.1 Примеры контроля затрат на Российских предприятиях В 2003 г. группа “Илим Палп” решила выяснить рентабельность работы подразделений и производства каждой товарной позиции. ...

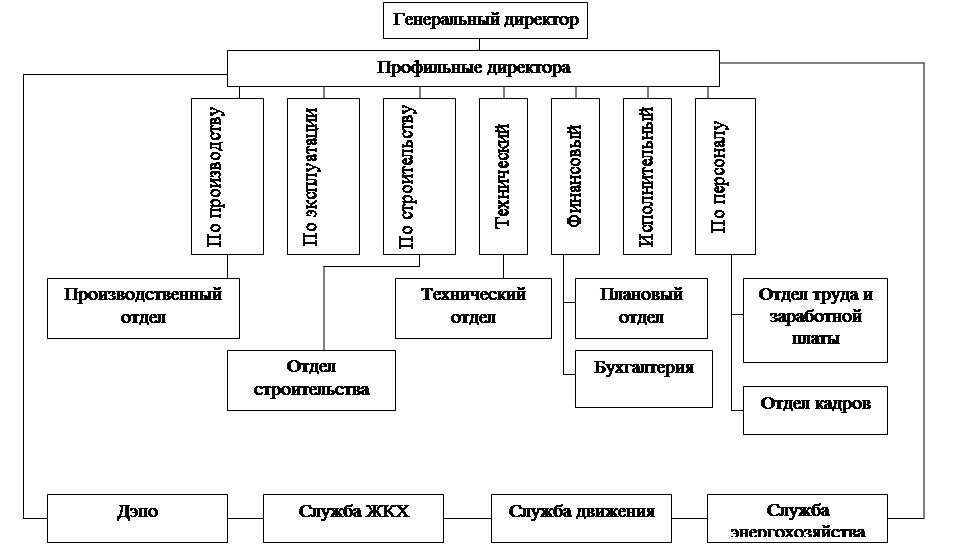

... рисками мы предлагаем бюджет МУП «ПТК «Орскгортранс» детализировать, так как при агрегированных статьях затрат, управление издержками является затруднительным. Мы предлагаем процесс бюджетирования на МУП «ПТК «Орскгортранс» представить как цепочку управленческих действий: сначала сверху, от генерального директора, поступает информация о целях и стратегии предприятия вниз, к руководителям ...

... тянущихся из прошлого без изменений, которые при составлении бюджета «с нуля» могли бы быть пересмотрены и оптимизированы. Далее рассмотрим типовые стадии организации системы бюджетирования на предприятии [24, с. 263]. 1. Информационная структуризация. На первой стадии осуществляется структуризация статей бюджета и схем их консолидации. При правильном понимании финансово-экономической модели ...

... как часть управленческой технологии, необходимо сочетание двух аспектов проблемы: 1) наличия собственно управленческой технологии (т. е. детально проработанной системы внутрифирменного финансового планирования и бюджетирования, включая тщательный и выверенный анализ финансовой структуры, методическое обеспечение по технологии бюджетирования, детально прописанные регламенты и организационные ...

0 комментариев