Навигация

Стандарти внутрішнього аудиту

1.3. Стандарти внутрішнього аудиту

Стандарти внутрішнього аудиту в комерційних банках впроваджуються з метою регулювання роботи служби внутрішнього аудиту щодо виконання покладених на неї функціональних обов'язків.[30].

Стандарти є обов'язковими для безумовного дотримання їх комерційними банками, розташованими на території України.

Служба внутрішнього аудиту в процесі проведення перевірок керується чинним законодавством України та нормативними актами Національного банку України.

Стандарти внутрішнього аудиту - це критерії визначення процедур аудиту, за якими здійснюється оцінка діяльності системи внутрішнього контролю.

Внутрішній аудит у комерційному банку здійснюється на підставі дотримання працівниками служби внутрішнього аудиту правил внутрішнього розпорядку банку та цих методичних вказівок.

Стандарти внутрішнього аудиту впроваджуються в діяльність комерційного банку з метою:

- вдосконалення практики проведення внутрішнього аудиту;

- забезпечення якісного аналізу й оцінки системи внутрішнього контролю;

- здійснення постійного моніторингу банківських ризиків;

-перевірки відповідності здійснених банківських операцій політиці та встановленим процедурам банку, а також чинному законодавству України;

-інформування Правління банку та Ради банку про виникнення певних проблем, розроблення і вживання упереджувальних заходів, спрямованих на запобігання виникненню ризиків у діяльності банку;

- складання уніфікованих аудиторських висновків і звітів.

Служба внутрішнього аудиту банку при виконанні функціональних обов'язків має керуватися такими стандартами:

Стандарт N 1 - Керівництво службою внутрішнього аудиту

1. Кандидатура керівника служби внутрішнього аудиту повинна погоджуватися з Радою банку і відповідати вимогам, встановленим Національним банком України. Рішення про призначення на цю посаду затверджується наказом керівника банку.

2. Керівник служби внутрішнього аудиту відповідає за:

- виконання поставленої перед банком мети, яка грунтується на його стабільності, надійності, платоспроможності та ліквідності і контролюється внутрішніми аудиторами;

- роботу внутрішніх аудиторів,

- ефективне та раціональне використання коштів, що передбачені для утримання служби внутрішнього аудиту;

- наявність Положення про службу внутрішнього аудиту банку, затвердженого Правлінням та погодженого з Радою банку.

- складання планів (графіків), що відображають виконання функціональних обов'язків працівниками служби внутрішнього аудиту.

3. Діяльність банку підлягає повній або частковій перевірці внутрішніми аудиторами. Об'єктами внутрішнього аудиторського контролю повинні бути:

- банківські операції (види діяльності банку) і їх відповідність чинному законодавству України;

- правила й процедури, згідно з якими здійснюються банківські операції, та їх дотримання;

- види банківських операцій, ефективність їх здійснення та оцінка ризиків;

-рівень комп'ютеризації та інформаційно-аналітичного забезпечення діяльності банку;

-внутрішня та зовнішня бухгалтерська і фінансова звітність банку, адекватність відображення в ній банківської діяльності;

-організація бухгалтерського та управлінського обліку, а також їх відповідність меті та завданням діяльності банку;

- управління трудовими та матеріальними ресурсами банку тощо.

4. Внутрішні аудитори оцінюють найбільш ризикові види діяльності банку. Ризик важливо не тільки виявити, але й визначити його розмір, а також здійснювати постійний контроль за тенденціями зміни величини ризику та розробити комплекс заходів щодо його мінімізації.

5. У процесі аудиторської перевірки внутрішній аудитор повинен звернути увагу на такі фактори ризику:

- моральний клімат у банку, зокрема тиск з боку його керівників на впливових посадових осіб для досягнення відповідної мети;

- компетентність працівників, відповідність посадам, які вони обіймають;

- обсяг активів, ліквідність та обсяг операцій;

- фінансовий стан та виконання економічних нормативів;

- конкурентоспроможність банку;

- складність та змінюваність видів банківських операцій;

- доцільність розширення мережі філій; ефективність окремих філій;

- раціональність витрат на утримання банку;

- ступінь інформаційно-аналітичного забезпечення діяльності банку;

- розгалуженість мережі установ банку;

- адекватність та ефективність процедур внутрішнього контролю;

- організаційні, операційні та економічні зміни в банку;

- визнання негативних фактів, виявлених аудиторською перевіркою, і вжиття відповідних заходів щодо виправлення ситуації.

6. Для оцінки ризику керівник служби внутрішнього аудиту повинен отримувати інформацію з різних джерел.

8. Оцінка ризиків повинна проводитися щорічно.

9. Формування груп перевіряючих передбачає визначення кількості внутрішніх аудиторів (а також залучених фахівців та консультантів) і здійснюється згідно з календарними графіками (планами) проведення аудиторської перевірки та кошторисом витрат, затвердженим Радою банку.

Похожие работы

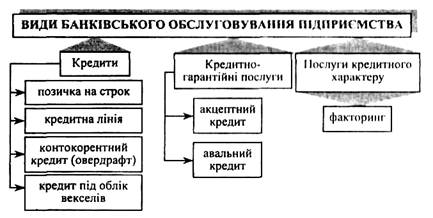

... Бухгалтерська довідка, графік погашення кредиту згідно відповідного договору Перераховано відсотки за користування кредитом згідно договору №1074 від 05.06.2006 р. 684 311 13,83 2.3 Облік короткострокових кредитів банку Облік розрахунків у національній і іноземній валютах за кредитами банків, строк повернення яких не перевищує дванадцяти місяців з дати балансу, та за позиками, ...

... статей бухгалтерской отчетности аудитор должен рассмотреть целый ряд аспектов по вопросам аудита кредитов и займов. Таблица 4.1. Критерии правильности статей бухгалтерской отчетности при аудите кредитов банка Права и обязанности Задолженность кредиторам является реальной и возникла в результате законных сделок. Все записи на счетах бухг. учета подтверждены оправдательными и учетными ...

... і національними нормами аудиту передбачено моделювання аудиторського ризику. Орієнтовна модель аудиторського ризику може бути представлена таким алгоритмом: АР = ВР х РК х РН, де АР – аудиторський ризик ВР – внутрішньогосподарський ризик РК – ризик контролю РН – ризик невиявлення. Ступінь аудиторського ризику за поданою моделлю ґрунтується на експертній оцінці аудитора. Припустимо, ...

... ії. Директиви і вказівки головної холдингової компанії обмежують планування стратегії бізнесу дочірніх компаній. Формуються передумови до виникнення глобальних організаційних структур. В аудиті, як у зовнішньому, так і у внутрішньому, почав здійснюватись системоорієнтований підхід. З етап (70-90-ті рр. XX ст.). Зміни контрольного середовища в умовах подальшого ускладнення міжнародного бізнесу та ...

0 комментариев