Навигация

Облік депозитних та інших зобов'язань банку

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

ТАВРІЙСЬКИЙ НАЦІОНАЛЬНИЙ УНІВЕРСИТЕТ ІМ. В.І.ВЕРНАДСЬКОГО

економіко-гуманітарний факультет в м. Мелітополі

кафедра фінансового менеджменту та банківської справи

Реферат на тему: «Облік депозитних та інших зобов'язань банку»

Виконав:

Студент 3 курсу 31групи

Шлома Роман Игоревич

Мелітополь, 2009

План

1. Визнання, оцінка й класифікація зобов'язань банку та характеристика рахунків для їх обліку

2. Облік банківських депозитів

3. Методика розрахунку процентів за депозитом

4. Облік операцій зі сплати та погашення депозиту

1. Визнання, оцінка й класифікація зобов'язань банку та характеристика рахунків для їх обліку

Вивчаючи зобов'язання банку, необхідно згадати відмінності в тлумаченні термінів «власний капітал» та «зобов'язання» як основних елементів фінансового звіту «Баланс», які ми розглядали в першому розділі. Зобов'язання розкривають відносини банку з постачальниками фінансових ресурсів. Джерелами постачання ресурсів для банку, крім власного капіталу, можуть бути:

«депозити, які належать до залучених коштів і включають кошти інших банків, кошти суб'єктів господарювання, кошти бюджетів різних рівнів, кошти фізичних осіб;

• позичені кошти (недепозитні запозичення), які банк одержує у вигляді кредитів від інших банків, кредитів від міжнародних фінансових установ, субординованих кредитів та шляхом розміщення власних боргових цінних паперів (депозитних сертифікатів, облігацій тощо). (Облік операцій з власними борговими зобов'язаннями буде розглянуто у розділі «Облік операцій з цінними паперами».)

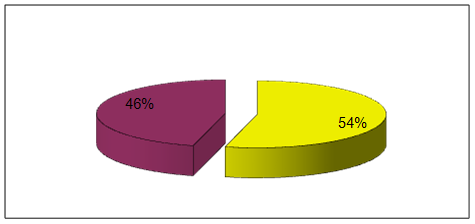

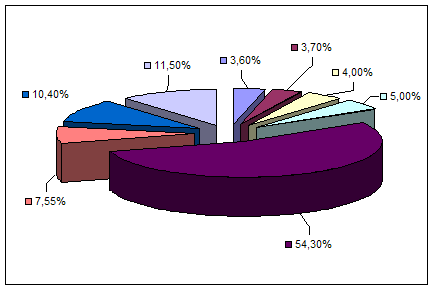

Зобов'язання показують у бухгалтерському балансі банку в окремому розділі у складі пасивів. Загальна сума зобов'язань відображає суму боргів банку, а їх структура демонструє додаткові джерела фінансування банківського бізнесу та кредиторську заборгованість банку, яка склалася за проведеними ним операціями з клієнтами та за внутрішньобанківськими операціями. Розглянемо особливості подання зобов'язань у бухгалтерському балансі (річному) банку.

Зауважимо, що подання зобов'язань у балансі в такому вигляді не дає змоги провести фінансовим аналітикам аналіз структури основних джерел формування ресурсів банку. Це пов'язано з тим, що виділені статті зобов'язань об'єднують різні за економічною природою джерела.

Для вирішення завдань аналізу ресурсної бази потрібно використовувати інформацію щодо зобов'язань, яка розкривається в примітках до балансу в річному фінансовому звіті, щоденному балансі, а також в додаткових формах статистичної звітності за депозитними операціями та іншими зобов'язаннями. Додаткові форми звітності складаються за даними аналітичного обліку.

Для прикладу розглянемо розкриття в примітках інформації щодо статті балансу «Кошти клієнтів».

На підставі бухгалтерських рахунків для обліку зобов'язань, передбачених у плані рахунків, можна подати таку класифікацію та структуру зобов'язань комерційного банку.

Депозитні та позичені кошти — це основні види зобов'язань банку. Вони становлять левову частку зобов'язань банку і відносяться до категорії фінансових зобов'язань. Зобов'язання виникають унаслідок здійснення банком операцій, що пов'язані з залученням депозитів та отриманням кредитів, а також деяких інших господарських операцій. Мобілізацію грошових коштів (фінансових ресурсів) банк здійснює, пропонуючи кредиторам банківські продукти у вигляді різноманітних фінансових інструментів, а саме: різні види депозитних вкладів, власні ощадні сертифікати та облігації; різні типи запозичень у формі кредитів. Наслідком здійснення операцій з такими фінансовими інструментами є виникнення у банку контрактного зобов'язання, яке підлягає погашенню грошовими коштами. Такі зобов'язання класифікують як фінансові зобов'язання.

Зобов'язання — це заборгованість банку, яка виникла внаслідок минулих подій і погашення якої в майбутньому призведе до зменшення ресурсів банку, що забезпечують економічні вигоди.

У правовому аспекті зобов'язання виникає у банку на дату підписання угоди між суб'єктами й означає, що банк бере на себе обов'язок або відповідальність діяти у певний спосіб. Воно має юридичну силу і класифікується як цивільно-правове (юридичне) зобов'язання. Його сутність полягає в тому, що воно підлягає виконанню у майбутньому. Тобто договори, угоди, контракти — це основні документи, в яких передбачені права та обов'язки сторін і які є підставами для виникнення економічних зобов'язань. Проте потрібно звернути увагу на те, що юридичні й економічні (бухгалтерські) аспекти визнання зобов'язання не збігаються.

У бухгалтерському обліку зобов'язання реєструється і відображається у балансі банку лише тоді, коли у зв'язку з ним виникає заборгованість, тобто сума боргу (економічне зобов'язання) банку перед суб'єктом (контрагентом), з яким підписано угоду.

Сутнісними ознаками будь-якого зобов'язання є:

«суб'єкти або особи, між якими підписана угода;

«об'єкт або те, на що спрямовані права та обов'язки суб'єктів

(їхні дії);

«зміст зобов'язання, який визначає певний вид або тип зобов'язання.

Такі ознаки дають змогу ідентифікувати зобов'язання у кожному конкретному випадку і враховуються під час побудови механізму обліку зобов'язань та їх відображення у балансі.

Розглянемо структуру бухгалтерських рахунків щодо обліку зобов'язань та їх розміщення у плані рахунків комерційного банку (табл. 7.4).

Розміщення бухгалтерських рахунків для обліку зобов'язань підпорядковано таким принципам:

· за суб'єктами (контрагентами);

· за видами зобов'язань;

· за термінами розпорядження коштами.

Основні суб'єкти —- кредитори, від яких банк отримує грошові кошти для формування ресурсної бази. Це: 1) інші банки; 2) державні установи та установи органів місцевого самоврядування; 3) суб'єкти господарювання; 4) фізичні особи; 5) небанківські фінансові установи. Так, наприклад, на рахунку другого порядку за номером 16 «Кошти інших банків» показується загальна сума заборгованості комерційного банку за отриманими грошовими коштами у вигляді депозитів та кредитів перед іншими комерційними банками.

Синтетичний облік зобов'язань банку ведеться окремо за кожною групою суб'єктів (банки; суб'єкти господарювання; органи державного та місцевого самоврядування; бюджетні та позабюджетні кошти; фінансові установи — не банки; фізичні особи) на певних бухгалтерських синтетичних рахунках другого та третього порядку.

У рамках рахунків за суб'єктами окремо також виділяють бухгалтерські рахунки третього порядку для обліку зобов'язань за їх видами та типами. Так, на рахунку 160 «Кошти до запитання інших банків» відображається заборгованість за сумами коштів, що залучені від інших банків на відкриті їм у цьому банку кореспондентські рахунки (депозити до вимоги). На рахунку 161 «Строкові депозити інших банків» обліковується загальна сума заборгованості перед іншими комерційними банками за залученими від них строковими депозитами, а на рахунку 162 «Кредити, які отримано від інших банків» показується загальна сума боргу за одержаними від інших комерційних банків запозичень у формі різних видів кредитів.

У свою чергу, бухгалтерські рахунки третього порядку для обліку певних видів та типів зобов'язань включають рахунки четвертого порядку, на яких такі зобов'язання обліковуються згідно з термінами розпорядження ними. На окремих рахунках обліковуються короткострокові та довгострокові зобов'язання. Так, на рахунку 1621 «Кредити овернайт, які отримано від інших банків» відображається заборгованість за одноденними кредитами, запозиченими на міжбанківському ринку від інших комерційних банків, а на рахунку 1623 «Інші короткострокові кредити, які отримано від інших банків» обліковуються решта отриманих від інших банків короткострокових кредитів на строк до одного року.

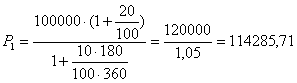

Важливою особливістю депозитних залучень та запозичень у формі кредитів і розміщення цінних паперів, власної емісії є те, що за ними банк мусить сплачувати проценти. Проценти — це плата за користування грошовими коштами, які банку не належать.

Нарахування процентів за мобілізованими грошовими коштами банк здійснює згідно з правилами, установленими Національним банком України, не рідше одного разу на місяць. Згідно з загальноприйнятими принципами бухгалтерського обліку нарахування доходів та витрат і відповідності нараховані витрати виникають як витрати, які фактично вже мали місце, але ще не сплачені. Тобто стаття в складі зобов'язань «Нараховані витрати до сплати» показує борг банку перед клієнтом за сумою процентів, які банк мусить сплатити клієнту за користування його грошовими коштами. Витрати обліковуються у тому звітному періоді, до якого вони відносяться. Відображення нарахованих витрат в обліку здійснюється за допомогою регулюючих бухгалтерських проведень, які складаються на підставі розрахунку, що має назву «відомості щодо нарахованих витрат до сплати».

За правилами обліку, установленими в банку, зобов'язання за мобілізованими грошовими коштами обліковуються за двома сумами:

1)за основною сумою боргу;

2)за сумою процентів, нарахованих на основну суму боргу.

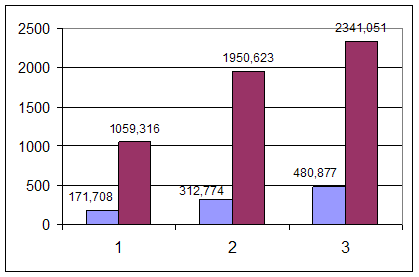

Основна сума боргу за мобілізованими грошовими коштами — це сума номіналу депозиту або кредиту, яка вказана в договорі і яка є об'єктом договору. У прикладі, розглянутому вище, основна сума боргу за депозитом, що є об'єктом депозитної угоди фірми «Еталон» з банком, становить за номіналом 10 000 грн.

У змісті договору передбачено, що депозит залучений банком на шість місяців та зі сплатою 15 % річних; сума процентів сплачується по закінченні строку дії договору. Це означає, що банк 16 вересня 2003 р. отримає 10 000 грн, а через шість місяців на дату 17 березня 2004 р. мусить повернути фірмі Ю 750 грн:

10 000 (основа сума боргу) + 750 (нараховані проценти) = 10 750.

На дату виникнення, тобто на 16 вересня 2003 р., зобов'язання за залученим депозитом визначається та обліковується в балансі за сумою його номіналу 1000 грн. Якщо ж використовувати для позначення методу оцінювання зобов'язання за номіналом бухгалтерський термін, то потрібно сказати, що на дату виникнення усі зобов'язання, зокрема і депозит, оцінюють за його історичною собівартістю (ціною придбання).

Між: датою виникнення і датою погашення (повернення) зобов'язання оцінюють з використанням методу оцінки «теперішня вартість», тобто за сумою, яка складається з суми основного боргу й нарахованих процентів. Застосування методу оцінки «теперішня вартість» ґрунтується на концепції теперішньої і майбутньої вартості грошей, яку ви вивчали в курсі «Інвестиції». Для полегшення розрахунків суми зобов'язання (Основна сума боргу + Нараховані проценти) за залученими або запозиченими грошовими коштами на проміжні дати або на дату погашення можна використовувати фінансові таблиці «Таблиці значень теперішньої та майбутньої вартості».

У плані рахунків банку до кожного рахунка третього порядку, за яким обліковується сукупна сума боргу за певним типом зобов'язання, відкриваються рахунки четвертого порядку окремо для обліку основної суми боргу й нарахованих процентів за цим типом зобов'язання.

Слід запам'ятати, що всі бухгалтерські рахунки для обліку зобов'язань за своїм характером є пасивними і можуть мати тільки кредитове сальдо. За кредитом рахунка показується виникнення або збільшення зобов'язання, а за дебетом — зменшення або погашення зобов'язання.

Аналітичні бухгалтерські рахунки відкриваються окремо за кожним суб'єктом та видом або типом зобов'язання. Такий порядок дає можливість проконтролювати стан заборгованості перед кожним клієнтом. У номер рахунка вносять параметри, що характеризують вид, тип залучених або запозичених коштів, термін дії, строк закінчення угоди, тип контрагента, процентну ставку тощо. Така інформація потрібна для управління процентним ризиком та ризиком ліквідності. Далі зупинимось на особливостях обліку основних видів зобов'язань банку.

Похожие работы

... а також розроблення схем ефективної співпраці з кожним клієнтом – фізичною особою та використання коштів з максимально можливою ефективністю при мінімальному рівні ризиковості цих операцій. 2. Організація депозитних операцій з фізичними особами в комерційному банку АКБ «Укрсоцбанк» 2.1 Загальна організаційно-економічна характеристика АКБ «Укрсоцбанк» АКБ «Укрсоцбанк», заснований у вересні ...

... прибуткові і видаткові. Визначений порядок зберігання документів дає змогу у разі потреби швидко знаходити інформацію щодо операцій, здійснених банком. РОЗДІЛ 3. ДОКУМЕНТАЛЬНЕ ОФОРМЛЕННЯ ТА ОБЛІК ОПЕРАЦІЙ ЗА ПОТОЧНИМИ РАХУНКАМИ СУБ’ЄКТІВ ГОСПОДАРЮВАННЯ В НАЦІОНАЛЬНІЙ ВАЛЮТІ НА ПРИКЛАДІ ДОСВІДУ ЛЬВІВСЬКОЇ ФІЛІЇ АКІБ «УКРСИББАНК» 3.1 Умови відкриття, обслуговування та закриття поточного рахунку ...

... і позитивної рентабельності в короткостроковій і довгостроковій перспективі. Довгострокова фінансова політика направлена на управління довгостроковими джерелами засобів підприємства - власним капіталом і довгостроковими зобов'язаннями, які в рамках фінансового аналізу прирівнюються до власних засобів. Краткосрочная фінансова політика вирішує питання управління короткостроковими зобов'язаннями ...

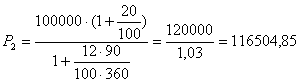

... і 6 % річних. Визначити суму, виплачену власникові векселя при розрахунковій кількості днів у місяці, рівній 30 й у році - 360. Рішення. h - 90 днів; US - 6 %; S - 28000. По формулі (42) одержуємо: (грн.). Якщо грошове зобов'язання, що враховується банком, передбачає нарахування по ньому відсотків по простій річній ставці PS, сума яка повинна бути виплачена його пред'явникові при ...

0 комментариев