Навигация

Облік довгострокових фінансових інвестицій

5.3. Облік довгострокових фінансових інвестицій

Довгострокові інвестиції ( long-terms investments) являють собою розміщення засобів на строк більше одного року або з метою одержання додаткового прибутку, або з метою придбання впливу на компанію.

Довгострокові інвестиції відбиваються в балансі окремим рядком або включаються до складу необоротних активів. До них ставляться:

1) інвестиції в ринкові цінні папери (акції);

2) інвестиції в боргові зобов'язання (облігації);

3) інвестиції в матеріальні необоротні активи;

4) інвестиції в дочірні компанії, філії, спільні підприємства, якщо дані про їхню діяльність не входять у консолідовану звітність;

5) інвестиції, відвернені в спеціальні фонди (фонд для погашення облігацій, фонд для викупу акцій, пенсійний фонд).

Методи оцінки довгострокових інвестицій варіюються й неоднакові в різних країнах. Міжнародні стандарти пропонують оцінювати їх за собівартістю, переоціненій вартості або правилу нижчої оцінки на базі портфеля інвестицій для акцій. Відповідно до європейських директив можлива оцінка за собівартістю або по переоціненій вартості з нарахуванням зношування. Американські облікові принципи пропонують оцінку за собівартістю, по методу участі в капіталі або по методу консолідації для різних видів інвестицій.

Розглянемо методи оцінки довгострокових інвестицій в акції й облігації.

Метод оцінки за собівартістю використовується, якщо компанія володіє менш 20% акцій инвестируемой компанії, тобто не робить істотного впливу й не має контролю над її діяльністю. При відбитті в балансі таких інвестицій обов'язковим до виконання є правило нижчої оцінки.

Метод оцінки по частці участі в капіталі використовується, коли компанія-інвестор впливає, але не здійснює контролю над діяльністю инвестируемой компанії, володіючи від 20% до 50% її власності. Спочатку інвестиції включаються в баланс за собівартістю, а згодом збільшуються (зменшуються) на частку інвестора в чистому прибутку (збитках) инвестируемой компанії й зменшуються на частку дивідендів.

Метод консолідації, при якому компанія-інвестор здійснює контроль над діяльністю инвестируемой компанії, володіючи більше 50% її власності, припускає складання консолідованої звітності. При цьому підсумуються активи, зобов'язання, доходи й витрати й віднімаються дублюючі статті (інвестиції, взаєморозрахунки).

Облігації можуть бути придбані по номінальній вартості, вище номінальної вартості (із премією) або нижче (з дисконтом). При цьому ринкова ціна являє собою наведену вартість (present value, PV) облігації, розраховану на базі ринкової ставки відсотка й числа виплат відсотків. Дисконт (премія) на інвестиції в облігації розподіляється й списується в період дії облігації.

Існує два методи амортизації дисконту (премії):

Метод прямолінійного списання полягає в тому, що дисконт (премія) списується рівними частками протягом терміну дії облігації.

Метод ринкових відсотків полягає в тому, що постійна ринкова ставка відсотка (ринкова ставка на момент випуску облігацій) застосовується до поточної вартості облігації на початок періоду виплати відсотків (множиться). Частка амортизації дисконту (премії) розраховується як різниця між отриманою величиною й реальною сумою відсотків, виплачуваних власникові облігації.

Загальна схема відбиття в обліку операцій по придбанню облігацій і списанню дисконту (премії) має такий вигляд.

1) Придбання облігацій:

д-т Інвестиції в облігації Собівартість

д-т Дохід у вигляді відсотків Сума накопичених відсотків

до-т Кошти Сума сплачених засобів

2) Одержання відсотків і списання

а) премії:

д-т Кошти Сума отриманих відсотків

до-т Інвестиції в облігації Частка списується премии

до-т Дохід у вигляді відсотків Різниця між отриманими відсотками й списується долей, що, премії

б) дисконту:

д-т Кошти Сума отриманих відсотків

д-т Інвестиції в облігації Частка дисконту, що списується

до-т Дохід у вигляді відсотків Сума отриманих відсотків і списується доли, що, дисконту

3) Погашення облігацій:

д-т Кошти Номінальна вартість

до-т Інвестиції в облігації облігації

ТЕМА 6. ОБЛІК ЗОБОВ'ЯЗАНЬ

6.1. Оцінка й облік поточних зобов'язань.

6.2. Облік заборгованості по заробітній платі й обов'язкових утриманнях.

6.3. Довгострокові зобов'язання.

6.3.1. Облік векселів.

6.3.2. Облік умовних зобов'язань.

6.3.3. Облік лізингових зобов'язань.

6.3.4. Облік пенсійних зобов'язань.

6.1. Оцінка й облік поточних зобов'язань

Визначення поточних зобов'язань представлене в МСБО № 13 «Надання у звітності поточних активів і поточних зобов'язань» (“Presentation of Current Assets and Current Liabilities”), що визначає поточні зобов'язання як «зобов'язання, що підлягають оплаті на вимогу кредитора, або ліквідація (погашення) яким очікується протягом одного року з дати складання балансу». У їхній склад включені:

1) кредити банків і інші позики;

2) частина довгострокової заборгованості, що підлягає погашенню протягом року з дати складання балансу (якщо не існує наміру рефінансувати борг на довгостроковій основі);

3) торговельна кредиторська заборгованість і інші нараховані зобов'язання (витрати);

4) нараховані податки;

5) дивіденди до виплати;

6) доходи майбутніх періодів і аванси отримані;

7) нараховані непередбачені (потенційні) зобов'язання.

Як правило, зобов'язання пов'язані з оплатою двох сум:

основний (або первісної) суми боргу;

відсотків, нарахованих на основну суму.

Оцінюються зобов'язання відповідно до принципу собівартості. Тому в більшості випадків зобов'язання оцінюються й відбиваються в обліку й звітності по їх основний (первісної) сумі.

Поточні зобов'язання повинні бути погашені за рахунок активів, що підтверджується рівністю:

Робочий капітал = Поточні активи - Поточні зобов'язання.

Взаємозв'язок між величинами Поточних активів (ТА) і Поточних зобов'язань (ТЕ) оцінюють також за допомогою поточного коефіцієнта (![]() ):

):

. (6.1)

. (6.1)

Цей коефіцієнт часто допомагає кредиторам оцінити здатність підприємства оплачувати поточні зобов'язання. У випадку, коли ТА > ТЕ, підприємство є платоспроможним, у противному випадку - неплатоспроможним.

Похожие работы

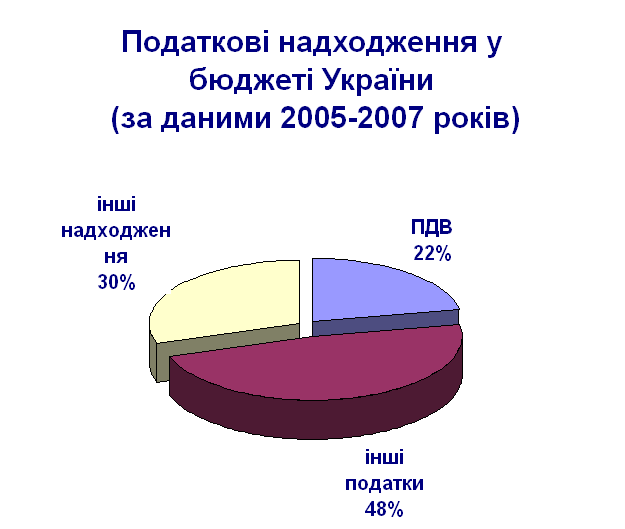

... ів до неї. Порядок складання декларації про прибуток банківської установи та інших форм звітності з питань оподаткування встановлюється Державною податковою адміністрацією України. 2. Облік власного капіталу банку До власних ресурсів комерційних банків, або до банківського капіталу, належать фонди, які створюються банками для забезпечення фінансової сталості, комерційної і господарської ді ...

... methods) 3.1 Комулятивний метод (sum-of-the-years’-digits method) 3.2 Метод прискореного зменшення залишкової вартості (double-declining-balance (DDB) method) Рис. 1. Методи нарахування амортизації довгострокових активів Прямолінійний метод (stright-line method) ─ метод нарахування амортизації, за яким річна сума амортизації визначається діленням вартості, що амортизує ...

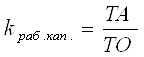

... і органи, а за справлянням і перерахуванням податку до бюджету під час ввезення (пересилання) товарів на митну територію України – митні органи. Розділ 2. Особливості справляння податку на додану вартість в зарубіжних країнах 2.1 Особливості справляння ПДВ у Росії Податок на додану вартість (ПДВ) запроваджений у Росії в 1992 р. У визначенні доданої вартості за російським законодавством ...

... є в наявності для продажу. Рахунок 5203 А – Негативна переоцінка цінних паперів, що є в наявності для продажу. Рахунок 5203 А – Субординований борг. Таке доповнення системи обліку власного капіталу комерційного банку дозволить його керівництву оперативно отримувати інформацію про складові утворення додаткового капіталу, а, отже, приймати більш грамотні управлінські та фінансові рішення. Опис ...

0 комментариев