Навигация

Учет расчетных операций с поставщиками и подрядчиками

2.4 Учет расчетных операций с поставщиками и подрядчиками

Продажа товаров является основой деятельности торгового предприятия. В процессе продажи товаров торговое предприятие выступает продавцом, предлагающим товары их возможным покупателям.

Торговые операции представляют собой совокупность действий, связанных с приобретением товаров и их дальнейшей продажей по более высокой цене.

Продажа товаров в торговле регулируется договорами купли-продажи, поставки, мены, комиссии.

По договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену).

Договор поставки является разновидностью договора купли-продажи, поэтому отдельные статьи договора поставки регулируются договором купли-продажи. Согласно ст. 506 ГК РФ по договору поставки поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или сроки, производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

По договору мены каждая из сторон обязуется передать другой стороне в собственность один товар в обмен на другой. К договору мены применяются правила о купле-продаже. При этом каждая из сторон признается продавцом товара, который она обязуется передать, и покупателем товара, который она обязуется принять в обмен.

По договору комиссии одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за вознаграждение совершить одну или несколько сделок от своего имени, но за счет комитента.

Задача учета операций по продаже заключается в обеспечении контроля за выполнением договоров по отгрузке товаров и их оплате покупателями.

Если договором поставки обусловлен отличный от общего порядка момент перехода права собственности (владения, пользования и распоряжения) на отгруженные товары и риска их случайной гибели (например, при их экспорте), то при учете продажи применяется счет 45 "Товары отгруженные". То есть, если товары переданы (отгружены) покупателю, то в силу действия условий договора до определенного соглашением сторон момента продолжают оставаться в собственности продавца, они должны быть списаны со счета 41 ''Товары'' как списанные с материально ответственных лиц организации и отражены на счете 45 ''Товары отгруженные'' как товары, выручка от продажи которых еще не признана в бухгалтерском учете.

На счете 45 «Товары отгруженные» учитывают также готовые изделия (товары), переданные другим организациям для продажи на комиссионных началах. Товары отгруженные учитывают на счете 45 "Товары отгруженные" по покупной стоимости, а в аналитическом учете - еще и по продажной стоимости с выделением НДС. В этом варианте учета можно также использовать счет 62 "Расчеты с покупателями и заказчиками". Поскольку право собственности на товары переходит к покупателю в момент оплаты, то в этот же момент оптовая организация отражает их продажу и регистрирует в книге продаж счет-фактуру. В условиях дефицита свободных денежных средств предприятия нередко обменивают продукцию собственного производства на необходимые им объекты имущества. Право собственности на товар, который передается по договору мены переходит к покупателю только после того, как продавец получит от него имущество, которое он должен передать взамен. И до этого момента товар, переданный продавцом покупателю будет учитываться на счете 45 ''Товары отгруженные''.

Товарный обмен между организациями осуществляется в настоящее время в рамках договора мены и в соответствии с Положением по бухгалтерскому учету ПБУ 9/99 ''Доходы организации'' выручка от продажи продукции по договору мены равна стоимости полученных по этому договору материальных ценностей.

Бухгалтерский и налоговый учет операций по доставке товаров от поставщика к покупателю по договору поставки аналогичен операциям реализации по договору купли – продажи.

2.5 Учет расчетов по единому налогу на вмененный доход

Упрощенная система налогообложения организациями и индивидуальными предпринимателями применяется наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

Объектом налогообложения является вмененный доход. Фактически показателем является площадь торгового зала. Базовая доходность корректируется на коэффициенты К1 и К2.

Ставка единого налога устанавливается в размере 15 % величины вмененного дохода.

Так магазин с 2005 г. перешел на ЕНВД. На 1 января 2007 г. на его балансе числился компьютер: первоначальная стоимость (без НДС) - 27 000 руб.; срок полезного использования - 7 лет; введен в эксплуатацию 1 апреля 2005 г.; оплачен 18 марта 2005 г.; остаточная стоимость на 1 января 2006 г. - 24 107,08 руб.

18 января индивидуальным предпринимателем заключен договор купли-продажи торгового оборудования (витрин)стоимостью 1 180 000 руб. (в том числе НДС - 180 000 руб.). 24 января оборудование оплатили, а 20 марта 2006 г. оборудование ввели в эксплуатацию.

В течение I квартала 2006 г. было осуществлено множество хозяйственных операций. Среди них:

- 19 января закуплен товар на сумму 35 400 руб. (в том числе НДС - 5400 руб.). Оплата произведена в два этапа равными частями: 26 января и 14 февраля по 17 700 руб., включая НДС - 2700 руб. 27 января товар полностью продан, а 30 января полностью оплачен покупателем в сумме 45 000 руб.;

- 1 февраля получен заем в 100 000 руб. сроком на 2 месяца под 10% годовых. 31 марта заем вместе с процентами полностью погашен;

- 15 марта оформлена и оплачена подписка на ряд периодических изданий, необходимых руководителю и бухгалтеру, на общую сумму 6000 руб.;

- 16 марта приобретена консультационно-правовая база данных стоимостью 15 000 руб.

Формирование налоговой базы отражено в таблице 3.

Таблица 3 - Фрагмент раздела 1 Книги учета доходов и расходов общества

| Регистрация | Сумма | |||||

| дата | № первичного документа | Содержание операции | Доходы всего | Доходы учитываемые при определение налоговой базы | Расходы всего | Расходы, учитываемые при определение налоговой базы |

| 1 | Платежное поручение №9от 24.01.2006 | Произведена оплата купли – торгового оборудования | 1 800 000 | |||

| 2 | Платежное поручение № 10 от 26.01.2006 г. | Произведена частичная оплата товара | 17 700 | |||

| 3 | Бухгалтерская справка № 25 от 27.01.2006 г. | Списана покупная стоимость товара | 15000 | |||

| 4 | Бухгалтерская справка № 25 от 27.01.2006 г. | Списан НДС по покупной стоимости товара | 2 700 | |||

| 5 | Платежное поручение № 92 от 30.01.2006 | Получена выручка от продаж | 45 000 | 45 000 | ||

| 6 | Платежное поручение № 43 от 01.02.2006 | Получены средства по договору займа | 100 000 | |||

| 7 | Платежное поручение № 15 от 14.02.2006 | Произведена окончательная оплата по договору купли-продажи | 17 700 | |||

| 8 | Бухгалтерская справка № 17 от 14.02.2006 | Списана покупная стоимость товара | 15 000 | |||

| 9 | Бухгалтерская справка № 17 от 14.02.2006 | Списан НДС по покупной стоимости товара | 2700 | |||

| 10 | Платежное поручение № 27 от 15.02.2006 | Оформлена подписка | 6 000 | |||

| 11 | Платежное поручение № 28 от 16.03.2006 | Приобретена консультативно- правовая база | 15 000 | 15 000 | ||

| 12 | Платежное поручение № 29 от 31.03.2006 | Погашен заем включая проценты | 101 616,44 | 101 616,44 | ||

| 13 | Графа 12 раздел 2 за 1 квартал 2006 | Списана стоимость основных средств | 3 013,19 | |||

| Итого за 1 квартал | 145000 | 45000 | 1958016 | 155029,63 | ||

Похожие работы

... постоянно думать о рациональном вложении временно свободных денежных средств для получения прибыли (депозиты банков, ценные бумаги и др.). Исходя из этого, основными задачами бухгалтерского учета денежных средств являются: · проверка правильности оформления, законности документов, · своевременное и полное отражение операций в учете. · обеспечение своевременности, ...

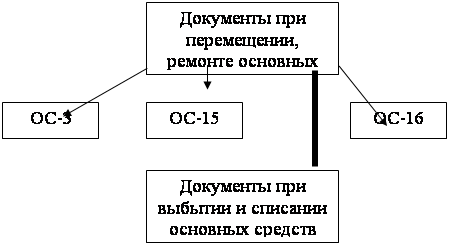

... счета 02 «Амортизация основных средств» с кредита счета 01 «Основные средства». В 2008 году выбытие основных средств из ООО «Формула» не происходило. 3.4 Автоматизация учета основных средств в ООО «Формула» Для составления бухгалтерской отчетности, осуществления плановых и внеплановых налоговых проверок необходимо составление и предоставление бухгалтерских документов, включая первичные. ...

... Гражданский кодекс РФ, в котором, в частности, раскрыты основы договорной работы, являющейся основой формирования оправдательной и первичной учетной документации, в том числе и по учету материально-производственных запасов, а также заложены подходы в отражении конкретных хозяйственных операций с МПЗ в бухгалтерском учете. Так как предприятие является обществом с ограниченной ответственностью к ...

... -застройщика будут не все полученные средства, а лишь часть их - приходящаяся на оплату его услуг. Заказчик-застройщик оказывает инвесторам услуги по организации, техническому надзору за строительством и бухгалтерскому учету затрат. Стоимость этих услуг включается в инвентарную стоимость объекта и оплачивается инвесторами в составе общей суммы по сделке. Что касается налога на прибыль, то время ...

0 комментариев