Навигация

Учет основных средств

4. Учет основных средств

Первыми документами в области бухгалтерского учета основных средств, принятыми на основе Программы реформирования бухгалтерского учета в соответствии с международными стандартами финансовой отчетности, стали ПБУ 6/01 «Учет основных средств» и Методические указания по бухгалтерскому учету основных средств, применяемые с 1 января 2004 г. Согласно действующему законодательству основные средства – это часть имущества, используемая в качестве средств труда при производстве продукции, выполнении работ или оказании услуг либо для управленческих нужд организации в течение периода, превышающего 12 месяцев, или обычного операционного цикла, если он превышает 12 месяцев. В соответствии с ПБУ 6/01 при принятии к бухгалтерскому учету активов в качестве объектов основных средств они:

1) должны использоваться при производстве продукции, выполнении работ или оказании услуг либо для управленческих нужд организации;

2) должны использоваться в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев, или обычного операционного цикла, если он превышает 12 месяцев;

3) не должны подлежать последующей перепродаже;

4) должны приносить организации экономические выгоды (доход в будущем).

Сроком полезного использования основных средств считается срок, в течение которого использование объекта призвано приносить доход организации или служить для выполнения целей ее деятельности. Организация имеет право самостоятельно определять вышеуказанный срок.

Основными задачами бухгалтерского учета основных средств являются:

• правильное документальное оформление и своевременное отражение в учетных регистрах поступления объектов основных средств, их внутреннего перемещения и выбытия;

• правильное исчисление и отражение в учете амортизации объектов основных средств;

• точное определение результатов от списания и выбытия объектов основных средств.

Для организации учета основных средств, отвечающего поставленным выше задачам, важное значение имеют наличие научно обоснованной классификации, установление принципов оценки и единицы учета основных средств. В организациях применяется единая типовая классификация основных средств, в соответствии с которой их группируют по отраслевому признаку, назначению, видам, принадлежности, использованию. Все остальные основные средства группируются по отраслям народного хозяйства (промышленность, транспорт, сельское хозяйство, связь, строительство, народное образование, культура, торговля и др.). Данная группировка позволяет получить данные об их стоимости в каждой отрасли.

По назначению основные средства организаций подразделяются на производственные основные средства основной деятельности (машины, станки, инструменты и др.) и непроизводственные основные средства (основные средства ЖКХ, организаций культуры, здравоохранения и др.).

По видам основные средства организаций подразделяют на следующие группы: здания, сооружения, машины и оборудование, транспортные средства, инструмент, производственный и хозяйственный инвентарь, рабочий и продуктивный скот, многолетние насаждения, капитальные затраты по улучшению земель, капитальные вложения в арендованные основные средства, внутрихозяйственные дороги, находящиеся в собственности организации, земельные участки, объекты природопользования, прочие основные средства.

Классификация основных средств по их видам положена в основу их аналитического учета.

По степени использования в производственно-хозяйственной деятельности основные средства подразделяются на находящиеся в запасе, в эксплуатации, на консервации, реконструкции и техническом перевооружении.

По принадлежности основные средства подразделяются на собственные и арендованные. Единицей учета основных средств является отдельный инвентарный объект, под которым понимают законченное устройство, предмет или комплекс предметов со всеми приспособлениями и принадлежностями, выполняющими вместе одну функцию. Каждому инвентарному объекту присваивается инвентарный номер, который сохраняется на все время его нахождения в эксплуатации, запасе, консервации. Инвентарный номер обязательно указывают в документах, связанных с движением объектов основных средств. Чтобы правильно вести учет объектов основных средств, используют единый принцип их оценки. Различают три вида оценки объектов основных средств: по первоначальной, восстановительной и остаточной стоимости. Первоначальная стоимость складывается в момент поступления объекта в эксплуатацию в данной организации. Первоначальная стоимость определяется:

• исходя из фактических затрат по возведению или приобретению объектов основных средств (включая расходы по доставке, монтажу, установке), изготовленных самой организацией, а также приобретенных за плату у других организаций или лиц;

• по договоренности сторон – для объектов основных средств, внесенных в качестве вклада в уставный капитал организации;

• по рыночной стоимости на дату принятия к бухгалтерскому учету – для объектов основных средств, полученных организацией по договору дарения и в иных случаях безвозмездного получения;

• по стоимости ценностей, переданных или подлежащих передаче организацией, – для объектов основных средств, приобретенных в обмен на другое имущество, отличное от денежных средств. Стоимость этих ценностей устанавливается исходя из цен, по которым организация в сравнимых обстоятельствах обычно определяет стоимость аналогичных ценностей.

Фактические затраты на приобретение, сооружение и изготовление объектов основных средств слагаются:

• из сумм, уплаченных в соответствии с договором купли-продажи, а также за осуществление работ по договору строительного подряда, информационные и консультационные услуги, связанные с приобретением основных средств;

• регистрационных сборов (согласно законодательству плата за регистрацию прав на недвижимость не формирует первоначальную стоимость амортизируемого имущества, а включается в прочие расходы, связанные с производством и реализацией), государственных и таможенных пошлин;

• невозмещаемых налогов, уплачиваемых посреднической организации;

• иных затрат по доведению объектов основных средств до состояния, в котором они пригодны к эксплуатации.

Фактические затраты на приобретение объектов основных средств определяют с учетом суммовых разниц, возникающих в случаях оплаты в рублях объектов, стоимость которых выражена в иностранной валюте, а также с учетом процентов по кредитам и заемным средствам, начисленным до введения объектов основных средств в эксплуатацию (проценты, начисленные после введения объектов основных средств в эксплуатацию, учитывают в составе операционных расходов).

Восстановительная стоимость – стоимость воспроизводства объектов основных средств, т.е. их строительства или приобретения по действующим рыночным ценам на определенную дату. Восстановительной считается и стоимость, которая определяется в результате переоценки объектов основных средств. В соответствии с ПБУ 6/01 организация имеет право не чаще одного раза в год (на начало отчетного периода) переоценивать объекты основных средств до восстановительной стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам. Восстановительная стоимость включает в себя все элементы, входящие в первоначальную стоимость основных средств. В действующей практике учетную стоимость основных средств, по которой они отражаются в бухгалтерском балансе и отчетности (т.е. первоначальную, а после переоценки – восстановительную), принято называть балансовой стоимостью. Остаточная стоимость показывает, какую часть затрат на приобретение, создание объектов основных средств еще не удалось возместить через амортизационные отчисления, и определяется как разница между балансовой стоимостью объекта и начисленной суммой амортизации.

Движение основных средств связано с осуществлением хозяйственных операций по поступлению, внутреннему перемещению и выбытию объектов основных средств. Новые Методические указания по бухгалтерскому учету основных средств определили новый подход к первичным документам по движению основных средств. Теперь при учете основных средств использование типовых форм первичных документов, утвержденных Госкомстатом России, необязательно. Организации могут использовать их или разрабатывать для себя собственные формы. Главное, чтобы документы были оформлены в соответствии с Федеральным законом «О бухгалтерском учете», т.е. содержали все необходимые реквизиты.

При поступлении объекта в эксплуатацию комиссия, назначаемая руководителем организации, оформляет акт о приеме-передаче объектов основных средств (форма №ОС-1) на каждый объект в отдельности. В нем указывают характеристику объекта, его местонахождение, источник финансирования приобретения, год выпуска или постройки и др. К акту о приеме-передаче прилагают необходимую техническую документацию. После оформления этот акт вместе с сопроводительными документами передается в бухгалтерию, где на его основании заводят инвентарную карточку, объекту присваивают инвентарный номер и указывают необходимые данные о нем. Инвентарные карточки регистрируются в специальных описях, хранятся в картотеке бухгалтерии сгруппированными по отраслевым классификационным группам, а внутри этих групп – по местам эксплуатации и видам объектов; при выбытии объектов основных средств инвентарная карточка из картотеки изымается. Согласно Методическим указаниям по бухгалтерскому учету основных средств организация должна ежемесячно сверять данные инвентарных карточек с данными бухгалтерского учета, т.е. проводить инвентаризацию. Перемещение объектов основных средств внутри данной организации из одного структурного подразделения (цеха, отдела) в другое оформляют накладной на внутреннее перемещение. Операции по ликвидации объектов основных средств, кроме автотранспортных, оформляют актом о ликвидации объектов основных средств, а списание грузового или легкового автомобиля – актом о ликвидации автотранспортных средств. В актах о ликвидации основных средств указывают причину ликвидации объекта, его первоначальную стоимость, сумму амортизации, затраты по ликвидации, стоимость материальных ценностей, полученных от ликвидации объекта, и результат от ликвидации. В организациях с небольшим количеством объектов основных средств пообъектный учет может быть отражен в инвентарной книге

учета основных средств. С целью контроля за сохранностью инвентарных карточек их регистрируют в описи инвентарных карточек по учету основных средств. По месту нахождения основных средств для контроля за их сохранностью ведут инвентарные списки основных средств. На основе инвентарной картотеки в бухгалтерии на каждую классификационную группу объектов основных средств открывают карточку учета движения основных средств, в которой за каждый месяц указывают наличие объектов основных средств на начало месяца, их поступление и выбытие, сумму их амортизации и затраты на их капитальный ремонт. Стоимость объектов основных средств постепенно переносят на стоимость произведенной продукции (работ, услуг) посредством начисления амортизации.

В соответствии с ПБУ 6/01 «Учет основных средств» начисление амортизации объектов основных средств можно производить одним из четырех методов:

1) линейным;

2) уменьшаемого остатка;

3) списания стоимости по сумме чисел лет срока полезного использования;

4) списания стоимости пропорционально объему продукции (работ).

Амортизационные отчисления не производят по следующим объектам основных средств:

• по объектам жилищного фонда, если они не используются для получения дохода;

• объектам внешнего благоустройства и другим аналогичным объектам лесного и дорожного хозяйства;

• продуктивному скоту, буйволам, волам, оленям;

• многолетним насаждениям, не достигшим эксплуатационного возраста;

• земельным участкам и объектам природопользования, потребительские свойства которых с течением времени не изменяются.

Объекты основных средств стоимостью не более 10 000 руб. за единицу можно списывать на затраты по мере их передачи в эксплуатацию без начисления амортизации. Книги, брошюры и другие издания (независимо от их стоимости) можно списывать на затраты в полной сумме в момент их приобретения.

При линейном методе начисления амортизации годовую сумму амортизации определяют на основании первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта. При способе списания стоимости по сумме чисел лет срока полезного использования начисление амортизации производят исходя из первоначальной стоимости объекта и расчетных коэффициентов, где в числителе – число лет, остающихся до конца срока службы объекта, а в знаменателе – сумма чисел лет срока службы объекта. Порядок начисления амортизации нелинейным методом применяется вплоть до п-го месяца, в котором остаточная стоимость амортизируемого имущества достигнет 20% его первоначальной (восстановительной) стоимости. Со следующего месяца остаточная стоимость объекта становится его базовой стоимостью. Чтобы определить ежемесячную сумму амортизации, базовую стоимость делят на количество месяцев, оставшихся до истечения срока использования данного объекта. Метод уменьшаемого остатка и способ списания стоимости по сумме чисел лет срока полезного использования являются способами ускорения амортизации. При введении ускоренной амортизации применяют равномерный (линейный) метод ее исчисления, при котором утвержденную годовую норму амортизации увеличивают на коэффициент ускорения в размере не более двух. Субъекты малого предпринимательства наряду с применением механизма ускоренной амортизации могут списывать дополнительно в виде амортизационных отчислений до 50% первоначальной стоимости объектов основных средств со сроком службы более трех лет. При прекращении деятельности субъектов малого предпринимательства до истечения одного года с момента ввода объекта в действие суммы дополнительно начисленной амортизации восстанавливают за счет увеличения балансовой прибыли организации. На практике сумму амортизации за отчетный период определяют следующим образом: к сумме амортизации, начисленной в прошлом месяце, прибавляют сумму амортизации со стоимости поступивших объектов основных средств за прошлый месяц и вычитают сумму амортизации со стоимости объектов основных средств, выбывших в прошлом месяце.

Для учета амортизации основных средств используют счет 02 «Амортизация основных средств», который предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств. По объектам жилого фонда, внешнего благоустройства и другим аналогичным объектам, а также у некоммерческих организаций сумму износа начисляют по нормам амортизации на полное восстановление объектов основных средств и показывают на забалансовом счете 010 «Износ основных средств».

По полностью амортизированным объектам сумму амортизации не начисляют. При поступлении в организацию объектов основных средств, ранее бывших в эксплуатации, срок их полезного использования у нового собственника определяют путем вычитания из срока полезного использования, установленного для новых объектов, срока их фактической эксплуатации у прежнего собственника. При поступлении объектов основных средств, по которым срок их службы истек, получатель такого объекта устанавливает новый срок его эксплуатации самостоятельно. Аналитический учет по счету 02 ведут по видам и отдельным инвентарным объектам основных средств.

Ремонт объектов основных средств предполагает восстановление утраченных ими функций, поддержание их в рабочем состоянии.

По степени сложности различают капитальный и текущий ремонт. Такое деление оказывает влияние на первоначальную документацию по ремонтным работам.

По способу осуществления различают ремонт, выполненный хозяйственным способом, т.е. силами самой организации, и подрядным способом, т.е. силами специализированной организации – подрядчиком.

От способа осуществления ремонтных работ зависят не только бухгалтерские документы, которые служат основанием для записей в учете, но и система самих записей.

При постановке учета работ по ремонту объектов основных средств в учетной политике организации необходимо определить способ учета затрат на ремонт объектов основных средств:

• первый способ – путем включения в себестоимость продукции (работ, услуг);

• второй способ – путем создания резерва на предстоящий ремонт;

• третий способ – путем отнесения на счет 97 «Расходы будущих периодов» с последующим равномерным их списанием.

Согласно ПБУ 6/01 стоимость объекта основных средств, который выбывает или постоянно не используется для производства продукции, выполнения работ и оказания услуг либо для управленческих нужд организации, подлежит списанию с бухгалтерского учета. Выбытие объекта основных средств признается на основании договора купли-продажи и акта о приеме-передаче. Выбытие объекта основных средств обычно происходит в случаях морального и физического износа, ликвидации при авариях, стихийных бедствиях и иных чрезвычайных ситуациях, передачи в виде вклада в уставный (складочный) капитал других организаций, продаже.

Учет операций по выбытию основных средств и прочих активов осуществляется непосредственно на счетах этих активов (счета 01,03, 04) либо на отдельных субсчетах к счетам 01,03,04 с отнесением результата операции на счет 91. Финансовый результат в целом по операции отражается на счетах в разрезе полученных доходов и расходов. Учет выбытия основных средств на счетах бухгалтерского учета можно осуществлять двумя способами:

• первый способ – без использования субсчетов к счету 01;

• второй способ – с использованием субсчетов к счету 01.

При первом способе для списания с баланса основных средств сначала надо списать сумму амортизации:

Д 02-К 01.

Таким образом на дебете счета 01 будет сформирована остаточная стоимость. Эту сумму необходимо отнести в дебет счета 91:

Д 91–2 «Прочие расходы» – К 01.

При втором способе для учета выбытия к счету 01 открывается отдельный субсчет «Выбытие основных средств»:

• при списании первоначальной стоимости

Д 01, субсчет 2 «Выбытие основных средств» – К 01;

• при списании начисленной амортизации

Д 02 – К 01, субсчет 2 «Выбытие основных средств».

Остаточная стоимость объекта, выявленная на субсчете 2 «Выбытие основных средств» счета 01, списывается на субсчет 2 счета 91. Порядок проведения переоценки объекта основных средств установлен ПБУ 6/01. Результаты проведенной по состоянию на 1-е число отчетного периода переоценки объекта основных средств подлежат обособленному отражению в бухгалтерском учете. Результаты переоценки не включаются в данные бухгалтерской отчетности предыдущего отчетного периода и принимаются при формировании данных бухгалтерского баланса на начало отчетного периода. Таким образом, в отражаемой на 1 января остаточной стоимости объектов основных средств учитываются результаты проведенной организацией переоценки основных средств. Переоценке подлежат группы однородных объектов основных средств по текущей (восстановительной) стоимости путем индексации или прямого пересчета по документально подтвержденным рыночным ценам. Переоценка проводится регулярно, а не единовременно. Суммы дооценки объектов основных средств отражаются по дебету счета 01 «Основные средства» и кредиту счета 83 «Добавочный капитал». Суммы уценки при отсутствии ранее образованного добавочного капитала по объектам основных средств, подлежащим уценке, отражают по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» и кредиту счета 01 «Основные средства». Сумма дооценки объекта основных средств, равная сумме его уценки, проведенной в предыдущие отчетные периоды и отнесенной

на счет 84, восстанавливает потери по этому счету. Инвентаризацию объектов основных средств проводит рабочая комиссия, создаваемая в организации, при обязательном участии представителя бухгалтерии. Для осуществления инвентаризации объектов основных средств проводится большая подготовительная работа, а именно, проверка наличия и состояния технической документации по инвентарным объектам, инвентарных карточек, документов, подтверждающих право собственности на объекты. При инвентаризации основных средств комиссия производит осмотр объектов и заносит в описи полное их наименование, прямое назначение, инвентарные номера, основные технические или эксплуатационные показатели, а также все изменения в объектах (восстановление, реконструкцию, ремонт и т.д.). Одновременно с инвентаризацией собственных объектов основных средств проверяют арендованные и находящиеся на ответственном хранении объекты. Оценка выявленных инвентаризацией неучтенных объектов должна быть произведена по рыночным ценам с учетом реального износа. Согласно ПВБУ материальные ценности, остающиеся от объектов списания основных средств, приходуют по рыночной стоимости на дату списания, и соответствующую сумму зачисляют на финансовые результаты (в коммерческой организации) или на увеличение доходов (в некоммерческой организации). Для выявления результатов инвентаризации объектов основных средств бухгалтерия составляет сличительную ведомость, в которой отражаются расхождения между данными бухгалтерского учета и данными инвентаризационных описей. Если при инвентаризации выявлены недостачи или неучтенные основные средства, комиссия должна потребовать от соответствующих работников письменное объяснение.

Согласно Федеральному закону «О бухгалтерском учете»:

• излишек имущества приходуется, и соответствующая сумма зачисляется на финансовые результаты (в коммерческой организации) или идет на увеличение финансирования (фондов) (в бюджетной организации);

• недостача и порча имущества в пределах норм естественной убыли относится на издержки производства или обращения, сверх норм – на виновных лиц. Если виновные лица не установлены или суд отказал во взыскании убытков с них, то убытки от недостачи имущества и его порчи списываются на финансовые результаты (в коммерческой организации) или на уменьшение финансирования (в бюджетной организации).

Результаты инвентаризации должны быть отражены в учете и отчетности того месяца, в котором была закончена инвентаризация, а по годовой инвентаризации – в годовом бухгалтерском отчете. В Плане счетов для отражения результатов инвентаризации предусмотрен счет 94 «Недостачи и потери от порчи ценностей», по дебету которого отражается остаточная стоимость недостающих ценностей или полностью испорченных объектов основных средств, а по кредиту – списание недостач сверх величин (норм) убыли и потерь от порчи ценностей при отсутствии конкретных виновников, а также недостач товарно-материальных ценностей, во взыскании которых отказано судом вследствие необоснованности исков.

5. Учет нематериальных активов

Основным нормативным документом по учету нематериальных активов (НМА) является ПБУ 14/2000 «Учет нематериальных активов». В соответствии с ПБУ 14/2000 к НМА относят, имущество, которое единовременно отвечает следующим условиям:

1. не имеет материально-вещественной (физической) структуры;

2. может быть идентифицировано (выделено, отделено от другого имущества);

3. предназначено для использования в производстве продукции при выполнении работ или оказании услуг либо для управленческих нужд организации;

4. используется в течении длительного времени или в течении обычного операционного цикла, если он превышает 12 месяцев;

5. не планируется к последующей перепродажи;

6. способно приносить организации экономическую выгоду;

7. надлежащим образом оформлено документами, подтверждающими существование самого актива и исключительные права организации на результаты интеллектуальной деятельности.

Согласно ПБУ 14/2000 к НМА относят:

1) объекты интеллектуальной собственности:

Ø исключительное право патентодателя на изобретение, промышленный образец, полезную модель;

Ø исключительное авторское право на программы ЭВМ, базы данных;

Ø имущественное право автора или иного правообладателя на технологии интегральных микросхем;

Ø исключительное право владельца на товарный знак и знак обслуживания, наименование места происхождения товаров;

Ø исключительное право патентообладателя на селекционные достижения.

2) деловую репутацию. Деловая репутация имеет важное значение при продаже организации в целом как имущественного комплекса. Оценка продаваемого имущества и обязательств производится на основании акта инвентаризации на дату принятия решения о продаже, бухгалтерского баланса, а также заключения независимого аудитора.

3) организационные расходы. Организационные расходы включают в себя затраты по оплате услуг консультантов, на рекламу, подготовку документов, на регистрационные сборы и другие расходы, связанные с образованием юридического лица и признанные в соответствии с учредительными документами частью вклада участников в уставный капитал.

4) расходы на научно-исследовательские, опытно-конструкторские и технологические работы, результаты которых используются для производственных либо управленческих нужд согласно ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы».

В учете и отчетности НМА отражают по первоначальной и остаточной стоимости. Отдельно отражают амортизацию объектов НМА.

Первоначальная стоимость определяется для объектов:

v приобретенных за плату у других физических и юридических лиц – по фактически произведенным затратам на приобретение объектов и доведение их до состояния, пригодного к использованию;

v внесенных в счет вкладов в уставный капитал – исходя из денежной оценке, согласованной учредителями;

v полученных безвозмездно от других организаций и лиц – по рыночной стоимости на дату принятия к бухгалтерскому учету;

v созданных самой организацией – исходя из фактических расходов на создание, изготовление;

v полученных по договорам, предусматривающим исполнение обязательств неденежными средствами, – по стоимости товаров, переданных или подлежащих передаче организацией, которая устанавливается исходя из цены, по которой в сравнимых обстоятельствах обычно организация определяет стоимость аналогичных товаров.

Оценка НМА, стоимость которых при приобретении определена в иностранной валюте, производится в рублях путем перерасчета иностранной валюты по курсу Банка России на дату приобретения.

В затраты по приобретению НМА включаются:

![]() суммы, выплаченные в соответствии с договором уступки прав правообладателю;

суммы, выплаченные в соответствии с договором уступки прав правообладателю;

![]() суммы, уплаченные организациям за информационные, консультационные услуги, услуги, связанные с приобретением НМА;

суммы, уплаченные организациям за информационные, консультационные услуги, услуги, связанные с приобретением НМА;

![]() регистрационные сборы, таможенные и патентные пошлины и другие платежи, связанные с уступкой исключительных прав;

регистрационные сборы, таможенные и патентные пошлины и другие платежи, связанные с уступкой исключительных прав;

![]() невозмещаемые налоги, уплачиваемые в связи с приобретением НМА;

невозмещаемые налоги, уплачиваемые в связи с приобретением НМА;

![]() вознаграждения посредническим организациям;

вознаграждения посредническим организациям;

![]() другие расходы.

другие расходы.

Если договором предусмотрена отсрочка или рассрочка платежа, фактические расходы принимаются к бухгалтерскому учету в полной сумме кредиторской задолженности. При приобретении НМА могут возникнуть расходы на приведение их в состояние, в котором они пригодны к использованию. Дополнительные расходы увеличивают первоначальную стоимость объектов НМА.

В настоящее время отсутствуют какие-либо рекомендации по оформлению движения НМА. Альбом унифицированных форм первичной учетной документации содержит только форму карточки учета НМА. Поэтому организации должны сами разрабатывать формы соответствующих документов исходя из действующих положений о документах и документообороте в бухгалтерском учете и Федерального закона «О бухгалтерском учете», определяющих перечень обязательных реквизитов в документах и особенности учитываемых объектов.

Синтетический учет НМА осуществляют на счетах 04, 05, 19, 91.

Расходы по приобретению и созданию НМА относятся к долгосрочным инвестициям и отражаются на счете 08.

Покупка НМА. При покупке основанием для выполнения записей в бухгалтерских регистрах являются счет, счет-фактура, платежно-расчетные документы, договоры, акты.

Поступление НМА в качестве вклада в уставный капитал. НМА, внесенные учредителями или участниками в качестве их вкладов в уставный капитал организации, отражаются следующими бухгалтерскими записями:

1. Д 75 – К 80 – отражена задолженность учредителя по вкладу в уставный капитал;

2. Д 80 – К 75 – отражена стоимость поступивших в счет вклада в уставный капитал НМА;

3. Д 04 – К 08 – приняты к бухгалтерскому учету НМА, внесенные учредителями в качестве вклада в уставный капитал.

Создание НМА в организации, порядок отражения в бухгалтерском учете поступления НМА, созданных в организации. Безвозмездное получение НМА от других организаций или физических лиц. Согласно ПБУ9/99 «Доходы организации» активы, полученные по договору дарения или иным образом безвозмездно, учитываются по рыночной стоимости в составе внереализационных доходов организации. НМА используются длительное время, и в течение срока полезного использования их стоимость равномерно (ежемесячно) переносится на производимую продукцию путем начисления по ним амортизации. Как правило, срок полезного использования организация

устанавливает самостоятельно. Однако в некоторых случаях организация не вправе его устанавливать. Это относится к товарным знакам, патентам, свидетельствам, время действия которых уже определено законодательством. Если же срок полезного использования не установлен законодательством и организация не может определить этот срок самостоятельно, то он устанавливается в 20 лет. Согласно ПБУ 14/2000 начисление амортизации для целей бухгалтерского учета организация МОЖЕТ производить следующими методами:

v линейным методом – исходя из норм, начисленных организацией на основе срока полезного использования НМА. Годовая сумма амортизации определяется исходя из первоначальной стоимости НМА и исчисленной нормы амортизации;

v методом уменьшаемого остатка – годовая сумма амортизации определяется исходя из остаточной стоимости на начало отчетного года и нормы амортизации, исчисленной из срока полезного использования;

v методом списания стоимости пропорционально объему продукции (работ) – исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости НМА и предполагаемого объема продукции (работ) за весь срок полезного использования НМА.

Начисление амортизации в течение срока полезного использования не приостанавливается, кроме случаев консервации организации. В течение отчетного периода амортизация начисляется ежемесячно независимо от применяемого способа в размере 1/12 годовой суммы стоимости актива.

Амортизационные отчисления по НМА отражаются в бухгалтерском учете двумя способами:

1) путем накопления соответствующих сумм на отдельном счете 05 «Амортизация нематериальных активов». Начисленные суммы амортизации отражают по дебету счетов издержек производства или обращения (20, 23, 25, 26, 44 и др.) и кредиту счета 05;

2) путем уменьшения первоначальной стоимости НМА. Первоначальная стоимость объекта списывается на счета издержек производства или обращения (20–26, 44) непосредственно со счета 04.

Второй способ отражения амортизационных отчислений применяют по организационным расходам и положительной деловой репутации. Однако возникает вопрос: как учесть на счетах бухгалтерского учета НМА, амортизация по которым начислена полностью, но которые еще применяются в работе. В таком случае организация условно оценивает их и относит сумму оценки на финансовые результаты организации (Д 04 – К 91–1).

Выбытие НМА происходит в основном в результате их продажи, безвозмездной передачи и передачи в качестве вклада в уставный капитал других организаций.

Продажа НМА отражается в бухгалтерском учете следующими записями:

1) Д 62 – К 91–1 – отражен доход от продажи НМА;

2) Д91 – К 68-начислен НДС на доход от продажи НМА (при определении выручки для целей налогообложения по отгрузке);

3) Д 05 – К 04 – отражена сумма амортизации, начисленная за время использования объекта;

4) Д 91–2 – К 04 – отражена остаточная стоимости проданных НМА;

5) Д91–2 – К23,44,70,69 и др. – отражены затраты, связанные с продажей НМА;

6) Д 91 (99) – К 99 (91) – отражен финансовый результат от продажи.

Таким образом, финансовый результат от выбытия НМА формируется на счете 91 и затем списывается со счета 91 на счет 99. Если при этом сумма выручки от продажи НМА превышает их остаточную стоимость и расходы, связанные с выбытием, то разницу спи-

бывают в дебет счета 91 и кредит счета 99. Если же остаточная стоимость выбывших НМА не возмещается выручкой от их реализации, то разницу между ними списывают с кредита счета 91 в дебет счета 99. Обороты по продаже НМА облагаются НДС. Безвозмездная передача НМЛ оформляется аналогично выбытию НМА при их продаже. Передача НМА в качестве вклада в уставный капитал других организаций отражается в бухгалтерском учете следующим образом:

1) Д 58 «Финансовые вложения» – К 04 – списана остаточная стоимость НМА;

2) Д 05 – К 04 – отражена начисленная сумма амортизации;

3) Д 58 – К 76 – отражена стоимость консультационных услуг;

4) Д 58 – К 91–1 – отражено превышение согласованной учредителями стоимости над остаточной стоимостью НМА;

5) Д 91–2 – К 58 – отражено превышение остаточной стоимости над согласованной учредителями стоимостью НМА.

Похожие работы

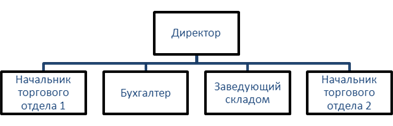

... увеличилась на 2 человека и за 2003-2004 г. на 2 человека. Рост числа работников обусловлен в частности с увеличением потребности в обслуживающем и производственном персонале. 2. ОСНОВЫ ОРГАНИЗАЦИИ БУХГАЛТЕРСКОГО УЧЕТА НА ПРЕДПРИЯТИИ В соответствии с Гражданским кодексом РФ юридическим лицом признается организация, которая имеет в собственности, хозяйственном ведении или оперативном управлении ...

... разрешено исправлять существенные ошибки предшествующего отчетного года без ретроспективного пересчета. Это новшество существенно упростит составление отчетности. 1.2 Автоматизация бухгалтерского учета на предприятиях малого бизнеса Руководителю российского предприятия сегодня приходится принимать решения в условиях неопределенности и риска, что вынуждает его постоянно держать под ...

... об устойчивом финансовом положении предприятия и отсутствии признаков банкротства. ОТЧЕТ О ПРАКТИКЕ В соответствии с Федеральным законом «О бухгалтерском учете», ответственность за организацию бухгалтерского учета и подготовку бухгалтерской отчетности за 2008 год на предприятии несут: Генеральный директор ,Генеральный конструктор – Дегтярь В.Г. Главный бухгалтер – Евтушенко И.И. ...

... работ является распределение работ между исполнителями, расчет времени выполнения работ, определение мероприятий по научной организации труда счетных работников. Графики бывают индивидуальными, структурными и сводными. 2. Составление промежуточного баланса малого предприятия Исходные данные: Бухгалтерский баланс малого предприятия "Крокус" (руб.) Актив на 1.02. на 1.03. ...

0 комментариев