Навигация

Амортизация основных средств

1.2 Амортизация основных средств

Амортизация – механизм погашения (переноса на готовую продукцию) стоимости объектов основных фондов.

Амортизация как экономическая категория отражает износ основных и связана с воспроизводством (сумма амортизации должна быть достаточной для замены изношенных основных средств на новые аналоги).

В последнее время в странах со стабильной экономикой и отраженной налоговой системой достаточной для замены изношенных основных средств на новые аналоги.

В последнее время в странах со стабильной экономикой и отлаженной налоговой системой предпочтение отдается финансовой функции амортизации.

Амортизация как финансовая категория определяет возврат ране? произведенных затрат, связанных с созданием и приобретением основных фондов.

Амортизационные отчисления, по сути, представляют собой выведенную из-под налогообложения прибыль. Это одна из наиболее существенных льгот по налогу на прибыль. В развитых странах сумма амортизационных отчислений превышает величину действительного износа, что создает реальные условия для частных инвестиций. Чем выше нормы амортизации и чем больше сумма амортизационных отчислений, тем больше не облагаемая налогом прибыль и шире возможности предприятия по финансированию своей деятельности в части замены основных средств.

Амортизационные отчисления накапливаются в амортизационном фонде, который может быть выделен по данным бухгалтерского учета. В настоящее время акционерные общества самостоятельно распоряжаются средствами этого фонда и нередко используют накопленную амортизацию не только на финансирование замены изношенных машин, оборудования и других объектов основных средств, но и на пополнение оборотных фондов, что не соответствует экономической сущности амортизации.

Начисление амортизации приостанавливается в случае нахожденияосновных средств на реконструкции и модернизации, а также на консервации с продолжительностью не менее трех месяцев по решению руководителя организации и на период восстановления объектов основ средств, продолжительность которого превышает 12 месяцев[4].

Амортизационные отчисления предприятия зависят от срока полезного использования основных средств. Срок полезного использования – это период, в течение которого использование основных средств приносит доход или служит для выполнение целей деятельности организации.

Определение срока полезного использования оборота основных средств производится организацией самостоятельно при их принятии к учету.

При этом учитывается:

· ожидаемый срок использования этого объекта в соответствии с ожидаемой производительностью или мощностью применения;

· предполагаемый физический износ, зависящий от режима эксплуатации (например, количества смен), естественных условий и влияния агрессивной среды, системы планово-предупредительных всех видов ремонта;

· количество продукции, ожидаемое к получению в результате использования основных средств;

· нормативно-правовые и другие ограничения использования этого объекта (например, срока аренды).

Стоимость объектов основных средств погашается посредством начисления амортизации с помощью ряда методов.

Линейный метод. Годовая сумма амортизационных отчислений (АtЛИН-) определяется исходя из первоначальной стоимости объекта основных средств (Fпервонач.) нормы амортизации (Нлин):

АtЛИН= Fпервонач. Х Нлин: 100; (1.)

Норма амортизации при линейном способе начисления амортизации зависит от срока полезного использования (СПИ):

Нлин = 100: СПИ. (2.)

Линейный метод является традиционным для российских предприятии и позволяет равномерно переносить стоимость основных средств на готовую продукцию, включая начисленную сумму амортизационных отчислений себестоимость.

Метод суммы чисел лет срока полезного использования. Годовая сумма амортизационных отчислений (Аtc.ч.л.) определяется исходя из первоначальной стоимости объекта основных средств (Fпервонач.) и изменяющейся По годам нормы амортизации (Нtсчл):

Аtc.ч.л. = Fпервонач. Х Нtсчл: 100, (3.)

Нtсчл = T – t + 1 = 2 (Т-t+1), (4.)

1+2+ … +T T (T+1)

где T – срок полезного использования.

Т-t+1 – число лет остающееся до истечения срока службы объекта основных средств.

При способе списания стоимости по сумме чисел лет срока полезно го использования годовая сумма амортизационных отчислений уменьшается из года в год. Метод обеспечивает полное возмещение стоимости основных фондов.

Метод уменьшаемого остатка. При способе уменьшаемого остатка годовая сумма амортизационных отчислений (Аtум.ост.) определяется исходя из остаточной стоимости объекта основных средств на начало отчетного периода (Ft0CT), нормы амортизации (Нумост), рассчитываемой аналогично линейному методу (Нумост = Нлин) и коэффициента ускорения (к), устанавливаемого в соответствии с законодательством РФ:

Atум.ост. = Ftocnx Hум.ост.x k: 100, (5.)

По движимому имуществу, составляющему объект финансового лизинга и относимому к активной части основных средств, может применяться в соответствии с условиями договора лизинга коэффициент ускорения не выше 3.

Амортизационные отчисления, рассчитанные методом уменьшаемого остатка, из года в год уменьшаются. Чем больше к, тем большая часть стоимости списывается на издержки в первые годы.

Амортизационные отчисления не возмещают полностью стоимость основных фондов (ликвидационная стоимость не равна нулю). В мировой практике этот метод используется с переходом на линейный, что позволяет списать стоимость основных средств до конца.

Метод списания стоимости пропорционально объему продукции. При способе списания стоимости пропорционально объему продукции (работ) начисление амортизации производится исходя из первоначальной стоимости основных средств (Fпервонач.) и соотношения натурального показателя объема продукции в отчетном периоде (Qt) и предполагаемого объема продукции за весь срок полезного использования:

AtQ = Fпервонач. х Q: Q, (6.)

При списании стоимости основных фондов пропорционально объему продукции амортизационные отчисления играют роль переменных издержек, что позволяет снизить постоянные затраты и уменьшить операционный леверидж, а значит и риск.

Начисление амортизационных отчислений производится ежемесячно независимо от применяемого метода амортизации в размере '/|2 исчисленной годовой суммы.

Метод ускоренной амортизации. Наряду с методами амортизации, изложенными в ПБУ 6/2001, в российской практике используется ускоренная амортизация, которая введена в целях создания финансовых условий для развития высокотехнологичных отраслей экономики и внедрения в производство эффективных машин и оборудования, а также повышения заинтересованности предприятий в ускорении обновления и техническом развитии активной части основных производственных фондов.

При начислении ускоренной амортизации предприятия применяют равномерный (линейный) метод, увеличивая централизованно утвержденную норму амортизации не более чем в 2 раза. Механизм ускоренной амортизации распространяется на активную часть основных средств, введенных в действие после 1 января 1991 г., из списка, утверждаемого федеральными органами исполнительной власти.

Особый порядок начисления амортизации основных средств предусмотрен для малых предприятий. Согласно действующему законодательству им предоставлены следующие льготы в части начисления амортизации: Q в первый год эксплуатации разрешено списывать как амортизационные отчисления до 50% балансовой стоимости основных фондов со сроком службы больше трех лет; малым предприятиям предоставлено право начислять амортизацию основных средств, в 2 раза превышающую нормы, установленные для соответствующих видов основных средств (Федеральный закон №88-ФЗ «О государственной поддержке малого предпринимательства в РФ»). Используя предоставленные им льготы, малые предприятия, по сути, проводят ускоренную амортизацию основных средств.

Метод замедленная амортизация. Значения норм амортизации не только определяют развитие инвестиционного процесса, но и непосредственно сказываются на финансовых результатах деятельности акционерных обществ. В этой связи наряду с ускоренной амортизацией в случаях, когда финансово-экономические показатели деятельности предприятия существенно ухудшаются после переоценки основных фондов, возможное использование замедленной амортизации, состоящей в применении понижающих коэффициентов к установленным нормам в размере до 0,5. Такой механизм смягчения последствий переоценки основных фонд был актуален, когда переоценка имела обязательный характер.

Амортизационные отчисления включаются в себестоимость производимой продукции и отражаются на налоговых платежах организации налогу на имущество и налогу на прибыль[5].

Уровень платежей по налогу на прибыль также зависит от величины динамики амортизационных отчислений. Во-первых, сумма амортизационных отчислений, включаемая в себестоимость в целях налогообложения, непосредственно снижает налогооблагаемую базу по налогу на прибыль. Во-вторых, уменьшение налогооблагаемой базы по налогу на прибыль происходит опосредованно, за счет уменьшения налогооблагаемой прибыли на сумму налога на имущество.

Изложенные методы начисления амортизации (кроме ускоренной и замедленной амортизации) для целей налогообложения применяются с учетом корректировок, в результате которых для исчисления налогов принимается амортизация, начисленная линейным методом во всех периодах, когда она меньше, чем при методе начисления амортизационных отчислений, зафиксированном в учетной политике организации.

Похожие работы

... (между равнозначными элементами) и вертикальными связями (между зависимыми по вертикали рядами элементов), можно представить микроэкономический уровень иерархии управления в органе управления предприятием индустрии гостеприимства и туризма. Иерархия управления – это инструмент для реализации целей предприятия и гарантия сохранения системы управления. Чем выше иерархический уровень, тем больше ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

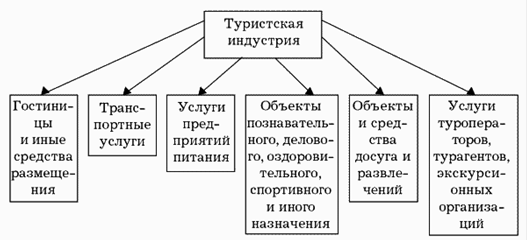

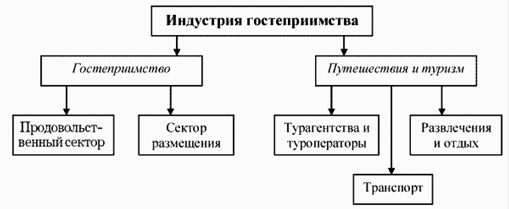

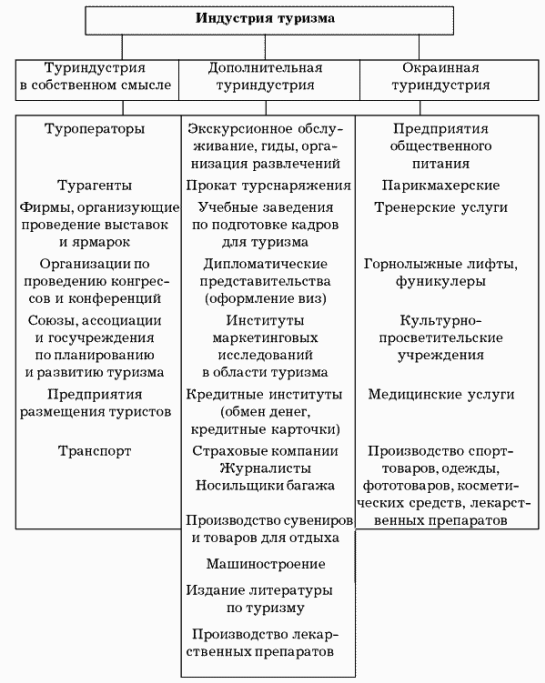

... по Дж. Торкилдсену Нетрудно заметить повторение одних и тех же составляющих во всех приведенных схемах. Как же разграничить эти понятия, четко отделить индустрию туризма от индустрии гостеприимства, а индустрию досуга от индустрии туризма? Решение находим в подходе В. Фрейера, который выделяет: а) туриндустрию в узком смысле - предприятия, производящие типичные туруслуги; б) туриндустрию в ...

... . Важно четкое определение обязательств по отношению к гостям, а также их неукоснительное выполнение. ГЛАВА 2. РАЗРАБОТКА СТРАТЕГИИ МАРКЕТИНГА В ЦЕЛЯХ ОБЕСПЕЧЕНИЯ КАЧЕСТВЕННОГО ОБСЛУЖИВАНИЯ 2.1. Методы и функции маркетинга в индустрии гостеприимства Маркетинг подразумевает выявление характерных особенностей возможных клиентов, их желаний и потребностей; формирование групп потребителей, ...

0 комментариев