Навигация

Аналіз ліквідності балансу

3. Аналіз ліквідності балансу

Оцінку платоспроможності проводять на основі характеристики ліквідності поточних активів.

Ліквідність означає здатність широкого перетворення активу в готівку без втрат його ринкової вартості.

Ліквідність балансу – це ступінь покриття боргових зобов’язань підприємства його активами, строк перетворення яких у гроші відповідає строку погашення платіжних зобов’язань. Що менше потрібно часу для перетворення того чи іншого активу в грошову форму, то вища його ліквідність.

Поняття платоспроможності та ліквідності за своїм змістом дуже близькі, але ліквідність – більш ємне поняття, оскільки від ліквідності балансу залежить платоспроможність.

Аналіз ліквідності підприємства проводиться у два етапи:

· на першому етапі складається баланс ліквідності;

· на другому – проводиться розрахунок основних показників ліквідності та їх аналіз.

Аналіз ліквідності балансу полягає в порівнянні коштів за активами, згрупованими за ступенем їх ліквідності розміщеними в порядку зменшення ліквідності, із зобов’язаннями за пасивами, згрупованими за термінами їх погашення і розміщеними в порядку зростання термінів:

1. Найбільш ліквідні активи(НЛА) – грошові кошти підприємства і короткострокові фінансові вкладення (цінні папери), суми яких за всіма статтями грошових коштів можуть бути використані для виконання поточних розрахунків негайно.

2. Швидко реалізовані активи(ШРА) – дебіторська заборгованість та інші активи, суми яких для перетворення на готівкові кошти вимагають певного часу.

Ліквідність цих активів залежить від суб’єктивних та об’єктивних факторів: кваліфікації фінансових працівників підприємства, стосунків з платниками та їхньої платоспроможності, умов надання кредитів покупцям, організації вексельного обігу.

3. Повільно реалізовані активи(ПРА) – це запаси, дебіторська заборгованість (платежі за якою очікуються більш ніж через 12 місяців після звітної дати), податок на додану вартість за придбаними цінностями. Слід виключити з розрахунків статтю “ Витрати майбутніх періодів ”.

4. Важко реалізовані активи(ВРА) – активи, призначені для використання у господарській діяльності протягом досить тривалого часу. До цієї групи включаються статті розділу 1 активу балансу «Необоротні активи».

Перші три групи належать до поточних активів підприємства. Вони ліквідніші, ніж решта його майна.

Пасиви балансу групуються за ступенем терміновості їх оплати таким чином.

1. Найбільш термінові зобов’язання(НТЗ) – кредиторська заборгованість за товари, роботи, векселі видані , поточні зобов’язання за розрахунками, а також інші поточні зобов’язання.

2. Короткострокові пасиви (КП) – короткострокові кредити і позикові кошти.

3. Довгострокові пасиви (ДП) – довгострокові кредити і позикові кошти.

4. Постійні пасиви (ПП) – статті 1 та 2 розділів пасиву балансу і ’’ Доходи майбутніх періодів ’’.

Короткострокові і довгострокові зобов’язання являть собою зовнішні зобов’язання підприємства.

Надалі проведемо дослідження ліквідності балансу аналізованого підприємства у випадку нижченаведеної табл.6, дані якої сформовані на базі даних табл.3 і табл..4, що і відображено у ’’примітках ’’.

Баланс вважається абсолютно ліквідним, якщо виконуються такі умови:

НЛА=НТЗ

ШРА≥КП

ПРА≥ДП

ВРА≤ПП

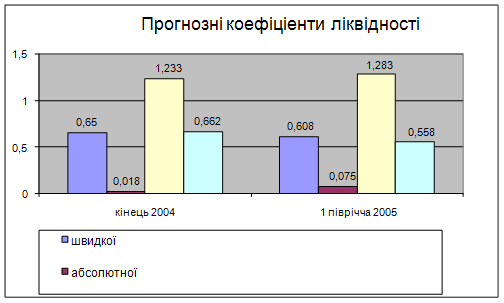

Як бачимо, в нашому випадку виконується тільки нижня частина умови, тому точнішої оцінки здатності підприємства виконувати свої зобов’язання перед кредиторами переходимо до другого етапу аналізу ліквідності, де обчислюють:

· коефіцієнт абсолютної ліквідності;

· миттєвий коефіцієнт ліквідності;

· поточний коефіцієнт ліквідності.

Табл.6. Аналіз ліквідності балансу

| Актив | Примітки | Значення, тис. грн. | Пасив | Примітки | Значення, тис. грн. | |||

| На початок періоду | На кінець періоду | На початок періоду | На кінець періоду | |||||

| Найбільш ліквідні активи (НЛА) | Грошові кошти | 1294.15 | 602.16 | Найбільш термінові зобов’язання (НТЗ) | 75% від суми поточних зобов’язань | 4173.63 | 5419.4 | |

| Активи, які швидко реалізовуються (ШРА) | Дебіторська заборгованість | 1811.81 | 4516.2 | Короткострокові пасиви (КП) | 25% від суми поточних зобов’язань | 1391.21 | 1806.4 | |

| Активи, які повільно реалізовуються (ПРА) | Запаси | 3105.96 | 2709.7 | Довгострокові пасиви (ДП) | Довгострокові зобов’язання | 129.415 | 301.08 | |

| Активи, які важко реалізовуються (ВРА) | Необоротні активи | 6729.58 | 7225.9 | Постійні пасиви (ПП) | Власний капітал | 7247.24 | 7527 | |

| Коефіцієнт ліквідності балансу | 0.638 | 0.256 | ||||||

Слід зазначити, що в Україні розроблено методики аналізу фінансового стану підприємства: Методика № 81, Методика № 22, Положення № 323, згідно з якими і визначено орієнтовані значення коефіцієнтів.

Знайдемо значення кожного із цих показників.

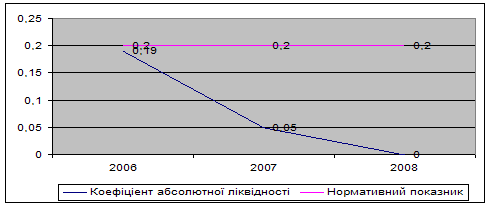

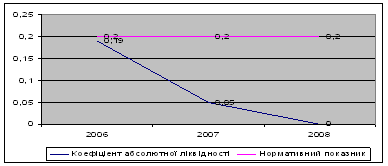

Коефіцієнт абсолютної ліквідності =![]() , і показує яка частина найбільш термінових зобов’язань може бути негайно покрита абсолютно ліквідними активами. За Положенням №323 його значення вважається теоретично достатнім, якщо воно перевищує 0.20 – 0.25. Тобто якщо підприємство на даний момент може на 20 – 25% погасити всі свої борги, то його платоспроможність вважається нормальною.

, і показує яка частина найбільш термінових зобов’язань може бути негайно покрита абсолютно ліквідними активами. За Положенням №323 його значення вважається теоретично достатнім, якщо воно перевищує 0.20 – 0.25. Тобто якщо підприємство на даний момент може на 20 – 25% погасити всі свої борги, то його платоспроможність вважається нормальною.

Коефіцієнт абсолютної ліквідності в нашому випадку становить:

На початок періоду: КА.Л.=1294.15:1391.211=0.93;

На кінець періоду: КА.Л.=602.16:1806.48=0.33

Як видно з розрахунків, коефіцієнт абсолютної ліквідності на початок значно вищий, ніж на кінець періоду. На початок періоду підприємство могло негайно погасити 93% короткострокових зобов’язань. На кінець періоду – 33%. Платоспроможність підприємства на кінець періоду вважається нормальною.

Показник абсолютної ліквідності підприємства має особливо важливе значення для постачальників матеріальних ресурсів і банку, що кредитують дане підприємство.

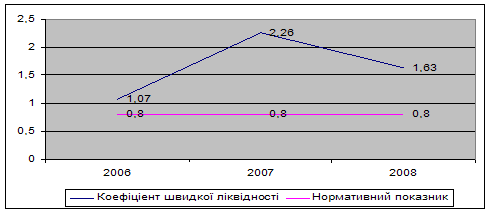

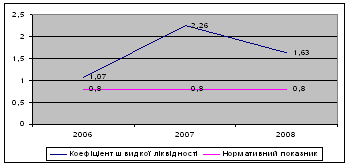

Миттєвий коефіцієнт ліквідності =![]() , і показує співвідношення найбільш ліквідної частини поточних активів і поточних пасивів. Бажано, щоб цей показник дорівнював одиниці. Оскільки на практиці це буває нечасто, можна задовольнити його значенням 0.8 – 0.9. Слід враховувати, що достовірність висновків за результатами розрахунків цього коефіцієнта значною мірою залежить від ’’ якості ’’ дебіторської заборгованості (терміну її виникнення, фінансового стану боржників та інше). Значна питома вага сумнівної дебіторської заборгованості може створити загрозу платоспроможності підприємства Особливий інтерес даний показник має для власників акцій.

, і показує співвідношення найбільш ліквідної частини поточних активів і поточних пасивів. Бажано, щоб цей показник дорівнював одиниці. Оскільки на практиці це буває нечасто, можна задовольнити його значенням 0.8 – 0.9. Слід враховувати, що достовірність висновків за результатами розрахунків цього коефіцієнта значною мірою залежить від ’’ якості ’’ дебіторської заборгованості (терміну її виникнення, фінансового стану боржників та інше). Значна питома вага сумнівної дебіторської заборгованості може створити загрозу платоспроможності підприємства Особливий інтерес даний показник має для власників акцій.

Миттєвий коефіцієнт ліквідності на підприємстві, в нашому випадку, становить:

На початок періоду: КМ,К,Л.=1811.81:1391.211=1.3;

На кінець періоду:КМ,К,Л,=4516.2:1806.48=2.5.

Як показують результати обчислень, фактичне значення миттєвого коефіцієнта ліквідності значно більше за нормальне, теоретичне значення, що означає підвищення платіжної здатності на кінець періоду.

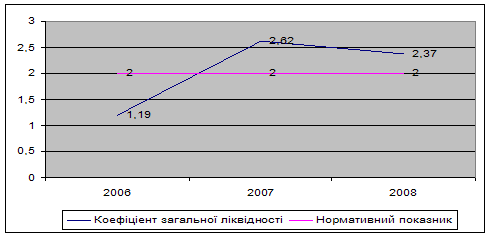

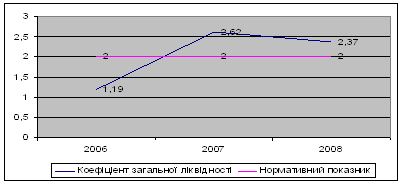

Поточний коефіцієнт ліквідності =![]() , і дозволяє встановити у скільки разів поточні активи покривають короткострокові зобов’язання. Нормальним значенням для цього показника вважається 2 – 3. Це означає, що на кожну гривню короткострокових зобов’язань повинно припадати не менше ніж дві гривні ліквідних коштів. Деякі фахівці вважають задовільним значення коефіцієнта 1.5 – 2.0.

, і дозволяє встановити у скільки разів поточні активи покривають короткострокові зобов’язання. Нормальним значенням для цього показника вважається 2 – 3. Це означає, що на кожну гривню короткострокових зобов’язань повинно припадати не менше ніж дві гривні ліквідних коштів. Деякі фахівці вважають задовільним значення коефіцієнта 1.5 – 2.0.

Знайдемо даний коефіцієнт:

На початок періоду: КП.К.Л,=6211.92:1391.211=4.47;

На кінець періоду: КП.К.Л.=7828.08:1806.48=4.33.

У нашому випадку коефіцієнт покриття перевищує його теоретичне значення. Видно, що платіжна здатність підприємства за звітний період мала тенденцію до зниження. Проте , мобілізувавши всі оборотні кошти, підприємство може повністю погасити всі короткотермінові кредити, після чого в активі підприємства залишиться оборотних коштів на 6021.6 тис. грн. (7828.08 – 1806.48), які можуть бути спрямовані на погашення кредиторських зобов’язань(5419.44 тис. грн.) і на інші цілі.

Показник поточної ліквідності має важливе значення для покупців і власників акцій та облігацій підприємства.

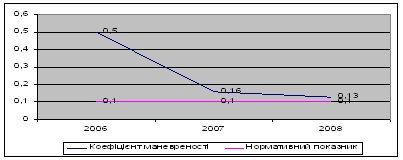

Визначимо коефіцієнт повної ліквідності балансу за формулою:

Л=![]()

Отже,

На початок періоду : Л=3131.843:4908.064=0.638;

На кінець періоду : Л=1640.886:6413.004=0.256..

З результатів розрахунків видно, що на початок періоду показник менший за 0,75 (а це 0.638), що означає, що ліквідність підприємства низька. На кінець періоду значення показника знижується до значення 0,256, що означає, що підприємство перебуває у кризовому стані щодо ліквідності.

Основні фактори, які підвищують цей коефіцієнт (тобто підвищують ліквідність, і отже фінансову стійкість підприємства):

· максимальне обмеження вкладень капіталу у важколіквідні і недопущення вкладень у неліквідні активи;

· наявність ’’чистих активів’’ (у вигляді грошових коштів, цінних паперів, які можуть бути перетворені на гроші негайно) в розмірі, достатньому для покриття фінансових зобов’язань, строки сплати за якими настали або настають у найближчий час;

· залучення у господарський обіг позикових коштів на максимально тривалі терміни.

Похожие работы

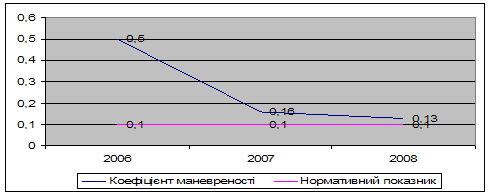

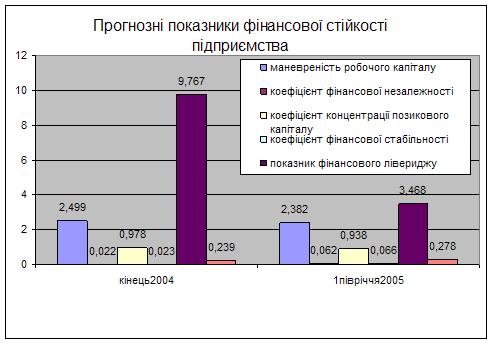

... та ціна реалізації; витрати на виробництво, керівництво, реалізацію та ін.; обсяги та напрямки інвестицій. 2. Організація фінансового аналізу ВАТ “Виробничо-технічне підприємство “Укренергочормет” 2.1 Аналіз показників ліквідності та платоспроможності підприємства Облікова політика на підприємстві ВАТ “Виробничо-технічне підприємство “Укренергочормет” регламентується Законодавством Укра ...

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

... мства, тобто показує, скільки довгострокових зобов’язань припадає на одиницю джерел власних коштів. Нормативне значення показника: Кф.л. < 1. У цьому разі фінансовий стан підприємства відносно нормальний. Підвищення рівня платоспроможності підприємства залежить від поліпшення результатів його виробничої і комерційної діяльності. Разом з цим надійний фінансовий стан,а отже і його ліквідність та ...

... одом. Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4]. Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення. Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, ...

0 комментариев