Навигация

Долгосрочные и краткосрочные займы и кредиты

2. Долгосрочные и краткосрочные займы и кредиты

2.1 Долгосрочные займы и кредиты

В настоящее время кредитование, обеспечивающее хозяйственную деятельность организаций, содействует их развитию, увеличению объемов производства продукции, работ, услуг. Огромное значение имеют долгосрочные займы и кредиты, которые являются дополнительным источником финансирования коммерческой деятельности организаций.

Рассмотрим понятие долгосрочной задолженности по полученным займам и кредитам, правовые основы договоров займа и кредитных договоров, а также порядок отражения информации о расходах по выполнению обязательств по полученным долгосрочным займам и кредитам в бухгалтерском учете и годовой бухгалтерской отчетности организации.

Обязанность разделять активы и обязательства на долгосрочные и краткосрочные определяется п. 19 Положения по бухгалтерскому учету "Бухгалтерская отчетность организации" ПБУ 4/99, утвержденного приказом Минфина России от 06.07.1999 № 43н (далее - ПБУ 4/99).

Согласно положениям ПБУ 4/99 долгосрочной задолженностью считается задолженность по полученным займам и кредитам, срок погашения которой по условиям договора превышает 12 мес.

Правоотношения по договорам займа и кредита регулируются гл. 42 "Заем и кредит" Гражданского кодекса РФ (ГК РФ).

Порядок формирования в бухгалтерском учете информации о расходах по выполнению обязательств по полученным долгосрочным займам и кредитам установлен Положением по бухгалтерскому учету "Учет расходов по займам и кредитам" ПБУ 15/2008, утвержденным приказом Минфина России от 06.10.2008 № 107н (далее - ПБУ 15/2008).

В соответствии с п. 2 ПБУ 15/2008 основная сумма обязательства по полученному долгосрочному займу (кредиту) отражается в бухгалтерском учете организацией-заемщиком как кредиторская задолженность.

Сумма обязательств по полученным долгосрочным займам (кредитам) включает в себя:

1) основную сумму обязательств по долгосрочному займу (кредиту), которая погашается организацией-заемщиком как кредиторская задолженность в соответствии с условиями договора;

2) расходы, связанные с выполнением обязательств по полученным долгосрочным займам (кредитам), к которым относятся:

— проценты к уплате заимодавцу;

— дополнительные расходы по займам, в частности: суммы, уплачиваемые за информационные и консультационные услуги; суммы, уплачиваемые за экспертизу договора займа (кредита), а также иные расходы.

Таким образом, в бухгалтерском учете и бухгалтерской отчетности организации-заемщика долги по долгосрочным займам (кредитам) в части недополученных денежных средств и других вещей, являющихся предметом договоров займа или кредитных договоров, должны быть отражены в составе кредиторской задолженности.

Согласно Плану счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению, утвержденным Минфина РФ от 31 октября 2000 г. N 94н (в редакции от 18.09.2006), для обобщения информации о состоянии долгосрочных кредитов и займов, полученных организацией, предназначен счет 67 "Расчеты по долгосрочным кредитам и займам". В частности, на счете 67 "Расчеты по долгосрочным кредитам и займам" учитываются:

— суммы займов (как денежных, так и полученных другими вещами, определенными родовыми признаками);

— банковские кредиты (в том числе в виде овердрафта (кредитования расчетного счета);

— бюджетные кредиты;

— вексельные обязательства;

— облигационные обязательства;

— расчеты с банками по операциям учета (дисконта) векселей и других обязательств;

— товарные кредиты.

Долгосрочные кредиты (займы) и проценты к уплате отражаются в бухгалтерском учете организации раздельно. Поэтому к счету 67 "Расчеты по долгосрочным кредитам и займам" должны быть открыты следующие субсчета:

67-1 "Расчеты по долгосрочным кредитам";

67-2 "Расчеты по долгосрочным займам".

Дополнительно к счету 67 "Расчеты по долгосрочным кредитам и займам" могут быть открыты следующие аналитические субсчета:

67-1-1 "Расчеты по основной сумме долгосрочного кредита";

67-1-2 "Проценты по долгосрочным кредитам";

67-2-1 "Расчеты по основной сумме долгосрочного займа";

67-2-2 "Проценты по долгосрочным займам".

При получении долгосрочных займов (кредитов) в бухгалтерском учете организации делаются проводки:

Д-т сч. 51 "Расчетные счета"

К-т сч. 67 "Расчеты по долгосрочным кредитам и займам", субсчет 1 "Расчеты по долгосрочным кредитам"

- получены на расчетный счет средства по долгосрочному кредиту;

Д-т сч. 51 "Расчетные счета"

К-т сч. 67 "Расчеты по долгосрочным кредитам и займам", субсчет 2 "Расчеты по долгосрочным займам"

— получены на расчетный счет средства по долгосрочному займу.

Возврат (погашение) основной суммы обязательства по полученным долгосрочным кредитам и займам отражается как уменьшение кредиторской задолженности на основании п. 5 ПБУ 15/2008:

Д-т сч. 67 "Расчеты по долгосрочным кредитам и займам", субсчет 1 "Расчеты по долгосрочным кредитам" аналитического счета 1 "Расчеты по основной сумме долгосрочного кредита"

К-т сч. 51 "Расчетные счета"

— возврат (погашение) основной суммы обязательства по полученным долгосрочным кредитам;

Д-т сч. 67 "Расчеты по долгосрочным кредитам и займам", субсчет 2 "Расчеты по долгосрочным займам" аналитического счета 1 "Расчеты по основной сумме долгосрочного займа"

К-т сч. 51 "Расчетные счета"

— возврат (погашение) основной суммы обязательства по полученным долгосрочным займам.

На основании п. 6 ПБУ 15/2008 расходы по долгосрочным кредитам (займам) отражаются в бухгалтерском учете в том отчетном периоде, к которому они относятся.

Начисленные суммы процентов согласно п. 7 ПБУ 15/2008 для организации являются прочими расходами соответствующего месяца. Они начисляются со дня реального поступления денег на расчетный счет организации-заемщика до даты их возврата заимодавцу.

Причитающиеся по полученным долгосрочным кредитам и займам проценты к уплате отражаются следующими проводками:

Д-т сч. 91 "Прочие доходы и расходы", субсчет 2 "Прочие расходы"

К-т сч. 67 "Расчеты по долго-срочным кредитам и займам", субсчет 1 "Расходы по долгосрочным кредитам" аналитического счета 2 "Проценты по долгосрочным кредитам"

— отражение задолженности по уплате процентов по долгосрочным кредитам;

Д-т сч. 91 "Прочие доходы и расходы", субсчет 2 "Прочие расходы"

К-т сч. 67 "Расчеты по долго-срочным кредитам и займам", субсчет 2 "Расходы по долгосрочным займам" аналитического счета 2 "Проценты по долгосрочным займам"

— отражение задолженности по уплате процентов по долгосрочным займам.

При получении долгосрочных кредитов (займов) в иностранной валюте организация-заемщик должна руководствоваться Положением по бухгалтерскому учету "Учет стоимости активов и обязательств, стоимость которых выражена в иностранной валюте" ПБУ 3/2006, утвержденным приказом Минфина России от 27.11.2006 № 154н (далее - ПБУ 3/2006).

В соответствии с п. 7 ПБУ 3/2006 пересчет стоимости денежных знаков в кассе организации, средств на банковских счетах (банковских вкладах), денежных и платежных документов, ценных бумаг (за исключением акций), средств в расчетах, включая по заемным обязательствам с юридическими и физическими лицами (за исключением средств полученных и выданных авансов и предварительной оплаты, задатков), выраженной в иностранной валюте, в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату.

Пересчет стоимости денежных знаков в кассе организации и средств на банковских счетах (банковских вкладах), выраженной в иностранной валюте, может производиться, кроме того, по мере изменения курса.

Следовательно, задолженность по полученному долгосрочному кредиту (займу) в иностранной валюте списывается в рублевой оценке по курсу Центрального банка РФ (ЦБ РФ), действовавшему на дату совершения платежа.

Одновременно организация отражает в учете курсовую разницу между рублевой оценкой валютных обязательств по курсу ЦБ РФ, действовавшему на дату возврата валютных средств, и их рублевой оценкой по курсу ЦБ РФ, действовавшему на дату проведения последней переоценки.

Курсовые разницы, образующиеся в результате пересчета суммы основного долга по кредитному договору, относятся на финансовые результаты организации как прочие доходы и расходы.

Таким образом, курсовая разница признается при каждой переоценке средств в расчетах по кредитам и займам в иностранной валюте на отчетную дату, а также на дату исполнения кредитных обязательств (погашения кредита или займа).

Пример:

Общество с ограниченной ответственностью "Заря" получило заем в сумме 15 000 евро на 2 года.

Курс евро по отношению к рублю составлял (условно):

— на дату зачисления валютных средств - 40,50 руб./евро;

— на отчетную дату - 41 руб./евро;

— на дату возврата займа - 40,70 руб./евро.

В бухгалтерском учете ООО "Заря" будут сделаны следующие проводки:

Д-т сч. 52 "Валютные счета"

К-т сч. 67 "Расчеты по долгосрочным кредитам и займам", субсчет 2 "Расчеты по долгосрочным займам" аналитического счета 1 "Расчеты по основной сумме займа"

— 607 500 руб. (15 000 евро х 40,50 руб./евро)

— зачислен полученный долгосрочный заем в иностранной валюте на текущий валютный счет;

Д-т сч. 91 "Прочие доходы и расходы", субсчет 2 "Прочие расходы"

К-т сч. 67 "Расчеты по долгосрочным кредитам и займам", субсчет 2 "Расходы по долгосрочным займам"

— 7500 руб. (15 000 евро (41,00 руб./евро - 40,50 руб./евро))

— отражена отрицательная курсовая разница между рублевой оценкой заемных обязательств по курсу ЦБ РФ на отчетную дату и их рублевой оценкой по курсу ЦБ РФ на дату получения займа;

Д-т сч. 67 "Расчеты по долгосрочным кредитам и займам", субсчет 2 "Расчеты по долгосрочным займам"

К-т сч. 52 "Валютные счета"

— 610 500 руб. (15 000 евро х 40,70 руб./евро)

— списаны валютные средства с текущего валютного счета при возврате займа;

Д-т сч. 67 "Расчеты по долгосрочным кредитам и займам", субсчет 2 "Расчеты по долгосрочным займам"

К-т сч. 91 "Прочие доходы и расходы", субсчет 1 "Прочие доходы"

— 4500 руб. [15 000 евро (40,70 руб./евро - 41,00 руб./евро)]

— отражена положительная курсовая разница между рублевой оценкой заемных обязательств по курсу ЦБ РФ на дату проведения последней переоценки.

Похожие работы

... . Так же был рассмотрен порядок отражения информации о кредитах и займах в бухгалтерской отчетности и в учетной политике организации. В конце был рассмотрен налоговый учет кредитов и займов. Который организуется организацией-налогоплательщиком самостоятельно, а порядок ведения устанавливается в учетной политике организации и утверждается соответствующим приказом руководителя. Правильность и ...

... обнаружены факты, из которых можно сделать вывод о достаточно высоком уровне системы внутреннего контроля ООО ПКФ «Тема». При аудите кредитов и займов не были обнаружены никакие серьезные нарушения установленного порядка ведения бухгалтерского учета, которые могли бы существенно повлиять на достоверность данных по кредитам и займам, отраженных в бухгалтерской отчетности. Результаты проведенной ...

... ведения этих видов учета. Заключение В представленной дипломной работе были подробно изучены общая характеристика механизма кредитования, основные виды и принципы, бухгалтерский учет и аудит кредитов, займов и средств целевого финансирования. Проведенное исследование позволяет сделать следующие выводы. Кредит выступает опорой современной экономики, неотъемлемым элементом экономического ...

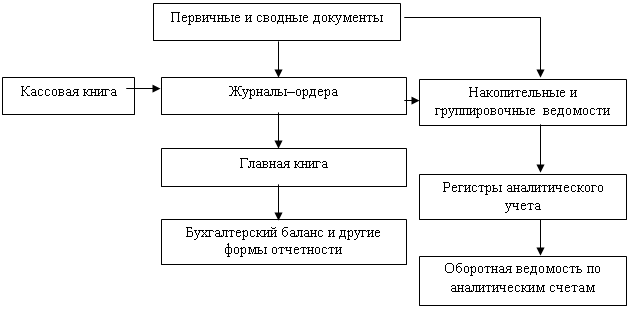

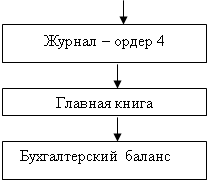

... -ордер по счету; - карточка по счету; - анализ счета; - обороты по счету на определенную дату. Бухгалтерская отчетность, в которой находит отражение учет кредитов и займов, должна включать: официальную бухгалтерскую отчетность по ф. № 1, ф. № 2, ф. № 3,ф. № 4,ф. № 5, расчеты по налогам и платежам; расчеты, предоставляемые в государственные социальные внебюджетные фонды, и другие формы ...

0 комментариев