Навигация

ЗАО «Пион» причитаются дивиденды в сумме 10 000 тыс. руб. (100 руб. х 100 000 акций)

1. ЗАО «Пион» причитаются дивиденды в сумме 10 000 тыс. руб. (100 руб. х 100 000 акций).

2. Сумма налога, удерживаемая налоговым агентом, по расчетам ЗАО «Пион» составила 900 тыс. руб. (10 тыс. руб. х 9%/100%). Поскольку на момент подписания бухгалтерской отчетности ЗАО не располагало информацией о величине удерживаемого налога у источника выплаты, сумма налога была исчислена с полной суммы причитающихся дивидендов.

При расчете ЗАО «Пион» руководствовалось требованием осмотрительности (большая готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов), предусмотренным положением по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008) (утверждено приказом Минфина России от 06.10.2008 № 106н).

3. Сумма дивидендов за вычетом налога составила 9100 тыс. руб. (10 000 тыс. руб. - 900 тыс. руб.).

В бухгалтерском учете ЗАО «Пион» делаются следующие записи:

1) в 2006 г. заключительными оборотами:

Д-т 76 «Расчеты с прочими дебиторами и кредиторами», К-т 91 «Прочие доходы и расходы» - 9100 тыс. руб.;

Д-т 99 «Прибыли и убытки», субсчет «Условный расход», К-т 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль» - 2184 тыс. руб.;

Д-т 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль», К-т 99 «Прибыли и убытки», субсчет «Постоянное налоговое обязательство (актив)» - 960 тыс. руб.;

2) в марте 2007 г.:

Д-т 76 «Расчеты с прочими дебиторами и кредиторами», К-т 91 «Прочие доходы и расходы» - сторно 9100 тыс. руб.;

Д-т 76 «Расчеты с прочими дебиторами и кредиторами», К-т 91 «Прочие доходы и расходы» - 9100 тыс. руб.;

3) в марте 2005 г. (после получения дивидендов):

Д-т 76 «Расчеты с прочими дебиторами и кредиторами», К-т 91 «Прочие доходы и расходы» - 700 тыс. руб.;

Д-т 51 «Расчетный счет», К-т 76 «Расчеты с прочими дебиторами и кредиторами» - 9800 тыс. руб.

Нижеприведенные записи могут быть отражены как корректирующие либо впоследствии при формировании записей по рассчитанным уже в 2007 г. разницам по ПБУ 18/02 «Учет расчетов по налогу на прибыль».

Д-т 99 «Прибыли и убытки», субсчет «Условный расход», К-т 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль» - 168 тыс. руб.;

Д-т 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль», К-т 99 «Прибыли и убытки», субсчет «Постоянное налоговое обязательство (актив)» - 168 тыс. руб.

6. Получение от страховой организации материалов по уточнению размеров страхового возмещения, по которому по состоянию на отчетную дату велись переговоры.

7. Обнаружение после отчетной даты существенной ошибки в бухгалтерском учете или нарушения законодательства при осуществлении деятельности организации, которые ведут к искажению бухгалтерской отчетности за отчетный период.

Пример 3. В феврале 2007 г. при осуществлении сверки расчетов контрагентом (был возвращен акт сверки расчетов с уточненными данными) в бухгалтерском учете ООО «Мак» выявлена случайная ошибка, допущенная бухгалтерией при отражении в учетных регистрах в декабре 2006 г. расходов на охрану имущества. По данным первичных документов и акта сверки, сумма расходов составила 300 тыс. руб. (без учета НДС), бухгалтерией общества случайно отражена сумма 3000 тыс. руб. Расходы на охрану имущества, используемого в производстве, учитывались в составе расходов при формировании налоговой базы по налогу на прибыль.

В марте 2007 г. в ходе анализа бартерных договоров, исполненных в 2006 г. (объем бартерных операций значителен) ООО «Мак», выявлен факт необоснованного принятия к вычету суммы НДС по товару, полученному по бартерным договорам.

Суммы НДС по полученным товарам были приняты к вычету исходя из их стоимости, указанной в первичных учетных документах и счетах-фактурах. В то же время ООО «Мак» не приняло во внимание требование п. 2 ст. 172 НК РФ, согласно которому при использовании в расчетах собственного имущества суммы НДС, принимаемые к вычету, исчисляются исходя из балансовой стоимости указанного имущества, переданного в счет оплаты. Балансовая стоимость готовой продукции, переданной в качестве оплаты по бартерным договорам, оказалась ниже стоимости, определенной в договорах бартера. В результате допущенного нарушения норм действующего налогового законодательства ООО «Мак» излишне приняло к вычету НДС в сумме 6000 тыс. руб. ООО «Мак» не является субъектом малого предпринимательства.

Бухгалтерская отчетность ООО «Мак» на момент обнаружения ошибки в бухгалтерском учете и нарушения законодательства еще не подписана. Данные события квалифицированы как существенные.

Вопрос. Каким образом подлежит отражению указанное событие после отчетной даты в бухгалтерском учете и бухгалтерской отчетности (ограничимся Бухгалтерским балансом (форма № 1) и Отчетом о прибылях и убытках (форма № 2) ООО «Мак»?

Решение. Денежная оценка последствий событий после отчетной даты составила 2700 тыс. руб. и 6000 тыс. руб.

В бухгалтерском учете ООО «Мак» делаются следующие записи:

1) в 2006 г. заключительными оборотами:

по факту обнаружения случайной ошибки в бухгалтерском учете:

Д-т 26 «Общехозяйственные расходы», К-т 60 «Расчеты с поставщиками и подрядчиками» - сторно 2700 тыс. руб.;

Д-т 99 «Прибыли и убытки», субсчет «Условный расход», К-т 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль» - 648 тыс. руб.;

по факту выявления нарушения налогового законодательства:

Д-т 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС», К-т 19 «НДС по приобретенным ценностям» - сторно 6000 тыс. руб.;

Д-т 91 «Прочие доходы и расходы», К-т 19 «НДС по приобретенным ценностям» - 6000 тыс. руб.;

Д-т 99 «Прибыли и убытки», субсчет «Условный расход», К-т 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль» - сторно 1440 тыс. руб.

Д-т 99 «Прибыли и убытки», субсчет «Постоянные налоговые обязательства», К-т 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль» - 1440 тыс. руб.;

2) в феврале 2007 г.:

Д-т 26 «Общехозяйственные расходы», К-т 60 «Расчеты с поставщиками и подрядчиками» - 2700 тыс. руб.;

Д-т 26 «Общехозяйственные расходы», К-т 60 «Расчеты с поставщиками и подрядчиками» - сторно 2700 тыс. руб.;

3) в марте 2007 г.:

Д-т 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС», К-т 19 «НДС по приобретенным ценностям» - 6000 тыс. руб.;

Д-т 68 «Расчеты по налогам и сборам», субсчет «Расчеты по НДС», К-т 19 «НДС по приобретенным ценностям» - сторно 6000 тыс. руб.;

Д-т 91 «Прочие доходы и расходы», К-т 19 «НДС по приобретенным ценностям» - сторно 6000 тыс. руб.;

Д-т 91 «Прочие доходы и расходы», К-т 19 «НДС по приобретенным ценностям» - 6000 тыс. руб.

События второго вида, влияющие на непрерывность деятельности организации в целом или какой-либо ее части, и их последствия

Пожар, авария, стихийное бедствие или другая чрезвычайная ситуация, в результате которой уничтожена значительная часть активов организации.

Прекращение существенной части основной деятельности организации, если это нельзя было предвидеть по состоянию на отчетную дату.

При наступлении указанного события в период между отчетной датой и датой подписания бухгалтерской отчетности необходимо отразить его последствия в бухгалтерском учете и бухгалтерской отчетности. Итоговые записи затронут активы и пассивы, доходы и расходы, которые были связаны с осуществлением прекращаемой деятельности.

Порядок представления информации по прекращаемой деятельности в бухгалтерской отчетности установлен положением по бухгалтерскому учету «Информация по прекращаемой деятельности» ПБУ 16/02, утвержденным приказом Минфина России от 2.07.02 г. № 66н. В качестве альтернативного варианта информация по прекращаемой деятельности подлежит раскрытию согласно ПБУ 16/02 в пояснительной записке к бухгалтерскому балансу.

События второго вида, не влияющие на непрерывность деятельности организации в целом или какой-либо ее части, и их последствия

1. Принятие решения о реорганизации организации.

Пример 4. В январе 2007 г. ООО «Магнолия» было преобразовано в ЗАО «Магнолия». На момент принятия решения о реорганизации и регистрации изменений в учредительные документы бухгалтерская отчетность ООО «Магнолия» не подписана.

Вопрос. Каким образом подлежит отражению указанное событие после отчетной даты в бухгалтерской отчетности ООО «Магнолия»?

Решение. В пояснительной записке к годовой бухгалтерской отчетности должна быть раскрыта информация примерно следующего содержания: «В январе 2007 года общество было преобразовано в ЗАО «Магнолия». Регистрация ЗАО «Магнолия» произведена (можно указать дату и реквизиты свидетельства)».

2. Приобретение предприятия как имущественного комплекса.

Указанный факт отражается в бухгалтерской отчетности аналогично предыдущему в пояснительной записке с указанием денежной оценки и необходимой информации.

3. Реконструкция или планируемая реконструкция.

4. Принятие решения об эмиссии акций и иных ценных бумаг.

При наступлении указанного события в пояснительной записке к бухгалтерскому балансу должна быть отражена вся необходимая информация (со ссылкой на документы: решение о выпуске ценных бумаг, отчет эмитента о выпуске ценных бумаг и т.п.): дата эмиссии, виды эмиссионных ценных бумаг, их количество и номинал, условия и порядок размещения, объем привлеченных денежных средств, связана ли эмиссия с увеличением уставного капитала (акции), связана ли эмиссия с заимствованиями (облигации) и т.п.

5. Крупная сделка, связанная с приобретением и выбытием основных средств и финансовых вложений.

Совершенная крупная сделка в любом случае подлежит раскрытию в пояснительной записке, поскольку является существенным событием после отчетной даты и, как правило, его последствия будут иметь денежную оценку.

6. Существенное снижение стоимости основных средств, если это снижение имело место после отчетной даты.

7. Непрогнозируемое изменение курсов иностранных валют после отчетной даты.

8. Объявление годовых дивидендов по результатам деятельности акционерного общества за отчетный год.

На практике могут происходить события после отчетной даты, не поименованные в Перечне фактов хозяйственной деятельности, которые могут быть признаны событиями после отчетной даты (приложение к ПБУ 7/98). Несмотря на данное обстоятельство, любой факт хозяйственной деятельности, удовлетворяющий определению события после отчетной даты, последствия которого являются существенными, подлежит отражению в бухгалтерской отчетности организации.

Пример 5. Уставный капитал ООО «Лилия» по состоянию на 31 декабря 2006 г. составлял 10 тыс. руб. В феврале 2007 г. его учредители приняли решение об увеличении уставного капитала до 1000 тыс. руб. путем внесения денежных средств. На момент принятия решения об увеличении уставного капитала и регистрации изменений в учредительные документы бухгалтерская отчетность общества не подписана. Указанное событие после отчетной даты квалифицировано им как существенное.

Вопрос. Каким образом подлежит отражению указанное событие после отчетной даты в бухгалтерской отчетности ООО «Лилия»?

Решение. В пояснительной записке к годовой бухгалтерской отчетности должна быть раскрыта информация примерно следующего содержания: «В феврале 2007 года уставный капитал общества увеличен до 1000 тыс. руб. путем внесения дополнительных вкладов денежными средствами. Регистрация изменений в учредительные документы произведена (можно указать дату и реквизиты свидетельства)».

Если возможность оценить последствия события после отчетной даты в денежном выражении отсутствует, то организация должна указать на это.

В случае если в период между датой подписания бухгалтерской отчетности и датой ее утверждения в установленном порядке (например, датой утверждения годового отчета собранием акционеров) получена новая информация о событиях после отчетной даты, раскрытых в бухгалтерской отчетности, представленной пользователям, и (или) произошли (выявлены) события, которые могут оказать существенное влияние на финансовое состояние, движение денежных средств или результаты деятельности организации, то организация информирует об этом лиц, которым была представлена данная бухгалтерская отчетность.

Список использованной литературы

1. Галкина Е.В. Бухгалтерский учет и аудит: учебное пособие / Е.В. Галкина. – М.: КНОРУС, 2009 – 592 с.

2. Положение по бухгалтерскому учету «Информация по прекращаемой деятельности» ПБУ 16/02, утвержденным приказом Минфина России от 2.07.02 г. № 66н.

3. Положение по бухгалтерскому учету «События после отчетной даты» ПБУ 7/98 (утвержденным приказом Минфина России от 25 ноября 1998 г. № 56н, в ред. на 20 декабря 2007 г.)

4. Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного приказом Минфина России от 30.03.01 г. № 26н

5. Положение по бухгалтерскому учету 18/02 "Учет расчетов по налогу на прибыль", утвержденного приказом Минфина России от 19.11.2002 № 114н.

6. Положение по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/2008) (утверждено приказом Минфина России от 06.10.2008 № 106н).

6. www.buh.ru

Похожие работы

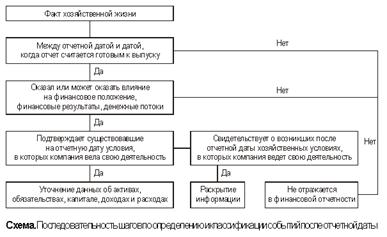

... относимое ко второму виду, признается существенным и подлежит раскрытию в бухгалтерской отчетности организации. Существуют два способа отражения событий после отчетной даты в бухгалтерской отчетности: - уточнение (корректировка) данных о соответствующих активах, обязательствах, капитале, доходах и расходах организации, на которые оказывают влияние произошедшие события; - раскрытие информации о ...

... расчеты, достоверность которых должна быть подтверждена. Для этого, скорее всего, организации потребуется помощь аудитора. ПБУ 7/98 не предусматривает возможность неполного раскрытия информации о существенных событиях после отчетной даты. В пояснительной записке раскрывается информация о всех СПОД (в т.ч. и существенных), свидетельствующих о возникших после отчетной даты хозяйственных условиях, ...

... финансовой отчетности акционерами на ежегодном собрании. В данном случае датой утверждения отчетности к выпуску является 20 февраля 2007 года. Существенность события после отчетной даты При оценке событий после отчетной даты также должна приниматься во внимание их существенность. МСФО (IAS) 10, как и прочие международные стандарты, применяется только к тем статьям отчетности, которые имеют ...

... обсуждении и принятии международных учетных стандартов. Работа Интерпретационной комиссии является одним из наиболее приоритетных направлений в развитии КМСФО. Традиционный процесс разработки международных стандартов бухгалтерского учета включает следующие этапы: I этап. формирование Редакционной комиссии. Ее возглавляет уполномоченный представитель Правления. Она обычно включает представителей ...

0 комментариев