Навигация

Изучение структуры притока и оттока денежных средств по отдельным видам деятельности. Для этого составляется таблица 3.2

2. Изучение структуры притока и оттока денежных средств по отдельным видам деятельности. Для этого составляется таблица 3.2

Таблица 3.2 Структура притока и оттока денежных средств по видам деятельности| Показатели | Всего, | В том числе по видам деятельности | ||

| текущая | инвестиционная | финансовая | ||

| 1. Приток денежных средств: | ||||

| - за отчетный год | 7331126 | 6264148 | 1061648 | 5330 |

| - за предыдущий год | 3621796 | 3437215 | 148880 | 35701 |

| 2. Удельный вес, %: | ||||

| - за отчетный год | 100 | 85,45 | 14,48 | 0,07 |

| - за предыдущий год | 100 | 94,90 | 4,11 | 0,99 |

| 3. Отток денежных средств: | ||||

| - за отчетный год | 7313019 | 6404287 | 908732 | - |

| - за предыдущий год | 3835158 | 3639395 | 195293 | 470 |

| 4. Удельный вес, %: | ||||

| - за отчетный год | 100 | 87,57 | 12,43 | - |

| - за предыдущий год | 100 | 94,90 | 5,09 | 0,01 |

Вывод:

Приток денежных средств в отчетном году по текущей деятельности составляет 85,45%, по инвестиционной деятельности – 14,48%, по финансовой – 0,07%. По сравнению с предыдущим годом доля текущей деятельности уменьшилась на 9,45%, доля инвестиционной деятельности возросла в 3,5 раза, и доля финансовой деятельности тоже уменьшилась.

Отток денежных средств в отчетном году по текущей деятельности составляет 87,57%, по инвестиционной деятельности – 12,43%, оттока по финансовой деятельности не было. По сравнению с предыдущим годом доля текущей деятельности уменьшилась на 7,33%, доля инвестиционной деятельности возросла в 2,5 раза, и в 2003 году был отток финансовой деятельности, на который приходилось 0,01%, т.е. предприятие предоставило кредит другой организации.

3. Анализируется структура притока и оттока денежных средств по характеру выполняемых хозяйственных операций (таблица 3.3).

Таблица 3.3Структура поступления и оттока денежных средств по характеру выполняемых хозяйственных операций

| Наименование | Сумма, тыс. руб. | Удельный вес, % | |||

| Отчетный | Пред. | Отчетный | Пред. | ||

| Приток денежных средств: | |||||

| По текущей деятельности: | 6264148 | 3437215 | 100 | 100 | |

| - средства, полученные от покупателей, заказчиков | 2393386 | 2176613 | 38,21 | 63,32 | |

| - прочие поступления денежных средств | 6204 | 9183 | 0,10 | 0,27 | |

| - перемещение денежных средств | 3851624 | 1245894 | 61,49 | 36,25 | |

| - прочие доходы | 12934 | 5525 | 0,21 | 0,16 | |

| По инвестиционной деятельности: | 1061648 | 148880 | 100 | 100 | |

| - выручка от продажи объектов основных средств и иных внеоборотных активов | 426 | 24111 | 0,04 | 16,19 | |

| - выручка от продажи ценных бумаг и иных финансовых вложений | 876233 | - | 82,54 | - | |

| - полученные дивиденды | 167823 | 94443 | 15,81 | 63,44 | |

| - полученные проценты | 15995 | 27445 | 1,51 | 18,43 | |

| - поступления от погашения займов, предоставленных другим организациям | 1171 | 2881 | 0,11 | 1,94 | |

| По финансовой деятельности: | 5330 | 35701 | 100 | 100 | |

| - поступления от займов и кредитов, предоставленных другими организациями | 5330 | 35701 | 100 | 100 | |

| Отток денежных средств: | |||||

| По текущей деятельности: | 6404287 | 3639395 | 100 | 100 | |

| Денежные средства, направленные: | 628595 | 517485 | 9,82 | 14,22 | |

| - на оплату труда | 255686 | 329243 | 3,99 | 9,05 | |

| - на выплату дивидендов, процентов | 499000 | 26903 | 7,79 | 0,74 | |

| - на расчеты по налогам и сборам | 737123 | 664558 | 11,51 | 18,26 | |

| - перемещение денежных средств | 4256944 | 1985331 | 66,47 | 54,55 | |

| - на прочие расходы | 16946 | 61928 | 0,26 | 1,70 | |

| - прочее выбытие денежных средств | 9993 | 53947 | 0,16 | 1,48 | |

| По инвестиционной деятельности: | 908732 | 195293 | 100 | 100 | |

| - приобретение дочерних организаций | 23928 | 18775 | 2,63 | 9,61 | |

| - приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов | 17801 | - | 1,96 | - | |

| - приобретение ценных бумаг и иных финансовых вложений | 796414 | 136599 | 87,64 | 69,95 | |

| - займы, предоставленные другим организациям | 70589 | 39919 | 7,77 | 20,44 | |

| По финансовой деятельности: | - | 470 | - | 100 | |

| - погашение займов и кредитов (без процентов) | - | 470 | - | 100 | |

Вывод:

Основная масса денежных средств по текущей деятельности в отчетном году поступает в связи с перемещением денежных средств (61,49%) и в виде средств, полученных от покупателей и заказчиков (38,21%). Хотя в предыдущем году большую долю составляли средства, полученные от покупателей и заказчиков (63,32%), а меньшую – перемещение денежных средств (36,25%). Приток денежных средств по инвестиционной деятельности в отчетном году создает выручка от продажи ценных бумаг и иных финансовых вложений (82,54%), тогда как в предыдущем году ее не было. Также некоторую долю занимают полученные дивиденды – 15,81% против 63,44% в предыдущем году. Все средства по финансовой деятельности представлены поступлениями от займов и кредитов, предоставленных другими организациями и в отчетном году и в предыдущем.

Отток денежных средств по текущей деятельности связан с перемещением денежных средств – 66,47% в отчетном году и 54,55% в предыдущем году, также значительная доля средств направлена на расчеты по налогам и сборам – 11,51% в отчетном году и 18,26% в предыдущем. Следует отметить уменьшение доли денежных средств, направленных на оплату приобретенных товаров, работ, услуг и сырья в отчетном году – 9,82% против 14,22% в предыдущем. Значительная доля оттока денежных средств по инвестиционной деятельности приходится на приобретение ценных бумаг и иных финансовых вложений, как в отчетном (87,64%), так и предыдущем периодах (69,95%). Весь отток средств по финансовой деятельности представлен погашением займов и кредитов только в предыдущем периоде.

Недостатком прямого метода является то, что он не раскрывает взаимосвязи полученного финансового результата и изменения абсолютного размера денежных средств.

Анализ движения денежных средств косвенным методом

Косвенный метод (методика Ефимовой О.В.) предпочтителен с аналитической точки зрения, так как позволяет определить взаимосвязь полученной прибыли с изменением величины денежных средств. Расчет денежных потоков косвенным методом включает не только статьи денежных средств, но и все остальные статьи активов и пассивов, изменение которых влияет на финансовые потоки организации.

При представлении информации о денежных потоках косвенным методом в разделе операционной деятельности отражается чистый финансовый результат организации (чистая прибыль или убыток) с учетом необходимых корректировок, позволяющих перейти от величины чистого финансового результата к величине чистого денежного потока от операционной деятельности за период. В качестве чистого финансового результата можно использовать чистую (нераспределенную) прибыль (убыток) отчетного периода, отражаемую в отчете о прибылях и убытках.

Величина изменения денежных средств отличается от полученного финансового результата в силу следующих причин:

1) Финансовый результат, отражаемый в форме №2, формируется в соответствии с принципами бухгалтерского учета, согласно которым расходы и доходы признаются в том учетном периоде, в котором они были начислены, вне зависимости от реального движения денежных средств:

- наличие расходов будущих периодов приводит к тому, что реальная сумма платежей отличается от себестоимости продукции;

- наличие отложенных платежей, т.е. начисленных, которые увеличивают себестоимость продукции, а реального оттока денежных средств нет;

- начисленные в отчетном периоде текущие и капитальные расходы. Текущие расходы напрямую относятся на себестоимость, а капитальные возмещаются в течение длительного времени и сопровождаются значительным оттоком денежных средств.

2) Приобретение активов долгосрочного характера предполагает получение от них доходов в течение длительного времени. Соответственно этому и расходы, связанные с их приобретением, будут распределены на весь период их полезного использования (через амортизацию). Однако суммы платежей за приобретенные основные средства, не влияя на величину финансового результата данного периода, окажут существенное влияние на денежные потоки.

3) Источником увеличения денежных средств не обязательно является прибыль, приток денежных средств может быть обеспечен и на заемной основе. Точно так же отток денежных средств не всегда связан с уменьшением финансового результата.

4) На расхождение финансового результата и величины изменения денежных средств влияют изменения статей оборотных активов и краткосрочных обязательств. Увеличение остатков по статьям оборотных активов приводит к дополнительному оттоку денежных средств, сокращение – к их притоку. Деятельность предприятия, накапливающего запасы товарно-материальных ценностей, неизбежно сопровождается оттоком денежных средств; однако до того момента, пока запасы не будут отпущены в производство или проданы, величина финансового результата не изменится.

5) Наличие кредиторской задолженности позволяет предприятию использовать запасы, которые еще не оплачены. Следовательно, чем больше период погашения кредиторской задолженности, тем большая сумма неоплаченных запасов находится в обороте предприятия и тем значительней расхождения между объемом материальных ценностей, отпущенных в производство (и включенных в себестоимость), и размером платежей кредиторам.

Анализ денежных средств косвенным методом позволяет выявить наиболее проблемные места в деятельности предприятия и разработать пути выхода из критической ситуации.

Для проведения анализа денежных средств косвенным методам необходимо привлечение информации бухгалтерского баланса (форма №1), Отчета о прибылях и убытках (форма №2), Приложения к балансу (форма №5), Главной книги, журналов – ордеров.

При формировании данных о денежных потоках за период косвенным методом финансовый результат преобразуется с помощью ряда корректировочных процедур в величину чистого денежного потока от операционной деятельности.

Для устранения расхождений в формировании чистого финансового результата и чистого денежного потока производятся корректировки чистой прибыли или убытка с учетом:

- Изменений в запасах, дебиторской задолженности, краткосрочных финансовых вложениях, краткосрочных обязательствах, исключая займы и кредиты в течение периода;

- Неденежных статей: амортизация внеоборотных активов; курсовые разницы; прибыль (убыток) прошлых лет, выявленная в отчетном периоде; списанная дебиторская (кредиторская) задолженность; начисленные, но невыплаченные доходы от участия в других организациях и др.;

- Иных статей, которые должны найти отражение в инвестиционной или финансовой деятельности.

В методических целях можно выделить определенную последовательность осуществления таких корректировок.

На первом этапе устраняется влияние на чистый финансовый результат операций неденежного характера.

В первую очередь к таким операциям следует отнести операции начисления амортизации по долгосрочным активам. Бухгалтерские операции начисления амортизации заключаются в отнесении на себестоимость продукции доли амортизационных отчислений. Поскольку уменьшение финансового результата вследствие этих операций не сопровождается сокращением денежных средств, для определения чистого денежного потока суммы начисленной за период амортизации долгосрочных активов должны быть добавлены к финансовому результату.

Корректировки, устраняющие влияние прочих неденежных операций на конечный финансовый результат, в зависимости от характера их влияния (либо увеличивают, либо уменьшают результат) состоят во включении в расчет чистого денежного потока от операционной деятельности сумм по таким операциям соответственно либо со знаком «минус», либо со знаком «плюс».

Операции выбытия долгосрочных активов влияют на конечный финансовый результат, являющийся исходной базой для расчета чистого денежного потока от операционной деятельности. В то же время операции продажи объектов внеоборотных активов рассматриваются в составе инвестиционной деятельности. Во избежание двойного учета влияния одной и той же операции на денежные потоки (один раз – в составе операционной деятельности, другой – инвестиционной деятельности) положительный результат выбытия долгосрочных активов, т.е. прибыль, должен быть показан со знаком «минус», отрицательный результат, т.е. убыток, - со знаком «плюс». Тем самым результат выбытия долгосрочных активов при расчете чистого денежного потока от операционной деятельности исключается из общего финансового результата (чистой прибыли или непокрытого убытка отчетного периода).

В аналогичном порядке в данном разделе отчета должны быть исключены и иные статьи доходов и расходов, которые находят отражение в составе инвестиционной деятельности, например доходы от участия в других организациях.

На втором этапе корректировочные процедуры выполняются с учетом изменений в статьях оборотных активов и краткосрочных обязательств. Расчет предполагает оценку изменений по каждой статье оборотных активов (исключая статьи денежных средств) и краткосрочных обязательств.

Цель проведения корректировок состоит в том, чтобы показать, за счет каких статей оборотных активов и краткосрочных обязательств произошло изменение суммы денежных средств в конце отчетного периода по сравнению с его началом.

Говоря об изменении статей оборотных активов, имеют в виду статьи неденежного характера. Изменение статей денежных средств является результирующей величиной. Цель составления отчета – показать, за счет каких статей произошло изменение денежных средств.

Увеличение статей оборотных активов характеризуется использованием средств и, следовательно, расценивается как отток денежных средств. Уменьшение статей оборотных активов характеризуется высвобождением средств и расценивается как приток денежных средств.

Для того чтобы оценить реальный приток денежных средств на предприятие, рассмотрим механизм отражения бухгалтерских операций на примере счета 62 «Расчеты с покупателями и заказчиками». Сальдо этого счета представляет собой задолженность покупателей на начало (конец) периода, оборот по дебету – возникновение (увеличение) задолженности, оборот по кредиту – ее погашение. Очевидно, что движение денежных средств возникает лишь при операциях, отражаемых по кредиту 62 (поступление денежных средств). Для данного счета действует следующий принцип определения конечного сальдо: С2 = С1 + Од – Ок, где С1, С2 – сальдо на начало и конец периода, Од, Ок – обороты по дебету и кредиту счета. Тогда Ок = Од – (С2 – С1). Если в течение отчетного периода задолженность покупателей увеличилась (С2 > С1), делают вывод о том, что реальный приток средств на предприятие был ниже зафиксированного в отчете о прибылях и убытках на величину разности конечного и начального остатков, и, значит, эта разность должна быть исключена из величины чистой прибыли.

Запись по дебету счета 62 «Расчеты с покупателями и заказчиками» предполагает кредитование счета 90 «Продажи». Следовательно, приток денежных средств на предприятие будет определяться суммой продаж и изменением величины дебиторской задолженности. По данным анализируемого предприятия суммы дебиторской задолженности на начало и конец отчетного года составляют соответственно: 1 662 239 руб. и 194 486 руб. Уменьшение дебиторской задолженности на - 1 467 753 руб. означает превышение поступлений денежных или иных платежных средств над выручкой, отраженной в отчете о прибылях и убытках. Следовательно, для расчета чистого денежного потока от операционной деятельности сокращение дебиторской задолженности за период должно быть показано в отчете со знаком «плюс».

Напротив, увеличение дебиторской задолженности означает, что чистая прибыль, отраженная в форме №2, завышена на соответствующую сумму в сравнении с реальным поступлением денежных средств и должна быть исключена из нее. Следовательно, для расчета чистого денежного потока от операционной деятельности прирост дебиторской задолженности за период должен быть показан в отчете со знаком «минус».

Влияние на финансовый результат операций, связанных с приобретением товарно-материальных ценностей, характеризуется тем, что увеличение их остатков в балансе означает использование денежных средств, или их отток. Соответственно сумма уменьшения остатков по указанным статьям означает высвобождение средств, или их приток.

У операций, отражаемых на пассивных счетах, механизм воздействия на движение денежных средств обратный. Рост остатков по статьям текущих обязательств свидетельствует о том, что большая часть активов предприятия и производимых им затрат остается неоплаченной. В то же время расходы предполагают увеличение себестоимости и, следовательно, уменьшение финансового результата. В данном случае реальные расходы денежных средств оказывается меньше учтенных в себестоимости.

В качестве примера можно рассмотреть изменение остатков по статье «задолженность перед персоналом организации». По данным анализируемого предприятия суммы кредиторской задолженности перед сотрудниками на начало и конец отчетного года составляют соответственно: 6 739 руб. и 8 320 руб. Увеличение задолженности в рассматриваемом периоде означает, что реально было начислено и включено в себестоимость больше, чем выплачено работникам.

Такие примеры могут быть составлены по каждой пассивной статье, для которых действует общее правило: при увеличении остатков кредиторской задолженности величина себестоимости оказывается завышенной в сравнении с реальным уходом денег из предприятия, а финансовый результат – заниженным. И, наоборот, при сокращении остатков по статьям текущих пассивов финансовый результат завышен по сравнению с фактическим расходованием денежных средств.

Все приведенные рассуждения предполагают осуществление следующих корректировочных процедур при расчете величины чистого денежного потока от операционной деятельности: увеличение остатков по статьям оборотных активов должно быть исключено (показано в отчете со знаком «минус»), уменьшение – прибавлено к показателю чистой прибыли или убытка (показано со знаком «плюс»); увеличение остатков по статьям текущих пассивов должно быть прибавлено к финансовому результату (показано со знаком «плюс»), уменьшение – исключено (показано со знаком «минус»).

Совокупное влияние рассмотренных процедур, корректирующих величину чистой прибыли, должно привести к определению величины чистого денежного потока от операционной деятельности. Проведение таких корректировочных операций – процесс трудоемкий, но данные корректировочных таблиц содержат ценную управленческую информацию, в которой заинтересовано руководство организации и инвесторы.

Рассмотрим анализ движения денежных средств по текущей деятельности косвенным методом для того, чтобы объяснить причины расхождения полученного в отчетном периоде финансового результата на предприятии (чистая прибыль в размере 1 034 504 руб.) и прироста денежных средств в размере 18 107 руб.

Согласно определенной ранее последовательности на первом этапе устраняем влияние на финансовый результат операций начисления износа и операций, связанных с выбытием объектов долгосрочных активов.

По данным организации, сумма начисленной за анализируемый период амортизации основных средств и нематериальных активов составила 46 487 руб. (данные из формы № 5 «Приложение к бухгалтерскому балансу»). Поэтому для того чтобы рассчитать полную сумму чистого денежного потока от операционной деятельности, к чистой прибыли 1 034 504 руб. следует прибавить сумму начисленной амортизации. Также из пояснительной записки к годовому бухгалтерскому балансу известна сумма прибыли от продажи основных средств: 1 057 361 руб., которая будет вычитаться из суммы чистой прибыли

Доходы от участия в других организациях следует включить в состав инвестиционной деятельности. Поскольку указанные доходы участвуют в формировании финансового результата, величина которого используется при определении чистого денежного потока от операционной деятельности, доходы от участия в других организациях в сумме 163 653 руб. должны быть исключены из расчета чистого денежного потока от операционной деятельности и включены в состав денежных потоков от инвестиционной деятельности.

На втором этапе определяем изменение по каждой статье оборотного капитала и краткосрочных обязательств. Для этого составляется вспомогательная таблица 3.4

Таблица 3.4

Сведения об изменении статей оборотного капитала

| Статьи баланса | На начало периода | На конец периода | Изменения: Увеличение (+) Уменьшение (-) |

| Производственные запасы | 47 682 | 40 805 | - 6 877 |

| Незавершенное производство | 319 | 0 | - 319 |

| Расходы будущих периодов | 5 292 | 8 879 | 3 587 |

| Готовая продукция | 0 | 602 | 602 |

| Дебиторская задолженность | 1 662 239 | 194 486 | - 1 467 753 |

| Краткосрочные финансовые вложения | 298 178 | 245 589 | - 52 589 |

| Денежные средства | 129 458 | 147 565 | 18 107 |

| Кредиторская задолженность, в т.ч.: | 33 645 | 13 866 | - 19 779 |

| Расчеты с кредиторами | 18 699 | 4 089 | - 14 610 |

| Расчеты с персоналом | 6 739 | 8 320 | 1 581 |

| Расчеты с бюджетом и внебюджетными фондами | 8 207 | 1 457 | - 6 750 |

| Расчеты с прочими кредиторами | - | - | - |

| Доходы будущих периодов | - | - | - |

| Авансы, полученные от покупателей и заказчиков | 1 555 156 | 51 470 | - 1 503 686 |

Теперь составим отчет о движении денежных средств косвенным методом (таблица 3.5).

Таблица 3.5

Отчет о движении денежных средств (косвенный метод)

| Показатели | Сумма, руб. |

| Потоки денежных средств от операционной деятельности | |

| Чистая прибыль (убыток) | 1 034 504 |

| Начисленная амортизация по внеоборотным активам | 46 487 |

| Прибыль от продажи основных средств | (1 057 361) |

| Доходы от участия в других организациях | (163 653) |

| Изменение производственных запасов плюс НДС по приобретенным материальным ценностям | 6 877 |

| Изменение незавершенного производства | 319 |

| Изменение расходов будущих периодов | (3 587) |

| Изменение объема готовой продукции | (602) |

| Изменение дебиторской задолженности | 1 467 753 |

| Изменение кредиторской задолженности | (19 779) |

| Изменение задолженности по авансам полученным | (1 503 686) |

| Краткосрочные финансовые вложения | 52 589 |

| Изменение доходов будущих периодов | - |

| Чистый денежный поток от операционной деятельности | (140 139) |

По результатам анализа денежных средств косвенным методом могут быть сделаны следующие выводы:

Основной причиной расхождения полученного чистого финансового результата и чистого потока денежных средств является уменьшение дебиторской задолженности (- 1 467 753 руб.) и уменьшение краткосрочных финансовых вложений (- 52 589 руб.), повлекшее дополнительный приток денежных средств.

Отток денежных средств с предприятия в рамках операционной деятельности был обеспечен за счет уменьшения кредиторской задолженности в разрезе расчетов с кредиторами, расчетов с персоналом, расчетов с бюджетом и внебюджетными фондами, а также расчетов с прочими кредиторами в сумме 19 779 руб. и значительное уменьшение задолженности по авансам полученным на 1 503 686 руб.

Таким образом, и прямой, и косвенный методы обеспечивают пользователей отчета потенциально важной информацией. С одной стороны, отчет концентрирует в себе значительную часть данных из других бухгалтерских отчетов: бухгалтерского баланса и отчета о прибылях и убытках (косвенный метод). С другой стороны, он содержит детально раскрытую информацию о валовых суммах поступлений и платежей, что позволяет создать целостную картину финансовых потоков организации.

В качестве предпочтительного варианта можно рекомендовать применение прямого метода с последующей сверкой чистого финансового результата и чистого денежного потока от операционной деятельности, что позволяет воспользоваться преимуществами обоих методов.

Анализ движения денежных средств прямым и косвенным методами предоставляет ценную управленческую информацию для руководства предприятия, на основе которой принимаются оперативные решения по стабилизации платежеспособности организации, оцениваются возможности дополнительных инвестиций. Кредиторы могут составить заключение о достаточности средств у предприятия–должника и его способности генерировать денежные средства, необходимые для платежей. Акционеры (инвесторы), располагая информацией о движении денежных потоков на предприятии, имеют возможность более обоснованно подойти к разработке политики распределения и использования прибыли.

Анализ движения денежных средств на основе модели бухгалтерского баланса

При анализе движения денежных средств важно выявить влияние различных факторов на изменение остатка денежных средств во взаимосвязи с изменением показателей, формирующих финансовые результаты деятельности организации (методика Шеремета А.Д.). С этой целью можно использовать модель бухгалтерского баланса.

Бухгалтерский баланс можно представить в виде следующей модели:

(ВА – ИА) + З +ДЗ +КФВ + ДС = КР + ДКЗ +КЗ,

где ВА – внеоборотные активы по первоначальной стоимости;

ИА – износ амортизируемых внеоборотных средств;

З – запасы и НДС по приобретенным ценностям;

ДЗ – дебиторская задолженность и прочие активы;

КФВ – краткосрочные финансовые вложения;

ДС – денежные средства;

КР – капитал и резервы;

ДКЗ – долгосрочные и краткосрочные кредиты и займы;

КЗ – кредиторская задолженность и прочие пассивы.

Данная модель преобразуется так, чтобы в левой части равенства остались только денежные средства, тогда:

ДС = (КР + ДКЗ + КЗ + ИА) – (ВА + З + КФВ + ДЗ).

Отсюда приращение остатка денежных средств за отчетный период будет равно:

DДС = (DКР + DДКЗ + DКЗ + DИА) – (DВА + DЗ + DКФВ + DДЗ).

Если прирост собственного капитала (капитала и резервов) DКР представить в виде суммы прироста нераспределенной прибыли DНП и изменения собственного капитала за счет прочих факторов DСК, то есть:

DКР = DНП + DСК,

то получим модель взаимосвязи остатка денежных средств за отчетный период и чистой нераспределенной прибыли:DДС = DНП + (DСК + DДКЗ + DКЗ + DИА) – (DВА + DЗ + DКФВ + DДЗ)

Из этой формулы вытекает общее правило: для того чтобы получить изменение денежных средств за отчетный период, необходимо к изменению чистой нераспределенной прибыли DНП прибавить приращение собственного капитала за счет прочих причин DСК, приращение кредитов и займов DДКЗ, приращение кредиторской задолженности и прочих активов DКЗ, приращение износа амортизируемых внеоборотных активов DИА и вычесть приращение внеоборотных активов DВА, приращение запасов DЗ, приращение краткосрочных финансовых вложений DКФВ и приращение дебиторской задолженности и прочих оборотных активов. При этом приращение отдельных показателей может быть как положительным, так и отрицательным, поэтому при вычислении они соответственно меняют знак на противоположный.Для расчета используются данные бухгалтерского баланса и формы №5, где имеется информация о первоначальной стоимости основных средств и сумме износа амортизируемых внеоборотных активов.

По анализируемому предприятию составим следующую таблицу 3.6

Таблица 3.6

Сумма изменения отдельных статей баланса

| Наименование показателя | Сумма, руб. |

| 1. Внеоборотные активы (по первоначальной стоимости) | + 115 584 |

| 2. Износ амортизируемых внеоборотных активов | + 43 770 |

| 3. Запасы с НДС | - 3 007 |

| 4. Дебиторская задолженность и прочие внеоборотные активы | - 1 467 753 |

| 5. Краткосрочные финансовые вложения | - 52 589 |

| 6. Денежные средства | + 18 107 |

| 7. Собственный капитал | 0 |

| 8. Нераспределенная прибыль | + 41 754 |

| 9. Долгосрочные и краткосрочные кредиты и займы | +43 349 |

| 10. Кредиторская задолженность | - 1 518 531 |

DДС = DНП + (DСК + DДКЗ + DКЗ + DИА) – (DВА + DЗ + DКФВ + DДЗ)

+18107=+41754 +(0+43349–1518531+43770) – (115584–3007–52589– 1467753)

+18107 = +41 754 +(-1 431 412) – (-1 407 765)

+18107 = +18107

Таким образом, приток денежных средств был обеспечен наличием нераспределенной прибыли (41 754 руб.), приращением амортизационных отчислений (43 770 руб.), значительным уменьшением дебиторской задолженности (1 467 753 руб.) и краткосрочных финансовых вложений (52 589 руб.). Отток денежных средств был вызван в основном приобретением основных средств (115 584 руб.), уменьшением кредиторской задолженности (1 518 531 руб.) и уменьшением запасов (3 007 руб.)

Анализ эффективности движения денежных средств

Цель данного анализа заключается во всесторонней оценке ликвидности и финансового равновесия предприятия, выявлении резервов повышения эффективности использования его финансовых ресурсов. Это подготовительный этап для финансового прогнозирования как базы последующего стратегического анализа и управления организацией.

Анализ эффективности движения денежных средств основывается на расчете финансовых показателей на базе величины чистого денежного потока от текущей деятельности (ЧДПТ). Классификация финансовых коэффициентов производится исходя из задачи удовлетворения запросов каждой группы пользователей подобной информации (инвесторов, кредиторов, государства и т.п.):

1) Показатели для оценки «качества» чистого денежного потока от операционной деятельности. Позволяют оценить возможность ошибочных выводов при использовании величины чистого денежного потока от операционной деятельности в системе показателей.

2) Показатели ликвидности. Характеризуют уровень платежеспособности предприятия.

3) Инвестиционные показатели. Характеризуют способность организации покрыть свои инвестиционные вложения без привлечения источников внешнего финансирования, т.е. степень внутреннего самофинансирования.

4) Показатели финансовой политики. За счет сопоставления отраженных в отчете о движении денежных средств источников финансирования можно получить представление о финансовой политике и об относительном значении каждого источника для организации. Анализируя объем и временной аспект таких источников финансирования, субъект анализа делает вывод о положении данной организации на рынке капитала.

5) Показатели рентабельности. Отражают эффективность использования капитала организации.

1. Прежде всего, следует оценить «качество» чистого денежного потока от текущей деятельности. Данная оценка проводится на базе анализа структуры ЧДПТ. Для этого чистая прибыль (убыток) пересчитывается в чистый денежный поток от текущей деятельности (анализ отчета о движении денежных средств косвенным методом). Предварительный анализ отчета о движении денежных средств позволяет выявить, что предприятие использует прежде всего источники активного самофинансирования, обеспеченные на 95,70% ((1 034 504 / (1 034 504 + 46 487) * 100%) чистой прибылью и на 4,30% ((46 487 / (1 034 504 + 46 487) * 100%) начисленной амортизацией по внеоборотным активам.

Для оценки «качества» ЧДПТ рассчитываются и анализируются показатели «качества» прибыли и доли амортизационных отчислений в чистый денежный поток от текущей деятельности.

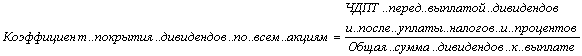

![]() (3.1)

(3.1)

Показатель «качества» прибыли в отчетном году = 40 139 / 1 034 504 = 0,14 выявляет существенное расхождение величины чистой прибыли и ЧДПТ: на каждый рубль показанной в отчете о прибылях и убытках прибыли предприятие получало лишь 14 копеек ЧДПТ.

![]() (3.2)

(3.2)

По данным отчетного года доля амортизационных отчислений в ЧДПТ = 46 487 / 140 139 = 0,33

Совместное рассмотрение двух вышеуказанных показателей свидетельствует о том, что не амортизационные отчисления являются главной причиной отличия ЧДПТ от чистой прибыли.

Рассчитаем финансовые показатели и проанализируем их динамику за два года: 2003 и 2004. Расчет показателей приведен по данным отчетного года.

2. Анализ финансовых коэффициентов ликвидности для повышения обоснованности оценки реальной платежеспособности организации включает следующие показатели:

2.1. ![]() , (3.3)

, (3.3)

где ДСнп – величина денежных средств на начало периода.

![]()

Коэффициент платежеспособности дает возможность определить, сможет ли предприятие обеспечить за определенный период выплаты денежных средств за счет остатка денежных средств на счетах, в кассе и их притоков за тот же период. Для обеспечения платежеспособности предприятия необходимо, чтобы этот коэффициент был не менее 1. Анализ показал, что он составлял 1,020 и 1,034. Значения коэффициентов платежеспособности свидетельствуют о достаточном количестве денежных средств, чтобы обеспечить требуемые выплаты. Однако у предприятия нет возможности повысить платежи даже на 1%.

2.2 ![]() (3.4)

(3.4)

![]() , (3.5)

, (3.5)

где n = 30 дней, если период – месяц,

n = 90 дней, если период – квартал,

n = 360 дней, если период – год.

![]()

![]()

Полученные данные свидетельствуют о том, что анализируемое предприятие сможет бесперебойно осуществлять текущую деятельность за счет поступления денежных средств за ранее отгруженную продукцию. Но такой период самофинансирования составлял от 1232,88 до 688,89 дней, что является очень большим периодом, и это отрицательно сказывается на финансовой деятельности предприятия.

2.3.![]() (3.6)

(3.6)

![]()

Коэффициент Бивера считается достаточно представительным показателем платежеспособности. Он рассчитывается по потоку денежных средств (сумма чистой прибыли и амортизации в числителе показателя), но не учитывает изменение дебиторской задолженности как фактора, влияющего на приток денежных ресурсов. Коэффициент Бивера для анализируемого предприятия составил 0,614 и 1,225. Таким образом, в отчетном году притоком денежных средств не могут быть покрыты суммы краткосрочных и долгосрочных обязательств. Нормативное значение данного коэффициента находится в пределах 0,4 – 0,45.

2.4. Возможности покрытия долгосрочной кредиторской задолженности характеризует потенциал самофинансирования:

![]() (3.7)

(3.7)

![]()

Следовательно, предприятие в отчетном году не могло погасить за счет внутреннего источника финансирования (ЧДПТ) суммы долгосрочной кредиторской задолженности.

2.5. Для того чтобы получить представление о том, в какой мере предприятие способно отвечать по своим обязательствам перед собственниками капитала по выплате дивидендов исходя из достигнутого финансово-хозяйственного результата по текущей деятельности, рассчитывают коэффициент покрытия дивидендов по всем видам акций:

(3.8)

(3.8)

![]()

Можно сделать вывод, что анализируемое предприятие располагает небольшими средствами для выплаты дивидендов.

В целом динамика «денежных» показателей ликвидности выявила финансовую зависимость данного предприятия от внешних источников финансирования и необходимость отслеживания показателей потенциальных сроков погашения ее долгов. Полученный отрицательный поток денежных средств по текущей деятельности в отчетном году не может покрыть суммы краткосрочных и долгосрочных обязательств. Следует отметить, что, если у предприятия не будет просроченной задолженности и наметится рост ЧДПТ, то у компании появятся возможности для самофинансирования, и она будет способна своевременно осуществлять текущие платежи и рассчитываться по своим обязательствам.

2. Инвестиционные показатели.

Динамика инвестиционных показателей особенно важна, так как интенсивность капитальных вложений различается год от года.

3.1. Особый интерес представляет показатель, характеризующий степень участия ЧДПТ в покрытии дефицитного чистого денежного потока от инвестиционной деятельности (ЧДПИ):

![]() (6.9)

(6.9)

Если ЧДПИ > 0, то это означает, что все инвестиционные вложения во внеоборотные активы организация осуществила за счет дезинвестиций. В этом случае расчет коэффициента реинвестирования денежных средств не проводится.

![]()

У анализируемого предприятия в отчетном году ЧДПИ = 152 916 руб., следовательно, все инвестиционные вложения во внеоборотные активы осуществлены за счет дезинвестиций, а в предыдущем ЧДПИ = - 46 413 руб. и имеет место 23 %-е реинвестирование ЧДПТ.

3.2. Способность предприятия осуществлять инвестиции, не привлекая внешних источников финансирования, отражает показатель степени покрытия инвестиционных вложений:

![]() (3.10)

(3.10)

![]()

Таким образом, в отчетном году за счет ЧДПТ не осуществлялись инвестиции во внеоборотные активы, инвестирование проходило за счет внешних источников финансирования.

3.3. Когда для оценки возможностей финансирования инвестиционных вложений используется приток денежных средств от сокращения прежних инвестиций, т.е. дезинвестиции (например, от продажи оборудования), то можно рассчитать степень покрытия чистых инвестиций (инвестиций-нетто):

![]() (3.11)

(3.11) ![]()

Реализовав часть внеоборотных активов, предприятие не смогло покрыть чистым денежным потоком от текущей деятельности произведенных в отчетном году капвложений.

3.4. Чтобы определить величину сокращения инвестиционных вложений как источника финансирования новых инвестиционных проектов, надо противопоставить оттокам денежных средств в связи с новыми инвестициями притоки денежных средств от сокращения прежних инвестиционных вложений:

![]() (3.12)

(3.12)

Отток денежных средств в связи с новыми инвестициями превышает приток денежных средств от сокращения прежних инвестиционных вложений в 2 раза.

Расчет инвестиционных показателей свидетельствует о неспособности предприятия покрывать свои инвестиции во внеоборотные активы, не привлекая для этого дополнительные источники внешнего финансирования. Таким образом, предприятию необходимо сконцентрировать внимание на повышении эффективности текущей деятельности с тем, чтобы для обеспечения простого и расширенного воспроизводства капвложения покрывались за счет собственных средств.

Похожие работы

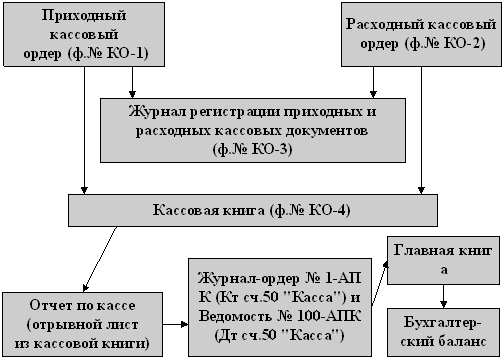

... рассмотрения, изучения и принятия соответствующих мер. 2. ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ОСОБЕННОСТИ УЧЕТА И ОТЧЕТНОСТИ О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ 2.1. Основные теоретические положения по учету и отчетности о движении денежных средств Для ведения производственной деятельности каждому предприятию необходимо иметь в необходимых размерах оборотные средства, т.е. средства, которые ...

... резервов предстоящих расходов … Курсовая валютная разница … Изменение денежных средств от операционной деятельности … 4.2. Оформление отчета по результатам проведения проверки операций с денежными средствами. По результатам проверки аудитор оформляет отчет, который содержит данные об объеме проверки, все выявленные нарушения и рекомендации для их исправления. Отчет может быть ...

... -ордер № 2 состоит из журнала-ордера № 2 для учета операций по кредиту счета 51, и ведомости 2 для учета операций по дебету счета 51.( Приложение 21,22) 3 Организация аудита операции с денежныи средствами в ООО «Авангард» 3.1 Аудит кассовых операций Целью аудиторской проверки кассовых операций в ООО «Авангард» является установление соответствия применяемой в организации методики учета и ...

... на руководителей организаций, главных бухгалтеров и кассиров. Лица, виновные в неоднократном нарушении кассовой дисциплины, привлекаются к ответственности в соответствии с законодательством ПМР. 1.2 Учет операций по расчетному счету Денежные средства организации как собственные, так и заемные, за исключением переходящих остатков денег в кассе, организации обязаны хранить на счетах в банке. ...

0 комментариев