Навигация

2006 год 2007 год 2008 год

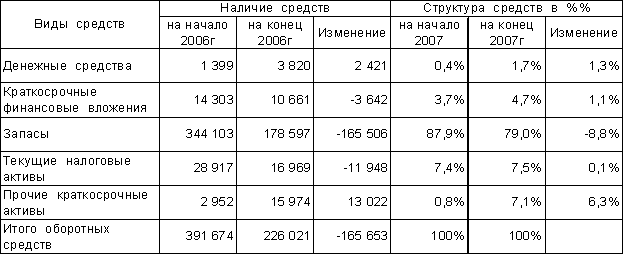

Характеризуя ликвидность баланса по данным приложения В необходимо отметить, что за рассматриваемый период наблюдался платежный недостаток наиболее ликвидных активов (денежных средств) для покрытия наиболее срочных обязательств: на конец 2006 года 64057 тыс. тенге; на конец 2007 года 5418 тыс. тенге, на конец 2008 года 14902 тыс. тенге.

Эти цифры говорят о том, что за 2006-2008 годы наиболее срочные обязательства не покрываются наиболее срочными активами. В конце 2008 года ожидаемые поступления от дебиторов были выше заемных средств на 2744 тыс. тенге. Следовательно, недостаток наиболее ликвидных и быстро реализуемых активов по сравнению с общей величиной текущих обязательств составил на конец анализируемого периода 12158 тыс. тенге. Медленно реализуемые активы (запасы и затраты) превышают долгосрочные пассивы на конец 2008 года на 37100053тыс. тенге, но данный платежный излишек по причине его низкой ликвидности, не может быть направлен на покрытие текущих обязательств предприятия.

При оценке кредитоспособности предприятия используется целый ряд показателей. Наиболее важным из них является общий коэффициент ликвидности.

Расчет общего коэффициента ликвидности представлен в таблице 7.

Таблица 7. Общая ликвидность текущих активов (тыс. тенге)

| Показатели | 2006 год | 2007 год | 2008 год | Изменение | |

| 2007 / 2006 | 2008 / 2007 | ||||

| Текущие активы, тыс. тенге в том числе | 2689 | 250834 | 22266 | 248145 | -228568 |

| - денежные средства, тыс. тенге | 815 | 247 | 1021000 | -568 | 9995 |

| -дебиторская задолженность, тыс. тенге | 1874 | 248892 | 1159 | 247018 | -247733 |

| -запасы и затраты (без расходов будущих периодов), тыс. тенге | 0 | 1695 | 9280 | 1695 | 7585 |

| Краткосрочные обязательства, тыс. тенге | 64872 | 5665 | 25144 | -59207 | 19479 |

| Общий коэффициент ликвидности | 0,04 | 44,28 | 0,89 | 44,24 | -1000,39 |

По данным таблицы 6 видно, что стоимость текущих активов за 2007-2008 годы уменьшается на 228568 тыс. тенге, а стоимость краткосрочных обязательств увеличивается на 19479 тыс. тенге. Таким образом, если в 2007 году текущие активы превышают краткосрочные обязательства на 245169 тыс. тенге, то на конец 2008 года краткосрочные обязательства превышают сумму текущих активов на 2878 тыс. тенге.

Общий коэффициент ликвидности определяется отношением стоимости текущих активов к краткосрочным обязательствам предприятия. За анализируемый период наблюдается тенденция уменьшения общего коэффициента ликвидности. На конец 2008 года общий коэффициент ликвидности составляет 0,89, то есть платежные способности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализацией готовой продукций, но и продажи прочих материальных оборотных средств, снизилась. Таким образом, видно, что кредитоспособность предприятия с каждым годом ухудшается.

Анализ и оценка деловой активности и эффективности деятельности предприятия является завершающим этапом финансового анализа (таблица 8).

Таблица 8 - Оценка деловой активности АО "БИ-ЛОГИСТИКС" (тыс. тенге)

| Показатель | Расчет | Значение |

| 1. Коэффициент общей оборачиваемости капитала | 399228 / 28117 | 14,2 |

| 2. Коэффициент оборачиваемости мобильных средств | (9280+1021000) / 28117 | 0,69 |

| 3. Коэффициент оборачиваемости материальных оборотных активов | 9280 / 28117 | 0,33 |

| 4. Коэффициент оборачиваемости дебиторской задолженности | 2744 / 28117 | 0,097 |

| 5. Средний срок оборота дебиторской задолженности | 365 / 0,1 | 3762,9 |

| 6. Коэффициент оборачиваемости кредиторской задолженности | 25144 / 28117 | 0,89 |

| 7. Средний срок оборота кредиторской задолженности | 365 / 0,89 | 410,1 |

| 8. Коэффициент оборачиваемости собственного капитала | 37010004 / 28117 | 13,2 |

Деловая активность предприятия в финансовом аспекте проявляется прежде всего в скорости оборота его средств. Коэффициенты деловой активности имеют большое значение для оценки финансового положения предприятия, поскольку скорость оборота средств оказывает непосредственное влияние на платёжеспособность предприятия. К показателям деловой активности предприятия относятся следующие коэффициенты. При расчете показателей деловой активности используется форма № 1 "Бухгалтерский баланс", форма № 2 "Отчет о доходах и расходах".

Судя по общему коэффициенту оборачиваемости капитала, капитал оборачивается достаточно быстро, в 2008 г. он равен 14,2. Коэффициент оборачиваемости мобильных средств - 0,69 об., он показывает скорость оборота всех мобильных средств предприятия. Коэффициент оборачиваемости материальных оборотных активов (0,33) отражает число оборотов запасов предприятия за анализируемый период. Чем выше коэффициент по оборачиваемости запасов в оборотах, тем меньше идет затоваривание, быстрее можно реализовать товарно-материальные ценности и погасить долги в случае необходимости.

Оборачиваемость собственными средствами предприятия показывает коэффициент оборачиваемости собственного капитала. На каждую тенге собственных средств приходилось в отчетом году 13,2 тенге выручки oт реализации.

Таким образом, в результате проведенного анализа финансово-хозяйственной деятельности АО "БИ-ЛОГИСТИКС" можно сделать вывод о том, что финансовое положение предприятия не достаточно надежное. В течение трех лет произошло увеличение численности работников по основной деятельности на 30%, по численности работников занятых на не основной деятельности изменений не произошло. На анализируемом предприятии коэффициент текучести рабочей силы в 2008 г. выше, чем в 2007 г., и в 2006 г., а среднегодовая выработка и среднечасовая выработка работника предприятия в отчетном году ниже, чем за базисные периоды. Производственный процесс АО "БИ-ЛОГИСТИКС" может быть назван рентабельным. Наибольший удельный вес в структуре производства занимают добыча нефти и газовых конденсатов.

Можно выделить две основные проблемы, которые могут возникнуть у АО "БИ-ЛОГИСТИКС" в процессе его дальнейшей деятельности: платежеспособность и доходность. Причем методы решения этих проблем часто взаимоисключают друг друга. Сокращение излишних запасов влечет за собой уменьшение объемов используемых в текущей деятельности ресурсов. Следовательно, отдача на единицу используемого ресурса (рентабельность) растет. В тоже время падение объемов резервов (в том числе ликвидных активов) неминуемо повышает риск текущих неплатежей и может повлечь за собой банкротство компании. Оценку вероятности банкротства можно провести с помощью финансового анализа, так как именно он позволяет выяснить, в чём заключается конкретная "болезнь" экономики предприятия должника и что нужно делать, чтобы от неё "излечиться". Так же, в результате проведенного анализа финансового состояния АО "БИ-ЛОГИСТИКС" у предприятия выявлен недостаток общей величины основных источников формирования запасов и собственных оборотных средств.

2. Организация учета дебиторской задолженности в АО "БИ - ЛОГИСТИКС" 2.1 Учет расчетов с покупателями и заказчиками

Оказание услуг является источником доходов. Она обычно сопровождается физической поставкой товара и передачей права собственности на товар. Основным документом, которым оформляется факт продажи товара, является счет-фактура. Счет-фактура содержит детали сделки по продаже, включая количество единиц, общую цену, способ поставки и т.д. Счета к получению представляют собой суммы задолженности клиентов за товары и услуги, реализованные в течение обычной производственной деятельности компании. Счета к получению включают в себя претензии на денежные средства, товары, услуги и прочие не денежные активы других предприятий. Дебиторская задолженность бывает текущей и долгосрочной, в зависимости от срока оплаты счетов к получению или ожидаемой даты погашения долга. Счета торговой дебиторской задолженности включают в себя суммы к получению либо в течение года, следующего за балансовой датой, либо в течение операционного цикла предприятия (в зависимости от того, что длиннее). Обычным сроком погашения принято считать период от 30 до 60 дней, по истечении которого счета к получению считаются просроченными Отдельные счета к получению с кредитовым сальдо (в результате предоплаты или переплаты) должны быть переклассифицированы и отчитываться по ним нужно как по обязательствам. Эти кредитовые сальдо не включаются в дебиторскую задолженность.

Сроки оказания услуг оговариваются в договорах, которые заключаются на оказание услуг. Доходы от оказания услуг учитываются, как правило, в момент продажи. Здесь в основу положен принцип начисления, который предусматривает отражение в бухгалтерском учете и финансовой отчетности доходов от реализации товаров, выполненных работ, оказанных услуг с момента перехода права собственности на них к покупателю, независимо от времени поступления оплаты.

Расчеты с покупателями осуществляются с помощью чеков, векселей, путем перечисления денег на счет в банке или же наличными через кассу. При этом чеки и векселя подлежат обязательному учету на предприятии, характеризующих его дебиторскую задолженность. Аналитиков интересует среднее количество дней, необходимое для инкассирования дебиторской задолженности (оборот дебиторской задолженности).

Дебиторская задолженность оценивается по начальной стоимости за минусом корректировок на сомнительные долги, денежных скидок, возврата проданных товаров. В результате этого определяется чистая себестоимость счетов к получению. Проценты обычно не принимаются во внимание из-за краткости срока между реализацией и погашением. Исключением является штрафы и санкции за просрочку платежа. Однако не все долги погашаются вовремя, хотя в учете они отражены как доход предприятия. Поэтому, в случае возникновения безнадежной задолженности, предприятие вырабатывает способы для вычета этой задолженности из своих доходов. Имеются 2 метода: метод поправок и метод прямого списания. При методе поправок дебиторская задолженность рассматривается как часть операционных расходов в отчетном периоде. Для этого делают корректировочную запись на следующую задолженность: дебет счета "Расходы на безнадежные долги" и кредит счета "Поправка на безнадежные долги". Счет "Поправка на безнадежные долги" является корреспондирующим счетом к счету "Расчеты с покупателями". Поправка позволяет предприятию показать, что, не кредитуя счет "Расчеты с покупателями", какая-то сумма может быть не взыскана с должника. Если бы была точно известна сумма безнадежной задолженности, то ее можно было бы списать со счета "Расчеты с покупателями". Но так как точная сумма еще не известна, то списать нельзя. Когда долг какого-то покупателя признается окончательно безнадежным, то делают такие записи: дебет счета "Поправка на безнадежные долги" и кредит счета "Расчеты с покупателями". Счет "Расходы на безнадежные долги" в конце отчетного периода закрывается как все счета по учету текущих расходов предприятия. Счет "Поправка на безнадежные долги" в конце года не закрывается. По истечении нескольких лет сальдо этого счета покажет на сумму ошибок в оценках безнадежной задолженности, которую следует принимать во внимание при дальнейших оценках.

В противоположность рассмотренному методу метод прямого списания предусматривает списание неполученных сумм задолженности сразу же на счет "Расходы по безнадежным долгам".

Для недопущения безнадежной задолженности предприятия зарубежных стран используют различные формы расчетов, осуществляют постоянный контроль за платежеспособностью покупателей и их финансовым состоянием.

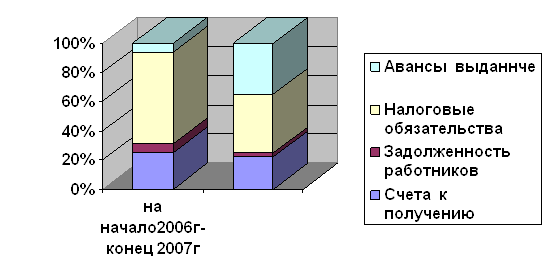

Для учета расчетов с покупателями и заказчиками предусмотрены счета 1200 подраздела "Задолженность покупателей и заказчиков". Они предназначены для обобщения информации о задолженности покупателей и заказчиков предприятию. Счет 1210 "Счета к получению" предназначен для отражения информации о расчетах по предъявленным покупателям и заказчикам и принятым банком к оплате расчетным документам за отгруженную продукцию, выполненные работы и оказанные услуги.

Например: 1210.1 - первые 4 цифры - счет, 1 последующей - субсчет, четыре последних - аналитический учет, т.е. лицевые счета покупателей. По дебету счета 1210 отражаются суммы предъявленных счетов к оплате за товары, работы и услуги с выделением суммы НДС, включенных в счет на основании налоговых счетов-фактур. По кредиту счета 1210 отражаются суммы платежей, поступивших от покупателей за товары, услуги и работы на счета в банке или наличными, а также уменьшение задолженности покупателей на суммы полученных от них авансов под поставку ТМЦ, оказанных услуг и выполнения работ, и суммы по взаимозачету задолженности, если оно имеет место в договоре. При предъявлении счетов к оплате покупателям за оказанные услуги от основной деятельности составляется запись: дебет счета 1210 "Счета к получению" и с кредита счетов 6010 " Доходы от реализации готовой продукции", 3130 "Налог на добавленную стоимость". При поступлении платежей от покупателей и заказчиков по предъявленным счетам составляется запись: дебет счета 1030 "Деньги на текущих корреспондентских счетах в национальной валюте" кредит счета 1210 "Счета к получению".

В АО "Би-Логистикс" аналитический учет ведется по программе 1С: Бухгалтерия. Здесь отражаются: наименование покупателей, заказчиков, остатки на начало месяца, суммы предъявленным к оплате счетам за оказанные в течение месяца услуги, остатки на конец месяца. Затем кредитовый оборот переносится в Главную книгу, а потом уже на баланс дистанции.

Сейчас уже наиболее часто встречается в практике, что предприятия предлагают денежную скидку - сумму на которую уменьшается общая сумма к оплате, если оплата будет получена в течение определенного срока. Денежные скидки применяются для повышения объемов реализации и стимулирования клиента к более ранней оплате. Они также помогают сократить сомнительные долги. Она отражается так: дебет счетов 6030 " Скидки с цены", 3130 "Налог на добавленную стоимость" с кредита счета 1210 "Счета к получению".

Еще одной разновидностью скидок является скидки с продаж. Они зависят от клиента и заказанного объема услуг. Такие скидки сокращают конечную цену реализации услуг. Например: если на оказанные услуги ценой в 100000 тенге скидка в 40% при закупке услуг свыше 120000 тенге. Таким образом, цена за услугу составляет 60000 тенге (100000 х 0,6). Процент скидки может меняться в зависимости от объемов заказа без изменения базовой цены в 100000 тенге. Общая цена, к которой применяется денежная скидка - это сумма к оплате минус торговая скидка. Она отражается следующим образом: дебет счета 712 "Скидки с продаж" с кредита счета 1210 "Счета к получению".

Существуют и такие факты, как возврат проданных товаров. Возврат проданного товара и компенсации за него сокращают как чистую дебиторскую задолженность, так и чистую реализацию. При отражении стоимости возвращенных товаров при аннулировании дебиторской задолженности составляется проводка: дебет счета 6020 "Возврат проданных товаров" с кредита счета 1210 "Счета к получению".

В условиях острого дефицита платежных средств возникает настоятельная потребность в использовании векселей в расчетно-кредитных отношениях.

Обычно, векселя полученные используются по одной или более причин, приведенных ниже:

продленные сроки выплаты (в покрытие просроченной дебиторской задолженности)

более основательные доказательства задолженности, чем счет-фактура и прочие коммерческие документы

официальное основание для взимания процентов

возможность пуска в обращение.

Операции по кредитованию являются первостепенным источником векселей полученных. АО "Би-Логистикс" не использует вексельную форму расчетов, хотя эта форма очень удобна и проста. Учет векселей ведется на сч.1280 "Векселя полученные". При отражении задолженности заказчиков, обеспеченные полученными векселями составляется проводка: дебет счета 1280 "Векселя полученные" с кредита счета 1210 "Счета к получению". При начислении процентов по векселям полученным производится запись: дебет счета 2170 "Начисленные вознаграждения" с кредита счета 6120 " Дивиденды по акциям и доходы в виде процентов"

При поступлении платежей от покупателей по векселям составляется проводка: дебет счета 1030 "Деньги на текущих корреспондентских счетах в национальной валюте" с кредита счета 1280 "Векселя полученные". При получении начисленных процентов по векселям дебетуется счет 1030 "Деньги на текущих корреспондентских счетах в национальной валюте" и кредитуется счет 2170 "Начисленные вознаграждения".

С введением в действие нового Налогового Кодекса для предприятий, которые занимаются оказанием услуг, появились некоторые льготы в области налогового учета. В соответствии со ст.52 Налогового Кодекса РК "взыскание суммы налоговой задолженности налогоплательщика со счетов его дебиторов".

В случае отсутствия денег на банковских счетах и наличных денег налогоплательщика налоговый орган имеет право в пределах образовавшейся налоговой задолженности обращать взыскание на деньги на банковских счетах третьих лиц, имеющих задолженность перед налогоплательщиком (т.е. дебиторов). Дебиторам направляется уведомление об обращении взыскания на деньги с их банковских счетов в счет погашения налоговой задолженности налогоплательщика в пределах сумм, признаваемых дебиторами перед налогоплательщиком как сумму дебиторской задолженности на текущий момент согласно договорам. Не позднее 20 рабочих дней с момента получения уведомления дебитор обязан предоставить в налоговый орган акт сверки взаиморасчетов, составленный совместно с налогоплательщиком. На основании акта сверки взаиморасчетов налоговый орган выставляет на банковский счет дебитора инкассовое распоряжение о взыскании суммы налоговой задолженности налогоплательщика. Банк или организация, осуществляющая отдельные виды банковских операций дебитора налогоплательщика обязан исполнить выставленное налоговым органам инкассовое распоряжение о взыскании суммы налоговой задолженности налогоплательщика. В первоочередном порядке и не позднее одного операционного дня, в пределах сумм, имеющихся на банковском счете. Если же денег недостаточно или они отсутствуют, инкассовое распоряжение исполняется по мере поступления денег на этот счет. Если же банковский счет налогоплательщика закрывается в соответствии с законодательством, банк возвращает указанное инкассовое распоряжение в налоговый орган вместе с уведомлением о закрытии банковского счета налогоплательщика.

2.2 Учет создания и использования резерва по сомнительным долгамСомнительным требованием признается дебиторская задолженность, которая не погашена в установленный срок и не обеспечена соответствующими гарантиями. Поскольку в Республике Казахстан все хозяйствующие субъекты определяют доход по методу начисления, то возникает необходимость создания резервов по сомнительным долгам. В соответствии с НСФО № 18 "Доход" субъект оценивает и признает сумму сомнительных долгов как расход в соответствии с определенным этим стандартом методом оценки. Резервы по сомнительным требованиям представляют собой своего рода фонд риска, страхующий от возможного непогашения того или иного долга.

В бухгалтерском балансе дебиторская задолженность показывается за вычетом резерва по сомнительным требованиям.

В соответствии со статьей 96 Налогового Кодекса Республики Казахстан "Вычеты по сомнительным требованиям":

сомнительными требованиями считаются требования, возникшие в результате реализации товаров, выполнения работ, оказания услуг юридическими и индивидуальными предприятиями резидентам Республики Казахстан, а также юридическим лицам-нерезидентам, осуществляющим деятельность в Республике Казахстан через постоянное учреждение и не удовлетворенные в течение трех лет с момента возникновения требования;

сомнительными также признаются требования, возникшие по реализованным товарам, выполненным работам, оказанным услугам, и не удовлетворенные в связи с признанием налогоплательщика-дебитора банкротом в соответствии с законодательством Республики Казахстан.

Вычету подлежат требования, признанные сомнительными в соответствии с настоящим Кодексом. Отнесение налогоплательщиком сомнительных требований на вычеты производится при соблюдении следующих условий:

при их отражении в бухгалтерском учете на момент отнесения на вычеты;

при наличии следующих документов, оформленных в установленном порядке: счет-фактур, письменного уведомления налогового органа по месту регистрации налогоплательщика об отнесении на вычеты данных расходов;

В случае признания дебитора банкротом, помимо указанных в предыдущих пунктах настоящей статьи документов, дополнительно необходимо представить решение суда о признании дебитора банкротом и решение органов юстиции об исключении его из Государственного регистра.

При соблюдении вышеназванных условий налогоплательщик вправе отнести на вычеты сумму сомнительного требования по итогам того налогового периода, в котором произошло признание налогоплательщика-дебитора банкротом. Соблюдение условий, указанных выше не требуется в случае возникновения сомнительных требований при расчетах с населением по коммунальным услугам и услугам связи. Списание безнадежной дебиторской задолженности производится по предложению Комиссии по работе с дебиторами и кредиторами за счет резерва по сомнительным долгам независимо от срока исковой давности и утвержденного приказа руководителя. Дебиторская задолженность признается безнадежной:

по истечении срока исковой давности, в соответствии с Гражданским Кодексом Республики Казахстан (ст.178), т.е. через три года после образования задолженности. В соответствии со статьей 177 Гражданского Кодекса Республики Казахстан сроки исковой давности предусмотрены законом и не могут быть изменены соглашением сторон;

при ликвидации предприятия-дебитора при условии отсутствия его правопреемников;

в иных случаях, когда имеется подтверждение невозможности расчета дебитора и обращение в суд нецелесообразно, поскольку повлечет рост суммы задолженности за счет судебных издержек.

Информация о состоянии и движении резервов по сомнительным требованиям обобщается на счете 1290 "Резервы по сомнительным требованиям". Резервы по сомнительным требованиям создаются на основе результатов проведенной в конце отчетного года инвентаризации дебиторской задолженности по поставщикам и покупателям. В Типовом плане счетов это единственный резерв, который формируется не из чистой, а валовой прибыли и уменьшает базу для налогообложения.

В зарубежной практике резервы по сомнительным требованиям поставщиков это предварительно зачтенные убытки предприятия, связанные с не поступлением оплаченных материальных ценностей. Вследствие этого резерв по сомнительным требованиям покупателей это по существу временно выведенные из-под налогообложения суммы валового дохода, которые как бы оказались преждевременно учтенными. Эта статья баланса особенно необходима для тех предприятий, которые учитывают реализацию продукции по методу начисления. Особенностью, присущей рассматриваемому счету, является невозможность предвидеть, какие счета не будут оплачены на момент составления финансовой отчетности.

Создание резерва и его оценка может значительно различаться и зависеть от расчетов бухгалтера, основанных на практике прошлых лет, с учетом изменений текущих экономических условий. При образовании резерва по сомнительным требованиям предприятие может применять один из следующих методов. Метод процента от чистой стоимости реализации, выполненных работ (оказанных услуг). При выборе этого метода в учетной политике должен быть указан средний процент безнадежных долгов, определенный на основе анализа объема реализованной продукции (выполненных работ, услуг) и неоплаченных долгов. При выборе метода учета счетов по срокам оплаты в учетной политике необходимо отразить классификацию счетов к получению по срокам оплаты и прогнозируемый процент сомнительных долгов по каждой классификационной группе.

АО "Би-Логистикс" производит расчет резерва по сомнительным требованиям. Бухгалтер использует первый метод-это метод процента от чистой стоимости от реализации, выполненных работ (оказанных услуг).

Сначала нужно определить процент для образования резерва по сомнительным требованиям на 2008 год. Для этого анализируем объем реализации товаров за предыдущие три года и суммы неоплаченных счетов, с тем, чтобы определить процент для образования резерва по сомнительным долгам. За 2008 год по АО "Би-Логистикс" выполнено работ на сумму 208801 тыс. тг. За предыдущие годы объем выполненных работ и суммы безнадежных долгов составляют:

Таблица 9 - Безнадёжные долги

| Годы | объем выполненных работ | Сумма безнадежных долгов (тыс. тг) | Процент |

| 2006 | 154820 | 300 | 0, 1937 |

| 2007 | 165300 | 560 | 0,3387 |

| 2008 | 178902 | 600 | 0,3354 |

| ИТОГО | 499022 | 1460 | 0,2925 |

В среднем за три года процент списанных безнадежных долгов составил 0,2925%. Теперь определяем сумму резерва по сомнительным требованиям за 2008 год= (0,2925 х 208801) / 100% = 610,7 тыс. тг.

На эту сумму производится запись по дебету счет 7210 "Общие и административные расходы и по кредиту счет 1290 "Резерв по сомнительным требованиям" на сумму 610,7 тыс. тг.

В отчете о результатах финансово-хозяйственной деятельности эта сумма признается как расходы периода, а в бухгалтерском балансе дебиторская задолженность уменьшается на сумму созданного резерва. Если резерв по сомнительным требованиям уже имелся, однако его размер увеличился, в качестве расходов периода в отчете о результатах финансово-хозяйственной деятельности указывается его суммарное увеличение за отчетный год. Если резерв по сомнительным требованиям уже имелся, однако его размер уменьшился, то в отчете о результатах финансово-хозяйственной деятельности эта сумма приведет к уменьшению расходов периода. Также существует и второй метод начисления резерва по сомнительным требованиям. Его АО "Би-Логистикс" не применяет, т.к здесь необходимо покупателей классифицировать по следующим категориям:

счета, срок оплаты которых не наступил;

счета со сроком оплаты от 1 до 30 дней;

счета со сроком оплаты от 31 до 60 дней;

счета со сроком оплаты от 61 до 90 дней;

счета со сроком оплаты более 90 дней.

Для каждой категории определяется прогнозируемый процент сомнительных долгов. Субъект на опыте прошлых лет может предположить, что за отчетный период по счетам со сроком оплаты более 90 дней-80% дебиторской задолженности будут не оплачены, по счетам со сроком оплаты от 61 до 90 дней - 50%, от 31 до 60 дней-20%, от 1 до 30 дней-5%, и только 2% -по счетам, срок оплаты которых не наступил.

Используя эти данные и данные о дебиторской задолженности дистанции мы произвели расчет резерва по сомнительным долгам по методу учета счетов по срокам оплаты (таблица 10).

Таблица 10 - Расчет суммы резерва по сомнительным долгам.

| Покупатель | Всего по счетам | Срок оплаты | ||||

| Не наступил | От 1 до 30 | От 31 до 60 | От 61 до 90 | Более 90 | ||

| 1. МЧП "Алга" | 400 | 400 | ||||

| 2. Кооператив" Арман" | 120 | 120 | ||||

| 3. ТОО "Магдалена" | 50 | 50 | ||||

| 4. ГУ "Караганд. Районная эксплуат. Часть" | 30 | 30 | ||||

| ИТОГО | 600 | 80 | 520 | |||

| процент сомнит.долгов | 2% | 5% | 20% | 50% | 80% | |

Теперь, на основании этих данных определим предполагаемую сумму сомнительных долгов на 31 декабря 2008 г (таблица 11).

Таблица 11 - Расчет предполагаемой суммы сомнительных долгов на 31 декабря 2008 года

| По срокам оплаты | Сумма | Процент долгов, считающихся сомнительными | Сумма сомнительных долгов |

| 1. Срок оплаты не наступил | 2 | ||

| 2. От 1 до 30 дней | 5 | ||

| 3. от 31 до 60 дней | 20 | ||

| 4. от 61 до 90 дней | 80 | 50 | 40 |

| 5. Свыше 90 дней | 520 | 80 | 416 |

| ИТОГО | 600 | 456 |

На основании полученных результатов можно сделать вывод, что счета на сумму 456 тыс. тенге из общей суммы, равный 600 тыс. тенге, предполагается, не будут оплачены.

Таким образом, сумма сомнительных требований составит 456 тыс. тенге. В бухгалтерском учете это отразится следующим образом: по дебету счет 7212 "Общие и административные расходы и по кредиту счет 1290 "Резерв по сомнительным требованиям" на сумму 456 тыс. тенге.

Мы считаем, что метод учета счетов по срокам оплаты несколько лучше метода процента от чистой стоимости реализации, выполненных работ (оказанных услуг) тем, что он дает более подробный и точный расчет суммы резервов по сомнительным требованиям.

Целью первого метода является точное измерение расходов, возникших в результате сомнительной дебиторской задолженности.

Целью второго метода является точное измерение чистой стоимости дебиторской задолженности. Оба этих метода могут быть использованы вместе. Каждый из них используется для подтверждения другого. Дебиторская задолженность, по которой в соответствии с Законодательством Республики Казахстан истек срок исковой давности, признается безнадежным долгом и подлежит списанию за счет созданного резерва по сомнительным требованиям. В этом случае составляется запись: по дебету счет 1290 "резерв по сомнительным требованиям", кредит счетов подраздела 30 и подраздела 32.

Если предприятие не создает резерв по сомнительным требованиям или его недостаточно для списания сомнительного долга, то сумма задолженности списывается непосредственно на расходы периода и включается в отчет о результатах финансово-хозяйственной деятельности. При этом в бухгалтерском учете делается запись: дебет счета 7210 "Общие и административные расходы, кредит счетов подраздела 1200 и подраздела 1220.

Учет списанной с баланса сомнительной задолженности необходимо вести за балансом в течение пяти лет с момента списания на убытки для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника. Учет такой задолженности ведется на забалансовом счете 007. При этом будет запись по дебету счета 007 на сумму 600000 тенге.

Учет списанной задолженности неплатежеспособных дебиторов осуществляется в соответствии с Указанием по учету операций на забалансовых счетах. Если же покупатель (заказчик), дебиторская задолженность которого списана как безнадежный долг, в последующих отчетных периодах полностью или частично погасит 500000 тенге, то в бухгалтерском учете составляется проводка по дебету 1030 "Наличность на расчетном счете" и по кредиту счет 6280 "Прочие доходы от не основной деятельности" и одновременно кредитуется счет 007 на сумму 500000 тенге.

По истечении пяти лет не взысканная с должников задолженность в сумме 100000 тенге списывается и с забалансового счета по кредиту счета 007 "Списанная в убыток задолженность неплатежеспособных дебиторов". По истечении 3 лет, если не была произведена оплата по счету (даже если она не учитывается на забалансовом счете) формируется сторнировочная запись на уменьшение суммы НДС, подлежащей взносу в бюджет по дебету 1290 "резерв по сомнительным требованиям" и кредитуется счет 3130 "Налог на добавленную стоимость". Если оплата по счету поступила после истечения 2 лет с момента возникновения дебиторской задолженности (сумма НДС была уменьшена) и до списания задолженности с баланса составляются проводки: на всю сумму задолженности по дебету 1030 "Деньги на текущих корреспондентских счетах в национальной валюте", по кредиту 1210 "Счета к получению"; на сумму НДС, подлежащего восстановлению, дебетуется счет 1290 "Резерв по сомнительным требованиям" и кредитуется счет 3130 "Налог на добавленную стоимость". В ведомости №10 отражают кредитовые обороты по счету 1290 "Резервы по сомнительным требованиям".

В Республике Казахстан еще не накоплен опыт в исчислении резерва по сомнительным долгам. В экономически развитых странах компании в процессе подготовки отчетности чаще всего начисляют резерв в процентах по отношению к общей сумме дебиторской задолженности, при этом вариация может быть весьма существенной.

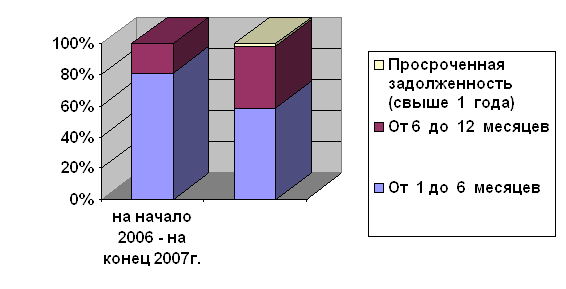

Так, американская компания VS Steel начисляют резерв в размере 0,78%, корпорации Eastman Kodak, General Electric от 3 до 6%. Проведенные Министерством торговли США исследование показало, что доля безнадежных долгов находится в прямой зависимости от продолжительности периода, в течение которого дебитор обязуется погасить свою зависимость такова: в общей сумме дебиторской задолженности со сроком погашения до 30 дней около 4% относится к разряду безнадежной, 31-60 дней - 10%, 61-90 дней - 17%, 91-120 дней - 26%. При дальнейшем увеличении срока погашения на очередные 30 дней доля безнадежных долгов повышается на 3-4%. Это исследование показывает, что процентное соотношение дебиторской задолженности США намного ниже процентного соотношения дебиторской задолженности Республики Казахстан. Это означает, что свою дебиторскую задолженность американские компании тщательно прослеживают, например: если в Республике Казахстан при просроченном сроке оплаты свыше 90 дней - 80% дебиторской задолженности будут не оплачены, то в США составляет всего 26%, что почти в три раза меньше. Нашим отечественным предприятиям необходимо анализировать свою дебиторскую задолженность и своевременно ее взыскивать.

2.3 Организация учета расчетов с подотчетными лицами АО "БИ-ЛОГИСТИКС"В процессе своей производственно-хозяйственной деятельности АО "Би-Логистикс" защитных лесонасаждений №4 филиал Республиканского Государственного Предприятия "Казахстан Темир Жолы" посылает работников в служебные командировки, приобретает в магазинах канцелярские принадлежности, оплачивает почтовые переводы. Эти расходы не всегда возможно оплатить путем безналичных расчетов через учреждения банков. Поэтому для оплаты всех вышеперечисленных и других расходов работникам выдают в подотчет наличные деньги. Выдача наличности в подотчет производится в следующих случаях:

только тем сотрудникам, список которых утвержден руководителем дистанции;

после полного расчета сотрудника по ранее полученным подотчетным суммам. Лица, не предоставившие отчеты и не сдавшие неизрасходованные остатки подотчетных сумм в установленные сроки, подвергаются дисциплинарной, а в необходимых случаях уголовной ответственности;

авансы выдаются не ранее наступления действительной надобности в расходах.

Деньги выдаются согласно расчету, утвержденному руководителем дистанции в пределах сумм, причитающихся командируемым лицам на оплату проезда к месту командировки и обратно, возмещения расходов суточных расходов по найму помещений на срок командировки. Расходование подотчетных сумм подтверждается документами, для обобщения которых предназначен авансовый отчет (форма№286), который предоставляется в бухгалтерию в течение трех дней со дня приезда из командировки.

Субъект имеет право удержать из суммы оплаты труда работника не возмещенный им своевременно остаток аванса, если работник не оспаривает основания и размер удержания. Удержание может быть произведено единовременно или с рассрочкой независимо от того, какая часть оплаты труда остается свободной от всех других взысканий с данного работника. Распоряжение об удержании должно быть дано не позднее одного месяца со дня окончания срока, установленного для возврата аванса. При пропуске этого срока администрация теряет право на удержание соответствующих сумм в бесспорном порядке. В этом случае, взыскание сумм производится в судебном порядке. Перерасходованные по авансовому отчету суммы выдаются работнику из кассы. Бухгалтерия проверяет авансовые отчеты подотчетных лиц и приложенные к ним документы. Авансовый отчет утверждается руководителем дистанции.

В практической работе бухгалтера, возникает ряд вопросов при учете расчетов с сотрудниками, выезжающими в командировки как по Республике Казахстан, так и в другие страны. Все отношения, возникающие между работодателем и работником, направленным в служебную командировку, регулируются нормами трудового законодательства и постановлениями правительства РК.

Направление работников в командировку производится на основании приказа руководителя дистанции, в котором определяется срок командировки. Фактическое время пребывания в месте командировки определяется по отметкам в командировочном удостоверении о дне прибытия в место командировки и дне выбытия из него.

Командировочное удостоверение должно быть оформлено надлежащим образом, а именно: на лицевой стороне удостоверения должны быть проставлены:

подпись руководителя дистанции;

круглая печать;

в левом верхнем углу канцелярский штамп;

номер и дата приказа, на основании которого командируется сотрудник.

Обратная сторона удостоверения должна содержать следующие реквизиты:

отметки (дата, круглая канцелярская печать, роспись инспектора по кадрам) о дне выбытия и прибытия в место постоянной работы (г. Астана) и отметки (дата, печать объекта, на который направляется командированный сотрудник, роспись лица, осуществляющего отметку) о дне прибытия и выбытия из места командировки;

если работник направляется в командировку в различные города, то отметки в командировочном удостоверении делаются в каждом их них по отдельности.

Днем выезда в командировку считается день отправления транспорта из места постоянной работы командированного, а днем приезда день прибытия транспорта в место постоянной работы. За командированным работником сохраняется место работы (должность) и средний заработок за время командировки, и в том числе, и за время нахождения в пути. Срок командировки, как правило, не должен превышать сорока дней, не считая времени нахождения в пути.

Сотрудникам, направленным в служебные командировки, оплачиваются:

суточные за время нахождения в командировке;

расходы по проезду к месту назначения и обратно;

расходы по найму жилого помещения.

За время нахождения в командировке выплачиваются суточные в установленных размерах за каждый день пребывания в командировке не более 2 минимальных расчетных показателей, устанавливаемого законодательно (в 2004году он равен 919 тенге. Значит 919 х 2 = 1838 тенге - установленный размер суточных), не исключая выходных и праздничных дней, а также дней нахождения в пути, в том числе и за время вынужденной остановки в пути. Оплата проезда к месту командировки и обратно, а также расходы по найму жилья осуществляется по фактическим расходам, подтвержденным соответствующими документами, например: проездными билетами, квитанциями гостиниц.

Если отсутствуют проездные документы к месту командировки и обратно к месту постоянной работы возмещение расходов в каждом конкретном случае решается руководителем в установленном порядке.

Фактическое пребывание в месте командировки определяется по отметкам в командировочном удостоверении. В возмещаемые расходы включаются стоимость за бронирование проездных билетов и мест в гостинице, а также за пользование постельными принадлежностями в поездах при наличии оправдательных документов.

В АО "Би-Логистикс" следующая структура подотчетных сумм (таблица 12).

Таблица 12 - Структура подотчётных сумм

| № п / п | Виды расходов | 2007г. | 2008г. | ||

| Сумма | Удельный вес | сумма | Удельный вес | ||

| 1 | Командировочные расходы: заграничные внутри страны | 248 | 69% | 1609 | 89% |

| 2 | На приобретение материалов | 92 | 25% | 45 | 3% |

| 3 | На хозяйственные нужды | 21 | 6% | 146 | 8% |

| ИТОГО | 361 | 100% | 1800 | 100% | |

Анализируя структуру подотчетных сумм можно делать вывод, что по сравнению с 2007 г. в 2008 г. увеличился удельный вес по командировочным расходами на 20% и на хозяйственные нужды на 2%. Расходы же на приобретение материалов снизились на 22%. Оплата сверх норм расходов по командировкам дистанции не производится. Следовательно, и не начисляется подоходный налог с превышенной суммы командировочных расходов.

При оформлении командировок за границу необходимо руководствоваться Постановлением Кабинета Министров РК №1080 от 29.10. 1993 г. с изменениями и дополнениями от 01.09. 1994 г. №981 "О мерах по упорядочению расходования валютных средств на заграничные командировки" с изменениями и дополнениями, Постановлением правительства РК от 19.04. 1996 г. №479 "О мерах по усилению контроля за использованием валютных средств на заграничные командировки" с изменениями и дополнениями, а также Положением " О порядке расходования валютных средств на заграничные командировки, утвержденным приказом Министерства финансов РК от 07.04. 1994 г. с изменениями и дополнениями, №74 "О нормах возмещения командировочных расходов в иностранной валюте" с изменениями и дополнениями, приложения к приказу Министерства финансов РК № 534 от 16.11. 1998 г.

Зарубежные командировки не оформляются командировочными удостоверениями. Оформление производится на основании приказа руководителя с указанием цели, срока командировки и страны пребывания. При командировках за границу помимо расходов по проезду и найму жилого помещения, работник имеет право на возмещение расходов по провозу багажа весом до 30 кг, на получение заграничного паспорта и виз, за прописку, комиссионные при обмене чека в банке на иностранную валюту. Однако при заграничных командировках существуют ограничения на оплату за проезд, т.к. проезд воздушным, железнодорожным и водным транспортом должен оплачиваться работникам по тарифам 2-го класса, на самолетах по тарифу экономического класса, на судах туристического класса. Возмещение расходов по найму жилого помещения производится только при наличии квитанции (счета гостиницы) по нормам, исходя из стоимости одноместного номера в гостиницах среднего разряда. День выезда и день приезда при исчислении суточных считаются за один день. Учитывая то обстоятельство, что за рубежом отели обычно предоставляют постояльцам целый комплекс услуг, стоимость которых включаются в общую стоимость счета, суммы, уплаченные за питание в гостиничных барах, кафе и ресторанах, а также другие личные услуги, включенные в счет по найму жилого помещения, оплачиваются за счет суточных.

Особенностью авансового отчета по заграничным командировкам является то, что в ней иностранная валюта выданная, израсходованная и неизрасходованная пересчитывается в тенге по курсу Национального банка РК:

выданная в подотчет на день выдачи;

израсходованные средства на основании оправдательных документов на даты их оформления;

неизрасходованные на дату составления и утвержденного отчета.

Возникающие при этом курсовые разницы подлежат отражению в учете и относятся на затраты предприятия.

Согласно методическим рекомендаций и стандарту бухгалтерского учета №9 "Учет операций в иностранной валюте" курсовая разница - это разница, возникающая в результате отражения в системе бухгалтерского учета и финансовой отчетности одного и того же количества единиц иностранной валюты в отчетной валюте при изменении курса.

В бухгалтерском учете и отчетности отражается курсовая разница, возникающая по операциям, связанным с полным или частичным погашением дебиторской и кредиторской задолженности, выраженной в иностранной валюте, если курс Национального банка Республики Казахстан на дату расчет отличался от курса на дату отражения этой дебиторской и кредиторской задолженности в системе бухгалтерского учета в отчетном периоде либо от курса на дату составления финансовой отчетности за предыдущий отчетный период, в котором эта дебиторская и кредиторская задолженность была пересчитана в последний раз. Курсовые разницы отражаются в бухгалтерском учете и финансовой отчетности в том отчетном периоде, к которому относится дата их расчета, за который составлена финансовая отчетность. Курсовые разницы зачисляются в состав доходов и расходов субъекта и отражаются в системе бухгалтерского учета в финансовой отчетности отдельно от других видов доходов и расходов от деятельности субъекта.

Суточные за время пребывания в командировке выплачиваются:

при проезде по территории Республики Казахстан - в тенге по нормам, установленным законодательством об оплате служебных командировок в пределах РК;

при проезде и за время пребывания на иностранной территории других стран - в иностранной валюте по нормам, установленным для работников, выезжающих во временные командировки из Республики Казахстан за границу.

В случае выезда в командировку и возвращения в Республику Казахстан в тот же день работнику выплачиваются суточные в иностранной валюте в размере 100% установленных норм.

При направлении в командировку в две или более страны суточные за день перемещения из страны в страну выплачиваются в размере 100% в иностранной валюте по нормам страны, в которую направляется работник.

В тех случаях, когда работники, выезжающие в служебные командировки за границу, обеспечиваются в стране пребывания бесплатным питанием, выплата суточных производится в размере 30% от установленных норм суточных, включая установленные надбавки.

В АО "Би-Логистикс" защитных лесонасаждений нет заграничных командировок, так как в этом нет необходимости. Учет расчетов с подотчетными лицами ведется на счете 1251 " Задолженность работников и других лиц".

Например:

Похожие работы

... подраздела 1200 «Краткосрочная дебиторская задолженность» 1290 «Резерв по сомнительным требованиям». Резервы по сомнительным требованиям создаются для покрытия возможных потерь, связанных со списанием безнадежной к взысканию дебиторской задолженности. В ТОО «Корпорации Сайман» учет резервов по сомнительным требованиям не ведется. Учет запасов. Учет запасов в ТОО «Корпорации Сайман» ведется на ...

... руководителем субъекта не позднее 10 дней после окончания инвентаризации. Результаты инвентаризации должны быть отражены в учете и отчетности того месяца, в котором была закончена инвентаризация, а по годовой инвентаризации - в годовой финансовой отчетности. 3. Анализ дебиторской задолженности Результат работы аудитора — это аудиторское заключение. Аудиторское заключение состоит из трех ...

... ", можно поставить высокую оценку системы внутреннего контроля. Таблица 2.2 Оценка системы внутреннего контроля и бухгалтерского учета дебиторской и кредиторской задолженности в ООО "Кора" № п/п Содержание вопроса Вариант ответа Да Нет Нет ответа 1 Аудит расчетов с поставщиками и подрядчиками -наличие и правильность оформления договоров (контрактов) на поставку материалов; ...

... по исполнительным листам и суммы квартплаты 70 76-1 261340,00 Депонирована неполученная в срок заработная плата 70 76-2 - Получены в кассу предприятия суммы, внесенные поставщиками в зачет предъявленных им претензий 50 76-3 - 3.3 Аудит расчетных операций в УМТЭП ЗАТО г. Снежногорск В ходе планирования аудита расчетных операций в УМТЭП был составлен общий план аудита с указанием ...

0 комментариев