Навигация

Дней: 12 мес. = 24,83 дня

298 дней: 12 мес. = 24,83 дня.

Дневная тарифная ставка = 4791,67 руб. : 24,83 дней = 192,98 руб.

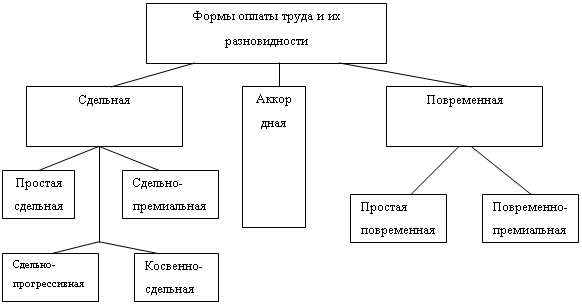

При повременно-премиальной оплате труда работникам ООО «Мечта» дополнительно начисляются премии в процентах к заработной плате, начисленной за фактически отработанное время. Условиями трудового договора ООО «Мечта» предусмотрена выплата ежемесячной премии продавцам в размере 25%.

Пример: Продавцу Хановой Р.М. установлен оклад - 4800 рублей. Она проработала в марте месяце 2008г. все дни по графику.

Расчет заработной платы за март 2008г.= 4800 руб. : 16 дн.× 16 дн.= 4800 руб.

Дт 44 «Расходы на продажу» Кт 70 «Расчеты с персоналом по оплате труда» - 4800 рублей.

- премия - 1200 рублей. (4800 руб. × 25%);

Дт 44 «Расходы на продажу», субсчет «Премия» Кт 70 «Расчеты с персоналом по оплате труда» - 1200 рублей.

Полностью заработная плата Хановой Р.М. составляет 6000 руб.

Продолжительность ежегодного основного оплачиваемого отпуска составляет 28 календарных дней.

Пример: Уборщице Захаровой З.В. предоставлен ежегодный оплачиваемый отпуск 28 календарных дней с 29 мая 2008г.

Оклад составляет 4200 рублей. Расчетный период - 12 месяцев. В число календарных дней отпуска включаются субботы и воскресенья: 3, 4, 10, 11, 17, 18, 24 и 25 июня. При этом из расчета исключается 12 июня - нерабочий праздничный день. Последним днем отпуска в данном случае будет 26 июня 2008г. Захарова З.В. должна приступить к работе 27 июня. Таким образом, Захарова З.В. отдыхала 29 дней, но оплата произведена только за 28 дней.

В расчетном периоде Захаровой З.В. начислено:

| Месяц расчетного периода | Количество рабоч. дней по календарю | Количество фактически отработанных дней | Заработная плата, рублей |

| Май 2005 год | 20 | 20 | 4200,00 |

| Июнь 2005 год | 21 | 21 | 4200,00 |

| Июль 2005 год | 21 | 21 | 4200,00 |

| Август 2005 год | 23 | 23 | 4200,00 |

| Сентябрь 2005 год | 22 | 22 | 4200,00 |

| Октябрь 2005 год | 21 | 21 | 4200,00 |

| Ноябрь 2005 год | 21 | 21 | 4200,00 |

| Декабрь 2005 год | 22 | 25* | 4772,73 |

| Январь 2006 год | 16 | 20* | 5250,00 |

| Февраль 2006 год | 19 | 24* | 5305,26 |

| Март 2006 год | 22 | 22 | 4200,00 |

| Апрель 2006 год | 20 | 20 | 4200,00 |

| Всего | 248 | 260 | 53127,99 |

* Работник привлекался к работе в выходные дни (ст.113 ТК РФ).

Среднедневной заработок составит:53127,99: 12: 29,6 = 149,57 руб.

Величина отпускных составит:

с 29 мая по 31 мая: 149,57 руб.× 3 дней = 448,72 руб.

Дт 44 «Расходы на продажу» Кт 70 «Расчеты с персоналом по оплате труда» - 448,72 рублей.

с 1 июня по 26 июня: 149,57 руб. × 25 дней = 3739,25 руб.

Дт 96 «Резервы предстоящих расходов» Кт 70 «Расчеты с персоналом по оплате труда» - 3972,92 руб.

Дт 44 «Расходы на продажу» Кт 96 «Резервы предстоящих расходов» - 3972,92 руб.

Удержания из заработной платы в ООО «Мечта» делятся на обязательные и по инициативе работодателя.

Пример: Продавец Исмагилова Р.Р. подала в бухгалтерию заявление о предоставлении стандартного налогового вычета. Исмагилова Р.Р. имеет на содержании одного ребенка в возрасте 10 лет. Доход Исмагиловой Р.Р. превысит 40000 руб. в мае (4500 руб. × 9 мес. = 40500 руб.).

Вычет на ребенка будет применяться только в течение 6 месяцев. Оклад Исмагиловой Р.Р. составляет 4500 руб., она отработала 16 смен по графику все дни.

Расчет заработной платы за январь: 4500 руб. : 16 дней × 16 дней = 4500 руб. Дт 44 «Расходы на продажу» Кт 70 «Расчеты с персоналом по оплате труда» - 4500 руб.

В январе налог на дох. = (4500 руб. - 400 руб. - 600 руб.)×13%: 100% = 455р. Дт 70 «Расчеты с персоналом по оплате труда» Кт 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на доходы физических лиц» - 455 руб. В феврале налог на доходы составит:

(4500 руб.× 2 мес. - 400 руб.× 2 мес. - 600 руб.× 2 мес.) × 13%: 100% = 910 руб. - 455 руб. (удержанный налог в январе) = 455 руб.

В мае: (4500 руб. × 5 мес. - 400 руб. × 5 мес. - 600 руб.× 5 мес.)× 13% : 100% = 2275 руб. - 1820 руб. (налог на доходы, удержанный за предыдущие пять месяцев) = 455 рублей.

Отражение в учете: Дт 70 «Расчеты с персоналом по оплате труда»

Кт 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на доходы физических лиц» - 455 руб.

В июне личный вычет в размере 400 руб. не будет применяться, так как доход превысил 20000 руб.

В июне налог на доходы составит: (4500 руб. × 6 мес. - 600 руб. × 6 мес) × 13%: 100% = 3042 руб. - 507 руб. (удержанный налог на доходы в июне) = 507 руб.

Отражение в учете:

Дт 70 «Расчеты с персоналом по оплате труда» Кт 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на доходы физических лиц» - 507 руб.

В сентябре: (4500 руб. × 9 мес. - 600 руб. × 9 мес) × 13%: 100% = 4563 руб. - 507 руб. (удержанный налог на доходы в сентябре) = 507 руб.

Отражение в учете:

Дт 70 «Расчеты с персоналом по оплате труда» Кт 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на доходы физических лиц» - 507 руб.

В октябре месяце вычет по расходам на содержание детей в размере 600 рублей не будет применяться, так как доход превысил 40000 рублей.

Следующим обязательным удержанием в ООО «Мечта» является удержание по исполнительным листам.

Пример: Из заработной платы грузчика Симиренко В.Е. ООО «Мечта» удерживаются алименты на содержание одного ребенка в размере 25%.

Оклад Симиренко В.Е. - 11000 рублей в месяц. При налогообложении доходов предоставляются стандартные налоговые вычеты: личный (400 руб.) и в сумме расходов на содержание ребенка.

Расчет суммы алиментов за январь: 1. Определяется сумма налога на доходы физических лиц с дохода: 11000 руб. - 400 руб. - 600 руб. = 10000 руб.Сумма налога по ставке 13%: 10000 руб. * 13% = 1300 руб. 2. Сумма алиментов за январь (11000 руб. - 1300 руб.) * 25% = 2425 руб. 3. На руки будет выдано: 11000 руб. - 1300 руб. - 2425 руб. = 7275 руб. За февраль: 1. Доход за два месяца составил 22000 рублей (11000 рублей + 11000 рублей). Поскольку доход превысил 20000 руб., начиная с февраля личные стандартные налоговые вычеты ему не предоставляются.

Похожие работы

... Персоналом 8.1». Мы выбрали именно этот программный продукт еще потому, что он полностью удовлетворяет требованиям современного бухгалтерского, кадрового и налогового учета. 4.2 Автоматизация бухгалтерского учета расчетов с персоналом по оплате труда в ООО «МС-компании» Работа пользователя в программе «Зарплата и управление персоналом8.1» редакция заключается во вводе и обработке информации ...

... » по истечении срока исковой давности; ü применяются ли ПК для расчетов по депонированной заработной плате. 2. 4. Программа аудиторской проверки расчетов с персоналом по оплате труда Начальным этапом проведения аудита является планирование аудиторской проверки. Аудитор должен планировать свою работу так, чтобы своевременно и качественно провести аудит бухгалтерской (финансовой) ...

... службы внутреннего аудита позволит в некоторых случаях избежать необходимости проведения инициативных внешних аудиторских проверок с вытекающей отсюда экономией средств на оплату услуг привлеченных аудиторов. 3. Аудит расчетов с персоналом по оплате труда 3.1. Цели, задачи и объекты аудита Аудит представляет собой осуществляемую на основе договора проверку состояния бухгалтерского ...

... ». Все рассмотренные в филиале удержания с физических лиц не противоречат Трудовому законодательству РФ и иным нормативным актам. 2.5 Пути совершенствования учета расчетов с персоналом по оплате труда Под рациональной организацией бухгалтерского учета следует понимать такое его построение, которое обеспечивает систему управления полной, своевременной разносторонней учетной информацией о ...

0 комментариев