Навигация

Учет расчетов с персоналом по оплате труда

Курсовая работа

«Учет расчетов с персоналом по оплате труда»

Введение

Учёт труда и его оплаты является одним из важнейших участков бухгалтерского учёта, а, следовательно, является актуальной темой в наше время. Учёт труда и его оплаты обеспечивает накопление и систематизацию информации о затратах труда на производство продукции и оплату труда каждому работнику. Необходимым условием правильного определения оплаты труда и соблюдения принципа материальной заинтересованности работников является хорошо организованный бухгалтерский учёт.

Основными задачами учёта труда и его оплаты являются:

точный учёт личного состава работников, отработанного ими времени и объёма выполняемых работ; правильное исчисление сумм оплаты труда и удержаний из неё;

учёт расчётов с работниками организаций, бюджетом, органами социального страхования, фондами обязательного медицинского страхования и Пенсионным фондом РФ;

Выполнение задач, стоящих перед учётом, способствует укреплению на предприятиях трудовой и финансовой дисциплины, режиму экономии и рациональному использованию трудовых ресурсов.

Объектом курсовой работы является предприятие ООО «КамаПак» г. Березники, ул. Короленко д. 16. Предприятие создано 18 декабря 2003 г. и имеет лицензию на осуществление оптовой торговли и оказание автотранспортных услуг. Предприятие ООО «КамаПак» специализируется на реализации калийных удобрений. Предприятие ООО «КамаПак» является прибыльным. Прибыль в 2008 году составила 182 тыс. руб.

Целью данной работы является рассмотрение учета расчетов с персоналом по оплате труда на примере ООО «КамаПак», предложить методы совершенствования учета расчетов с персоналом по оплате труда. Для достижения данной цели необходимо решить следующие задачи:

1. Изучить нормативные документы;

2. Рассмотреть организацию бухгалтерского учета и документальное оформление труда и заработной платы на предприятии ООО «КамаПак»;

3. Выявить проблемы в организации бухгалтерского учета труда и заработной платы на предприятии ООО «КамаПак».

Теоретической и методологической основой проведения исследования послужили законодательные акты, нормативно-правовые документы, были использованы источники учебной и периодической литературы («Бухгалтерский учет»), данные электронных информационных порталов, посвященные организации учета оплаты труда в России.

В первой главе отражены теоретические основы бухгалтерского учета труда и заработной платы, т.е. ее сущность, нормативно-правовая база организации учета, документальное оформление.

Во второй главе представлена характеристика предприятия ООО «КамаПак», организация в нем бухгалтерского учета труда и заработной платы.

В третьей главе изложена проблема по учету расчетов с персоналом по оплате труда, предложен вариант её решения.

1. Нормативное регулирование оплаты труда

1.1 Нормативные акты, регулирующие вопросы оплаты трудаРегулирование трудовых отношений и иных непосредственно связанных с ними отношений в соответствии с Конституцией Российской Федерации, федеральными конституционными законами осуществляется:

– трудовым законодательством (включая законодательство об охране труда), состоящим из Трудового кодекса Российской Федерации, иных федеральных законов и законов субъектов Российской Федерации, содержащих нормы трудового права;

– иными нормативными правовыми актами, содержащими нормы трудового права:

– указами Президента Российской Федерации;

– постановлениями Правительства Российской Федерации и нормативными правовыми актами федеральных органов исполнительной власти;

– нормативными правовыми актами органов исполнительной власти субъектов Российской Федерации;

– нормативными правовыми актами органов местного самоуправления.

Трудовые отношения и иные непосредственно связанные с ними отношения регулируются также коллективными договорами, соглашениями и локальными нормативными актами, содержащими нормы трудового права.

Основным законодательным актом, регулирующим отношения между работником и работодателем (в том числе и по оплате труда) является Трудовой кодекс Российской Федерации (ТК РФ).

Нормы трудового права, содержащиеся в иных федеральных законах, указах Президента РФ, постановлениях Правительства РФ, нормативных актах органов государственной власти, а также в локальных нормативных актах хозяйствующих субъектов и трудовых договорах, должны соответствовать ТК РФ.

Главный основополагающий законодательный документ нашей страны – Конституция Российской Федерации – имеет в своем составе статьи посвященные труду в стране (ст. 34, 37, 39) [1]

Основным сводом законодательных установлений по вопросам организации и оплаты труда являются Трудовой Кодекс Российской Федерации (ТК РФ)

Основой российского бухгалтерского учета, несомненно, является Федеральный закон РФ «О бухгалтерском учете» принятый 21 ноября 1996 года №129-ФЗ, с изменениями и дополнениями от 23 ноября 2009 года.

В учете с персоналом по оплате труда важно знать Федеральный закон от 29 декабря 2006 г. №255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (с изменениями от 9 февраля, 24 июля 2009 г.) указан пошаговый расчет пособия по временной нетрудоспособности, по беременности и родам. Введена предельная величина базы, на которую начисляются страховые взносы (415000 руб. в год)

С 01.01.2010 года новый порядок исчисления и уплаты страховых взносов на обязательное социальное страхование. Эти изменения в Федеральном законе от 24 июля 2009 г. №212-ФЗ

«О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (с изменениями от 25 ноября 2009 г.) В статье 57 указаны тарифы страховых взносов в 2010 году.

Федеральный закон от 24 июля 2009 г. №213-ФЗ

«О внесении изменений в отдельные законодательные акты Российской Федерации и признании утратившими силу отдельных законодательных актов (положений законодательных актов) Российской Федерации в связи с принятием Федерального закона «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» (с изменениями от 25 декабря 2009 г.) необходим для правильного расчета пособий по временной нетрудоспособности, по беременности и родам.

Размер индексации государственных пособий гражданам, имеющим детей указан в Федеральном законе от 19.05.1995 года №81-ФЗ (в ред. ФЗ от 24.07.2009 №213-ФЗ) «О государственных пособиях гражданам, имеющим детей»

Положение об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам гражданам, подлежащим обязательному социальному страхованию, утвержденное постановлением Правительства Российской Федерации от 15 июня 2007 г. №375 (в ред. Постановления Правительства от 19.10.2009 года №839) также для правильного расчета пособий по временной нетрудоспособности, по беременности и родам.

В Положении по бухгалтерскому учету «Расходы организации» ПБУ 10/99 от 06.05.99 г. №33н затраты на оплату труда формируют расходы по обычным видам деятельности.

Также порядок учета расчетов отражен в Положении по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации от 29 июля 1998 года №34н. Положение конкретизирует закон о бухгалтерском учете, раскрывает содержание его статей бухгалтерской отчетности.

Для учета личного состава, начисления и выплат заработной платы используют унифицированные формы первичных учетных документов, утвержденные постановлением Госкомстата РФ от 06.04.2001 г. №26.

Для исчисления налога на доходы физических лиц бухгалтер использует Методические рекомендации по применению главы 23 «Налог на доходы физических лиц» Налогового кодекса РФ (утв. приказом Министерства РФ по налогам и сборам от 29.11.2000 г.).

План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению, утвержденные приказом Минфина РФ от 31 октября 2000 г. №94н (в редакции от 18.09.2006 №115н)

1.2 Организация расчетов с работниками по заработной платеОсновные правила организации расчетов с работниками по заработной плате определены ст. 136 ТК РФ.

При выплате заработной платы работодатель обязан в письменной форме извещать каждого работника:

– о составных частях заработной платы, причитающейся ему за соответствующий период;

– о размерах и основаниях произведенных удержаний;

– об общей денежной сумме, подлежащей выплате.

Заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо перечисляется на указанный работником счет в банке на условиях, определенных коллективным договором или трудовым договором.

Таким образом, трудовое законодательство предполагает два основных вида расчетов с работниками по заработной плате, осуществляемых в денежной форме, – посредством выдачи наличных денежных средств через кассу организации или путем перечисления на банковский счет. В первом случае деньги могут выдаваться как кассиром организации непосредственно в кассе, так и на рабочем месте. Разновидностями второй формы расчетов (помимо зачисления денежных средств на счет, указанный в личном заявлении работника) является пересылка начисленных сумм почтовыми переводами (чаще всего практикуется в отношении уволившихся или переведенных работников) и открытие для работников пластиковых банковских карт.

Место и сроки выплаты заработной платы в неденежной форме определяются коллективным договором или трудовым договором. Напомним, что в неденежной форме могут быть произведены расчеты в размере не более 20% от начисленных сумм каждому работнику (ст. 131 ТК РФ).

Заработная плата выплачивается непосредственно работнику, за исключением случаев, когда иной способ выплаты предусматривается законом или трудовым договором. Кроме того, заработная плата может быть выплачена по разовой доверенности лицу, уполномоченному работником (например, при его невозможности прибыть для получения суммы начисленной оплаты труда по причине болезни или командировки).

Следует обратить внимание на требование, в соответствии с которым заработная плата выплачивается не реже чем каждые полмесяца в день (ст. 136 ТК РФ), установленный правилами внутреннего трудового распорядка организации, коллективным договором, трудовым договором. Иные сроки выплаты заработной платы могут быть установлены только для отдельных категорий работников и только федеральным законом.

При совпадении дня выплаты с выходным или нерабочим праздничным днем выплата заработной платы производится накануне этого дня.

Оплата отпуска производится не позднее чем за три дня до его начала.

Помимо упомянутой ст. 136 ТК РФ, отдельные нормы, касающиеся расчетов с работника по начисленным суммам, содержатся в других статьях Кодекса. Следует иметь в виду, что в принципе трудовое законодательство допускает варианты установления отдельных элементов расчетов с работниками. Поэтому во избежание трудовых и иных споров выбранный и согласованный сторонами вариант должен быть закреплен письменно – в одном или нескольких документах, оформляемых в рамках трудовых отношений – коллективным договором, трудовым договором (индивидуальным), правилами внутреннего трудового распорядка.

В коллективный договор могут включаться взаимные обязательства работников и работодателя по следующим вопросам в части расчетов по заработной плате (в скобках приводится соответствующая статья ТК РФ):

– формы выплаты заработной платы (в валюте, в натуре и т.п.) (ст. 131);

– порядок индексации заработной платы (ст. 134);

– системы заработной платы, размеры тарифных ставок, окладов, различного вида выплат (ст. 134);

– система оплаты и стимулирования труда, в том числе повышение оплаты за работу в ночное время, выходные и нерабочие праздничные дни, сверхурочную работу и в других случаях (ст. 134);

– системы заработной платы, размеры тарифных ставок, окладов, различного вида выплат (ст. 135);

– место и сроки выплаты заработной платы в неденежной форме (ст. 136);

– условия, на которых заработная плата перечисляется на указанный работником счет в банке (ст. 136);

– день выплаты заработной платы (не реже чем каждые полмесяца) (ст. 136).

Приложением к коллективному договору являются правила внутреннего трудового распорядка организации (ст. 190), в которых должен быть указан день выплаты заработной платы (ст. 136).

В трудовом договоре (соглашении между работодателем и работником, в соответствии с которым работодатель обязуется предоставить работнику работу по обусловленной трудовой функции, обеспечить условия труда, предусмотренные ТК РФ, законами и иными нормативными правовыми актами, коллективным договором, соглашениями, локальными нормативными актами, содержащими нормы трудового права, своевременно и в полном размере выплачивать работнику заработную плату, а работник обязуется лично выполнять определенную этим соглашением трудовую функцию, соблюдать действующие в организации правила внутреннего трудового распорядка) указываются:

– формы выплаты заработной платы (в валюте, в натуре и т.п.) (ст. 131);

– системы заработной платы, размеры тарифных ставок, окладов, различного вида выплат (ст. 135);

– условия, на которых заработная плата перечисляется на указанный работником счет в банке (ст. 136);

– место и сроки выплаты заработной платы в неденежной форме (ст. 136);

– возможность выплаты заработной платы работника другому лицу (ст. 136);

– день выплаты заработной платы (ст. 136).

В соответствии со ст. 371 ТК РФ работодатель принимает решения с учетом мнения соответствующего профсоюзного органа в случаях, предусмотренных ТК РФ. ТК РФ обязывает работодателя учитывать мнение выборного профсоюзного органа в следующих случаях:

– установление системы оплаты и стимулирования труда, в том числе повышение оплаты за работу в ночное время, выходные и нерабочие праздничные дни, сверхурочную работу и в других случаях (ст. 135);

– утверждение формы расчетного листка (ст. 136);

– утверждение правила внутреннего трудового распорядка организации (ст. 190).

Особенности организации и ведения бухгалтерского учета расчетов с работниками по заработной плате обусловливаются выбранными и согласованными (между работником и работодателем) формами и видами расчетов.

Похожие работы

... заполнения этих регистров подсчитывают итоги и выводят конечные сальдо, на основе чего заполняют Главную Книгу и балансы. Методика и организация учета расчетов с персоналом по оплате труда в ОАО «Ивица» проводится на должном уровне, за исключением того, что учет трудовых ресурсов и средств на оплату труда не атоматизирован полностью. Поэтому для облегчения труда бухгалтера, а также ...

... ». Все рассмотренные в филиале удержания с физических лиц не противоречат Трудовому законодательству РФ и иным нормативным актам. 2.5 Пути совершенствования учета расчетов с персоналом по оплате труда Под рациональной организацией бухгалтерского учета следует понимать такое его построение, которое обеспечивает систему управления полной, своевременной разносторонней учетной информацией о ...

чета расчетов персоналом по оплате труда; - синтетического и аналитического учет расчетов персоналом по оплате труда, - организации учета расчетов персоналом по оплате труда на примере ТОО «Мука Казахстана»; - изучить порядок учет расчетов с персоналом по оплате труда в предприятии ТОО «Мука Казахстана» и его краткая характеристика. 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ УЧЕТА РАСЧЕТОВ С ПЕРСОНАЛОМ ПО ...

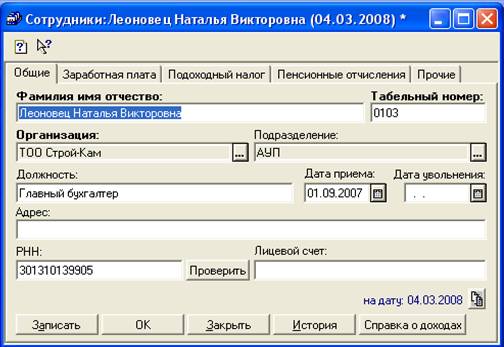

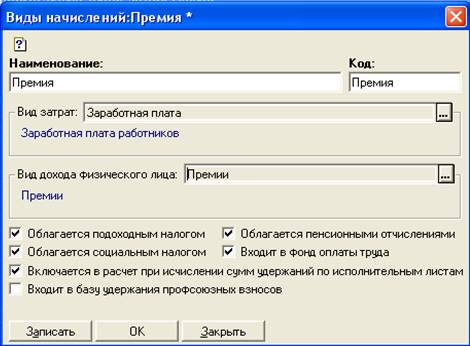

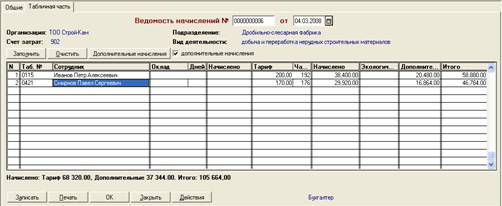

... и трудоемкой работой, которую нужно выполнять в короткие сроки между предоставлением информации и выплатой сотруднику, то в качестве совершенствования учета расчетов с персоналом по оплате труда на предприятии ТОО «Строй-Кам» рекомендовано было внедрить автоматизированную систему бухгалтерского учета 1С: Бухгалтерия 7.7, которая предназначена для комплексной автоматизации бухгалтерского учета на ...

0 комментариев