Навигация

Анализ дебиторской и кредиторской задолженности ООО «Слави»

4.1 Анализ дебиторской и кредиторской задолженности ООО «Слави»

Для экономического анализа необходимо составить расчет финансовой устойчивости предприятия. Для дальнейшего же расчета необходимо обозначить следующие показатели представленные в таблице 2.1.

Уже на основе исходных данных таблицы 2.1 следует, что состояние ООО «Слави» Минусовые показатели собственного оборотного капитала говорят о том, что предприятию не хватает в 2005 г. 292587 руб. для оборота и 84700 руб. в 2006 г. исходя из первого показателя СОК рассчитанного как нормативный показатель банкротства.

Таблица 2.1.

Исходные данные для анализа платежеспособности и устойчивости ООО «Слави»

| Показатели | 2005 | 2006 |

| Собственный капитал (СК) | 1528851 | 1580291 |

| Заемный капитал (ЗК): Долгосрочные обязательства (ДЗ) + краткосрочные обязательства (КО) | 774305 | 672168 |

| ДЗК –долгосрочные обязательства | 0 | 43898 |

| Валюта баланса ( активы) | 2307180 | 2256395 |

| Собственный оборотный капитал 1.СОК=СК-ВА | -292587 | -84700 |

| 2. СОК=(СК+ДЗК) -ВА | -1043109 | -988887 |

| 3. СОК=ОА-КЗК | -292587 | -40802 |

Теперь рассчитаем показатели финансовой устойчивости, которые представлены в таблице 2.2

Таблица 2.2.

Коэффициенты финансовой устойчивости ООО «Слави»

| Показатель | Формула | Нормальное значение | 2005г. | 2006г. | Изменение |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Автономии | СК/В |

| 0,7 | 0,7 | 0 |

| 2.Финансирования (соотношения собственных и заёмных средств) | СК/ЗК |

| 1,9 | 2,7 | 0,5 |

| 3.Финансовой устойчивости | (СК+ДЗК)/В | х | 0,7 | 0,7 | 0 |

| 4.Материальной стоимости имущества | (ОС+НЗ+З-РБП)/(В-Дз безнадеждная) | х | 0,6 | 0,5 | -0,1 |

| 5Маневренности собственного капитала | СОК(3)/СК | 0,3-0,7 | -0,2 | 0,05 | -0,15 |

| 6.Обеспеченности оборотными активами | СОК(3)/ОбА |

| -0,6 | -0,5 | 0,1 |

| 7. Инвестирования | СК/ВА | 0,8 | 0,9 | 0,1 | |

| 8.Доля собственного капитала в формировании активов | СК/А | 66% | 70% | 10% | |

| 9. Доля заемного капитала в формировании активов. Из них | ЗК/А | 33% | 29% | -4 |

1) Коэффициент автономности

|

| 2006 г.

|

Коэффициент автономности - этот показатель характеризует долю владельцев предприятия в общей сумме средств, авансированных в его деятельность. Чем выше значение этого коэффициента, тем более финансово устойчиво, стабильно и независимо от внешних кредиторов предприятие. У предприятия ООО «Слави» достаточно высокий показатель степени независимости и финансовой устойчивости, поскольку принято считать, что нормальный уровень коэффициента абсолютной ликвидности должен быть больше или равен 0, 5

2) Коэффициент финансирования

| 2005 г.

| 2006г.

|

Рассчитанный коэффициент должен быть больше или равен 1, то есть собственный капитал должен быть больше или равен заемного капитала.

3)Коэффициент финансовой устойчивости показывает долю тех источников финансирования, которую ООО «Слави» может использовать в своей деятельности длительное время

| 2005г.

| 2006 г.

|

Коэффициент финансовой устойчивости больше коэффициента материальной стоимости имущества, что соответствует норме

4) Коэффициент реальной стоимости имущества показывает, какую долю в стоимости имущества организации составляют средства производства. У ООО «Слави» этот показатель меньше, чем коэффициент финансовой устойчивости, что соответствует норме

| 2005 г.

| 2006 г.

|

5) Коэффициент маневренности показывает, какая часть собственного капитала используется для финансирования текущей деятельности, т.е. вложена в оборотные средства, а какая часть капитализирована. У ООО «Слави» этот коэффициент низкий с минусом, что говорит о низкой оборачиваемости активов, что связано с низкой рентабельностью предприятия.

| 2005 г

| 2006 г

|

6) Коэффициент обеспеченности оборотными активами ООО «Слави» данный показатель характеризует степень участия собственного капитала в формировании оборотных средств

| Начало 2006 г.

| Конец 2006 г. |

7) Коэффициент инвестирования данный коэффициент показывает, что

| 2005г. Ки= | 2006 г.

|

8)Доля собственных капиталов в формировании активов

| 2005г.

| 2006г.

|

9) Доля заемного капитала в формировании активов

|

|

|

Как видим, доля заемного капитала в формировании активов в 2006 г. снизилась, для того чтобы посмотреть насколько это скажется на финансовом состоянии предприятия, понадобится проанализировать оборачиваемость дебиторской и кредиторской задолженности.

В целом показатели финансовой устойчивости предприятия показаны в таблице 2.3 и 2.4, общий вывод предприятия ООО «Слави» имеет финансовое состояние близкое к неустойчивому.

Из приведенных данных таблицы 2.3 и 2.4 следует, что ни один из показателей не соответствует нормальному ограничению и является ориентировочным индикатором сложного финансового состояния организации.

Таблица 2.3.

Анализ финансовой устойчивости ООО «Слави»

| Показатели | 2005 г. | 2006 г. |

| 1. Источники собственных средств | 1528851 | 1580291 |

| 2. Внеоборотные активы | 1821438 | 1664991 |

| 3. Наличие собственных оборотных средств(1) (стр.1-стр.2) | -292587 | -84700 |

| 4. Долгосрочные кредиты и заемные средства | 0 | 43898 |

| 5. Наличие собственных и долгосрочных источников формирования запасов (стр.3+стр.4) | -292587 | -40802 |

| 6. Краткосрочные кредиты и заемные средства | 778329 | 632206 |

| 7. Общая величина основных источников формирования запасов (стр.5+стр.6) | 485742 | 591404 |

| 8. Величина запасов | 200758 | 105593 |

| 9. Излишек (+) или недостаток (-) собственных оборотных средств (стр.3-стр.8) | -91829 | 20893 |

| 10. Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов (стр.5-стр.8) | -91829 | 64791 |

| 11. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов (стр.7-стр.8) | 284984 | 485811 |

| 12. Тип финансовой устойчивости | Близкое к неустойчивому | Близкое к неустойчивому |

Рассчитаем для оценки показателей ликвидности и платежеспособности предприятия ООО «Слави» относительные показатели: коэффициент абсолютной ликвидности, коэффициент быстрой ликвидности и коэффициент текущей ликвидности - таблица 2.4.

Коэффициент абсолютной ликвидности увеличился с 0, 0001 до 0,1 и ниже нормального ограничения данного показателя. Это свидетельствует о практически невозможности погашения части краткосрочной задолженности организации в ближайшее время.

Не удовлетворяет нормальному ограничению на 2005 и 2006 гг. коэффициент покрытия, хотя его значение близко к норме особенно в 2006 г. Несоответствующий норме коэффициент промежуточного покрытия говорит о низких платежных возможностях организации даже при условии своевременных расчетов с дебиторами и продажи, в случае необходимости, материальных оборотных средств. У кредиторов при таких показателях ликвидности возникнет закономерный вопрос о реальных возможностях предприятия оплатить свои долги.

Коэффициент текущей ликвидности так же ниже нормы, он характеризует ожидаемую платежеспособность одного оборота всех оборотных активов, и соответственно при таком показателе, как в 2005, так и в 2006 гг. мы можем говорить о неудовлетворительной ожидаемой платежеспособности.

Таблица 2.4.

Оценка характера изменений коэффициентов ликвидности ООО «Слави»

| Показатель | Формула | Нормальное ограничение | 2005 | 2006 |

| Коэффициент абсолютной ликвидности | (ДС+КФВ)/КЗК |

| 0,0001 | 0,1 |

| Критическая ликвидность (коэффициент промежуточного покрытия) | (ДС+КФВ+Дз)/КЗК |

| 0,3 | 0,7 |

| Коэффициент текущей ликвидности | (ОбА-НДС)/КЗК |

| 0,6 | 1 |

Для того чтобы проверить коэффициенты ликвидности активов, группируем оборотные средства по степени риска и проверяем ликвидность баланса, таблица 2.5

В 2005 и 2006 гг. года на легко реализуемые активы приходилось очень малая доля общей суммы активов. Как первая, так и вторая группы намного меньше третьей и четвертой, что свидетельствует о низкой ликвидности баланса ООО «Слави».

Таблица 2.5.

Группировка оборотных средств по степени риска ООО «Слави»

| Показатели | Удельный вес в ОбА без НДС,% | Абсолютные показатели, тыс. руб | ||

| 2005. | 2006 | 2005 | 2006 | |

| 1 | 2 | 3 | 4 | 5 |

| 1 группа - легко реализуемые | 0,002 | 3,229 | 51 | 59457 |

| Денежные средства | 51 | 9457 | ||

| Краткосрочные финансовые вложения | 0 | 50 000 | ||

| 2 группа - легко реализуемые | 2,076 | 1,827 | 42714 | 33632 |

| НДС по приобретенным ценностям | 35116 | 11450 | ||

| Готовая продукция | 7598 | 22182 | ||

| Дебиторская задолженность | 243464 | 414903 | ||

| Универсальное сырьё | ||||

| 3 группа - трудно реализуемые | 4,987 | 3,936 | 102591 | 72474 |

| Незавершённое производство | 1029 | 1229 | ||

| Специальное сырьё и материалы | 101562 | 71245 | ||

| 4 группа - трудно реализуемые | 92,935 | 91,007 | 1912007 | 1675516 |

| Внеоборотные активы | 1821438 | 1664991 | ||

| Долгосрочная дебиторская задолженность | 0 | 0 | ||

| Расходы будущих периодов | 90569 | 10525 | ||

| ИТОГО | 100 | 100 | 2057363 | 1841079 |

В 2005 и 2006 гг. более 90% % из оборотных средств являлись трудно реализуемыми, что больше 1 и 2 группы легко реализуемых.

Незначительная процентное уменьшение не является существенным и не меняет общей картины не ликвидности активов.

В 2005 и 2006 гг. года на легко реализуемые активы приходилось очень малая доля общей суммы активов. Как первая, так и вторая группы намного меньше третьей и четвертой, что свидетельствует о низкой ликвидности баланса ООО «Слави».

Для дальнейшего анализа необходимо проверить является ли соотношение между пассивами и активами ликвидным и удовлетворяет ли формуле.

В 2005 и 2006 гг. года на легко реализуемые активы приходилось очень малая доля общей суммы активов. Как первая, так и вторая группы намного меньше третьей и четвертой, что свидетельствует о низкой ликвидности баланса ООО «Слави».

Таблица 2.6.

Анализ ликвидности баланса ООО «Слави», руб.

| Актив | Наличие на | Пассив | Наличие на | Платежеспособный излишек или недостаток | ||||

| 2005 | 2006 | 2005 | 2006 | |||||

| 2005 | 2006 | |||||||

| А1 | 51 | 59457 | П1 | 727361 | 627838 | -727310 | -568381 | |

| А2 | 42714 | 33632 | П2 | 46944 | 432 | -4230 | 33200 | |

| А3 | 102591 | 72474 | П3 | 0 | 43898 | 102591 | 28576 | |

| А4 | 1912007 | 1675516 | П4 | 2169667 | 1573702 | -257660 | 101814 | |

Таблица 2.7

Соотношение активов и пассивов по группам ООО «Слави», руб.

| Формула абсолютной ликвидности | 2005 | 2006 | ||||||

| Активы | Пассивы | Активы | Пассивы | |||||

| А 1 ≥ П 1; | 51 | < | 727361 | 59457 | < | 627838 | ||

| А 2≥П 2; | 42714 | < | 46944 | 33632 | > | 432 | ||

| А 3≥П 3 | 102591 | > | 0 | 72474 | > | 43898 | ||

| А 4≤П 4 | 1912007 | < | 2169667 | 1675516 | > | 1573702 | ||

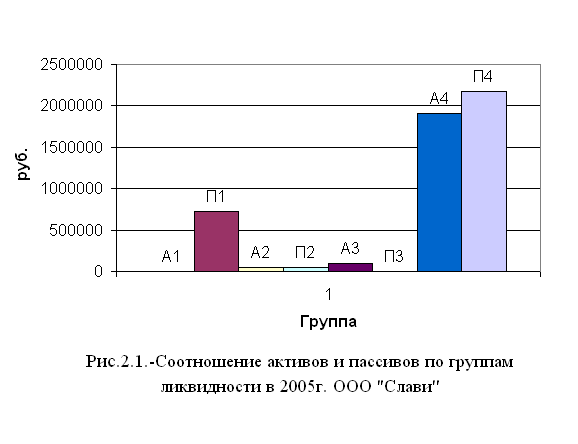

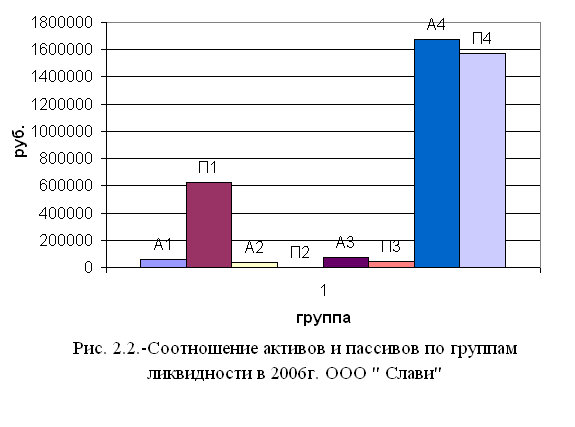

Вывод: предприятие ООО «Слави» имеет неликвидные активы на 2005 и 2006 гг., и финансовое состояние близкое к неустойчивому. Графическое соотношение легко и трудно реализуемых активов представлены на рисунках 2.1.и 2.2.

Со скоростью оборота оборотного капитала связаны:

- экономия оборотного капитала (т.е. сокращение потребности в оборотном капитале);

- прирост объёмов продукции;

- увеличение получаемой прибыли;

- потребность в дополнительных источниках финансирования;

- величина уплачиваемых налогов.

Для анализа используют формы годового отчёта № 1 «Бухгалтерский баланс», №2 «Отчёт о прибылях и убытках», №5 «Приложение к бухгалтерскому балансу».

Оборачиваемость средств, вложенных в имущество оценивают показателями: скоростью оборота и периодом оборота.

Показатель оборачиваемости определяется по формуле:

![]() (2,1)

(2,1)

где Кобак - коэффициент оборачиваемости активов;

Np- выручка от продажи продукции;

А срак - средняя величина оборотных активов. Средняя величина оборотных активов определяется по формуле средней арифметической величины активов на начало и конец периодов.

Период оборота определяют по формулам:

Т=Д/Кобак, (2,2)

где Т - период оборота в днях;

Д - длительность анализируемого периода (год - 360 дней, квартал - 90, месяц - 30).

Показатели расчетов оборачиваемости активов показаны в таблице 2.9.

По структуре дебиторской задолженности, срокам ее возникновения и погашения, причинам возникновения и деловым партнерам можно судить об эффективности использования организацией имеющихся денежных средств, о рациональности условий заключаемых договоров и ряде других показателей.

Анализ состояния кредиторской задолженности (по расчетам с поставщиками и подрядчиками, с разными дебиторами и кредиторами, персоналом и пр.) дает представление о том, насколько эффективно используются организацией устойчивые пассивы, а также позволяет определить степень обеспеченности организации собственными средствами, а следовательно, и оценить финансовую устойчивость предприятия.

Понятия дебиторской и кредиторской задолженности являются исключительно важными для определения финансового состояния организации, состояния источников финансирования текущих и капитальных затрат, а также для оценки правильности обоснованности принимаемых управленческих решений.

Дебиторская задолженность является одной из разновидностей активов организации, которая может быть реализована, передана, обменена на имущество, продукцию, результаты выполнения работ и оказания услуг. В зависимости от размера дебиторской задолженности, наиболее вероятных сроков ее погашения, а также от того, какова вероятность непогашения задолженности, можно сделать вывод о состоянии оборотных средств организации и тенденциях ее развития.

Кредиторская задолженность выступает в качестве источника возмещения расходов организации. Некоторые виды кредиторской задолженности (по оплате труда работникам, задолженность перед бюджетом и внебюджетными фондами в течении сроков определенных законодательством) являются устойчивыми пассивами и могут учитываться при определении величины пассивов необходимых для осуществления предпринимательской деятельности наравне с собственными средствами организации.

Следует учесть, что наличие дебиторской задолженности в балансе и отнесение её к наиболее ликвидным активам не гарантирует получение денежных средств со стороны организаций – дебиторов. Более того, дебиторская задолженность может быть списана в разряд задолженности по которой истек срок исковой давности, или других долгов, нереальных для взыскания. В том случае если организация заранее оценила реальность и надежность погашения такой задолженности и зарезервировала суммы под её списание, эти последствия могут не сказаться на ритмичности функционирования фирмы и её платежеспособности.

Наоборот непредвиденность ситуации возможного погашения дебиторской задолженности, потеря значительных денежных средств в обороте создадут серьезные проблемы с текущей платежеспособностью и нарушат производственный процесс. Кроме того, это скажется на формировании финансовых результатов, уменьшении суммы чистой прибыли и рентабельности организации.

В свою очередь, кредиторская задолженность относится к краткосрочным обязательствам, а её остатки по группам кредиторов характеризуют их преимущественное право на имущество предприятия. Это означает, что в любое время кредиторы могут потребовать погашения долгов. При неудовлетворительной структуре актива баланса проявляющегося в увеличении доли сомнительной дебиторской задолженности, возможна ситуация, когда организация будет неспособна отвечать по своим обязательствам, что может привести к банкротству.

В результате этого возникает необходимость анализа дебиторской и кредиторской задолженности основными задачами при проведении анализа являются:

- определение величины задолженности;

- установление причин возникновения задолженности;

- определение мероприятий по укреплению платежной дисциплины.

Динамику кредиторской и дебиторской задолженности рассмотрим в таблице 2.8

Таблица 2.8

Динамика и соотношение кредиторской и дебиторской задолженности за 2005 и 2006 гг. ООО «Слави»

| Наименование | 2005 г., руб. | 2006 г., руб. | Темп роста, % |

| Дебиторская задолженность, краткосрочная | 243464 | 414903 | 170,4 |

| Кредиторская задолженность, краткосрочная | 727361 | 627838 | 86,3 |

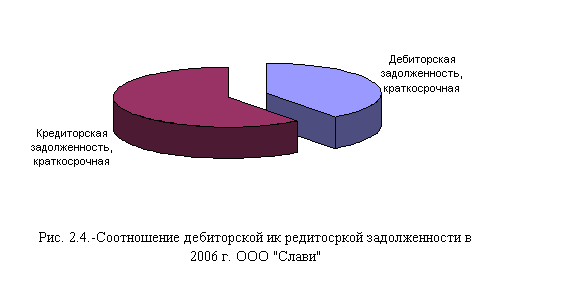

В течении 2006 г. возникла большая сумма дебиторской задолженности, ее рост составил 170,4 % .

По кредиторской задолженности наоборот её величина уменьшилась в 2006 г. на 14% и составила 627838 руб.

Прямой закономерностью роста дебиторской задолженности является увеличение величины кредиторской задолженности, однако темп роста кредиторской задолженности снизился, по сравнению с ростом дебиторской задолженности, соотношение дебиторской и кредиторской задолженности показаны на рисунках 2.3 и 2.4.

При проведении анализа дебиторской и кредиторской задолженности необходимо обратить внимание на оборачиваемость данных показателей.

Состояние расчетов с поставщиками и заказчиками ухудшилось, так как по сравнению с 2005 годом период погашения дебиторской задолженности возрос на 37,65 дней. Что касается кредиторской задолженности, то здесь наблюдается такая же тенденция, т. е. скорость обращения кредиторской задолженности уменьшилась на 16,28 дней.

Показатели оборачиваемости дебиторской и кредиторской задолженности рассмотрим в таблице 2.9

Таблица 2.9.

Анализ оборачиваемости дебиторской и кредиторской задолженности на ООО «Слави» 2005-2006 гг.

| Показатели | Един. измер. | 2005 | 2006 |

| Оборачиваемость дебиторской задолженности, Ф2стр010/(Ф1 | Раз | 2,5 | 1,3 |

| Период оборота, ((Ф1 | Дней | 280,6 | 286,8 |

| Оборачиваемость кредиторской задолженности, Ф2стр010/(Ф1 | Раз | 0,9 | 0,6 |

| Период оборота, (0,5 *( Ф1 | Дней | 383,6 | 295,2 |

Замедление оборачиваемости дебиторской задолженности в условиях инфляции только ослабевает финансовую устойчивость предприятия, так как происходит обесценивание средств находящихся в обороте, но в 2006 г. оборачиваемость дебиторской задолженности количество, раз уменьшилась по сравнению с 2005 г., а период оборота, раз возрос, что соответственно нельзя назвать положительным. По кредиторской задолженности наоборот идет уменьшение оборота дней и оборота раз.

В таблице 2.10 рассмотрим основные коэффициенты платежеспособности и финансовой устойчивости предприятия в зависимости от величины дебиторской и кредиторской задолженности.

Таблица 2.10.

Коэффициенты платежеспособности и финансовой устойчивости на основе анализа дебиторской и кредиторской задолженности ООО «Слави»

| Показатели | 2005 | 2006 | Отклонение |

| Частный коэффициент покрытия

| 0,33 | 0,66 | 0,33 |

| Общий коэффициент покрытия

| 0,66 | 0,94 | 0,28 |

| Коэффициент задолженности другим предприятиям

| 0,39 | 0,27 | -0,12 |

| Коэффициент задолженности фискальной системе

| 0,85 | 0,46 | -0,39 |

| Коэффициент внутреннего долга

| 0,02 | 0,01 | -0,01 |

Рассмотрим подробнее показатели таблицы 2.10

Частный коэффициент покрытия - характеризует величину покрытия дебиторской задолженностью текущей кредиторской задолженности. Кроме того, показывает платежные возможности организации при условии погашения всей суммы дебиторской задолженности (в том числе "невозвратной") Увеличение данного показателя за отчетный год свидетельствует о повышении уровня ликвидности этого вида актива и о снижении убытков организации. Поскольку на предприятии ООО «Слави» идет незначительное увеличение этого показателя, можно говорить об увеличении ликвидности в 2006 г.

Коэффициент покрытия показывает, насколько текущие обязательства (в том числе кредиторская задолженность) покрывается оборотными активами организации. При росте доли наиболее ликвидных активов, возмещении дебиторской задолженности и реализации неликвидных запасов значение показателя возрастает, что свидетельствует об улучшении его платежеспособности и реальности погашения текущих долгосрочных и краткосрочных обязательств. Данный показатель увеличился на 0.28.

Коэффициент покрытия показывает недостаточную степень обеспеченности текущих кредитных обязательств, относящихся к дебиторской задолженности. В 2005 году на 1 рубль кредиторской задолженности предприятия приходилось 66 копеек дебиторской задолженности. В 2006 году данный показатель несколько увеличился и составил 94 копейки, что свидетельствует о некотором улучшении финансового положения предприятия.

Наличие незначительной доли задолженности фискальным органам в балансе свидетельствует о ее покрытии суммой полученной выручкой от продажи.

Коэффициент задолженности другим предприятиям характеризует вероятность расчета организации с прямыми кредиторами-контрагентами при условии получения выручки сумма, которой будет сохраняться на уровне среднемесячной

Организация, возможно, погасит свои прочие краткосрочные обязательства, если не будет выполнять условия погашения всей остальной задолженности, отнесенной к группе краткосрочных обязательств.

Заключение

На примере Общества с ограниченной ответственностью «Слави» мною рассмотрена организация бухгалтерского учёта расчётов с поставщиками и подрядчиками, заполнение соответствующих регистров и составление бухгалтерской отчётности, а также проведён экономический анализ состояния дебиторской и кредиторской задолженности ООО «Слави», документальное оформление соответствующих операций, отражение хозяйственных операций в бухгалтерском учете.

Вид деятельности ООО «Слави» (основной) - производственная и коммерческая деятельность, связанная с производством и реализацией изделий из тяжёлого бетона.

Расчеты с поставщиками за поставленные материальные ценности, оказанные услуги и подрядчиками за выполненные работы в бухгалтерском учёте ООО «Слави» отражаются на счете 60 "Расчеты с поставщиками и подрядчиками".

Аналитический учет расчетов с поставщиками за поставленные материальные ценности, оказанные услуги ведется в Журнале – ордере № 6 к балансовому счёту 60 «Расчеты с поставщиками и подрядчиками», карточках для учета средств и расчетов (по контрагентам).

По структуре дебиторской задолженности, срокам ее возникновения и погашения, причинам возникновения и деловым партнерам можно судить об эффективности использования организацией имеющихся денежных средств, о рациональности условий заключаемых договоров и ряде других показателей.

Анализ состояния кредиторской задолженности (по расчетам с поставщиками и подрядчиками, с разными дебиторами и кредиторами, персоналом и пр.) дает представление о том, насколько эффективно используются организацией устойчивые пассивы, а также позволяет определить степень обеспеченности организации собственными средствами, а следовательно, и оценить финансовую устойчивость предприятия.

В результате проведённого экономического анализа следует, что состояние расчетов в ООО «Слави»с поставщиками и заказчиками ухудшилось, так как по сравнению с 2005 годом период погашения дебиторской задолженности возрос на 37,65 дней. Что касается кредиторской задолженности, то здесь наблюдается такая же тенденция, т. е. скорость обращения кредиторской задолженности уменьшилась на 16,28 дней.

Все вышеперечисленное подчеркивает значимость выбранной темы в условиях современного функционирования для организации.

Следует отметить, что организация бухгалтерского учета расчётов с поставщиками и подрядчиками на рассматриваемом предприятии осуществляется с использованием автоматизированной программой «1С Бухгалтерия», что значительно повышает эффективность труда работников бухгалтерии.

Список литературы

1 Гражданский кодекс Российской Федерации. Части I и П. // Кодексы и законы РФ.:«Весь»,Санкт-Петербург, 2003.-С.163-293

2 Налоговый кодекс Российской Федерации. Часть первая и вторая – М.: Экзамен, 2002-338с.

3 Федеральный закон «О бухгалтерском учете» от 21.11.96 г. № 129

4 Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Утверждено приказом Минфина РФ от 29.07.98 г. № 34н (в ред. приказа Минфина РФ; 24.03.2000г. №31н).

5 План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.2000 г. № 94н.

6 Приказом Министерства финансов РФ N 10н и Федеральной комиссии по рынку ценных бумаг N 03-6/пз от 29.01.2003 «Об утверждении порядка оценки стоимости чистых активов акционерных обществ»

7 Бухгалтерский баланс ( форма № 1)//Главбух.-2004.-№ 5.-С.20-37

8 Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия: Учебное пособие. -М: ИНФРА - М, 2002. - 215с.

9 Гинзбург А.И. Экономический анализ. Учебное пособие. СПб.: Питер., 2004

10 Ивашкевич В.Б.Анализ дебиторской задолженности//Бухгалтерский учет. -2003.-№ 6.

11 Любушин Н.П. Лещева В.Б. Дьякова В.Г. Анализ финансово-экономической деятельности предприятия. Учеб пособие. М.: ЮНИТИ-ДАНА, 2002.-471с.

12 Пястолов С. Анализ финансово-хозяйственной деятельности. Учебник. - М.,- 2002.- 336с

13 Семенова О.П. Как оценить финансовое состояние организации и угрозу банкротства//Налоговый вестник.- 2003 -№ 4

14 Савицкая Г.В. Анализ хозяйственной деятельности предприятия. Учебник. М., ИНФРА-М., 2004

15 Астахов В.П. Теория бухгалтерского учета – Ростов н/Д.: издательский центр «МарТ» 2006 года

16 Кирьянов З.В. Теория бухгалтерского учета – М.: Финансы и статистика, 2006 года.

17 Моесенко Г.И. Теория бухгалтерского учета – М.: Финансы и статистика, 2007 год.

18 Паллий В.В., Соколов М.В. Теория бухгалтерского учета, Финансы и статистика, 2006год

19 Патров В.В.,Ковалев В.П. Как читать баланс – М.: Финансы и статистика, 2006 год.

20 Артеменко В.Г., Беллендир М.В. Финансовый анализ, 2-е изд. – М.: ДИС 2007 год.

21 Баканов А.С. Годовая отчетность коммерческой организации – М.: изд. «Бухгалтерский учет», 2006 год

22 Донцова Л.В., Никифорова Н.А., Комплексный анализ бухгалтерской отчетности – М.: ДИС, 2006 год.

ПРИЛОЖЕНИЕ 1

Показатели финансового состояния предприятия

| Наименование показателя | Что показывает | Как рассчитывается | Комментарий |

| А | 1 | 2 | 3 |

| Показатели ликвидности | |||

| Общий коэффициент покрытия | Достаточность оборотных средств у предприятия, которые могут быть использованы ей для погашения своих краткосрочных обязательств | Отношение текущих активов (оборотных средств) к текущим пассивам (краткосрочным обязательствам) | От 1 до 2. Нижняя граница обусловлена тем, что оборотных средств должно быть достаточно, чтобы покрыть свои краткосрочные обязательства. Превышение оборотных активов над краткосрочными обязательствами более, чем в два раза считается также нежелательным, поскольку свидетельствует о нерациональном вложении предприятием своих средств и неэффективном их использовании |

| Коэффициент срочной ликвидности | Прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами | Отношение денежных средств и краткосрочных ценных бумаг плюс суммы мобилизованных средств в расчетах с дебиторами к краткосрочным обязательствам | 1 и выше. Низкие значения указывают на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность обращения наиболее ликвидной части оборотных средств в денежную форму для расчетов со своими поставщиками |

| Коэффициент ликвидности при мобилизации средств | Степень зависимости платежеспособности компании от материально - производственных запасов и затрат с точки зрения необходимости мобилизации денежных средств для погашения своих краткосрочных обязательств | Отношение материально - производственных запасов и затрат к сумме краткосрочных обязательств | 0,5 - 0,7 |

| Показатели финансовой устойчивости | |||

| Соотношение заемных и собственных средств | Сколько заемных средств привлекло предприятие на 1 рубль вложенных в активы собственных средств | Отношение всех обязательств предприятия (кредиты, займы и кредиторская задолженность) к собственным средствам (собственному капиталу) | Значение соотношения должно быть меньше 0,7. Превышение указанной границы означает зависимость предприятия от внешних источников средств, потерю финансовой устойчивости (автономности) |

| Коэффициент маневренности собственных оборотных средств | Способность предприятия поддерживать уровень собственного оборотного капитала и пополнять оборотные средства в случае необходимости за счет собственных источников | Отношение собственных оборотных средств к общей величине собственных средств (собственного капитала) предприятия | 0,2 - 0,5. Чем ближе значение показателя к верхней рекомендуемой границе, тем больше возможностей финансового маневра у предприятия |

| Интенсивность использования ресурсов | |||

| Рентабельность чистых активов по чистой прибыли | Эффективность использования средств, принадлежащих собственникам предприятия. Служит основным критерием при оценке уровня котировки акций на бирже | Отношение чистой прибыли к средней за период величине чистых активов | Рентабельность чистых активов по чистой прибыли должна обеспечивать окупаемость вложенных в предприятие средств акционеров |

| Рентабельность реализован- ной продукции | Эффективность затрат, произведенных предприятием на производство и реализацию продукции | Отношение прибыли от реализованной продукции к объему затрат на производство реализованной продукции | Динамика коэффициента может свидетельствовать о необходимости пересмотра цен или усиления контроля за себестоимостью реализованной продукции |

| Другие показатели рентабельности фондо-, энерго-, материалоем- кости и т.п. | |||

| Показатели деловой активности | |||

| Коэффициент оборачиваемости оборотного капитала | Скорость оборота материальных и денежных ресурсов предприятия за анализируемый период или сколько рублей оборота (выручки) снимается с каждого рубля данного вида активов | Отношение объема чистой выручки от реализации к средней за период величине стоимости материальных оборотных средств, денежных средств и краткосрочных ценных бумаг | Нормативного значения нет, однако усилия руководства предприятия во всех случаях должны быть направлены на ускорение оборачиваемости. Если предприятие постоянно прибегает к дополнительному использованию заемных средств (кредиты, займы, кредиторская задолженность), значит сложившаяся скорость оборота генерирует недостаточное количество денежных средств для покрытия издержек и расширения деятельности |

| Коэффициент оборачиваемости собственного капитала | Скорость оборота вложенного собственного капитала или активность денежных средств, которыми рискуют акционеры | Отношение чистой выручки от реализации к среднему за период объему собственного капитала | Если показатель рентабельности собственного капитала не обеспечивает его окупаемость, то данный коэффициент оборачиваемости означает бездействие части собственных средств, то есть свидетельствует о нерациональности их структуры. При снижении рентабельности собственного капитала необходимо адекватное увеличение оборачиваемости |

Приложение 2

Бухгалтерский баланс

На _1 января_200Х года

Организация предприятие ООО «Слави»

Идентификационный номер

Вид деятельности: производство

Организационно-правовая форма/форма собственности: Частная

Единица измерения Руб.

| Актив | Код показателя | На начало отчётного периода | На конец отчётного периода |

| 1 | 2 | 3 | 4 |

| I. Внеоборотные активы Нематериальные активы | 110 | 206 338 | 145 691 |

| Основные средства | 120 | 1 615 100 | 1 519 300 |

| Незавершённое строительство | 130 | ||

| Доходные вложения в материальные ценности | 135 | ||

| Долгосрочные финансовые вложения | 140 | ||

| Отложенные налоговые активы | 145 | ||

| Прочие внеоборотные активы | 150 | ||

| Итого по разделу I | 190 | 1 821 438 | 1 664 991 |

| II. Оборотные активы Запасы | 210 | 200 758 | 105 594 |

| в том числе: сырьё, материалы и другие аналогичные ценности | 211 | 101 562 | 71 245 |

| животные на выращивании и откорме | 212 | ||

| затраты в незавершённом производстве | 213 | 1 029 | 1 229 |

| готовая продукция и товары для перепродажи | 214 | 7 598 | 22 595 |

| товары отгруженные | 215 | ||

| расходы будущих периодов | 216 | 90 569 | 10 525 |

| прочие запасы и затраты | 217 | ||

| Налог на добавленную стоимость по приобретённым ценностям | 220 | 35 116 | 11 450 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчётной даты) | 230 | ||

| в том числе покупатели и заказчики | 231 | ||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчётной даты) | 240 | 243 464 | 414 903 |

| в том числе покупатели и заказчики | 241 | 243 464 | 414 903 |

| Краткосрочные финансовые вложения | 250 | 0 | 50 000 |

| Денежные средства | 260 | 51 | 9 457 |

| Прочие оборотные активы | 270 | ||

| Итого по разделу II | 290 | 485 742 | 591 404 |

| Баланс | 300 | 2 307 180 | 2 256 395 |

| Пассив | Код показателя | ||

| 1 | 2 | ||

| III. Капитал и резервы Уставный капитал | 410 | 1 000 000 | 1 000 000 |

| Собственные акции, выкупленные у акционеров | 411 | ||

| Добавочный капитал | 420 | ||

| Резервный капитал | 430 | ||

| в том числе: резервы, образованные в соответствии с законодательством | 431 | ||

| резервы, образованные в соответствии с учредительными документами | 432 | ||

| Нераспределённая прибыль (непокрытый убыток) | 470 | 528 851 | 580 291 |

| Итого по разделу III | 490 | 1 528 851 | 1 580 291 |

| IV. Долгосрочные обязательства Займы и кредиты | 510 | 0 | 43 898 |

| Отложенные налоговые обязательства | 515 | ||

| Прочие долгосрочные обязательства | 520 | ||

| Итого по разделу IV | 590 | 0 | 43 898 |

| V. Краткосрочные обязательства Займы и кредиты | 610 | 46 944 | 432 |

| Кредиторская задолженность | 620 | 727 361 | 627 838 |

| в том числе: поставщики и подрядчики | 621 | 184 124 | 45 533 |

| задолженность перед персоналом организации | 622 | 12 179 | 12 438 |

| задолженность перед государственными внебюджетными фондами | 623 | 295 757 | 202 303 |

| задолженность по налогам и сборам | 624 | 192 398 | 183 984 |

| прочие кредиторы | 625 | ||

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | ||

| Доходы будущих периодов | 640 | ||

| Резервы предстоящих расходов | 650 | ||

| Прочие краткосрочные обязательства23,62 | 660 | ||

| Итого по разделу V | 690 | 774 305 | 628 270 |

| Баланс | 700 | 2 307 180 | 2 256 395 |

| Справка о наличии ценностей, учитываемых на забалансовых счетах | |||

| Арендованные основные средства |

Руководитель Шишов В.Р. Главный бухгалтер Иванова А...

«__15__» __января___200Х г.

Приложение 3

Отчет о прибылях и убытках

За отчетный период 2006 г.

Форма №2 по ОКУД

Дата (год, месяц, число)

Организация ООО «Слави» по ОКПО

Идентификационный номер налогоплательщика ИНН

Вид деятельности производство по ОКВЭД

Организационно-правовая форма / форма собственности

частная по ОКОПФ/ОКФС

Единица измерения: руб. по ОКЕИ

| показатель | код | за отчетный период | за аналогичный период предыдущего года |

| наименование | |||

| Доходы и расходы по обычным видам деятельности выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 9 619 900 | 18398400 |

| себестоимость проданных товаров, продукции, работ, услуг | 020 | 8 508 762 | 16767711 |

| Валовая прибыль | 029 | 1 111 138 | 1630689 |

| Коммерческие расходы | 030 | 118 100 | 395 500 |

| Управленческие расходы | 040 | 214 320 | 487 700 |

| Прибыль (убыток) от продаж | 050 | 778 718 | 747 489 |

| Прочие доходы и расходы Проценты к получению | 060 | 13 914 | 11 600 |

| Проценты к уплате | 070 | 12 650 | 38 912 |

| Доходы от участия в других организациях | 080 | ||

| Прочие операционные доходы | 090 | 13 900 | 48 220 |

| Прочие операционные расходы | 100 | 15 400 | 28 960 |

| Внереализационные доходы | 120 | 39 700 | 68 300 |

| Внереализационные расходы | 130 | 24 300 | 111 870 |

| Прибыль (убыток) до налогообложения Отложенные налоговые активы | 141 | 763 554 | 695 867 |

| Отложенные налоговые обязательства | 142 | ||

| Текущий налог на прибыль | 150 | 183 261 | 167 016 |

| Чистая прибыль (убыток) отчетного периода СПРАВОЧНО Постоянные налоговые обязательства (активы) | 200 | 580 291 | 528 851 |

| Базовая прибыль (убыток) на акцию | |||

| Разводненная прибыль (убыток) на акцию |

Приложение 4

Утверждаю

Генеральный директор

ООО «Слави»

____________________

ПРИКАЗ № 255

ОБ УЧЕТНОЙ ПОЛИТИКЕ на 2006 г.

г. Крвсноярск 31 декабря 2005 г.

Нормативные документы, регулирующие вопросы

учетной политики предприятия ООО «Слави»

1. Основными нормативными документами, регулирующими вопросы учетной политики предприятия, являются следующие:

Федеральный закон «О бухгалтерском учете» от 21.11.96 № 129-ФЗ;

Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/98), утвержденное Приказом Минфина России от 09Л 2.98 № 60н;

Приказ Минфина России от 28.06.2000 № 60н «О методических рекомендациях о порядке формирования показателей бухгалтерской отчетности организации»;

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное Приказом Минфина России от 29.07.98 № 34н;

Положение по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01), утвержденное Приказом Минфина России от 30.03.2001 № 26н;

Налоговый кодекс РФ (часть вторая) от 05.08.2000 № 117-ФЗ (ред. 31.12.2001);

Основными задачами бухгалтерского учета являются: формирование полной и достоверной информации о деятельности организации и ее имущественном положении, обеспечение контроля за использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами, своевременное предупреждение негативных явлений в хозяйственно-финансовой деятельности, выявление и мобилизация внутрихозяйственных резервов.

В соответствии с Законом Российской Федерации от 21.11.96 № 129-ФЗ «О бухгалтерском учете» ответственными являются:

- за организацию бухгалтерского учета и соблюдение законодательства при выполнении хозяйственных операций - руководитель организации;

- за формирование учетной политики, ведение бухгалтерского учета, своевременное предоставление полной и достоверной бухгалтерской отчетности - главный бухгалтер организации.

I. Методика учета

1.1. Порядок учета товаров и товарно-материальных ценностей.

1.1.1. Товары, приобретаемые для реализации и сбыта, учитываются по покупной стоимости (организации розничной торговли могут учитывать товар по продажной цене с применением счета «Торговая наценка»).

1.1.2. С целью определения фактической себестоимости материальных ресурсов, списываемых в производство, используется вариант оценки материалов по учётной себестоимости материальных ценностей.

1.1.3. Материальные ценности приходуются на балансовом счете «Материалы» по цене приобретения с учетом расходов, поименованных в ПБУ 5/01.

1.2. Учет основных средств.

1.2.1. К основным средствам относится имущество стоимостью более 20 000 руб. со сроком службы более 12 месяцев. Основные средства со сроком службы более 12 месяцев и стоимостью до 2000 руб. подлежат списанию одновременно с вводом их в эксплуатацию.

2.2.2. Стоимость основных средств погашается путем начисления амортизации. Амортизация объектов основных средств производится по линейному способу.

2.2.3. Ремонт основных средств отражается путем включения фактических затрат в себестоимость продукции по мере выполнения ремонтных работ.

1.3. Порядок учета МБП.

1.3.1. Средства со сроком службы до одного года относятся к МБП.

1.3.2. Стоимость МБП, находящихся в эксплуатации, погашается путем начисления износа в размере 100% стоимости при передаче их со оклада в эксплуатацию.

1.4. Порядок учета нематериальных активов.

1.4.1. К нематериальным активам относятся права, указанные в ПБУ 14/2000. Нематериальные активы отражаются в учете и отчетности в сумме затрат на приобретение, изготовление и расходов по их доведению до состояния, в котором они пригодны к использованию в запланированных целях.

1.4.2. Износ объектов нематериальных активов отражается ежемесячно, начиная со следующего месяца после месяца введения их в эксплуатацию. Износ начисляется линейным способом.

1.4.3. Норма амортизации бухгалтерских программных продуктов устанавливается из расчета на три года полезного использования.

1.6. Прочее.

1.6.1. Учет курсовой разницы, возникающей в ходе проведения операций с валютными ценностями, ведется на балансовом счете «Прочие доходы и расходы

1.6.2. Проценты по заемным средствам учитываются на конец отчетного периода с учетом причитающихся процентов.

1.6.3. Расходы будущих периодов учитываются на счете «Расходы будущих периодов» и списываются на расходы равными частями-в течение срока их потребления.

1.6.4. Финансовые вложения, принимаются к бухгалтерскому учету в сумме фактических затрат на их приобретение. Списание финансовых вложений производится, по средневзвешенной себестоимости.

II. Техника учета

2.1. Бухгалтерский учет ведется по журнально-ордерной форме учета (с применением компьютерной техники).

2.2. Учет имущества, обязательств и хозяйственных операций ведется способом двойной записи в соответствии с рабочим планом счетов бухгалтерского учета.

2.3. Основанием для записей в регистрах бухгалтерского учета являются первичные документы, фиксирующие факт совершения хозяйственной операции, а также расчеты бухгалтерии.

2.4. Отчетным годом считается период с 1 января по 31 декабря.

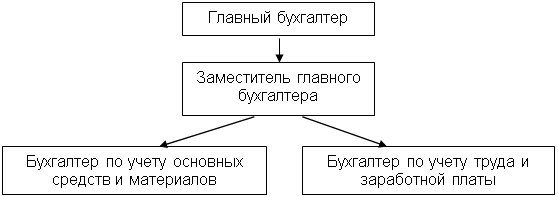

III. Организация бухгалтерского учета

3.1. Бухгалтерский учет осуществляется бухгалтерской службой.

3.2. Для своевременного получения финансового результата работы предприятия устанавливается дата сдачи материальных отчетов, табелей рабочего времени, ведомостей на начисление заработной платы не позднее 2-го числа месяца, следующего за отчетным.

3.3. Авансовые отчеты по командировочным расходам предоставляются в бухгалтерию не позднее 3 дней после возвращения из командировки.

3.4. В целях обеспечения достоверности данных бухгалтерского учета и отчетности производится инвентаризация:

- материальных остатков на складе и в торговом зале перед сдачей годового отчета (в IV квартале);

- кассы не реже одного раза в квартал, а также в случае передачи денежных средств другому материально ответственному лицу;

- основных средств один раз в три года.

Внезапные инвентаризации кассы и материальных остатков на складе и в торговом зале производятся по решению руководителя.

Обязательная инвентаризация производится в случаях, предусмотренных статьей 12 Закона № 129-ФЗ.

3.5. Выдача средств в подотчет производится на срок не более 6 месяцев в течение календарного года.

3.6. Прибыль предприятия используется без предварительного распределения и учета на балансовом счете «Прибыли и убытки»

3.7. В соответствии с учредительными документами создаются фонды (накопления, потребления и т.д.).

3.8. В целях равномерного включения в затраты расходов по отпускам и гарантийному ремонту предприятие создает резерв на предстоящие отпуска и резервный фонд на гарантийный ремонт.

3.9. План счетов, используемый организацией при ведении бухгалтерского учета (приложение № 1 к Учетной политике).

3.10. Данная учетная политика является не исчерпывающей и при внесении в законодательные акты, регулирующие порядок ведения бухгалтерского учета, значительных изменений, может дополняться отдельными приказами по предприятию с доведением внесенных изменений до налоговых органов.

Главный бухгалтер __Иванова А..__

Приложение 5

Счёт №_19 «Налог на добавленную стоимость по приобретённым товарно-материальным ценностям»_

| № опе- _а- ции | Наименование (аналитика) | Начальное сальдо | В дебет счёта 19 с кредита счетов | № опе- _а- ции | С кредита счёта 19 в дебет счетов | Конечное сальдо | ||||||||||

| Д | № 60 | № | № | № | Итого | № 68 | № | № | № | Итого | Д | К | ||||

| 9 | СМУ-20 | 3600 | 3600 | 9 | 3600 | 3600 | ||||||||||

| 11 | ЗАО «Электрон» | 8460 | 8460 | 13 | 8460 | 8460 | ||||||||||

| 17 | ЗАО «Электрон» | 2160 | 2160 | 18 | 2160 | 2160 | ||||||||||

| 23 | ООО «Строймонтаж» | 762 | 762 | 26 | 762 | 762 | ||||||||||

| 29 | Ивановский комбинат | 3600 | 3600 | 29 | 3600 | 3600 | ||||||||||

| 31 | Минский комбинат | 38880 | 38880 | 32 | 38880 | 38880 | ||||||||||

| 33 | НПО «Металлоизделия» | 1080 | 1080 | 34 | 1080 | 1080 | ||||||||||

| 22 | ООО «Строймонтаж» | 3051 | 3051 | 26 | 3051 | 3051 | ||||||||||

| 63 | Общество «Времена» | 381 | 381 | 63 | 381 | 381 | ||||||||||

| 64а | …………………………. | ………. | .. | .. | … | … | … | … | … | … | . | … | ||||

| Итого | 32 000 | 63414 | 63414 | 63414 | 63414 | 11450 | ||||||||||

Приложение 6

Счёт № 60 «Расчёты с поставщиками и подрядчиками»__

| № | Наименование (аналитика) | Начальное сальдо | В дебет счёта 60 с кредита счетов | № | С кредита счёта 60 в дебет счетов | Конечное сальдо | |||||||||||||||||

| Д | К | № 51 | № 71 | Итого | № 23 | № 19 | № 44 | № 15 | № 08 | № 97 | № 07 | № 10 | Итого | Д | К | ||||||||

| 5761 | ЗАО «Офис Сервис» | 77880 | 77880 | 77880 | |||||||||||||||||||

| 64в | ДОК-1 | 68598 | 68597 | 68597 | |||||||||||||||||||

| 10 | СМУ-1 | 23600 | 23600 | 9 | 20000 | 3600 | 23600 | ||||||||||||||||

| 14 | ЗАО «Электрон» | 55460 | 55460 | 13 | 8460 | 47000 | 55460 | ||||||||||||||||

| 18 | ЗАО «Электрон» | 14160 | 14160 | 17 | 2160 | 12000 | 14160 | ||||||||||||||||

| 25 | ООО «Строймонтаж» | 20000 | 20000 | 22 | 3051 | 16949 | 20000 | ||||||||||||||||

| 25 | ООО «Строймонтаж» | 5000 | 5000 | 23 | 762 | 4238 | 5000 | ||||||||||||||||

| 28 | АО Семёнова Т.В. | 4500 | 4500 | 28 | 4500 | 4500 | |||||||||||||||||

| 30 | Ивановский к-т | 23600 | 23600 | 29 | 3600 | 20000 | 23600 | ||||||||||||||||

| 32 | |||||||||||||||||||||||

| 34 | НПО «Металлоизделия» | 7080 | 7080 | 33 | 1080 | 6000 | 7080 | ||||||||||||||||

| 35 | АО Семёнова Т.В. | 7500 | 7500 | 35 | 7500 | 7500 | |||||||||||||||||

| 63 | Общество «Времена» | 2500 | 2500 | 63 | 381 | 2119 | 2500 | ||||||||||||||||

| 64 | ООО «Транзит» | 9440 | 9440 | 64 | 1440 | 8000 | 9440 | ||||||||||||||||

| ……. | .. | …. | … | …. | |||||||||||||||||||

| Итого | 146477 | 595720 | 12000 | 619720 | 20000 | 63414 | 10119 | 236000 | 51238 | 12000 | 16949 | 18000 | 45533 | 45533 | |||||||||

Приложение 7

Счёт-фактура 25760 от 15 декабря 200Х года

Продавец: ЗАО «Прогресс»

Адрес: 660049, г. Красноярск, пр. Мира 45

р/сч: 40702810631020000614 В Восточно-Сибирском банке СБ РФ г. Красноярск к/сч 30101810800000000627, БИК 040407627

ИНН/КПП продавца: 2466063592/246601001

Грузоотправитель и его адрес: ЗАО «Прогресс», 660049, г. Красноярск, пр. Мира 45

Грузополучатель и его адрес: ООО «Слави», 660ХХХ, г. Красноярск, ул. Островского, 1

К платёжно-расчётному документу №_____ от _______

Покупатель: ООО «Слави»»

Адрес: 660ХХХ, г. Красноярск, ул. Островского, 1

ИНН/КПП покупателя: 24636063537/246301001

| Наименование товара(описание выполненных работ, оказанных услуг, имущественных прав) | Единица измерения | Коли-чество | Цена (тариф) за единицу измерения | Стоимость товаров(работ, услуг), всего без налога | В том числе акциз | Нало- говая ставка | Сумма налога | Стоимость товаров (работ, услуг), всего с учётом налога | Страна происхождения | Номер таможенной декларации |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Брусчатка | шт. | 40 | 5000-00 | 200 000-00 | 18% | 36000-00 | 236000-00 | Россия | ||

| Декор | шт. | 20 | 1000-00 | 20 000 | 18% | 3 600-00 | 23 600-00 | Россия | ||

| Всего к оплате | 39 600-00 | 259 600-00 |

Руководитель организации (подпись) (расшифровка подписи Главный бухгалтер (подпись) (расшифровка подписи)

Примечание: первый экземпляр – покупателю, второй экземпляр - продавцу

Приложение 8

Счёт-фактура 5761 от 15 декабря 200Х года

Продавец: ЗАО «Офис Сервис»

Адрес: 660049, г. Красноярск, пр. Мира 45

р/сч: 40702810581940090515 В Восточно-Сибирском банке СБ РФ г. Красноярск к/сч 30101810800000000627, БИК 040407627

ИНН/КПП продавца: 2466063592/246601001

Грузоотправитель и его адрес: ЗАО «Офис Сервис»», 660049, г. Красноярск, пр. Мира 45

Грузополучатель и его адрес: ООО «Слави», 660062, г. Красноярск, ул. Островского, 1

К платёжно-расчётному документу №_____ от _______

Покупатель: ООО «Слави»

Адрес: 660062, г. Красноярск, ул. Островского, 1

ИНН/КПП покупателя: 2465063516/246501001

| Наименование товара(описание выполненных работ, оказанных услуг, имущественных прав) | Единица измерения | Коли-чество | Цена (тариф) за единицу измерения | Стоимость товаров(работ, услуг), всего без налога | В том числе акциз | Налоговая ставка | Сумма налога | Стоимость товаров (работ, услуг), всего с учётом налога | Страна происхождения | Номер таможенной декларации |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Брусчатка | шт. | 10 | 5000-00 | 50 000-00 | 18% | 9 000-00 | 59 000-00 | Россия | ||

| Декор | шт. | 16 | 1000-00 | 16 000-00 | 18% | 2 880-00 | 18 880-00 | Россия | ||

| Всего к оплате | 11880 | 77 880-00 |

Руководитель организации (подпись) (расшифровка подписи Главный бухгалтер (подпись) (расшифровка подписи)

Примечание: первый экземпляр – покупателю, второй экземпляр - продавцу

Объявление № 590

на взнос наличными

15 декабря 2006 года

От кого ООО «Слави» ч/з Иванова для зачисления

на счёт 40702810631020000614

Банк получателя Восточно-Сибирский банк СБ РФ

Получатель ООО «Слави» 2000-00

(сумма цифрами)

Две тысячи рублей

(сумма прописью)

Назначение взноса: Выручка

Подпись вносителя: Иванова Бухгалтер

деньги принял кассир

Квитанция № 590

Похожие работы

... бухгалтерском и налоговом учете доходы и расходы учитываются методом начисления («кассовый метод»). 3. Организационно-методическое обеспечение бухгалтерского учета расчетов с поставщиками и подрядчиками в ООО «МПС системы» 3.1 Учет расчетов с поставщиками и подрядчиками за полученные товарно-материальные ценности, выполненные работы и оказанные услуги Основная масса материальных ценностей ...

... организациями за реализованную продукцию и прочим покупателями объединены с расчетами с поставщиками и также учитывают на балансовом счете 60 «Расчеты с поставщиками и подрядчиками». Данную особенность учета в ОАО «Нальчикский хлебозавод» можно объяснить тем что многие предприятия и организации являются одновременно и поставщиками, и покупателями, а также особенностями автоматизированной формы, ...

... ; поставщикам по просроченным оплатой векселям; поставщикам по полученному коммерческому кредиту и др. Учет расчетов с поставщиками и подрядчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется сводная бухгалтерская отчетность, ведется на счете 60 обособленно. 2. ООО «СМУ Капстрой» - экономический субъект исследования 2.1 Технико-экономическая характеристика ...

... участка учета на Кировской ТЭЦ-3 целесообразна и будет экономически выгодна.ЗАКЛЮЧЕНИЕ Целью написания дипломной работы являлось подробное изучение темы “Особенности и проблему учета расчетов с поставщиками и подрядчиками” на примере финансово-хозяйственной деятельности ТЭЦ-3 В ходе выполнения дипломной работы была проанализирована финансово-хозяйственная деятельность предприятия за 1997-1999 ...

0 комментариев