Навигация

Структура учетной политики и подходы к ее формированию

1.3 Структура учетной политики и подходы к ее формированию

При формировании учетной политики, использующая ПБУ 11/2008, должна как минимум определить:

1) перечень лиц, являющихся связанными сторонами организации, или принципы включения в этот перечень юридических и физических лиц;

2) конкретный состав и форму раскрытия (в том числе порядок представления) информации, подлежащей раскрытию в соответствии с ПБУ 11/2008;

3) порядок построения аналитического учета, обеспечивающего получение информации о связанных сторонах, которая подлежит раскрытию организацией.

В учетную политику имеет смысл включить несколько разделов и информацию, которую в них стоит разместить.

Итак, в первом описываются организационно-технические вопросы:

– организация ведения налогового учета (силами работников бухгалтерии, путем создания отдельного специализированного подразделения);

– система налоговых регистров (правила построения и описание форм регистров);

– система документооборота для заполнения налоговых регистров.

Во втором разделе указывается выбор способов налогового учета в тех случаях, когда НК РФ предоставляет налогоплательщику такое право (например, определение перечня прямых и косвенных расходов). Это основная часть учетной политики. Здесь желательно провести разграничение налогового учета по отдельным видам налогов. Типичная ошибка при составлении второго раздела – описание «шаблонных» правил учета или дублирование тех норм, которые прямо предусмотрены в НК РФ и не предполагают права выбора плательщиком того или иного способа учета. Поэтому основная задача – избежать таких ошибок и описывать как можно подробнее тот способ учета доходов и расходов, который организация в действительности предполагает использовать. Особое внимание следует уделить тем хозяйственным операциям, по которым нормы налогового законодательства отсутствуют или не содержат определенного порядка действий. В этом случае важно прописать алгоритм признания доходов и расходов, который можно разбить на такие этапы:

– определение даты признания доходов и расходов,

– определение суммы доходов и расходов,

– формы первичных документов, являющихся основанием для отражения операций,

– бухгалтерские проводки (если налоговый учет формируется на основании данных бухгалтерского учета).

Например, можно разобрать ситуацию с документами на такие расходы, как арендные платежи, оплата за услуги связи, юридические, информационные, консультационные, аудиторские и другие услуги, которые приходят в организацию с опозданием. Дело в том, что по этим услугам НК РФ предоставляет налогоплательщику самому определить, какая из трех дат будет считаться датой признания расхода. Так, согласно подпункту 3 пункта 7 статьи 272 НК РФ эти затраты можно учитывать либо на дату расчетов, указанную в договоре, либо на последнее число периода, либо на дату предъявления налогоплательщику документов, служащих основанием для произведения расчетов. Очевидно, что для нейтрализации последствий «опоздавших» документов стоит выбрать и закрепить в учетной политике последний вариант.

В третьем разделе учетной политики организация может разработать и утвердить формы налоговых регистров, примеры определения доходов и расходов по конкретным хозяйственным операциям, варианты переноса убытка на будущее. Например, убыток, полученный организацией в 2009 году, будет уменьшать налоговую базу по налогу на прибыль в течение следующих десяти лет – с 2010 го по 2019 год. Если в 2010 году компания получит прибыль в размере, превышающем сумму убытка, зафиксированного по результатам 2009 года, то она сможет уменьшить прибыль этого года сразу на всю величину убытка. При меньшей сумме прибыли по итогам 2010 года фирма будет включать убыток прошлых лет в расходы текущего периода по частям (в размере, не превышающем в совокупности с другими расходами сумму доходов, подлежащих налогообложению). Впрочем, даже если величина прибыли, полученной в 2010 году, позволит учесть целиком всю сумму убытка, организация вправе предусмотреть в налоговой учетной политике ограничение на перенос убытка на будущее.

При формировании учетной политики компания должна помнить, что этот документ составляется не «для галочки» и не только для исполнения обязанности налогоплательщика. Многие бухгалтеры считают, что приказ об учетной политике – это формальный документ, который нужно быстро написать, сдать налоговикам и забыть о нем.

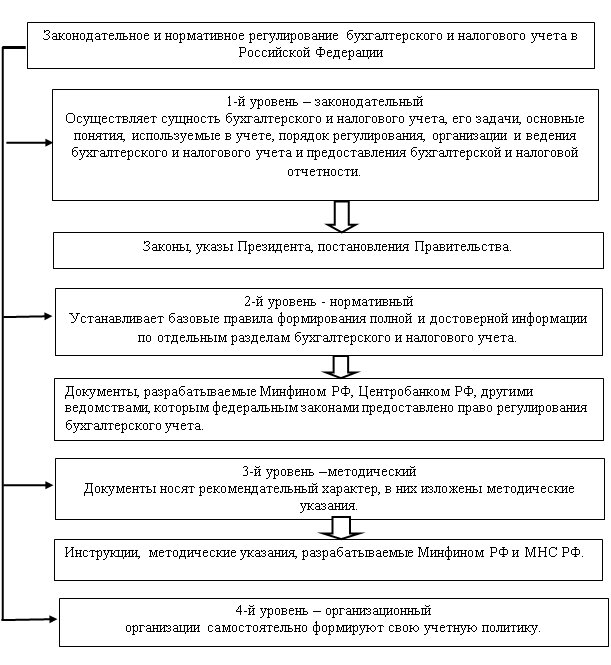

Между тем, ссылаясь на данный приказ (в котором грамотно должны быть описаны методы учета), можно выиграть сложные, а порой и практически безнадежные судебные дела, либо отстоять свою точку зрения в спорах с налоговиками при проверках, даже не доводя споры до судебных исков. В соответствии с ПБУ 1/2008 «Учётная политика организации» (приказ Минфина России от 06.10.2008 г. № 106н «Об утверждении положений по бухгалтерскому учёту») под учётной политикой организации в целях бухгалтерского учёта понимается принятая ею совокупность способов ведения бухгалтерского учёта — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.

Согласно статьи 11 НКРФ учётная политика для целей налогообложения — это выбранная налогоплательщиком совокупность допускаемых НК РФ способов (методов) определения доходов и (или) расходов, их признания, оценки и распределения, а также учёта иных необходимых для целей налогообложения показателей финансово-хозяйственной деятельности налогоплательщика.

Рекомендуем Положение об учётной политике предприятия оформлять в виде двух самостоятельных локальных документов:

• первый документ посвящен учётной политике предприятия в области бухгалтерского учёта;

• второй документ посвящен учётной политике в области налогообложения.

Полагаем, что допущение последовательности применения учётной политики, регламентированное бухгалтерским стандартом ПБУ 1/2008 «Учётная политика организации» приемлем и для учётной политики для целей налогообложения: выбранная предприятием учётная политика применяется последовательно от одного налогового периода к другому, то есть разрабатывается «на века» и лишь при необходимости внесения изменений корректируется приказом датированным до 1 января календарного года, которым вводятся изменения.

Наличие двух самостоятельных положений не случайно. Наряду с тем фактом, что расчёт ряда налогов осуществляется на базе бухгалтерского учёта, в нормативных документах по налогообложению существует достаточно большое количество требований, которые нельзя исполнить, используя лишь действующие методы бухгалтерского учёта.

Начиная с 2006 г., это относится не только к порядку исчисления налога на прибыль организаций согласно гл. 25 НК РФ, но и НДС согласно гл. 21 НК РФ-Постановление вступило в силу со дня его официального опубликования («Российская газета», № 160, 30.07.2008) и распространяется на правоотношения, возникшие с 1 января 2008 г.

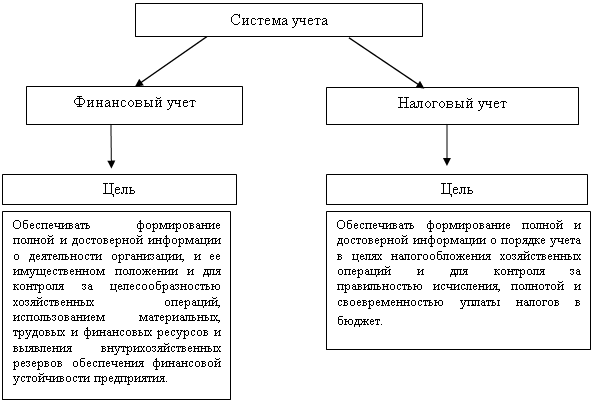

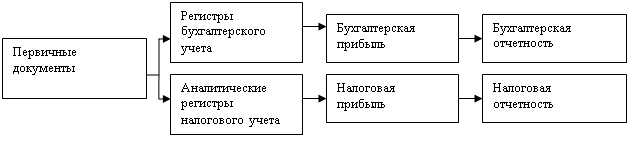

Первоначально дадим определения основным понятиям, применяемым в учетной политике для целей бухгалтерского и налогового учета (табл.1).

Таблица 2 - Определения для целей бухгалтерского и налогового учета.

| Для целей Бухгалтерского Учета | Для целей Налогообложения | ||

| Определение | Документ/ Основание | Определение | Документ/ Основание |

| Понятие учета | |||

| Бухгалтерский учет - упорядоченная система сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организаций и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций | ФЗ РФ № 129-ФЗ ст.1 | Налоговый учет - система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым Кодексом | НК РФ гл.25 ст. 313 |

| Цели и задачи | |||

| Формирование полной и достоверной информации о деятельности организации и ее имущественном положении; Обеспечение информацией внутренних и внешних пользователей для контроля за соблюдением законодательства РФ при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием материальных, трудовых и финансовых ресурсов Предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости | ФЗ РФ № 129-ФЗ ст.1 | Формирование полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, осуществленных в течение отчетного (налогового) периода; Обеспечение информацией внутренних и внешних пользователей для контроля за правильностью исчисления, полнотой и своевременностью исчисления и уплаты в бюджет налога | НК РФ гл.25 ст. 313 |

| Принципы учета: Допущения | |||

| Последовательность применения учетной политики от одного отчетного года к другому; Непрерывность деятельности организации обозримом будущем, отсутствие намерения и необходимости ликвидации или существенного сокращения деятельности, и, следовательно, погашение обязательств в установленном порядке; Временная определенность факторов хозяйственной деятельности к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами; Имущественная обособленность активов и обязательств организации от активов и обязательств собственников этой организации и других организаций | ПБУ 1/08 п.6 | Последовательность применения норм и правил налогового учета от одного налогового периода к другому; Непрерывность отражения объектов учета в хронологическом порядке | НК РФ гл.25 ст. 313, 314 |

| Принципы учета: Требования | |||

| Полноты отражения в бухгалтерском учете всех факторов хозяйственной деятельности Своевременности отражения фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности Осмотрительности (большая готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов) Приоритета содержания перед формой (отражение в бухгалтерском учете факторов хозяйственной деятельности исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования) Непротиворечивости (тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день каждого месяца) Рациональности ведения бухгалтерского учета, исходя из условий хозяйственной деятельности и величины организации | ПБУ 1/08 п.7 | ||

| Способы ведения учета, утверждаемые организацией | |||

| Методы оценки отдельных видов активов и обязательств организации; Рабочий план счетов бухгалтерского учета для ведения синтетического и аналитического учета; Формы первичных учетных документов, по которым не предусмотрены типовые и унифицированные формы; Регистры бухгалтерского учета; Формы документов для внутренней бухгалтерской отчетности; Состав форм и раскрытие внешней бухгалтерской отчетности; Правила документооборота; Перечень лиц, имеющих право подписи первичных учетных документов; График документооборота; Порядок хранения документов бухгалтерского учета; Технология обработки учетной информации; Порядок проведения инвентаризации активов и обязательств организации; Порядок контроля за хозяйственными операциями; Организация работы бухгалтерской службы; Организация работы обособленных структурных подразделений (филиалов); Раскрытие допущений, отличных от предусмотренных в ПБУ 1/98 п.6, и причины их применения; Проведение внешней аудиторской проверки; Организация внутреннего аудита; Перечень сведений, составляющих коммерческую тайну; Другие решения, необходимые для организации бухгалтерского учета | ПБУ 1/08 ПВБУБО | Методы оценки отдельных видов активов и обязательств организации; Формы аналитических регистров налогового учета; Определение налоговой базы и периодичность предоставления отчетности Другие решения, необходимые для организации налогового учета | НК РФ гл.25 |

| Применение учетной политики | |||

| Последовательно из года в год С 1 января года, следующего за годом ее утверждения | ПБУ 1/08 | Последовательно от одного налогового периода к другому С начала нового налогового периода | НК РФ гл.25 ст. 313 |

| Изменения в учетную политику вносятся с начала следующего года в случаях | |||

| Изменения законодательства РФ и нормативных актов по бухгалтерскому учету Разработки предприятием новых способов ведения бухгалтерского учета в связи с отсутствием соответствующих нормативных актов, руководствуясь обще- методологическими подходами для более достоверного представления фактов хозяйственной деятельности в учете и отчетности организации или меньшей трудоемкости учетного процесса без снижения степени достоверности информации Существенного изменения условий деятельности предприятия в связи с: · реорганизацией предприятия · смены собственников · изменением видов деятельности · и т.п. | ПБУ 1/08 | Изменения законодательства Изменения применяемых методов учета | НК РФ гл.25 ст. 313 |

| Дополнения вносятся в течение отчетного года в случаях | |||

| Упущения каких-либо моментов при ее первоначальном утверждении Изменения видов деятельности предприятия Появления новых участков бухгалтерского учета | ПБУ 1/08 | При осуществлении новых видов деятельности | НК РФ гл.25 ст. 313 |

Существенные способы ведения бухгалтерского учёта подлежат раскрытию в пояснительной записке, входящей в состав бухгалтерской отчётности предприятия за отчётный год.

Уклонение организации от обязанностей по формированию учётной политики может быть квалифицировано налоговым органом как грубое нарушение правил учёта доходов и расходов и объектов налогообложения, выражающееся в данном случае в отсутствии методологии (способов ведения бухгалтерского и налогового учёта) и, как следствие, в неправильном отражении хозяйственных операций на счетах бухгалтерского учёта и отчётности.

Отсутствие учётной политики приводит на практике к серьёзным ошибкам учёта доходов и расходов для целей налогообложения и к искажению бухгалтерской отчётности.

По действующему законодательству предусмотрена как налоговая, так и административную ответственность, но не за отсутствие Положения по учётной политике как такового, а за ошибки в правилах ведения учёта, применения первичных документов (см. табл.3).

Ошибки возможны из-за отсутствия проработанной учётной политики.

Таблица 3- Ответственность за нарушение учетной политики

| Налоговое правонарушение (ст. 120 НК РФ) | Налоговые санкции (штраф) | |

| Грубое нарушение организацией правил учёта доходов и (или) расходов и (или) объектов налогообложения: если эти деяния совершены в течение одного налогового периода при отсутствии признаков налогового правонарушения , если они совершены в течение более одного налогового периода, если они повлекли занижение налоговой базы | 5000 руб. 15000 руб. 10% от суммы неуплаченного налога, но не менее 15000 руб. | |

| Административная ответственность (гл. 15КоАПРФ) | Административное взыскание (штраф на должностных лиц) | |

| 1. Грубое нарушение правил ведения бухгалтерского учёта и представления бухгалтерской отчётности (ст. 15.11 КоАПРФ): искажение сумм начисленных налогов и сборов не менее чем на 10% искажение любой статьи (строки) бухгалтерской отчётности не менее чем на 10% | от 2000 до 3000 руб. | |

| 2. Непредоставление в установленный законодательством о налогах и сборах срок либо отказ от представления в налоговые органы оформленных в установленном порядке документов и (или) иных сведений, необходимых для осуществления налогового контроля, а равно представления таких сведений в неполном объёме или в искаженном виде (п. 1 ст. 15.6 КоАП РФ) | От 300 до 500 руб. | |

Налоговые органы и суды не раз указывали, что отсутствие учётной политики означает нарушение выбора организацией установленного порядка признания в целях налогообложения альтернативно предложенного варианта признания доходов и расходов (см. письмо Минфина РФ от 15.03.04 г. № 02-5-10/13, Постановление Президиума ВАС РФ от 15.09.1998 г. № 161/98), ВАС РФ, Определение от 10.07.2008 г. № 7997/08 об отсутствии в учётной политике раздельного учёта облагаемых и необлагаемых операций и пр.

Для того чтобы не нарушать допущение непрерывности деятельности и допущение последовательности применения учётной политики, следует утверждать в декабре 2009 года лишь изменения действующей в организации учётной политики.

ПБУ 1/2008 «Учётная политика организации» утверждено приказом Минфина России от 06.10.2008 г. № 106н. С появлением этой ново бухгалтерских стандартов стала отчётливо видна классификация изменений, с которыми приходится сталкиваться бухгалтерам при ведении бухгалтерского учёта и составлении бухгалтерской отчётности:

— изменение учётной политики по бухгалтерскому учёту;

Исходя из п.п. 12 и 13ПБУ 15/2008 если основное средство приобретается с целью продажи, то проценты по заёмным средствам не включаются в первоначальную стоимость объекта, а учитываются как текущие расходы.

Вся совокупность решаемых методом учётной политики вопросов делится:на организационные и методические.

Таблица 4 - Методические аспекты учетной политики

| Организационные аспекты | приёмы и методы организации технологического процесса работы бухгалтерско-финансовой службы предприятия, направленные на успешное выполнение задач, стоящих перед информационной системой, обеспечивающей процесс принятия экономических решений. |

| Методические аспекты | влияют на порядок формирования финансовых результатов деятельности организации, на оценку её финансового состояния |

В целях рационализации документопотока можно в Положение о учётной политике включить распорядительную часть со ссылкой о применении следующих локальных актов:

Таблица 5 - Локальные акты

| Наименование документа | Основное содержание | Нормативная база |

| 1. Положение о служебных командировках | Данный локальный акт разрабатывается самостоятельно сторонами коллективного договора и индивидуально для каждого предприятия. Устанавливает основные правила и порядок направления работников в служебные командировки | 1. Трудовой кодекс РФ. 2. Положение об особенностях направления работников в служебные командировки, утвержденное постановлением Правительства России от 13.10.08 № 749 (вступило в силу с 25.10.08) |

| 2. Приказ об утверждении графика документооборота | Содержит схему или перечень работ по созданию, проверке и обработке документов, выполняемых каждым подразделением организации, а также всеми исполнителями работ с указанием их взаимодействия и сроков выполнения работ | 1.Закон № 129-ФЗ от 21.11.96 г. «О бухгалтерском учёте». 2. Положение поведению бухгалтерского учёта и бухгалтерской отчётности в РФ», утверждённое приказом Минфина России №34н от 29.07.1998 г. |

| 3.Приказ о лимите остатка кассы в структурных подразделениях | Издаётся в организациях, которые помимо центральной кассы имеют еще и отдельные кассы в структурных подразделениях (это может быть целесообразным, если торговая фирма имеет несколько обособленных торговых точек, не выделенных на отдельный баланс и не имеющих своего расчётного счета) | Положение Банка России от 05.01.98 № 14-П «Правила организации наличного денежного об- ращения на территории РФ» (утверждено Советом директоров Банка России от 19.12.1997 г. № 47) |

| 4. Приказ о выдаче подотчетных сумм | Устанавливает: перечень подотчетных лиц; максимальные размеры подотчетных сумм; основания выдачи денежных средств под отчет; сроки, на которые денежные средства могут выдаваться под отчет | Порядок ведения кассовых операций в РФ, утверждённый инструкцией Банка России от 04.10.93 № 18 |

Таким образом, учетная политика представляет собой совокупность способов ведения бухгалтерского учета, выбранных организацией для использования. Формировать учетную политику может лицо, на которое возложено ведение бухгалтерского учета организации (п. 4 ПБУ 1/2008).

В учетную политику имеет смысл включить несколько разделов:

В первом описываются организационно-технические вопросы.

Во втором разделе указывается выбор способов налогового учета в тех случаях, когда НК РФ предоставляет налогоплательщику такое право (например, определение перечня прямых и косвенных расходов).

В третьем разделе учетной политики организация может разработать и утвердить формы налоговых регистров, примеры определения доходов и расходов по конкретным хозяйственным операциям, варианты переноса убытка на будущее.

Рекомендуем Положение об учётной политике предприятия оформлять в виде двух самостоятельных локальных документов:

• первый документ посвящен учётной политике предприятия в области бухгалтерского учёта;

• второй документ посвящен учётной политике в области налогообложения.

Уклонение организации от обязанностей по формированию учётной политики может быть квалифицировано налоговым органом как грубое нарушение правил учёта доходов и расходов и объектов налогообложения, выражающееся в данном случае в отсутствии методологии (способов ведения бухгалтерского и налогового учёта) и, как следствие, в неправильном отражении хозяйственных операций на счетах бухгалтерского учёта и отчётности.

Похожие работы

... проводка Д-т 45 – К-т 43. Аналитический учет по счету 62 "Расчеты с покупателями и заказчиками" ведется по покупателям или по каждому предъявленному им счету. При формировании учетной политики ОАО «Усть-Ижорский фанерный комбинат» на 2008 год рекомендую прописать дополнительные пункты: - при определении налоговой базы для целей налогообложения НДС выручка в иностранной валюте пересчитывается в ...

... него берутся наиболее опытные и квалифицированные специалисты. Как правило, это главные бухгалтера и его заместители, но случаются и исключения. Лицом, официально отвечающим за формирование учетной политики согласно ПБУ 1/2008 «Учетная политика организации» является главный бухгалтер, но при этом утвердить учетную политику должен руководитель организации. В пункте 2 ст. 7 Федерального закона «О ...

... видам расходов будущих периодов можно применять любые из перечисленных выше способов их списания. Пример. ООО ПКФ «Полесье» получила лицензию на право осуществления торговли алкогольной продукцией сроком на 1 год. Затраты на ее приобретение составили 6000 руб. Учетной политикой организации предусмотрено, что расходы будущих периодов списываются равномерно, в течение срока действия лицензии. В ...

... не тем формальным документом, который организация, во избежание проблем, должна представить по требованию налогового органа. 2. Методы формирования учетной политики для организаций со смешанным бюджетом 2.1 Особенности формирования учетной политики Учетная политика формируется на основе совокупности основополагающих принципов и правил. Наличие таких принципов и правил объясняется самим ...

0 комментариев