Навигация

Учет амортизации основных средств

1.4 Учет амортизации основных средств.

В соответствии с ПБУ 6/01 стоимость объектов основных средств погашается посредством начисления амортизации, если иное не установлено Положением.

В соответствии с 25 Главой НКРФ налогоплательщиками начисляют амортизацию одним из следующих методов с учетом особенностей, предусмотренных настоящей главой:

1) линейным методом;

2) нелинейным методом.

Сумма амортизации для целей налогообложения определяется ежемесячно и отдельно по каждому объекту амортизируемого имущества.

Начисление амортизации по объекту амортизируемого имущества начиная с 1-го числа месяца, следующего за месяцем, в котором объект был введен в эксплуатацию.

Начисление амортизации по объекту амортизируемого имущества прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости объекта либо объекта когда данный объект выбыл из состава амортизируемого имущества налогоплательщика по любым основаниям.

Выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течении всего периода начисления амортизации по объекту амортизируемого имущества.

Начисление амортизации осуществляется в соответствии с нормой амортизации, определенной для данного объекта исходя из его срока полезного использования.

При применении линейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

При применении линейного метода норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

К = (1 / n) x 100%,

где К – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При применении нелинейного метода сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта.

При применении нелинейного метода норма амортизации объекта определяется по формуле:

К = (2 / n) x 100 %,

где К – норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества;

n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20 % от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке:

1) остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

2) сумма начисленной за один месяц амортизации в отношении данного объекта амортизируемого имущества определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования данного объекта.

Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету.

Определение срока полезного использования объекта основных средств при его отсутствии в технических условиях или не установлении в централизованном порядке производится исходя из:

- ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью или мощностью применения;

- ожидаемого физического износа, зависящего от режима эксплуатации (количества смен), естественных условий и влияния агрессивной среды, системы всех планово-предупредительных видов ремонта;

- нормативно-правовых и других ограничений использования объекта.

В течении срока полезного использования объекта основных средств начисление амортизационных отчислений не приостанавливается, кроме случаев нахождения на реконструкции и модернизации по решению руководителя организации и перевода его на консервацию на срок более трех месяцев.

Амортизация не начисляется:

- по жилищному фонду, объектам внешнего благоустройства и другим аналогичным объектам (лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки и др.);

- продуктивному скоту, буйволам, волам и оленям;

- многолетним насаждениям, не достигшем эксплуатационного возраста;

- земельные участки и объекты природопользования.

Объекты основных средств стоимостью не более 10000 руб. за единицу, а также приобретенные книги, брошюры и другие издания разрешается списывать на затраты на производство (расходы на продажу) по мере их отпуска в производство или эксплуатацию.

Для учета амортизации основных средств используют пассивный счет 02 «Амортизация основных средств». Этот счет предназначен для обобщения информации об амортизации, накопленной за время эксплуатации объектов основных средств.

Начисленную сумму по собственным основным средствам производственного назначения отражают по Дт. счетов издержек производства и обращения (23 «Вспомогательные производства», 25 «Общехозяйственные расходы», 26 «Общепроизводственные расходы» и др.) и Кт. счета 02 «Амортизация основных средств».

По основным средствам, сданным в текущую аренду, сумма амортизации отражается по Дт. счета 91 «Прочие доходы и расходы» и Кт. счета 02 «Амортизация основных средств»,а по основным средствам непроизводственного назначения – по Дт. счета 29 «Обслуживающие производства и хозяйства» и Кт. счета 02.

По объектам жилищного фонда, внешнего благоустройства и другим аналогичным объектам (лесного и дорожного хозяйства, специализированным сооружениям судоходной обстановки и т.п.), а также у некоммерческих организаций сумма износа начисляется по нормам амортизационных отчислений на полное восстановление основных фондов в конце года на забалансовом счете 010 «Износ основных средств».

Сумма амортизации по полностью амортизированным основным средствам не начисляется.

Похожие работы

... и подрядчиками». Включение в стоимость объектов дарения произведённых затрат отражается записями на счетах бухгалтерского учёта: Д 01 «Основные средства» К 08 «Вложения во внеоборотные активы». Согласно статье 575 ГК РФ, дарение в отношениях между коммерческими организациями не допускается, за исключением обычных подарков, стоимость которых не превышает пяти минимальных размеров оплаты труда. ...

... ; · Многолетние насаждения, выращиваемые в питомниках, в качестве посадочного материала. Чтобы знать состояние и эффективно использовать основные средства, необходимо правильно организовать их учёт. Перед бухгалтерским учётом основных средств стоят следующие задачи: · Обеспечение контроля за наличием и сохранностью основных средств; · Правильное своевременное и документальное ...

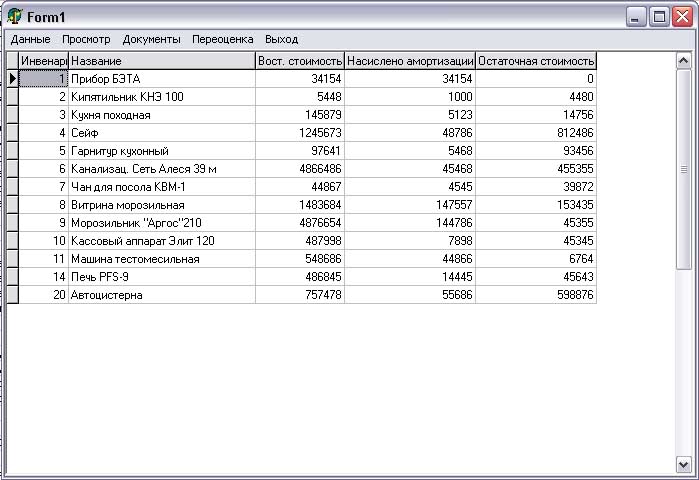

... месяца» равно «Сальдо на начало месяца» - Итого по дебету счета + Итого по кредиту счёта. ЗАКЛЮЧЕНИЕ В ходе выполнения курсовой работы был разработан документ постановка и алгоритм решения задачи «Учёт основных средств для ОАО «Алеся-сервис». В первом разделе данного отчета определено назначение и область применения задачи. Во втором и третьем разделах описана выходная и входная информация, ...

... выявленных дефектах оборудования по форме № ОС–16 для оформления приемки оборудования, по которому необходимо составлять рекламацию поставщику [4]. 2. ОРГАНИЗАЦИЯ БУХГАЛТЕРСКОГО УЧЁТА ОСНОВНЫХ СРЕДСТВ 2.1 Учет поступления и выбытия основных средств Основные средства могут поступить на предприятие одним из следующих способов: 1. Путем приобретения за плату или в обмен на другое имущество; ...

0 комментариев