Навигация

Кредитный договор в современном гражданском обороте

Министерство юстиции Российской Федерации

Государственное образовательное учреждение

Высшего профессионального образования

"Российская правовая академия Министерства юстиции Российской Федерации"

Кафедра гражданского права

"Кредитный договор в современном гражданском обороте"

Москва - 2009

Оглавление

Введение

Глава 1. Общие теоретические и правовые основы кредитования

1.1 Понятие кредитного договора, его сущность и функции

1.2 Концептуальные основы кредитования

1.3 Общие условия и методы кредитования

1.4 Правовое регулирование кредитных отношений

Глава 2. Содержание, исполнение и прекращение кредитного договора

2.1 Понятие содержания кредитного договора

2.2 Правовой режим прав требования по кредитному договору

2.3 Расторжение (изменение) кредитного договора

Глава 3. Виды кредитного договора

3.1 Особенности товарного, потребительского кредита

3.2 Особенности ипотечных отношений при заключении кредитного договора

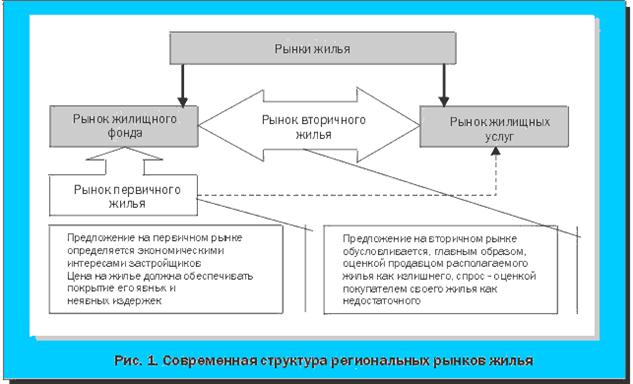

3.3 Современно-правовые проблемы регулирование рынка кредитных отношений

Заключение

Список использованной литературы

Введение

В современных российских экономических условиях, в период активного преодоления кризиса национальной экономики первоочередной задачей является создание единого механизма управления, который обеспечил бы, в первую очередь, окончательное преодоление негативных явлений в экономике страны, а затем - создание условий, необходимых для её нормального функционирования и развития, как в области финансов, так и в области интенсификации производства, торговли, сельского хозяйства и других отраслей.

Важную роль здесь призвано сыграть создание кредитного механизма как элемента кредитной системы в целом, поскольку именно он является главным инструментом регулирования экономики в руках государства. Основанный на денежных и кредитных отношениях, он позволит наиболее быстро сконцентрировать огромные ресурсы в виде временно свободных денежных средств на центральных направлениях экономического и социального развития страны. Правильная организация функционирования кредитного механизма обеспечит эффективное перераспределение этих средств между секторами экономики. Главным инструментом кредитного механизма, способным сконцентрировать временно свободные денежные средства на центральных направлениях экономического и социального развития страны, наряду с кредитованием юридических лиц является - кредитование физических лиц.

Кредитование физических лиц коммерческими банками относится к традиционным видам предоставляемых банками услуг. С каждым годом оно получает все наибольшее развитие и распространение. Кредитование физических лиц имеет большое социальное значение, так как способствует удовлетворению жизненно важных потребностей в жилье, различных товарах и услугах. Следует отметить, что кроме социальных, кредитование выполняет и чисто экономические задачи, позволяя рационально использовать временно свободные денежные средства вкладчиков. Кредитование физических лиц служит основным источником банковских доходов в России. Поэтому банки стремятся развивать это направление в первую очередь.

Актуальность данной работы продиктована острой потребностью в кредитовании населения на фоне глобального мирового финансового кризиса, с учетом его влияния на сложившуюся ситуацию на рынке кредитования физических лиц. Несмотря на значительный рост кредитования физических лиц в последние годы, обусловленный стабилизацией российской экономики, постепенным увеличением жизненного уровня населения, отдельные проблемные вопросы кредитования населения в нашей стране остаются нерешёнными.

Стремительный рост объемов потребительских кредитов, отмечаемый в последние годы во многих странах, в том числе и в России, заставляет кредитные организации всерьез задуматься о будущем качестве своих кредитных портфелей.

Сегодня проблема невозвратов по потребительским кредитам не является преувеличенной. Общая тенденция рынка потребительского кредитования сводится к снижению процентных ставок вследствие обостряющейся конкуренции. Крупные банки обладают значительной ресурсной базой, возможностью привлечения средств из других регионов и из-за рубежа, что позволяет им снижать процентные ставки по кредитам.

Кредиты должны стать более доступными для населения, это расширит клиентскую базу банков, стимулирует потребительский спрос, что в итоге будет способствовать развитию промышленности, торговли, сферы услуг.

Целью работы является определение роли кредитного договора в современном гражданском обороте посредством анализа современной системы кредитования физических лиц, ее правовых особенностей и проблем, а также выработка предложений по совершенствованию технологии банковского кредитования физических лиц.

Дипломная работа состоит из трех глав и включает в себя введение, основную часть, заключение, список используемой литературы.

Глава 1. Общие теоретические и правовые основы кредитования 1.1 Понятие кредитного договора, его сущность и функции

Кредитный договор является особой, самостоятельной разновидностью договора займа. Именно это обстоятельство дает возможность в субсидиарном порядке применять для его регулирования правила о займе, если иное не вытекает из существа кредитного договора (п.2 ст.819 ГК).

Большинство участников имущественного оборота, прежде всего профессиональные предприниматели, испытывают постоянную потребность в денежном кредите. Ее удовлетворение в рамках договора займа невозможно, так как он носит реальный характер и не может создать у заемщика уверенности в получении денег в нужный ему момент, поскольку заимодавца невозможно принудить к выдаче займа. Поэтому финансовый рынок, в рамках которого, по сути, осуществляется "торговля деньгами", нуждается в другом договоре консенсуального характера. Данное обстоятельство и предопределило появление относительно самостоятельного кредитного договора (в рамках общего института кредитных или заемных обязательств).

По кредитному договору банк или иная кредитная организация (кредитор) обязуется предоставить денежные средства (кредит) заемщику в размере и на условиях, предусмотренных договором, а заемщик обязуется возвратить полученную денежную сумму с процентами (п.1 ст.819 ГК).

По своей юридической природе кредитный договор является консенсуальным, возмездным и двусторонним. В отличие от договора займа он вступает в силу уже в момент достижения сторонами соответствующего соглашения, до реальной передачи денег заемщику (тем более что во многих случаях такая передача производится периодически, а не однократно). Это дает возможность заемщику при необходимости понудить кредитора к выдаче кредита, что исключается в заемных отношениях.

От договора займа кредитный договор отличается также по субъектному составу. В роли кредитора (заимодавца) здесь может выступать только банк или иная кредитная организация, имеющая соответствующую лицензию Центрального банка РФ на совершение таких операций. Иные субъекты гражданского права лишены возможности предоставлять кредиты по кредитному договору и могут выступать лишь в роли заемщиков.

Предметом кредитного договора могут быть только деньги, но не вещи. Более того, выдача большинства кредитов осуществляется в безналичной форме, т.е. предметом кредитных отношений становятся права требования, а не деньги в виде денежных купюр (вещей). Именно поэтому закон говорит о предоставлении кредита в виде "денежных средств" (п.1 ст.819 ГК), а не "денег или других вещей" (п.1 ст.807 ГК), как это имеет место в договоре займа. Таким образом, предметом кредитного договора являются безналичные деньги ("денежные средства"), т.е. права требования, а не вещи. Если же в договоре речь идет об обязанности предоставить в кредит вещи (определенные родовыми признаками), а не деньги, то такой договор подпадает под действие специальных норм о товарном кредите (ст.822 ГК).

Следовательно, кредитный договор и по субъектному составу, и по предмету имеет более узкую сферу применения, чем договор займа. Кроме того, и к его оформлению предъявляются более жесткие требования. Согласно ст.820 ГК он должен быть заключен в письменной форме под страхом признания его ничтожным, что вовсе не требуется для договоров займа.

Наконец, кредитный договор в отличие от договора займа всегда является возмездным. Вознаграждение кредитору определяется в виде процентов, начисленных на сумму кредита за все время его фактического использования. Размер таких процентов определяется договором, а при отсутствии в нем специальных указаний - по правилам п.1 ст.809 ГК, т.е. по ставке рефинансирования. [1]

Кредит в переводе с латинского (kreditum) имеет два значения - "верую, доверяю" и "долг", "ссуда". Кредит способен оказывать активное воздействие на объем и структуру денежной массы, платежного оборота, скорость обращения денег. Благодаря кредиту происходит более быстрый процесс капитализации прибыли, а следовательно, концентрации производства.

Материальной предпосылкой развития кредита является кругооборот капитала в процессе расширенного воспроизводства. Временно свободные в результате кругооборота финансовые ресурсы могут быть на некоторое время отданы в ссуду под определенный процент. С помощью кредита временно свободные денежные ресурсы превращаются в ссудный капитал и затем вновь вовлекаются в процесс производительного использования.

Часто кредит воспринимается как деньги. Тем не менее, деньги и кредит - это не только различные понятия, но и разные отношения. Деньги и кредит являются экономическими категориями, поэтому представления об их содержании, сопоставление их сущностей можно формировать не в зависимости от суммы денег, а на основании характеристик, как экономических (стоимостных) отношений. [2]

В связи с этим следует отметить, что первым отличием кредитных отношений от денежных является различие состава участников. Второе отличие кредита от денег наблюдается при отсрочке платежа за тот или иной товар. Третье отличие кредита от денег связано с различием потребительных стоимостей. Четвертое отличие кредита от денег прослеживается в их движении. Кредит может предоставляться как в денежной, так и в товарной форме.

Место и роль кредита в экономической системе общества определяются, прежде всего, выполняемыми им функциями.

Структура кредита при этом определяется как его внутреннее строение, взаимодействие его элементов, а функция кредита - это его взаимодействие как целого с внешней средой. [3]

Прежде всего, функция так же, как и сущность кредита, имеет объективный характер. Функция характеризует определенную работу, которую выполняют кредитор и заемщик, вступив в кредитные отношения. При анализе функций кредита важно учесть еще одно обстоятельство: в процессе своего движения в каждый данный момент кредит проявляет сущность не посредством всех своих функций, а какой-то одной или нескольких из них.

При анализе кредитных отношений было установлено, что кредитные сделки, заключаемые между кредитором и заемщиком, возникают на стадии перераспределения стоимости. В процессе обмена временно высвободившаяся стоимость передается заемщику, а затем возвращается к своему владельцу. Этот характерный для кредита процесс дает основание для выделения первой функции кредита - перераспределительной.

Итак, перераспределительной функции кредита свойственно перераспределение стоимости. [4] Оно может происходить по территориальному и отраслевому признакам.

Второй функцией кредита, признанной в экономической литературе, выступает замещение действительных денег кредитными операциями. Перечисление денег с одного счета на другой, в связи с безналичными расчетами за товары и услуги, зачет взаимной задолженности - все это дает возможность сократить налично-денежные платежи, улучшить структуру денежного оборота.

Третьей функцией можно выделить ускорение концентрации капитала. Процесс концентрации капитала является необходимым условием стабильности развития экономики и главной целью любого субъекта хозяйствования. [5]

Четвертой функцией кредита является обслуживание товарооборота. В процессе реализации этой функции кредит активно воздействует на ускорение не только товарного, но и денежного обращения, вытесняя из него, в частности, наличные деньги.

Пятой и последней функцией кредита стоит выделить ускорение научно-технического прогресса. Научно-технический прогресс является определяющим фактором экономического развития любого государства и отдельного субъекта хозяйствования.

1.2 Концептуальные основы кредитованияКредитные отношения в экономике базируются на определенной методологической основе, одним из элементов которой выступают принципы, строго соблюдаемые при практической организации любой операции на рынке ссудных капиталов. Эти принципы нашли прямое отражение в общегосударственном и международном кредитном законодательстве: принципы возвратности, срочности и платности[6]. Принципы кредитования отражают сущность кредита, а также требования объективных экономических законов в сфере кредитных отношений, без понимания которых невозможно разобраться в основах кредитования физических лиц.

Для того чтобы проанализировать теоретические основы организации кредитования физических лиц, представляется необходимым исследовать эту тему посредством анализа таких понятий, как принципы, субъекты и объекты кредитования.

К основным принципам кредитования относятся:

1. Возвратность. Один из основополагающих принципов кредитования, свидетельствующий о необходимости обязательного возврата полученных от кредитора финансовых средств. Возвратность является той особенностью, которая отличает кредит как экономическую категорию от других экономических категорий товарно-денежных отношений.

2. Срочность. Характеризует необходимость возврата взятого кредита в срок, зафиксированный, как правило, в кредитном договоре. Если нарушается срок пользования ссудой, то искажается сущность кредита, он теряет своё подлинное назначение.

3. Обеспеченность. Предполагает необходимость обеспечения защиты имущественных интересов кредитора при возникновении риска непогашения кредита. На практике представляет собой виды и формы гарантированных обязательств заемщика перед кредитором по возвращению кредита. Обеспечение должно быть ликвидным и полным. Необеспеченные кредиты могут предоставляться в крупных суммах только крупным предприятиям, т.е. первоклассным заемщикам, имеющим квалифицированное руководство и прекрасную историю развития. [7]

4. Платность. Определяет возмездный характер предоставленных заемщику денежных средств. Платность банковских ссуд означает внесение получателями кредита определённой платы за временное пользование для своих нужд денежными средствами. Реализация этого принципа на практике осуществляется через механизм банковского процента. Ставка банковского процента - это своего рода "цена" банковского кредита.

5. Целевое использование, как принцип кредитования, свидетельствует о необходимости целевого использования заемщиком полученных средств. Это достигается путем фиксирования цели, на которую берутся заемные средства, в кредитном договоре. Банк, выдав кредит, призван проверять его целевое использование, и в случаях нарушения условий кредитного договора, должен применять санкции.

6. Дифференцированность. Заключается в разграничении кредитором потенциальных заемщиков на группы и проведении соответствующей кредитной политики по отношению к каждой из них, т.е. коммерческие банки не должны однозначно подходить к вопросу о выдаче кредита своим клиентам, претендующим на его получение. Ссуда должна предоставляться только тем заемщикам, которые в состоянии его своевременно вернуть. Качества потенциальных заёмщиков оцениваются посредством анализа.

Субъектами кредитных отношений в области банковского кредита являются предприятия и организации, население, государство и сами банки. Как известно, в кредитной сделке субъекты кредитных отношений всегда выступают как кредитор и заёмщик. Кредиторами являются лица (юридические и физические), предоставившие свои временно свободные средства в распоряжение заёмщика на определённый срок. Заёмщик - сторона кредитных отношений, получающая средства в пользование (в ссуду) и обязанная их возвратить в установленный срок.

Важнейшим элементом механизма кредитования выступают объекты кредитования. Под ними понимается потребность в средствах, вытекающая из кругооборота средств и обусловленная нормальными условиями воспроизводства. В связи с этим кредиты не могут предоставляться на покрытие убытков или для оправдания бесхозяйственности. Объектами кредитования могут выступать материальные ценности, затраты, а также их совокупность.

1.3 Общие условия и методы кредитования

Под общими условиями кредитования понимаются требования, которые предъявляются к определенным (базовым) элементам кредитования: субъектам, объектам и обеспечению кредита. Это означает, что банк не может кредитовать любого клиента и что объектом кредитования может быть только та потребность заемщика, которая связана с его временными платежными затруднениями.

Условиями кредитования должно быть и соблюдение интереса другой стороны - банка - кредитора. При этом его интересы могут не совпадать с интересами клиентов.

Условия кредитования связаны также с принципами кредитования - целевым характером, срочностью кредита. Если клиент потенциально может нарушить один из них, кредитная сделка не состоится. При нарушении этих принципов в процессе кредитования, банк, руководствуясь своими интересами, интересами своих вкладчиков, разрывает кредитные связи, отзывает кредит, требует его немедленного возврата.

Современная система кредитования базируется на возможности реализации залогового права, наличии различных типов гарантий и поручительств третьих сторон. Эти и другие формы обеспечивают надежность кредитной сделки, возможность возврата кредита в случае нарушения принципов кредитования.

За пользование кредитом заемщик уплачивает банку проценты. Порядок изменения процентной ставки, в том числе в одностороннем порядке банком, предусматривается при заключении с заемщиком кредитного договора[8].

Оценочная стоимость объектов недвижимости, транспортных средств и другого имущества устанавливается на основании экспертного заключения специалиста банка по вопросам недвижимости либо иной организацией, имеющей лицензию на данный вид деятельности.

Максимальный размер кредита для каждого заемщика определяется на основании оценки его платежеспособности и представленного обеспечения возврата кредита, а также с учетом его благонадежности и остатка задолженности по ранее полученным кредитам.

Переговоры о кредите начинаются задолго до принятия конкретного решения. Предложение о выдаче кредита может исходить как от банка, так и от клиента.

Основным элементом в системе кредитования являются методы, так как они определяют ряд других элементов кредитной системы, таких, как вид ссудного счёта, способ регулирования ссудной задолженности, формы и порядок контроля за целевым использованием заемных средств и своевременным их возвратом.

Под методами кредитования следует понимать способы выдачи и погашения кредита в соответствии с принципами кредитования. В настоящее время при выдаче ссуд коммерческие банки используют два метода кредитования.

Сущность первого метода состоит в том, что вопрос о предоставлении ссуды решается каждый раз в индивидуальном порядке. Ссуда выдаётся на удовлетворение определённой целевой потребности в средствах. Этот метод применяется при предоставлении ссуд на конкретные сроки, то есть срочных ссуд. Данный метод является основным при кредитовании новых клиентов, не имеющих ещё сложившейся кредитной истории в данном банке.

При втором методе ссуды предоставляются в пределах заранее установленного банком для заёмщика лимита кредитования, который используется им по мере потребности путём оплаты предъявляемых к нему платёжных документов в течение определённого периода. Такая форма предоставления кредита называется открытием кредитной линии. Открытая кредитная линия позволяет оплатить за счёт кредита любые расчётно-денежные документы, предусмотренные в кредитном соглашении. Кредитная линия открывается в основном на один год, но может быть открыта и на более короткий период. По просьбе клиента лимит кредитования может пересматриваться. Кредитная линия может быть возобновляемой и невозобновляемой, а также целевой (рамочной). Метод кредитования обусловливает форму ссудного счёта, используемого для отражения движения кредита (его выдача и погашение), который открывается банком клиенту.

Ссудный счет - это такой счет, на котором отражается долг (задолженность) клиента банку по полученным кредитам, выдача и погашение ссуд.

Ссудные счета подразделяются на:

обычные (простые) ссудные счета - используются в банковской практике преимущественно для выдачи разовых ссуд. Погашение задолженности по этим счетам осуществляется в согласованные с заёмщиком сроки;

специальные ссудные счета - открываются заёмщикам, испытывающим постоянную потребность в банковском кредите. По этому счёту должны идти регулярные выдачи кредита и погашение.

Заемщику может быть открыто сразу несколько простых ссудных счетов, если он одновременно пользуется кредитом под несколько объектов и, следовательно, ссуды выдаются на разных условиях, на разные сроки и под неодинаковые проценты. Такой обособленный учёт ссуд имеет значение для осуществления банковского контроля за своевременным их погашением заёмщиком.

1.4 Правовое регулирование кредитных отношенийПорядок предоставления кредита физическим регулируется законодательными актами Российской Федерации, нормативными и иными актами Банка России (в том числе изданными совместно с федеральными органами), к числу которых относятся:

1. Конституция Российской Федерации;

2. Гражданский кодекс Российской Федерации;

3. Федеральный закон "О Центральном банке Российской Федерации (Банке России)"; Банк России имеет право следующие банковские операции и сделки с российскими и иностранными кредитными организациями: предоставлять кредиты на срок не более одного года под обеспечение ценными бумагами и другими активами; предоставлять кредиты без обеспечения на срок не более одного года российским кредитным организациям, имеющим рейтинг не ниже установленного уровня.

Обеспечением кредитов банка России могут выступать: золото и другие драгоценные металлы в стандартных и мерных слитках; иностранная валюта; векселя, номинированные в российской или иностранной валюте; государственные ценные бумаги.

Списки векселей и государственных ценных бумаг, пригодных для обеспечения кредитов Банка России, определяются решением Совета директоров

4. Федеральный закон "О банках и банковской деятельности";

5. Федеральный закон Российской Федерации "О защите прав потребителей";

6. Федеральный закон Российской Федерации "Об ипотеке (залоге недвижимости)";

7. Федеральный закон "О кредитных историях";

В данном законе определяются понятие и состав кредитной истории, основания, порядок формирования, хранения и использования кредитных историй, регулируется связанная с этим деятельность бюро кредитных историй, устанавливаются особенности создания, ликвидации и реорганизации бюро кредитных историй, а также принципы их взаимодействия с источниками формирования кредитной истории, заемщиками, органами государственной власти, органами местного самоуправления и Банком России.

Целями закона "О кредитных историях" являются создание и определение условий для формирования, обработки, хранения и раскрытия бюро кредитных историй информации, характеризующей своевременность исполнения заемщиками своих обязательств по договорам займа (кредита), повышения защищенности кредиторов и заемщиков за счет общего снижения кредитных рисков, повышения эффективности работы кредитных организаций.

8. Указание Банка России от 13.05.2008 № 2008-У "О порядке расчета и доведения до заемщика - физического лица полной стоимости кредита";

9. Положение Банка России от 26.03.2004 № 254-П "О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженностям";

10. Положение Банка России от 31.08.1998 № 54-П "О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашения)";

11. Письмо Банка России от 05.05.2008 № 52-Т "О Памятке заемщика по потребительскому кредиту";

Данное письмо включает в себя информацию о потребительском кредите, а также условиях его погашения оно является памяткой заёмщика по погашению кредита и создано в целях обеспечения законности в сфере потребительского кредитования, а также повышения финансовой грамотности населения в данной памятке содержится информация, которая может помочь заёмщику при принятии решения о получении потребительского кредита

Потребительский кредит - это кредит, предоставляемый банком на приобретение товаров (работ, услуг) для личных, бытовых и иных непроизводственных нужд.

Получение кредита предполагает обязанность вернуть в установленные кредитным договором сроки основную сумму долга (сумму, которая была получена от банка), а также уплатить проценты за пользование кредитом.

Часто условиями кредитного договора также предусматривается необходимость осуществления иных платежей, связанных с получением и погашением кредита, в пользу банка (комиссии за рассмотрение документов на получение кредита, открытие и ведение банковского счета, осуществление переводов денежных средств и т.п.), а также в пользу третьих лиц (платежи, связанные с договорами страхования, залога, перевода средств через отделения связи или иные банки и т.п.).

Если какие-либо предусмотренные кредитным договором платежи не осуществляются или осуществляются несвоевременно и/или не в полном объеме, банком может быть предъявлено требование об уплате неустойки (штрафа, пени).

Похожие работы

... недвижимости, банками, государственными органами, гражданами большое количество вопросов, ответы на которые далеко не очевидны. 1.3. Развитие законодательства об ипотеке и ипотечном кредитовании в современной России Основными актами, регулирующими вопросы ипотеки, являются в настоящее время Гражданский кодекс Российской Федерации[27] (прежде всего гл. 23 Кодекса), Закон РФ «О залоге» от 29 ...

... отношений, имеющих своим предметом использование природных ресурсов и охрану окружающей среды, независимо от метода их регулирования, за пределы гражданского права. Другой пример - Лесной кодекс Российской Федерации, принятый 22 января 1997 г.2 Он исходит из тех же принципов регулирования договоров, что и Водный кодекс РФ. В него включено общее указание на то, что имущественные отношения, ...

... кредита. Если у кредитора в связи с отказом заемщика появляются убытки, то их компенсация возможна только при наличии соответствующего условия в конкретном кредитном договоре. Глава 2. Виды кредитного договора Кредитный договор может предусматривать условие об использовании заемщиком полученного кредита на определенные цели. В этом случае речь идет о целевом кредите, к которому ...

... интерес для участников гражданского оборота представляет возможность новации долга в заемное обязательство. 2. Правовое обеспечение кредитного договора 2.1 Понятие содержание и форма заключения кредитного договора Кредитный договор является особой, самостоятельной разновидностью договора займа. Именно это обстоятельство дает возможность в субсидиарном порядке применять для его ...

0 комментариев