Навигация

Збір з осіб, які беруть участь у грі на тоталізаторі на іподромі

3.7.2 Збір з осіб, які беруть участь у грі на тоталізаторі на іподромі

Збір з осіб, які беруть участь у грі на тоталізаторі на іподромі, справляється у вигляді відсоткової надбавки до плати, визначеної за участь у грі. Його граничний розмір не повинен перевищувати 5 відсотків від суми цієї надбавки. Сума збору справляється адміністрацією іподромів з учасника гри під час придбання ним квитка на участь у грі.

3.8 Податок з реклами Об'єктом податку з реклами є вартість послуг за встановлення та розміщення реклами.Платниками податку з реклами є юридичні особи та громадяни.

Податок з реклами сплачується з усіх видів оголошень і повідомлень, які передають інформацію з комерційною метою за допомогою засобів масової інформації, преси, телебачення, афіш, плакатів, рекламних щитів, інших технічних засобів, майна та одягу: на вулицях, магістралях, майданах, будинках, транспорті та в інших місцях.

Граничний розмір податку з реклами не повинен перевищувати 0,1 відсотка вартості послуг за розміщення одноразової реклами та 0,5 відсотка за розміщення реклами на тривалий час.

Податок з реклами сплачується під час оплати послуг за встановлення та розміщення реклами.

3.9 Збір за право на використання місцевої символіки

Збір за право на використання місцевої символіки справляється з юридичних осіб і громадян, які використовують цю символіку з комерційною метою.

Дозвіл на використання місцевої символіки (герба міста або іншого населеного пункту, назви чи зображення архітектурних, історичних пам'яток) видається відповідними органами місцевого самоврядування.

Граничний розмір збору за право на використання місцевої символіки не повинен перевищувати з юридичних осіб - 0,1 відсотка вартості виробленої продукції, виконаних робіт, наданих послуг з використанням місцевої символіки, з громадян, що займаються підприємницькою діяльністю, - п'яти неоподатковуваних мінімумів доходів громадян.

3.10 Збір за право на проведення кіно- і телезйомок Збір за право на проведення кіно- і телезйомок вносять комерційні кіно- і телеорганізації, включаючи організації з іноземними інвестиціями та зарубіжні організації, які проводять зйомки, що потребують від місцевих органів державної виконавчої влади додаткових заходів (виділення наряду міліції, оточення території зйомок тощо).Граничний розмір збору за право на проведення кіно- і телезйомок не повинен перевищувати фактичних витрат на проведення зазначених заходів.

3.11 Збір за право на проведення місцевих аукціонів, конкурсного розпродажу і лотерей

Платниками збору за проведення місцевих аукціонів, конкурсного розпродажу і лотерей є юридичні особи і громадяни, які мають дозвіл на проведення аукціонів, конкурсного розпродажу і лотерей.

Об'єктом збору за право на проведення місцевих аукціонів, конкурсного розпродажу і лотерей є вартість заявлених до місцевих аукціонів, конкурсного розпродажу товарів виходячи з їх початкової ціни або суми, на яку випускається лотерея.

Граничний розмір збору за право на проведення місцевих аукціонів, конкурсного розпродажу і лотерей не повинен перевищувати 0,1 відсотка вартості заявлених до місцевих аукціонів, конкурсного розпродажу товарів або від суми, на яку випускається лотерея.

Збір за право на проведення місцевих аукціонів і конкурсного розпродажу справляється за три дні до їх проведення.

Збір за право на проведення лотерей справляється під час одержання дозволу на випуск лотереї.

Граничний розмір збору за право на проведення лотерей з кожного учасника не повинен перевищувати трьох неоподатковуваних мінімумів доходів громадян.

3.12 Комунальний податок Комунальний податок справляється з юридичних осіб, крім бюджетних установ, організацій, планово-дотаційних та сільськогосподарських підприємств. Його граничний розмір не повинен перевищувати 10 відсотків річного фонду оплати праці, обчисленого виходячи з розміру неоподатковуваного мінімуму доходів громадян.3.13 Збір за проїзд територією прикордонних областей автотранспорту, що прямує за кордон

Збір за проїзд територією прикордонних областей автотранспорту, що прямує за кордон, справляється з юридичних осіб та громадян України у розмірі до 0,5 неоподатковуваного мінімуму доходів громадян залежно від марки і потужності автомобілів, а з юридичних осіб та громадян інших держав, у тому числі і суб'єктів колишнього Союзу РСР, у розмірі від 5 до 50 доларів США. Збір не справляється за проїзд автотранспорту, що здійснює перевезення за кордон:

- вантажів за державним замовленням і державним контрактом;

- громадян України, що направляються у службові відрядження;

- спортсменів, що від'їжджають на міжнародні змагання;

- громадян, що від'їжджають у порядку культурного обміну, на лікування, оздоровлення (дітей) та за телеграмою на похорон близьких родичів.

3.14 Збір за видачу дозволу на розміщення об'єктів торгівлі

Збір за видачу дозволу на розміщення об'єктів торгівлі - це плата за оформлення та видачу дозволів на торгівлю у спеціально відведених для цього місцях.

Збір за видачу дозволу на торгівлю справляється з юридичних осіб і громадян, які реалізують сільськогосподарську, промислову продукцію та інші товари залежно від площі торгового місця, його територіального розміщення та виду продукції.

Граничний розмір збору за видачу дозволу на торгівлю не повинен перевищувати 20 неоподатковуваних мінімумів доходів громадян для суб'єктів, що постійно здійснюють торгівлю у спеціально відведених для цього місцях, і одного неоподатковуваного мінімуму доходів громадян в день - за одноразову торгівлю. Збір за видачу дозволу на торгівлю справляється уповноваженими організаціями, яким надано таке право.

3.15 Податок з продажу імпортних товарів Платниками податку з продажу імпортних товарів є юридичні особи і громадяни, які зареєстровані як суб'єкти підприємництва.Об'єктом оподаткування є сумарна вартість товарів за ринковими цінами, що зазначається у декларації, яка подається щоквартально до державної податкової інспекції по району (місту) за місцезнаходженням (місцем проживання) суб'єкта підприємництва.

Граничний розмір податку з продажу імпортних товарів не повинен перевищувати 3 відсотків виручки, одержаної від реалізації цих товарів.

Місцеві податки і збори перераховуються до бюджетів місцевого самоврядування в порядку, визначеному Радами народних депутатів, якими вони встановлюються. Стягнення не внесених в установлений термін місцевих податків і зборів здійснюється згідно з чинним законодавством.

Над міру сплачені платниками суми місцевих податків і зборів зараховуються в рахунок майбутніх платежів або повертаються їм згідно з чинним законодавством.

Іноземні юридичні особи і громадяни сплачують місцеві податки і збори на рівних умовах з юридичними особами та громадянами України, якщо інше не передбачено міжнародними договорами та законодавством України.

Відповідальність за правильність обчислення, своєчасність сплати місцевих податків і зборів до бюджету місцевого самоврядування покладається на платників відповідно до чинного законодавства.

Контроль за сплатою місцевих податків і зборів здійснюється державними податковими інспекціями6.

Похожие работы

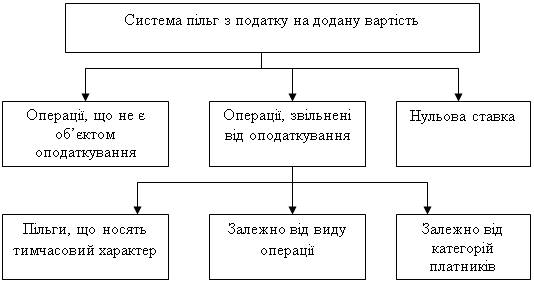

... наданню послуг у сфері ігорного бізнесу та побутових послуг за готівку та інших форм розрахунку. Об’єкт: плата за торгівельний патент. 3. Податкові пільги в державному регулюванні економіки. Податкові пільги – це інструменти податкового регулювання, що закріплені в нормативних актах як винятки із загальної схеми обчислення конкретного виду податку, і стосуються, об’єкта, ставки або ...

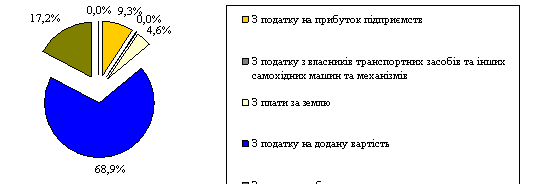

... податкові служби. 2.2 Місце і роль місцевих податків, зборів (обов'язкових платежів) у загальному розвитку держави Як правило місцеві податки і збори (обов'язкові платежі) не відіграють вирішальної ролі у формуванні консолідованого і місцевих бюджетів. Вони виступають як додаткові джерела фінансування, що доповнюють над ходження від загальнодержавних податків, зборів (обов'язкових платежів) ...

... державної податкової служби здійснюється працівниками підрозділів обліку платників податків відповідно до структури, яка затверджується Державною податковою адміністрацією України. 3.2. Узяття на облік платників податків органами державної податкової служби здійснюється за принципом організаційної єдності реєстраційних процедур, що провадяться державними реєстраторами, та процедур узяття на обл ...

... пільги віднесені до категорії В, тобто ті, що призводять до втрат бюджету. Це свідчить про досить вагомий вплив податкових пільг на формування доходної частини бюджету. Аналіз такого виду податкового стимулу як санкція буде проведено в наступному підрозділі. 2.2 Динаміка нарахування штрафних санкцій, адміністративних стягнень до бюджетів м. Чернівці за 2005-2007 роки Штрафні санкції та адм ...

0 комментариев