Навигация

Функции налогообложения предпринимателей

2. Функции налогообложения предпринимателей

Функции налогообложения предпринимателя воплощены в функциях налогов, которыми облагаются и уплачивают предприниматели в Российской Федерации. В этих функциях непосредственно реализуется назначение налогообложения предпринимателя, как инструмента стоимостного распределения и перераспределения доходов государства, поступающих в виде налогов и сборов от предпринимателей. В то же время, на практическом уровне налогообложение предпринимателя выполняет несколько функций, в каждой из которых реализуется назначение указанных налогов. Взаимодействуя, данные функции образуют систему налогообложения предпринимателя, рассматривая которую, можно сделать вывод о том, что на данном этапе налоги, взимаемые с предпринимателей, выполняют следующие функции: фискальную, распределительную, контрольную, поощрительную, регулирующую.[[8]]

1. Фискальная функция является основной функцией налогообложения предпринимателя, посредством которой реализуется главное предназначение налогов этой сферы налогообложения: формирование и мобилизация финансовых ресурсов государства за счет поступления налоговых платежей из этой сферы, а также аккумулирование в бюджете средств для выполнения общегосударственных или целевых государственных программ. Все остальные функции налогообложения предпринимателя - производные от этой функции

2. Распределительная (социальная) функция налогов, взимаемых с предпринимателей, состоит в перераспределении общественных доходов между различными категориями населения. Как отмечается в научной литературе, через налогообложение в целом, и налогообложение предпринимателей в частности, достигается "поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними". В итоге происходит изъятие части дохода одних и передача его другим. Ярким примером реализации фискально-распределительной функции налогообложения являются акцизы, устанавливаемые на отдельные виды товаров и в первую очередь на товары роскоши, а также механизмы прогрессивного налогообложения. В некоторых социально-ориентированных странах (Швеция, Норвегия, Швейцария) почти на официальном уровне признается, что налоги представляют собой плату высокодоходной части населения менее доходной за социальную стабильность.[[9]]

3. Контрольная функция налогов - через налоги, взимаемые с предпринимателей, государство осуществляет контроль за финансово-хозяйственной деятельностью предпринимателей, за источниками их доходов и расходами. Благодаря денежной оценке сумм налогов, поступивших от предпринимателей, возможно количественное сопоставление показателей доходов с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность налоговой системы в целом, обеспечивается контроль за видами деятельности и финансовыми потоками. Кроме того, через контрольную функцию налогообложения выявляется необходимость внесения изменений в налоговую систему и бюджетную политику государства.

4. Поощрительная функция налогов - порядок налогообложения предпринимателя может отражать признание государством особых заслуг определенных категорий граждан перед обществом (например, предоставление налоговых льгот). Однако данная функция представляет собой простое приспособление налоговых механизмов в целях реализации социальной политики государства и является скорее сопутствующей функцией, чем ведущей.

5. Регулирующая функция налогов – налог, взимаемый с предпринимателя, рассматривается, как регулятор тех или иных общественных отношений. Данная функция налогов направлена в первую очередь на достижение посредством налоговых механизмов тех или иных задач финансово-экономической политики государства в сфере налогообложения предпринимателей. Здесь также выделяют стимулирующую, дестимулирующую и воспроизводственную подфункции налогообложения предпринимателя.

Стимулирующая подфункция направлена на поддержку развития тех или иных экономических явлений в сфере налогообложения предпринимателя. Она реализуется через систему специальных налоговых льгот и освобождений. Нынешняя российская налоговая система предоставляет широкий набор налоговых льгот разным категориям предпринимателей (например, занимающимся сельскохозяйственным производством, осуществляющим капитальные вложения в производство и благотворительную деятельность и т.д.).

Дестимулирующая подфункция напротив направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов, например через реализацию государством своей протекционистской экономической политики. Это проявляется через введение повышенных ставок налогов (например, для казино установлена ставка налога на прибыль в размере 90 %), установлении специального налога на вывоз капитала, повышенных таможенных пошлин, налога на имущество, акцизов и др.[[10]]

Воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов в сфере налогообложения предпринимателей. Эту подфункцию выполняют отчисления предпринимателей на воспроизводство минерально-сырьевой базы, плата за воду и т.д.

В то же время, фискальная и регулирующая функции противоречивы не только сами по себе - они также противоречат друг другу. В частности, фискальная компонента приобретает большое стабилизирующее значение, когда влечет за сбой снижение общего налогового бремени предпринимателей. Это возможно только путем перераспределения налоговой тяжести между плательщиками (предпринимателями), что непосредственно требует учета регулирующих механизмов налогообложения. Однако в любом случае, налог не имеет целью подрыва собственной основы: налог существует для получения средств и не должен ограничивать, угнетать источник этих средств. Он не предназначен для ограничения, запрещения, конфискации, наказания.

Заключение

В данной курсовой работе была изучена тема – «Принципы и функции налогообложения предпринимателя». В курсовой работе была поставлена конкретная цель – раскрыть содержание выбранной темы с современной точки зрения. В процессе работы были решены следующие задачи:

▬ исследованы принципы налогообложения предпринимателя;

▬ охарактеризованы функции налогообложения предпринимателя.

По итогам проведенных исследований можно сделать такие выводы

Принципы налогообложения предпринимателя по своей сути равнозначны общим (универсальным) принципам налогообложения, закрепленным в Налоговом кодексе РФ. Они выражают основную сущность норм предпринимательского права и главные направления государственной политики в области правового регулирования соответствующих общественных отношений.

К принципам налогообложения предпринимателя относятся: принцип законности, принцип федерализма, принцип всеобщности, принцип равенства (равного налогового бремени), принцип экономической обоснованности, принцип определенности, принципы гласности, открытости и прозрачности, принцип правоты налогоплательщика (предпринимателя), принцип справедливости, принцип взимания налогов в публичных целях, принцип единства экономического пространства Российской Федерации и единства налоговой политики, а также принцип единства системы налогов и сборов РФ.

Функции налогообложения предпринимателя воплощены в функциях налогов, которыми облагаются и уплачивают предприниматели в Российской Федерации. В этих функциях непосредственно реализуется назначение налогообложения предпринимателя, как инструмента стоимостного распределения и перераспределения доходов государства, поступающих в виде налогов и сборов от предпринимателей. К функциям налогообложения предпринимателя относятся - фискальная функция, распределительная функция, контрольная функция, поощрительная функция, регулирующая функция.

Список использованной литературы

1. Конституция Российской Федерации: Принята 12 декабря 1993 года. [Электронный ресурс]. – Режим доступа: http://www.rg.ru/.

2. Налоговый кодекс Российской Федерации часть первая от 31 июля 1998 года N 146-ФЗ, и часть вторая от 5 августа 2000 года N 117-ФЗ. [Электронный ресурс]. – Консультант Плюс. Версия от 01.08.2007 г. – CD-ROM.

3. Гражданский кодекс Российской Федерации, часть первая от 30 ноября 1994 года № 51-ФЗ, часть вторая от 29 января 1996 года № 14-ФЗ. [Электронный ресурс]. - Режим доступа: http://garant.ru/.

4. Практический комментарий основных изменений налогового законодательства Российской Федерации (федеральные законы Российской Федерации N 64-ФЗ от 26 апреля 2007 года; N 75-ФЗ от 16 мая 2007 года). [Электронный ресурс].– Режим доступа: http://www.consultant.ru/.

5. Зенин И.А. Предпринимательское право: Учебник для студентов и преподавателей вузов. / И.А. Зенин. – GUMER-INFO, 2007. – 305 с. [Электронный ресурс]. - Режим доступа: http://www.gumer.info/library/.

6. Лыкова Л.Н. Налоги и налогообложение в России: Учебник для студентов и преподавателей вузов / Л.Н. Лыкова. – М.: Allpravo, 2007. – 409 с. [Электронный ресурс]. - Режим доступа: http:// allpravo.ru./.

7. Налоги и налоговое право: Учебное пособие. / Под редакцией А.В. Брызгалина.— М.: ЮНИТИ-ДАНА, 2006. – 453 с.

8. Налоги: Учебное пособие / Под редакцией Д.Г Черника. – М.: Финансы и статистика, 2006. – 565 с.

9. Основы предпринимательского права (Серия: "Русское юридическое наследие"). // Каминка А.И. – М.: Зерцало, 2007. – 413 с.

10.Юткина Т.Ф. Налоги и налогообложение: Учебник для студентов вузов / Т.Ф. Юткина. – М.: НОРМА – ИНФРА - М., 2006. – 576 с.

[1] Зенин И.А. Предпринимательское право: Учебник для вузов. / И.А. Зенин. – GUMER-INFO, 2007. – с. 29

[2] Основы предпринимательского права // Каминка А.И. – М.: Зерцало, 2007. – с. 64-65

[3] Лыкова Л.Н. Налоги и налогообложение в России: Учебник / Л.Н. Лыкова. – М.: Allpravo, 2007. – с. 286

[4] Налоги: Учебное пособие / Под редакцией Д.Г Черника. – М.: Финансы и статистика, 2006. –с. 18-19

[5] Зенин И.А. Предпринимательское право: Учебник для вузов. / И.А. Зенин. – GUMER-INFO, 2007. – с. 31

[6] Налоги и налоговое право: Учебное пособие. / Под ред А.В. Брызгалина.— М.: ЮНИТИ, 2006. – с.159

[7] Юткина Т.Ф. Налоги и налогообложение: Учебник / Т.Ф. Юткина. – М.: ИНФРА - М., 2006. – с.57-58

[8] Лыкова Л.Н. Налоги и налогообложение в России: Учебник / Л.Н. Лыкова. – М.: Allpravo, 2007. – с. 290

[9] Основы предпринимательского права // Каминка А.И. – М.: Зерцало, 2007. – с. 65

[10] Зенин И.А. Предпринимательское право: Учебник для вузов. / И.А. Зенин. – GUMER-INFO, 2007. – с. 31

Похожие работы

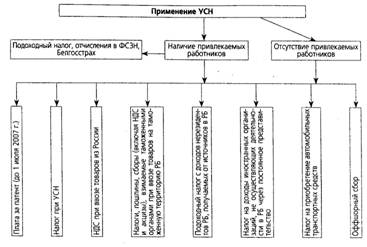

... амортизируемого имущества понимают остаточную стоимость такого имущества, сложившуюся на 1 число месяца, в котором налогоплательщик подает заявление о переходе на применение упрощенной системы налогообложения, определяемую в соответствии с законодательством Российской Федерации о бухгалтерском учете. Переход налогоплательщиков на упрощенную систему налогообложения осуществляется в заявительном ...

... 183 дкей в календарном году)32, так и не имеющих его. Получение дохода является основным признаком плательщика этого налога и основанием распространения на физическое лицо действия Закона РФ от 07.12.91 г. Объекю налогообложения – совокупный доход, полученный физическим лицом в календарном году от всех видов деятельности, из разных источников, как в денежной, так и в натурапьной форме. Доходы в ...

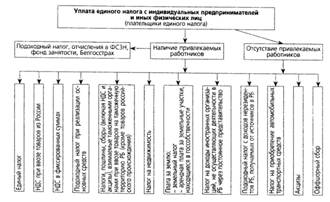

... регулирующей функции налогов, баланс между задачами по обеспечению социально-незащищенных слоев населения и потребностью способствовать подъему экономики. Г Л А В А 2 1. Налоговый механизм индивидуального предпринимательства в рыночной экономике России. Предпринимательская деятельность граждан, осуществляемая без образования юридического лица, регулируется в основном теми же правилами и нормами ...

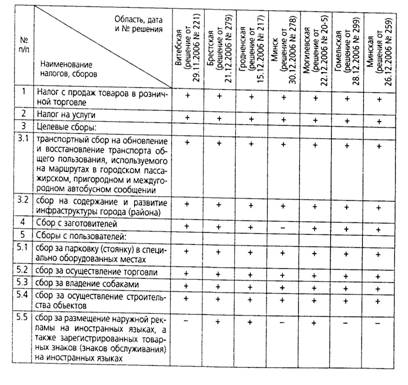

... в порядке, установленном статьей 52 Налогового кодекс. Таким образом, можно сделать вывод о разнообразии систем налогообложения индивидуальных предпринимателей. Это позволяет индивидуальным предпринимателям гибко и успешно реагировать на изменения в экономике Республики Беларусь, конъюнктуре рынка и т.п. В том числе очень важна возможность перехода от одной системы налогообложения к другой. ...

0 комментариев