Навигация

Для уплаты НДС Вам следует рассчитать выручку от реализации товаров (работ, услуг). Следует вспомнить понятие объекта НДС

2. Для уплаты НДС Вам следует рассчитать выручку от реализации товаров (работ, услуг). Следует вспомнить понятие объекта НДС.

Объект налогообложения по НДС.

Объектом налогообложения по НДС признаются следующие операции:

—реализация товаров (работ, услуг) на территории РФ;

—передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд;

—выполнение строительно-монтажных работ для собственного потребления; - ввоз товаров на таможенную территорию РФ.

Особого внимания заслуживает понятие «реализации» как объекта налогообложения по НДС. Согласно п. 1 ст. 39 НК РФ реализацией признается передача на возмездной основе (в т.ч. обмен) права собственности на товары, результатов выполненных работ, возмездное оказание услуг одним лицом другому лицу, а в случаях, предусмотренных НК РФ, — на безвозмездной основе. Что же касается НДС, то объектом налогообложения по нему признается реализация товаров (работ, услуг) на территории РФ, в т.ч. реализация предметов залога, передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав. Кроме того, для НДС передача права собственности, результатов выполненных работ, оказание услуг на безвозмездной основе также признается реализацией.

3. В общем случае выручка от продажи товаров (работ, услуг) рассчитывается исходя из тех цен, которые установлены в договоре с покупателем (заказчиком). Согласно НК считается, что эти цены соответствуют рыночным (см. ст. 40). Только в некоторых случаях (ст. 40 НК) налоговые органы могут проверить, действительно ли установленные в договоре цены соответствуют рыночным. Назовите эти случаи.

Налоговые органы при осуществлении контроля за полнотой исчисления налогов вправе проверять правильность применения цен по сделкам лишь в следующих случаях: 1) между взаимозависимыми лицами; 2) по товарообменным (бартерным) операциям; 3) при совершении внешнеторговых сделок; 4) при отклонении более чем на 20 процентов в сторону повышения или в сторону понижения от уровня цен, применяемых налогоплательщиком по идентичным (однородным) товарам (работам, услугам) в пределах непродолжительного периода времени.

Найдите статьи Налогового кодекса, закрепляющие особенности определения налоговой базы:

-при договорах финансирования под уступку денежного требования или уступки требования (цессии); ст. 155

-при получении дохода на основании договоров поручения, комиссии или агентских договоров; ст. 156

-при осуществлении транспортных перевозок и реализации услуг международной связи; ст. 157

-при реализации предприятия в целом как имущественного комплекса;

ст. 158

-при передаче товаров, (выполнении работ, оказании услуг) для собственных нужд и выполнения строительно-монтажных работ для собственного потребления; ст. 159

-при ввозе товаров на таможенную территорию Российской Федерации; ст. 160

-особенности определения налоговой базы налоговыми агентами –

ст. 161.

Задание 7. Ставки НДС

Заполните таблицу на основании норм НК РФ. (Не переписывайте норму Налогового кодекса, перечень примеров должен быть оптимальным!!!)

| Ставка НДС, % Нулевая ставка означает, что отпущенные товары (работы, услуги) условно освобождены от налога (п. 1 ст. 164 НК) | Ставка НДС, % 10 % (п.2 ст. 164 НК ) | Ставка НДС, % 18 % (п. 3 ст. 164 НК) |

| Ставка НДС применяется: 1) товаров, вывезенных в таможенном режиме экспорта, а также товаров, помещенных под таможенный режим свободной таможенной зоны, при условии представлении в налоговые органы документов, предусмотренных статьей 165 настоящего Кодекса; 2) работ (услуг), непосредственно связанных с производством и реализацией товаров, указанных в подпункте 1 настоящего пункта; 3) работ, (услуг), непосредственно связанных с перевозкой или транспортировкой товаров, перемещенных под таможенный режим международного таможенного транзита; 4) услуг по перевозке пассажиров и багажа при условии, что пункт отправления или пункт назначения пассажиров и багажа расположены за пределами территории Российской Федерации, при оформлении перевозок на основании единых международных перевозок на основании единых международных перевозочных документов; 5) товаров (работ, услуг) в области космической деятельности; 6) драгоценных металлов налогоплательщиками, осуществляющими их добычу или производства из лома и отходов, содержащих драгоценные металлы, Государственному фонду драгоценных металлов и драгоценных камней субъектов Российской Федерации, фондам драгоценных металлов и драгоценных камней субъектов РФ, Центральному банку Российской Федерации, банкам; 7)товаров (работ, услуг) для официального пользования иностранными дипломатическими и приравненными к ним представительствами или для личного пользования дипломатического или административно-технического персонала этих представительств, включая проживающих вместе с ними членов их семей; 8) припасов, вывезенных с территории Российской Федерации в таможенном режиме перемещения припасов. В целях настоящей статьи припасами признаются топливо и горюче-смазочные материалы, которые необходимы для обеспечения нормальной эксплуатации воздушных и морских судов, судов смешанного (река-море) плавания; | По статье 10 % облагаются: 1)продовольственные товары 2) товары для детей 3) периодических печатных изданий рекламного или эротического характера 4) медицинские товары отечественного и зарубежного производства. | Все остальные товары (работы, услуги), которые не облагаются по ставке 0 и 10 %. |

Задание 8. Налоговый вычет

1. В Налоговом кодексе РФ записано, что НДС, который организация должна заплатить в бюджет по итогам налогового периода (месяц или квартал), рассчитывается так:

|

|

| ||||||

Таким образом, налоговые вычеты - это суммы, на которые можно уменьшить налог, начисленный к уплате в бюджет.

Похожие работы

... указов и подзаконных актов, регулирующих порядок исчисления и уплаты налогов, и систему государственных институтов, осуществляющих администрирование налогов, контроль за своевременностью и полнотой их уплаты. Документом, регламентирующим концептуальные положения структуры и функционирования налоговой системы Российской Федерации, является Налоговый кодекс Российской Федерации (часть I от 31 июля ...

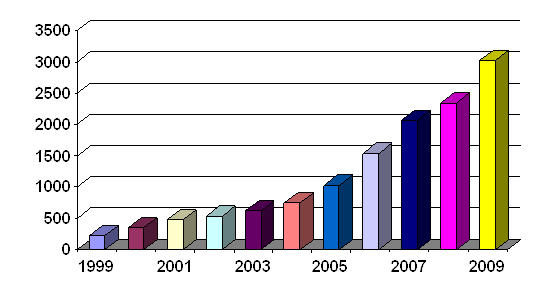

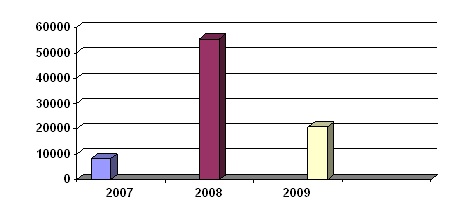

... частях бюджетов всех уровней “бюджета текущих расходов” и “бюджета развития” с целью обеспечения равных потенциальных возможностей регионов и муниципальных образований. 3.2. Прогнозная оценка местных налогов и сборов Последние десятилетия характерны резким ростом количества факторов, оказывающих существенное влияние на развитие общества. При этом изменения стали более кардинальными и ...

... ГТК РФ, Минфина РФ и Постановлений Правительства РФ, регулирующих правовое положение налога на добавленную стоимость. ГЛАВА 2. НДС В СИСТЕМЕ НАЛОГОВЫХ ПЛАТЕЖЕЙ ОРГАНИЗАЦИЙ 2.1 Организационно-экономическая характеристика РГ УП "Усть-Джегутинский ДРСУч" Усть-Джегутинское дорожное ремонтно-строительное управление является обособленным подразделением Государственного унитарного предприятия ...

... индивидуального предпринимательства. [41] 2. ВОПРОСЫ ПРИОБРЕТЕНИЯ И ПРЕКРАЩЕНИЯ ПРАВОВОГО СТАТУСА ИНДИВИДУАЛЬНОГО ПРЕДПРИНИМАТЕЛЯ 2.1 Государственная регистрация индивидуального предпринимателя как хозяйствующего субъекта и регистрация прекращения деятельности индивидуального предпринимателя Граждане Российской Федерации, а также иностранные граждане законно находящиеся на территории ...

0 комментариев