Навигация

Роль внебюджетных фондов в РОССИЙСКОЙ ФЕДЕРАЦИИ

1.2. Роль внебюджетных фондов в РОССИЙСКОЙ ФЕДЕРАЦИИ

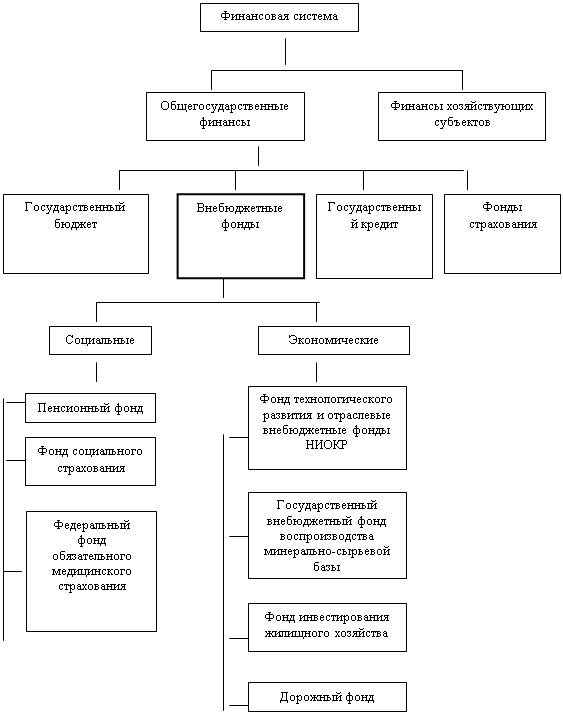

Важным элементом экономической системы является финансовая система, которая создается в процессе аккумулирования значительной части национального дохода в государственном бюджете и его использования для потребностей расширенного воспроизводства, для выполнения государством разнообразных функций (социальных, хозяйственных, воинских и др.). Основное средство аккумулирования средств в государственном бюджете - налоги.

Важным звеном государственных финансов являются внебюджетные фонды государства - форма использования финансовых ресурсов, привлекаемых государством для финансирования не включаемых в бюджет некоторых общественных потребностей и комплексно расходуемых на основе оперативной самостоятельности строго в соответствии с целевыми назначениями фондов. Государственные внебюджетные фонды создаются на базе соответствующих актов высших органов власти, в которых регламентируется их деятельность, указываются источники формирования, определяются порядок и направленность использования денежных средств. Решение об образовании внебюджетных фондов принимает Федеральное собрание РОССИЙСКОЙ ФЕДЕРАЦИИ, а также государственные представительные органы субъектов Федерации и местного самоуправления. Внебюджетные фонды находятся в собственности государства, но являются автономными. Они имеют, как правило, строго целевое назначение и решают две важные задачи: обеспечение дополнительными средствами приоритетных сфер экономики и расширение социальных услуг населения.

Внебюджетные фонды создаются двумя путями. Один путь - это выделение из бюджета определенных расходов, имеющих особо важное значение, другой - формирование внебюджетного фонда с собственными источниками доходов для определенных целей. Так, во многих странах был создан фонд социального страхования, предназначенный для социальной поддержки определенных групп населения. Другие фонды появляются в связи с возникновением новых ранее неизвестных расходов, которые заслуживают особого внимания со стороны общества. В этом случае по предложению правительства законодательный орган принимает специальное решение об образовании данного внебюджетного фонда. Так возникли в ряде государств экономические внебюджетные фонды.

Специальные внебюджетные фонды предназначены для целевого использования. Обычно в названии фонда указана цель расходования средств.

Материальным источником внебюджетных фондов является национальный доход. Преобладающая часть фондов создается в процессе перераспределения национального дохода. Основные методы мобилизации национального дохода в процессе его перераспределения при формировании фондов - специальные налоги и сборы, средства из бюджета и займы.

Специальные налоги и сборы устанавливаются законодательной властью. Значительное количество фондов формируется за счет средств центрального и региональных / местных бюджетов. Средства бюджетов поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов. Доходами внебюджетных фондов могут выступать и заемные средства. Имеющиеся у внебюджетных фондов положительное сальдо может быть использовано для приобретения ценных бумаг и получения прибыли в форме дивидендов или процентов.

Внебюджетные социальные фонды тесно увязаны с бюджетом и между собой. Разнообразие внебюджетных фондов обусловливает сложные многоступенчатые связи между этими фондами и другими звеньями финансовой системы. Различают односторонние, двусторонние и многосторонние финансовые связи.

При односторонних связях денежные средства идут в одном направлении: от финансовых звеньев к внебюджетному фонду. Такая связь появляется при формировании фондов или использования ими средств. (Например, валютные фонды многих стран образуются за счет средств центрального бюджета в форме безвозвратных субсидий. Дорожный фонд США, создаваемый за счет специальных налогов при наличии излишков, предоставляет займы федеральному бюджету.).

При двусторонних связях денежный поток движется между внебюджетными фондами и другими звеньями финансовой системы в двух направлениях. Так фонды социального страхования образуются не только за счет страховых взносов, но и средств центрального бюджета. Одновременно при наличии активного сальдо они приобретают государственные ценные бумаги и становятся кредитором бюджета.

При многосторонних связях один внебюджетный фонд одновременно приходит в соприкосновение с разными финансовыми звеньями и другими внебюджетными фондами, т.е. деньги движутся в разных направлениях между ними.

Федеральные внебюджетные фонды формируются за счет следующих источников.

• специальные целевые налоги и сборы, установленные для соответствующего фонда;

• отчисления от прибыли предприятий, учреждений и организаций;

• средства бюджета;

• прибыль от коммерческой деятельности, осуществляемой фондом как юридическим лицом;

• займы, полученные фондом у Центрального банка РОССИЙСКОЙ ФЕДЕРАЦИИ или у коммерческих банков.

Внебюджетные фонды, являясь составной частью финансовой системы РОССИЙСКОЙ ФЕДЕРАЦИИ, обладают рядом особенностей:

· запланированы органами власти и управления и имеют строгую целевую направленность;

· денежные средства фондов используются для финансирования государственных расходов, не включенных в бюджет;

· формируются в основном за счет обязательных отчислений юридических и физических лиц;

· страховые взносы в фонды и взаимоотношения, возникающие при их уплате, имеют налоговую природу, тарифы взносов устанавливаются государством и являются обязательными;

· на отношения, связанные с исчислением, уплатой и взысканием взносов в фонды, распространено большинство норм и положений Закона РОССИЙСКОЙ ФЕДЕРАЦИИ «Об основах налоговой системы РОССИЙСКОЙ ФЕДЕРАЦИИ»;

· денежные ресурсы фонда находятся в государственной собственности, они не входят в состав бюджетов, а также других фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные законом;

· расходование средств из фондов осуществляется по распоряжению Правительства или специально уполномоченного на то органа (Правление фонда).

Внебюджетные фонды - форма перераспределения и использования финансовых ресурсов, привлекаемых государством для финансирования не включаемых в бюджет некоторых общественных потребностей и комплексно расходуемых на основе оперативной самостоятельности строго в соответствии с целевыми назначениями фондов.

Пенсионный фонд, фонды обязательного медицинского страхования и занятости населения, с одной стороны, являются финансовыми сегментами, выделенными из бюджета для самостоятельного, более эффективного функционирования, с другой — приняли форму страховых фондов. Фонд социального страхования изначально был — и по форме, и по сути — страховым фондом под патронажем профсоюзов.

Область перераспределения бюджетных средств гораздо шире, чем внебюджетных фондов, рамки перераспределения которых ограничены целевым назначением фонда, а в отраслевых фондах — еще и отраслевой принадлежностью. Такая ограниченность в перераспределительной функции этого сегмента государственных финансов в отдельных случаях имеет ряд преимуществ перед бюджетной формой перераспределения финансовых ресурсов. При выделении во внебюджетный фонд части финансовых средств легче просматривается соразмерность централизуемых источников и потребностей, оперативнее решаются вопросы управления данной частью финансовых ресурсов, устраняется неизбежность дефицита по этим фондам, что невозможно достигнуть в бюджетах в условиях экономического кризиса.

За исключением Фонда занятости, все внебюджетные социальные фонды в законодательном порядке наделены самостоятельностью. Но условий для экономической самостоятельности они лишены. Поэтому государственные социальные внебюджетные фонды лишь по форме, а не по содержанию являются фондами взаимного страхования населения. И дело вовсе не в том, что плательщиками страховых взносов в подавляющей части являются работодатели, а не работники. Экономическая природа средств, зачисляемых в указанные внебюджетные фонды, есть не что иное, как часть стоимости воспроизводства рабочей силы. Порядок же уплаты взносов является формой проявления этой сущности. Ничто не мешает органам власти государства установить минимальный уровень оплаты труда (который является нижним уровнем для любого работодателя), включающий как прожиточный минимум, так и долю платежей во внебюджетные фонды, переложив обязанность вносить страховые платежи с работодателей на работников. Однако действующий порядок более прост и привычен для менталитета нашего государства и населения. В других странах страховые взносы распределены более равномерно между работниками и работодателями, а в отдельных государствах подавляющую часть взносов уплачивают работники.

Страховая природа средств внебюджетных социальных фондов является решающей причиной выделения их из бюджета и принципиальным отличием от целевых бюджетных фондов.

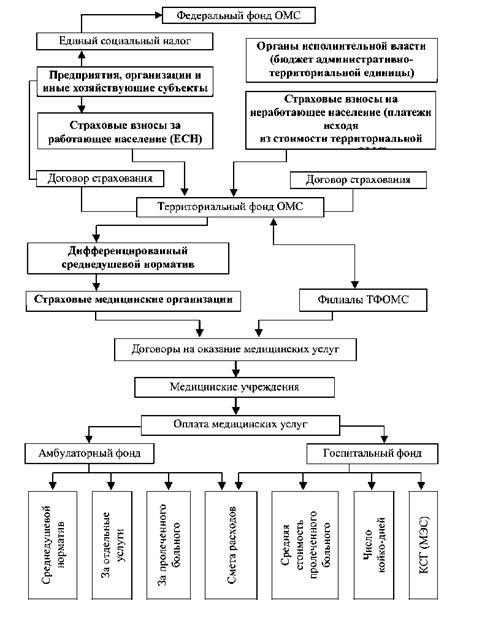

В настоящее время отношения в системе обязательного социального страхования регулируются Федеральным законом № 165-ФЗ с учетом изменений и дополнений, внесенных Федеральным законом от 05.03.2004 № 10-ФЗ «О внесении изменений в Федеральный закон «Об основах обязательного социального страхования» в связи с введением единого социального налога».

При введении единого социального налога были также приняты важнейшие решения в отношении социального страхования как экономической системы – в частности были снижены тарифы на обязательное социальное страхование, введена регрессивная шкала по взиманию взносов с заработной платы. Декларируемые при этом цели в целом совпали с целями либерализации экономики и облегчения налоговой нагрузки на работодателя и на социальные группы, имеющие более высокий доход:

- упрощение для работодателя перечисления взносов;

- повышение собираемости налогов;

- снижение налоговой нагрузки на фонд оплаты труда;

- стимулирование работодателя не уходить от уплаты налогов.

Понижение ставки единого социального налога имеет и негативную сторону. В условиях переходного периода, это усугубляет несбалансированность финансовой системы. Отчисления в фонды существенно сократятся, а это в первую очередь скажется на социальной защищенности граждан. Уменьшится финансирование бесплатных медицинских услуг. Снижение поступлений в ФСС в связи с введением регрессивной шкалы по взиманию страховых взносов с заработной платы, резко ограничило возможности фонда по выполнению возложенных на него функций. Под угрозой ликвидации оказалась традиционная функция социального страхования в нашей стране по финансированию отдыха застрахованных и их детей.

Изменения в налоговом законодательстве существенно ухудшили текущее финансовое положение распределительной составляющей пенсионной системы и неблагоприятно отразятся на состоянии бюджета Пенсионного фонда России. Важнейшими ориентирами при построении национальных систем пенсионного обеспечения, по мнению специалистов Международной организации труда, являются: экономическая и финансовая доступность, индивидуальная справедливость и социальная эффективность. Анализ свидетельствует о том, что ни одному из вышеуказанных принципиальных подходов пенсионная система России в настоящее время не соответствует. Так, финансовое бремя несут только работодатели, для многих категорий которых платежи являются чрезмерными. Особенно это проявляется по отношению к законопослушным плательщикам взносов по единому социальному налогу, выплачивающим приличную заработную плату. И, напротив, до 40-50% либо пользуются льготами (малый бизнес, сельхозпроизводство), либо выплачивают большую часть зарплаты (до 60-80%) «в конвертах». Это позволяет им «экономить» на пенсионном страховании, но при этом их работники не смогут заработать приемлемую по размерам пенсию, поскольку вовсе освобождены от финансового участия в формировании своих пенсионных прав.

Таким образом, анализ текущего финансового состояния исполнения бюджета Пенсионного фонда РОССИЙСКОЙ ФЕДЕРАЦИИ и прогноз на долгосрочную перспективу показывает резкое углубление негативных тенденций в развитии пенсионной системы, обусловленных, прежде всего угрозой потери финансовой устойчивости и самостоятельности в связи с несовершенством ее финансового механизма.

Требуется сформировать пенсионную систему, которая бы гарантировала для наемных работников со средними и высокими заработками размер пенсий после 35-40 лет страхового стажа не менее 50-60% от их заработной платы. Без решения этой задачи экономическое и социальное развитие страны обречено на неудачу.

Изменения в законодательстве, регулирующем обязательное социальное страхование, в частности, порядок его финансирования, говорят скорее о стихийном, чем последовательном развитии этой социально значимой сферы жизни общества.

Государство обязано нести субсидиарную ответственность перед фондами. Снижая налоги, осуществлять финансирование социального обеспечения за счет средств бюджета.

Дальнейшее реформирование сферы пенсионного обеспечения, определенное стратегией социально-экономического развития России на период до 2010 года, осуществляется преобразованием системы предоставления досрочных пенсий в связи с особыми условиями труда путем перехода к накопительным механизмам финансирования досрочных пенсий за счет дополнительных страховых взносов, обеспечивающих необходимый размер пенсии на период с момента достижения льготного пенсионного возраста и до достижения общеустановленного пенсионного возраста.

Государство должно принимать все необходимые меры к тому, чтобы уменьшить негативные для здоровья работников последствия труда в условиях особой вредности, в том числе путем предоставления им дополнительных гарантий и компенсаций, к которым относится, в частности, и возможность уйти на пенсию по старости в более раннем возрасте и при меньшей продолжительности общего трудового стажа.

В настоящее время пенсионеров содержат работающие граждане: за счет их налогов выплачиваются пенсии. Раньше работающих было в несколько раз больше пенсионеров, поэтому налоги были посильными, а размер пенсии достойным. Сейчас ситуация изменилась: общее число трудящихся значительно сократилось. Это связано с демографическим кризисом.

Вывод

Инициативы главы государства, направленные на преодоление демографического кризиса, безусловно, большой шаг вперед по сравнению с сегодняшними мизерными размерами финансирования в поддержку рождаемости. В мае 2006 года Президент В.В.Путин в своем ежегодном обращении к Федеральному Собранию предложил решить сложнейшую демографическую проблему. Ведь ни для кого не секрет, что рождаемость в России очень низкая. Соответственно трудоспособное население уменьшается. Поэтому вопрос о преодолении демографического кризиса стоит очень остро. Президент предложил программу стимулирования рождаемости. Что должно включать в себя целый комплекс мер административной, финансовой и социальной поддержки молодым семьям. Было предложено координальным образом увеличить размер социальных выплат, связанных с материнством и детством. Сюда включены и пособия по уходу за ребенком до 1,5 лет, компенсация затрат на детское дошкольное воспитание, увеличение стоимости родовых сертификатов. Было предложено в два раза увеличить выплаты на содержание ребенка в семье опекуна и приемной семье. Установить единовременное пособие при всех формах устройства детей, лишенный родительского попечения, в семью. Тем самым стимулировать к усыновлению детей, укреплять институт семьи. Очень действенной мерой поддержки материнства и детства явилось предложение создания базового «материнского капитала». Который реально повысит социальный статус женщины решившей родить второго ребенка. В свою очередь женщина может использовать его либо для решения жилищного вопроса, вложив его в приобретение жилья с использованием ипотеки или других схем кредитования по достижении ребенком трехлетнего возраста, либо направить эти средства на образование детей, либо положить эти деньги в накопительную часть своей пенсии. По мнению экспертов, размер таких государственных обязательств в денежном выражении не может быть меньше 250 000 рублей. И эта сумма будет ежегодно индексироваться по инфляции. Размер материнского (семейного) капитала, предусмотренного Федеральным законом от 29 декабря 2006 года N 256-ФЗ «О дополнительных мерах государственной поддержки семей, имеющих детей» в 2008 году составляет 267 500 рублей.

Глава 2. Финансово-правовой режим государственных внебюджетных фондов

Похожие работы

... : на охрану здоровья и медицинскую помощь (ст.41,п. 1), на защиту от безработицы (ст.37 п.3). Финансовой основной реализации конституционных гарантий и прав российских граждан являются государственные внебюджетные фонды социального страхования. Основные принципы их функционирования: - всеобщность – охватывает всех граждан, независимо от пола, национальности, вероисповедания, места проживания; - ...

... и их прибыль использоваться для развития основной деятельности - медицинского страхования, без права свободной капитализации. 3. Перспективы развития государственных внебюджетных фондов и их роль в решении социальных задач Значение внебюджетных социальных фондов состоит в том, чтобы поддержать существование лиц, нуждающихся в помощи, то есть обеспечить минимальный гарантированный уровень ...

... налога исчисляется и уплачивается налогоплательщиком отдельно в отношении каждого фонда и определяется как процентная доля налоговой базы. В данной дипломной работе мы рассмотрим взаимоотношения предприятия с внебюджетными фондами социального характера, поэтому рассмотрим ставки единого социального налога для налогоплательщиков, занятых в производстве. Для налогоплательщиков – ...

... федеральными, региональными, муниципальными (в соответствии с уровнями государственного управления). В зависимости от целей использования они делятся на экономические и социальные. Средствами внебюджетных фондов управляют специально создаваемые государственные и негосударственные (некоммерческие организации) институты либо органы исполнительной власти и местного самоуправления. Предшественниками ...

0 комментариев