Навигация

Внешнеэкономическая деятельность

2.3 Внешнеэкономическая деятельность

Международное научно-техническое и торгово-экономическое сотрудничество предприятий радиоэлектронного комплекса осуществляется на основе комплексного подхода, обеспечивающего реализацию долговременных соглашений о поставках и модернизации зарубежным партнерам высокотехнологичной и наукоемкой продукции. Практически каждое третье предприятие радиоэлектронного комплекса осуществляет внешнеэкономическую деятельность. Ежегодно около 200 предприятий имеют постоянные эффективные торговые отношения с зарубежными партнерами в более, чем 60 странах дальнего и ближнего зарубежья. Объемы экспорта предприятий радиоэлектронного комплекса в последние два года составляют 340 - 430 млн. долларов. Доля экспортных поставок в страны дальнего зарубежья в общем объеме экспорта составляет 89,5 %. Самыми стабильными партнерами на рынке вооружений и военной техники являются Китай, Индия, Кипр, Египет, Вьетнам. Перспективными странами в области военно-технического сотрудничества могут быть Сирия, Иран, Алжир, другие арабские страны, где интересы основного российского конкурента - США в настоящее время явно не выражены.

Планируется расширение рынков сбыта радиоэлектронной продукции за счет взаимовыгодного сотрудничества со странами ближневосточного региона и юго-восточной Азии, в том числе Малайзией, Ираком, Турцией, Индией; освоение рынка африканского региона. Одной из форм расширения российского участия на мировом рынке вооружения и военной техники может явиться ориентация предприятий на модернизацию и предоставление ремонтных и сервисных услуг ранее проданной техники.К сожалению, медленными темпами идет процесс наращивания объемов экспорта гражданской продукции, основанный на интенсификации поиска зарубежных партнеров предприятиями радиоэлектронного комплекса, развитии научно-технического сотрудничества с зарубежными фирмами, создании совместных производств и проектов, участии предприятий в большем количестве международных выставок. Основными торгово-экономическими партнерами являются: Индия, Китай, Мьянма, Чехия, Гонконг, Германия, США, Тайвань Экспорт товаров имеет широкую номенклатуру, включает 36 групп изделий, в том числе:

· аппаратура связи;

· оружие, боеприпасы и их комплектующие, ракетно-зенитные и авиационные системы и оборудование;

· микросхемы интегральные;

· аппаратура и приборы контрольно-измерительные;

· прерыватели, разъединители, переключатели, соединители.

Наиболее крупные поставки вооружения и военной техники в 2004 году осуществляли:

· ФГУП "НПО "Алмаз", г. Москва - части ЗРС С 300 - ПМУ1 в Китай;

· ОАО "Корпорация "Фазотрон-НИИР", г. Москва - БРЛС-"Копье 21" в Индию;

· ФГУП "РКБ "Глобус", г. Рязань - комплекс подготовки авиасредств ОКА-Э1 в Китай, Мьянму, Индию;

· ОАО "НПК "НИИДАР" - береговой загоризонтный радиолокатор поверхностной волны "Подсолнух-Э" в Китай.

Закупки импортной продукции осуществляют 58 предприятий радиоэлектронного комплекса из 44 стран. Основными поставщиками являются Нидерланды (30 % в общем объеме импорта) и Германия (10 %). Общий объем импорта в 1-ом полугодии 2005 года составил 22,6 млн. долларов. Основную номенклатуру импорта составляют: станки и оборудование (доля в общем объеме импорта - 43,7 %), интегральные микросхемы (11,8 %), металлы и изделия из них (10,1 %).Концептуальными основами расширения взаимовыгодного внешнеторгового сотрудничества предприятий радиоэлектронного комплекса являются: формирование и регулирование ценовой политики на радиоэлектронные изделия, развитие рыночной инфраструктуры, создание маркетинговых центров, торговых домов, расширение совместных производств, организация торговых представительств за рубежом, активизация рекламно-выставочной деятельности. Повышения эффективности экспорта можно достичь за счет системного подхода, интеграции усилий российских производителей, экспортеров и государства в целом.

3 Динамика развития рынка, экономические, экологические, социальные перспективы и направления отрасли

3.1 Новая электроника России: тенденции развития

Проблемы отечественной электроники.

К российской электронике, которая переживает непростые времена, наконец-то начало проявлять внимание руководство страны: сверстаны перспективные планы мероприятий, направленные на оздоровление отрасли, внедряется с помощью государства (например, на заводах “Микрон”, “Ангстрем”) более современное оборудование для производства микрочипов по 180- и 130-мкм топологии и т. п. Тем не менее большинство отечественных предприятий, связанных с этой стратегической отраслью, продолжают жить, рассчитывая только на себя. О проблемах таких предприятий, о трудностях и найденных россиянами путях их преодоления, а также о проблемах этой отрасли в целом шла речь на состоявшемся в конце марта в Подмосковье форуме “Новая электроника России”, прошедшем под эгидой ИД “Электроника” и МЭРТ РФ. Форум обозначил основные направления развития отечественной электроники и позволил выявить весьма оптимистическую тенденцию, которая показывает, что благодаря частной инициативе россиян идёт возрождение, становление и, наконец, скажем так, “возмужание” предприятий, которые вполне можно отнести к новому поколению электронной отрасли России.

Состояние рынка.

Представляют интерес аналитические данные по российскому рынку электроники, полученные путем опроса среди компаний-производителей и обнародованные на форуме генеральным директором ИД “Электроника” Иваном Покровским. В минувшем году этот рынок в нашей стране вырос на 30% по сравнению с предыдущим годом и достиг объема в 8,1 млрд. долл. (см. рис. 1). Здесь нельзя не отметить, что доля России на мировом рынке электроники составляет лишь 0,5%, в то время как доля ВВП нашей страны в мире — 3,1%.

Производство электронных компонентов (ЭК) в России ежегодно увеличивается примерно на 10%, более 30% этих изделий идет на экспорт. Вместе с тем российские ЭК составляют только 40% общего потребления (в денежном выражении) данного вида продукции в ВПК и лишь 5% — в производстве гражданской продукции. Таким образом, в обоих сегментах преобладают импортные ЭК.

Интересна динамика отраслевых сегментов этого рынка (см. рис. 2). Наибольший объем — 29% (примерно 2,5 млрд. долл.) — приходится на промышленную электронику: объем потребления ЭК здесь в прошлом году достиг 450 млн. долл., что на 19% больше, чем в предыдущем. По мнению экспертов, такому развитию рынка ЭК в этом сегменте способствовал рост производства и инвестиций в модернизацию промышленности, энергетики, транспорта. Выпуском изделий электроавтоматики занимается более тысячи узкоспециализированных предприятий. Их конкурентными преимуществами на рынке являются близость к заказчику и невысокие расценки на услуги, а узкая специализация способствует снижению уровня конкуренции между ними. Наибольший объем производства электронных изделий в этом сегменте приходится на промавтоматику — 63%; на приводы — 22%, на сварочное оборудование — 7%, на источники питания — 5% и на технологическое и научное оборудование — 3%. Среди основных отечественных производителей в данном сегменте называют компании “Текон” (промышленные контроллеры), “Овен” (контрольно-измерительные приборы), “Электон” (станции управления погружными насосами для добычи нефти). Доля электронных изделий для телекоммуникационного оборудования составляет 16% от объема российского рынка электроники. Рынок ЭК, потребляемых этим сегментом в прошлом году, превысил 450 млн. долл. при росте 35%, что объясняется увеличением инвестиций операторов широкополосного доступа, ростом рынка ВКСС (ведомственные и корпоративные сети связи), реализацией государственных программ в ИКТ, а также увеличением экспорта. В качестве факторов, сдерживавших рост, называются сокращение инвестиций в развитие бизнеса традиционных операторов связи и операторов сотовой связи. Основными потребителями ЭК были следующие отечественные производители телекоммуникационного оборудования связи: “Морион” (Пермь), НПП “Спецстрой-Связь” (Таганрог, крупнейший в стране изготовитель АТС), InfiNet Wireless (Москва). Начиная с 2006 г. был преодолен спад рынка ЭК для военной и аэрокосмической техники. В 2007-м его рост составил 10%, а объем приблизился к 230 млн. долл. При этом увеличение объемов производства продукции предприятиями оборонно-промышленного комплекса (ОПК) составило в минувшем году 7,9% по отношению к предыдущему году; экспорт вооружений и военной техники достиг 8 млрд. долл. при росте на 27%. Однако доля инновационной продукции в общем объеме выпуска ОПК оказалась не велика — всего лишь на уровне 7%. Рынок ЭК для автомобильной электроники в минувшем году достиг 250 млн. долл. при росте в 30%, который снизился примерно на 5—6% по сравнению с 2006-м. Он подразделяется на три сегмента: первичный (43%), вторичный (11%) и дополнительное оборудование (46%). Его развитию способствуют увеличение веса электроники в российских автомобилях, рост рынка дополнительного оборудования, а также выход наших производителей автоэлектроники со своими предложениями на отечественные заводы, занимающиеся сборкой иномарок. Сдерживающими факторами развития этого сегмента эксперты считают сокращение объемов производства автомобилей российских марок и рост конкуренции со стороны зарубежных компаний. Объем рынка ЭК для электронных систем безопасности (аппаратура видеонаблюдения, охранная сигнализация, средства обнаружения, оборудование охранно-пожарного мониторинга и контроля доступа, электронные замки и т. п.) в минувшем году превысил 180 млн. долл. при росте в 30%. Этому способствовали рост спроса на данные системы, увеличение доли российских производителей с 40 до 60%, выход отечественных вендоров систем безопасности на смежные рынки, рост экспорта. Среди крупнейших отечественных производителей систем безопасности — “Аргус-Спектр” (Санкт-Петербург), “Болид”, (Королев, Московская область), “Сибирский арсенал” (Новосибирск), ЭВС (Санкт-Петербург). Объем ЭК для торгового оборудования в 2007 г. остался на уровне предыдущего года — около 70 млн. долл., прекратив рост, что, по мнению аналитиков, обусловлено таким фактором, как насыщение рынка кассовой техники. В последний год рынок ЭК для бытовой электронной техники продолжил рост на 35% и приблизился к отметке 80 млн. долл. Эксперты считают, что его развитие вызвано локализацией производства крупногабаритной бытовой электроники, началом выпуска приставок цифрового телевидения (закончится к 2015 г.), формированием рынка ODM-услуг (Original Design Manufacturer). Среди сдерживающих факторов называют сокращение доли российских марок бытовой электроники, а также стагнацию рынка телефонов и АОНов. Отдельным сегментом, показывающим ежегодный рост на 35—40%, является контрактное (аутсорсинговое) производство электронных изделий, включая изготовление печатных плат, сборку и т. п. Такое стремительное развитие, как полагают аналитики, обусловлено ростом числа контрактных производителей, повышением доверия к российским компаниям, сужением их специализации, а также приходом на наш рынок глобальных компаний-аутсорсеров.

Похожие работы

... рабочим органом, функции который будет выполнять созданный в качестве главного организационного инструмента совершенствования РИС – Аналитический Центр Инновационного Развития (АЦИР). Стратегическая функция АЦИР – организационно-правовое и финансовое сопровождение креативной деятельности в регионе, объединение под единым управлением инновационной и инвестиционной функции. Создатели инноваций ( ...

... ») в производстве машиностроительной продукции продолжает оставаться незначительной, и говорить о коренных сдвигах в мировом машиностроении не приходится. 2. Особенности развития и размещения машиностроительного комплекса РФ 2.1. Особенности размещения машиностроения России Машиностроение отличается от других отраслей промышленности целым рядом особенностей, которые влияют на его ...

... которая поступает в непосредственное потребление без предварительной переработки, относится к предметам потребления. 2.6 Научно-технический прогресс в агропромышленном комплексе. Осуществление научно-технического прогресса в сельском хозяйстве базируется на присущих ему экономических и биологических законах. Вследствие этого научно-технический прогресс в аграрном производстве имеет свои ...

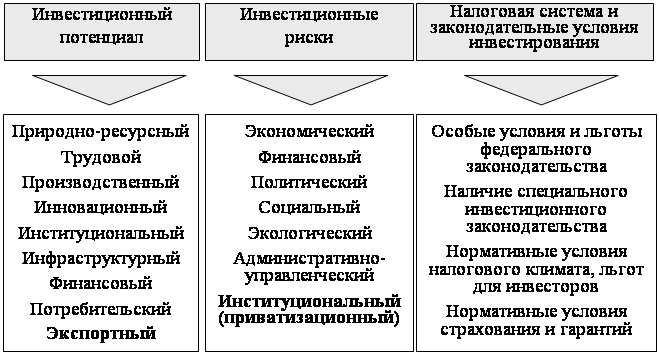

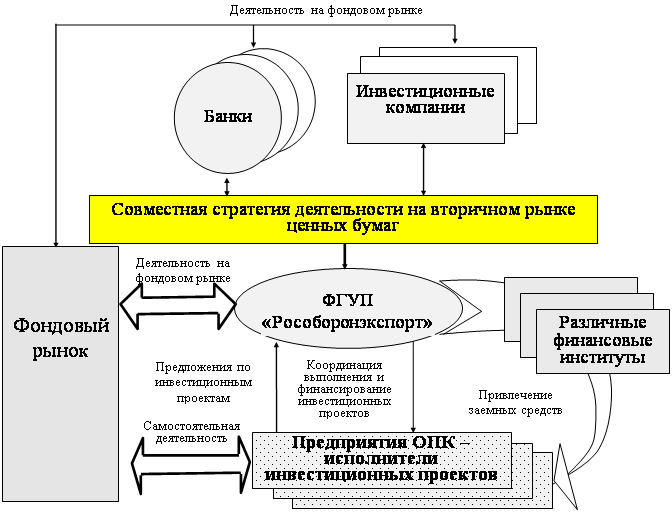

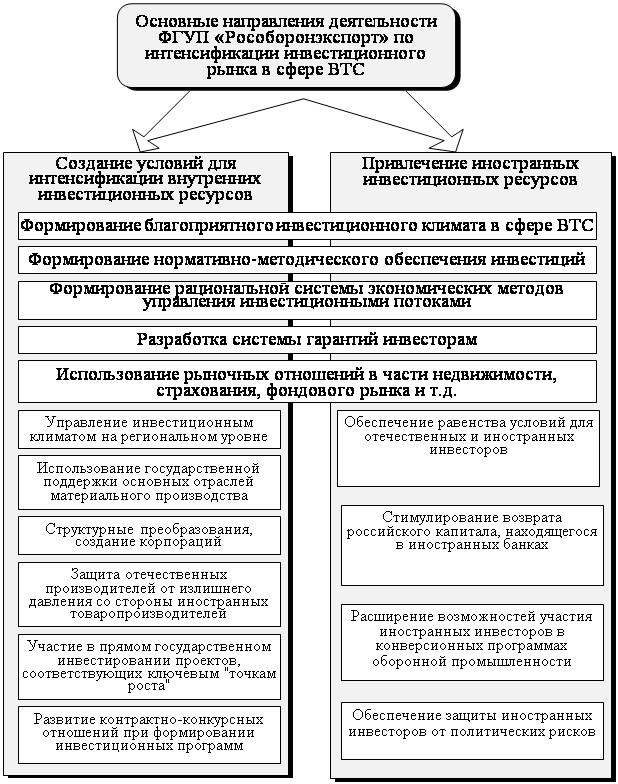

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

0 комментариев