Навигация

Государство как заемщик

2.3 Государство как заемщик

2.3.1 Возникновение и развитие государственного долга

Российское государство получало иностранные кредиты уже в XVIII в., заработав на протяжении всей своей кредитной истории репутацию надежного заемщика, аккуратно и умело управляющего своим государственным долгом. В дореволюционной России, как и в других странах, не было официального разделения государственного долга на внутренний и внешний. Формально выпускались займы, рассчитанные на внутренний рынок и те, которые были ориентированы на иностранных инвесторов. Однако не существовало никаких ограничений на приобретение иностранных бумаг гражданами России и нерезидентами - внутренних долговых обязательств России.

После Октябрьской революции большевики отказались платить по государственным долгам царской России как иностранным, так и отечественным держателям государственных ценных бумаг (к моменту прихода большевиков к власти сумма взятых займов составляла примерно 15 млрд. руб. по золотому курсу на начало 1917 г.). Этот революционный способ решения финансовых трудностей в дальнейшем оказал громадное отрицательное влияние на экономическое развитие страны. Так началась новая кредитная история России, которая продолжалась до 1992 г., когда был легализован (те. узаконен, официально признан) внутренний государственный долг путем принятия целого комплекса решений правительства и указов президента по конверсии и обслуживанию долга перед населением и другими инвесторами.

В период советской власти государственный кредит продолжал функционировать в нашей стране в различных формах, поскольку он по-прежнему оставался важным источником пополнения бюджета, финансирования государственных расходов, покрытия бюджетного дефицита. Формы, инструменты, механизмы реализации государственного кредита претерпевали существенные изменения. В 20-е гг. еще существовали нормальные кредитные отношения и были некоторые элементы государственного долга. После установления в начале 30-х гг. режима централизованного планирования, когда все стало государственным, кредит в общепринятом понимании этого термина исчез, остались только денежные расчеты, проводимые через единственный на всю страну банк. Но доходы населения оказались относительно независимыми от указаний государства. Вот эти-то доходы и стали объектами государственного кредита. Во-первых, были введены принудительные ежегодные займы у населения в размере не менее месячного фонда оплаты труда. Эти займы выпускались с 1925 до 1956г. включительно. Затем они были прекращены. Погашение накопленной задолженности было отложено на 20 лет, выплата процентов по задолженности не предусматривалась. Так возник внутренний государственный долг.

Во-вторых, население и в условиях социализма занималось накоплением денег. Были две официальные формы денежных сбережений для населения: вклады в сберегательные кассы и страхование жизни и имущества. Это осуществлялось в рамках государственных организаций. Незначительная часть этих сбережений была направлена в бюджет и истрачена по усмотрению партийных и государственных чиновников. В тот период был еще и свободнообращающийся 3%-й выигрышный заем, который население назвало золотым, хотя никакого отношения к золоту он не имел. Общая сумма реализованных облигаций этого займа и составляла единственный полноценный элемент государственного долга.

Каким-то подобием государственного долга могла также считаться огромная задолженность по кредитам Госбанка, прежде всего аграрного сектора, т.е. колхозов и совхозов. Но теоретически она не образовывала государственного долга, так как с обеих сторон этого долгового отношения выступало государство: оно было и кредитором в лице государственного банка, и заемщиком в лице государственных предприятий, колхозов. Нарастание этой задолженности началось с начала 70-х гг. и продолжалось до начала перестройки (середина 80-х гг.). Следует напомнить, что в те времена официальная идеология утверждала бездефицитность государственного бюджета СССР. Главными доказательствами этого были невключение эмиссионных кредитов Госбанка хозяйству в состав государственного бюджета, а также введение строгой секретности на все показатели, раскрывающие структуру бюджета и кредитных вложений Госбанка.

В ходе перестройки был признан дефицит бюджета (16,7% от всех расходов в 1989 г.). Бюджет 1991 г. вообще не был выполнен. В 1992 г. Россия стала самостоятельным государством со своим бюджетом. Надо отметить, что формирование внутреннего государственного долга в России началось еще в рамках СССР. Были выпущены облигации различных товарных и денежных займов. После распада СССР пришлось признать какую-то часть его внутреннего долга (3%-й заем, часть обязательств Госбанку и т.д.).

Но в целом в рыночные реформы Россия вошла с незначительным внутренним государственным долгом. К сожалению, это преимущество было быстро утрачено.

Падение производства, начавшееся в 1990 с, не было остановлено с переходом к реформам. Сокращение объема реальных доходов в стране и рост дефицита бюджета вынудили государство обратиться к заемным ресурсам для обеспечения текущих расходов бюджета. Это произошло в форме организации рынка государственных ценных бумаг в 1993-1994 гг. до этого практиковалось прямое кредитование дефицита бюджета Центральным банком России.

Но уже к концу 1996 г. обнаружились серьезные недостатки в функционировании рынка государственных ценных бумаг. Главный из них заключался в том, что этот рынок не способствовал поступлению инвестиций в реальный сектор экономики. Рынок государственных ценных бумаг превратился в мощный механизм поглощения всех свободных денежных ресурсов государственными финансами. Его возможности преувеличивались. Доля государства (правительства) во внутреннем кредите России слишком высока по сравнению с другими странами. В 1993 г. 19% объемов внутреннего кредита шли на финансирование потребностей бюджета, в 1997 г. - более 50%. Для сравнения в 1997 г. у Китая этот показатель составлял 3,3%, Чехии - 2,6%. Отвлечение банковских ресурсов на высокодоходный и безрисковый рынок государственных долговых обязательств привело к тому что кредиты правительству достигли 4,8% ВВП и почти 73% всего объема кредитов банковской системы. Постепенно практика непомерных заимствований на внутреннем рынке, большинство из которых были краткосрочными (в 1998 г. 31% общего объема внутренних государственных ценных бумаг были со сроком погашения менее 1 года), привела к формированию опасной финансовой ситуации. Ее экономический смысл состоял в том, что средства от размещения новых выпусков ценных бумаг полностью направлялись на покрытие долгов по предшествующим выпускам. В 1998 г. платежи из бюджета доходов по ценным бумагам превышали поступления от выпуска новых ценных бумаг. Другими словами, операции по размещению долговых обязательств на внутреннем рынке перестали быть эффективными для правительства и превратились в убыточные. В соответствии с законом РФ «О федеральном бюджете на 1999 г» 30% расходной части составляют затраты на обслуживание государственных долгов.

В августе 1998 г. правительство вынуждено было приостановить выплаты по государственному долгу и начать переговоры с кредиторами по изменению условий его возврата. На начало 1998 г. внутренний долг составлял 688 млрд. руб., в том числе 388 млрд. руб. в ценных бумагах.

Внешний государственный долг представляет собой результат заимствований правительства на международном финансовом рынке. Использование различных форм внешнего финансирования позволяет государству потреблять сверх того, что может произвести его собственная экономика.

В этой связи проблема внешнего долга и управления им становится весьма актуальной для государства, испытывающего острую потребность во внешних заимствованиях.

В отличие от внутреннего долга внешний долг России в основном состоит из наследства» Советского Союза. На международных кредитных рынках СССР считался всегда первоклассным заемщиком и аккуратным плательщиком. Проблемы начались в начале 80-х гг., когда упали мировые цены на нефть, а внутреннее производство уже начало деградировать, для поддержки минимального приемлемого уровня жизни населения пришлось пойти на зарубежные займы. Их, кстати, предоставили без каких-либо проблем. В 1985 г. внешняя задолженность СССР составляла 22,5 млрд. долл., а к концу 1991 г. г примерно 65 млрд. долл. Вот эту задолженность России и пришлось взять на себя. Помимо этого, значительная сумма долгов была у СССР перед некоторыми странами СЭВ. Их тоже пришлось принять на себя России. Общую сумму внешних долгов СССР удалось установить только в середине 90-х гг., когда Россия подключилась к деятельности Парижского и Лондонского клубов, которые регулируют соответственно межгосударственную задолженность и кредитные отношения разных стран, связанные с долгами между частными банками и фирмами. Став самостоятельным государством, Россия вступила в международные финансовые организации: Международный валютный фонд (МВФ) и Мировой банк реконструкции и развития (МБРР). Они тоже предоставили России кредиты.

К моменту августовского финансового кризиса 1998 г. оценка внешнего долга России составляла 142 млрд. долл,, в том числе долг бывшего СССР 88,5 млрд. долл., а собственно России 53,5 млрд, долл. Международным финансовым организациям Россия была должна 26,5 млрд. долл., остальное - это кредиты по правительственной линии и выпуск ценных бумаг на заграничных рынках.

В 1996 г. состоялась первая эмиссия еврооблигаций, выпущенных российским правительством для привлечения средств зарубежных инвесторов. Выход России на международный рынок капитала был обусловлен необходимостью поиска новых более дешевых источников средств для финансирования бюджетных расходов. Таким образом, у российского правительства появился еще один источник заемных финансовых ресурсов, который оказался более дешевым по сравнению со средствами, привлекавшимися на внутреннем рынке. Польза от успешного размещения еврооблигаций заключается не столько в получении необходимых денежных средств, сколько в снижении стоимости обслуживания внутреннего долга.

Однако кризисное состояние всей российской экономики, усугубленное негативным влиянием азиатского финансового кризиса, привело к событиям августа 1998 г., когда Россия объявила о вынужденной отсрочке по выплатам в части внешних долгов.

Похожие работы

... операции (связанные большей частью с обработкой закупаемых и реализуемых ими товаров), транспортировкой грузов, страхованием, но эти функции подчинены осуществлению торговой деятельности. Торгово-посреднические фирмы имеют, как' правило, собственную материально-техническую базу — склады, демонстрационные залы, розничные магазины. Роль торговых посредников выполняют государственные организации и ...

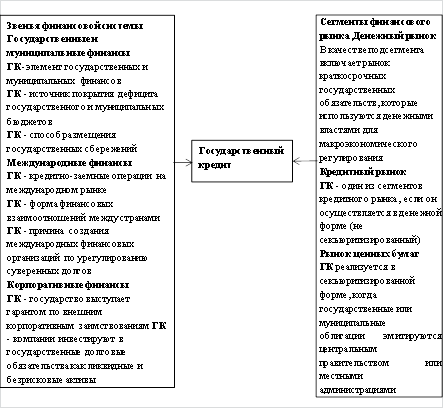

... назначение, используется прежде всего для обеспечения своевременности денежного оборота, опосредующего движение материально-вещественных элементов производственного процесса и реализации товаров. Государственный кредит используется глобально и опосредует платежи товарного и нетоварного назначения. Ресурсы, мобилизуемые помощью государственного кредита, расходуются государством в соответствии с ...

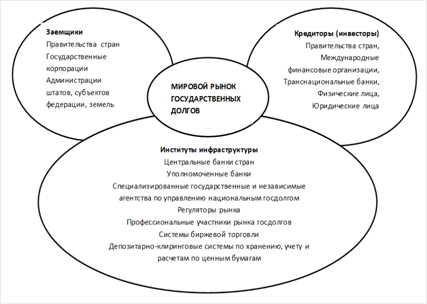

... национальные рынки. В большинстве стран доля нерезидентов в структуре государственного долга составляет от 30 до 70%. Одной из тенденций мировой системы государственных долгов является обострение проблемы суверенных дефолтов в условиях глобализации финансовых кризисов. Глобальный рынок суверенных долгов выступает в качестве своего рода передаточного механизма, через который посредством дефолтов ...

... в современном денежном обращении играет огромную роль, безналичные деньги все более вытесняют наличные. Именно на кредите основано функционирование экономики развитых стран и их денежное обращение, Именно он является фактором ускорения оборота денежных средств; перераспределяет их в народном хозяйстве. Отметим, что "раньше механизм кредитного обращения отражал в основном кратковременные текущие ...

0 комментариев