Навигация

Особенности денежного рынка в России

4. Особенности денежного рынка в России

4.1 Количество и структура денежной массы и ее динамика

Денежная масса - это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство.

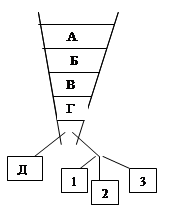

В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству. Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами, прежде всего наличные средства - бумажные деньги и мелкую разменочную монету. На деле доля бумажных денег в денежной массе весьма низка (менее 25%), а основная часть сделок между предпринимателями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег-чеков, кредитных карточек, чеков для путешественников и т.п. Эти инструменты расчетов позволяют распоряжаться денежными депозитами, т.е. безналичными деньгами. При оплате товара и услуги покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Вместе с тем в структуру денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежного обращения получили общее название “квази-деньги”. Квази-деньги представляют собой наиболее весомую и быстро растущую часть в структуре денежного обращения. Экономисты называют квази-деньги ликвидными активами. Под ликвидностью какого-либо имущества или активов понимается их легкореализуемость, возможность их обращения в денежную форму без потери стоимости. Следовательно, самым ликвидным видом активов являются деньги. К высоколиквидным видам имущества относятся золото, другие драгоценные металлы, драгоценные камни, нефть, произведения искусства. Меньшей ликвидностью обладают здания, оборудование.

Для анализа количественных изменений денежного обращения на определенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объем денежной массы используются различные показатели (денежные агрегаты).

Факторы, влияющие на денежную массу. Изменение объема денежной массы может быть результатом как изменения массы денег в обращении, так и ускорения их оборота.

Скорость обращения денег - показатель интенсификации движения денег при функционировании их в качестве средства обращения и средства платежа. Он трудно поддается количественной оценке, поэтому для его расчета используются косвенные данные. Изменение скорости обращения денег и, соответственно, объема денежной массы, зависит от многих факторов: как общеэкономических (циклического развития экономики, темпов экономического роста, движения цен), так и чисто монетарных (структуры платежного оборота, развития кредитных операций и взаимных расчетов, уровня процентных ставок на денежном рынке и т. д.). Ускорению обращения денег способствуют замена металлических денег кредитными, развитие системы взаимных расчетов - внедрение ЭВМ в банковское дело, применение электронных средств денежных расчетов. С помощью денежно-кредитного регулирования государство стремится смягчить экономические кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны.

4.2 Денежные суррогаты и борьба с ними

Характерной чертой жизненного цикла денег как инструмента взаиморасчетов является их постепенная виртуализация — ослабление связи формы и содержания. Если первоначально деньги имели свойства товара, в частности обладали самостоятельной стоимостью, соответствующей их золотому, серебряному или иному носителю, то постепенно эти свойства утрачивались. В начале 70-х годов прошлого века был отменен золотой стандарт, что положило конец связи денег с золотом. С этого момента деньги становятся истинно «бумажными». Последние десятилетия отмечены появлением банковских карт, законодательно оформленных финансовых продуктов, которые, как казалось, должны были сделать неактуальным понятие наличных денег.

Денежные суррогаты — денежные знаки, не предусмотренные законодательством, которые вводятся отдельными предприятиями или иными организациями, а также гражданами самовольно. Причина их появления, в основном нехватка официальных денежных знаков. Например, в 1993—1994 гг. в РФ было отмечено введение Д. с. некоторыми предприятиями ввиду их неплатежеспособности, с одной стороны, и необходимостью рассчитываться с работниками предприятий по заработной плате, с другой стороны. Согласно ст. 27 ФЗ "О Центральном банке Российской Федерации (Банке России)" от 10 июля 2002 г. выпуск на территории РФ запрещается.

Относительно новым подходом являются электронные платежные системы (ЭПС), проблемам развития которых в нашей стране был посвящен круглый стол «Электронные платежи: эффективность и надежность», прошедший в Москве в конце февраля. Судя по высказываниям его участников, уровень доверия россиян к этой инновации относительно невысок и ограничивается преимущественно оплатой мобильной связи (95—97% всего оборота), развитие которой и определяет в основном рост ЭПС. Россияне пока что больше доверяют наличности. По данным ЦБ РФ, менее 15 млн. граждан обладают пластиковыми картами и до 94% операций с ними связано с обналичиванием. Это вполне естественно: деятельность ЭПС не имеет четкой законодательной основы.

Эту деятельность в целом можно охарактеризовать как способ учета перемещения реальных денежных средств. Задачей ЭПС является перемещение денежной суммы от плательщика к получателю. В этом процессе принимают участие законодательно оформленные финансовые институты (например, банки), осуществляя взаимодействие с плательщиками, получателями и решая спорные проблемы, возникающие между ними. Никакой самодеятельности не допускается. Реальные средства перемещаются только между финансовыми институтами или внутри них с помощью стандартных транзакций.

В настоящее время появилось много разновидностей ЭПС. Суть их в том, что, как указано на сайте PayPal (он принадлежит компании eBay), услуги ЭПС основаны на существующей финансовой инфраструктуре банковских счетов и кредитных карт и снабжены собственными службами защиты от мошенничества. Таким образом, эти услуги не нуждаются в дополнительном законодательном обосновании, поскольку при этом не создаются финансовые продукты, выступающие как суррогаты денег.

Несколько иная ситуация складывается в России. Проблемы возникают, когда осуществляется попытка эмиссии виртуальных финансовых продуктов. Например, крупнейшая отечественная платежная система WebMoney предлагает клиентам «титульные знаки» — эквиваленты рублей, долларов и т.д., которые используются в качестве финансового инструмента при осуществлении платежей. Другие компании, например, PayCash, предлагают клиентам осуществить предоплату возможных будущих покупок. Ничего удивительного, что подобные услуги вызывают настороженность у потенциальных крупных клиентов: некоторая компания предлагает клиентам отдать ей без оформления договора свои деньги и взамен предлагает «титульные знаки». Есть о чем задуматься!

Почему отечественные платежные системы игнорируют прямой путь формирования собственных финансовых институтов (например, банков) или, как принято за рубежом, не используют существующую финансовую инфраструктуру? С одной стороны, очевидно, что создание финансовых институтов влечет за собой существенный рост налогов и необходимость соблюдения многочисленных инструкций (в частности, ЦБ РФ). С другой стороны, массовый рынок не охвачен финансовой инфраструктурой в должной степени — наличие счета в коммерческом банке является скорее исключением для наших соотечественников.

Проблемы отечественного бизнеса не свидетельствуют об ущербности идеи виртуальных финансовых операций. Мировой рынок ИТ-поддержки перемещения реальных средств и обращения суррогатов денег активно растет. Примером служат массированные многопользовательские онлайновые ролевые игры, такие как проект «Энтропия». Их общий оборот в Internet — более 1 млрд. долл. После прекращения продажи цифровых артефактов (игровых валют) компанией eBay моментально образовалась биржа виртуальных валют Sparter, которая получила поддержку венчурного фонда Bessemer Venture Partners. Это говорит о том, что инвесторы видят неплохую перспективу в развитии финансового рынка для виртуальных валют.

Похожие работы

... внешнего равновесия. (Глобализация и макроэкономическое равновесие/А. Холопов//Мировая экономика и международные отношения.-2005.-№2. с. 20-27) 4. ВЛИЯНИЕ ТЕНЕВОЙ ЭКОНОМИКИ И КОРРУПЦИИ НА МАКРОЭКОНОМИЧЕСКОЕ РАВНОВЕСИЕ В УКРАИНЕ Говоря о совокупном спросе и предложении нельзя не затронуть тему теневой экономики и коррупции, оказывающих крайне негативное воздействие на их развитие. Объявление ...

... схема анализа фондового рынка Анализ фондового рынка Украины ставит своей целью исследование текущего состояния фондового рынка Украины и определение направления его развития. Для достижения данной цели поставлены следующие задачи: 1. анализ макроэкономических показателей развития экономики Украины в целом; 2. анализ показателей развития ...

... . 4. Какие основные факторы нужно определить прежде, чем формировать инвестиционный портфель клиента? 5. Опишите простую структуру инвестиционного портфеля. ВВЕДЕНИЕ РАЗВИТИЕ РЫНКА ЦЕННЫХ БУМАГ В РОССИИ И ЗАДАЧИ РЕГУЛИРОВАНИЯ Рынок ценных бумаг в России начал свое формирование в первой половине 1991 г. после принятия известного Постановления Совета министров РСФСР ¹ 601 от 25 ...

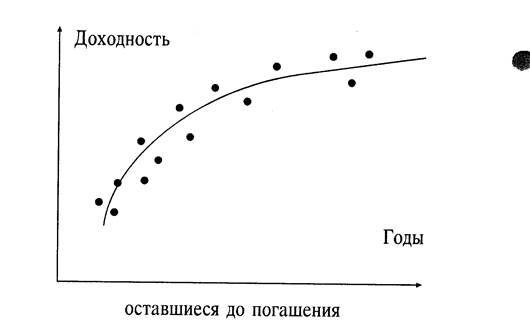

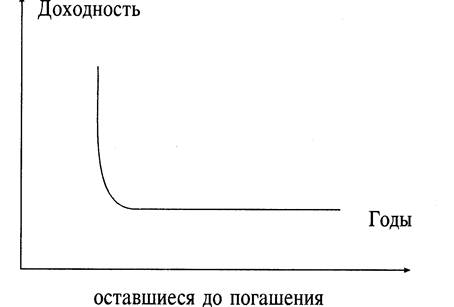

... важной составной частью как денежного рынка, так и рынка капиталов, которые в совокупности составляют финансовый рынок. Цель функционирования рынка ценных бумаг -как и всех финансовых рынков - состоит в том, чтобы обеспечивать наличие механизма для привлечения инвестиций в экономику путем установления необходимых контактов между теми, кто нуждается в средствах, и теми, кто хотел бы инвестировать ...

0 комментариев