Навигация

Затраты связанные с хранением и страхованием актива;

2. затраты связанные с хранением и страхованием актива;

3. затраты на транспортировку актива.

Для финансовых фьючерсов особое значение имеет первый компонент. Если h - доля цены доставки в цене спот (h = D / S), то

Fдейств = S· (1 + h).

Если во время действия контракта актив приносит промежуточные доходы, то они уменьшают цену доставки. Если промежуточные доходы в относительном выражении q, то в общем виде действительная цена контракта примет вид:

Fдейств = S· (1 + h – q).

Задание 3Рассматривается фьючерсный контракт на акции компании АВС, которая в данный момент не выплачивает дивиденды. По контракту предусматривается поставка 1000 акций через год. Ставка доходности ГКО составляет 6 % в год.

а) если сейчас акции АВС продаются по цене 120 долл. за акцию, то какой должна быть фьючерсная цена?

б) если курс акций упадет на 3% то как изменится фьючерсная цена и фьючерсный счет инвестора (уровень маржи) ?

в) если маржа по контракту составляет 12 тысяч долларов, то чему равна доходность (в%) позиции инвестора?

Решение:

Определим альтернативный доход, который может получить инвестор если он продаст акции немедленно.

Дальт = 120 * (1 + 0, 06) = 127, 2 долл. за акцию.

Тогда фьючерсная цена контракта должна составлять не менее 127, 2 тыс. долл. Если котировка контракта меньше этой цены, то инвестору будет выгоднее продать акции сейчас.

Если курс акций уменьшиться на 3%, т. е.

С = 120 * (1 – 0, 03) = 116, 4 долл. за акцию

Дальт = 116, 4 * (1 + 0, 06) = 123, 384 долл. за акцию.

Тогда фьючерсная цена контракта должна составлять не менее 123, 384 тыс. долл. Фьючерсный счет инвестора определим как разность между ценой фьючерсного контракта и суммой получаемой при продаже акций.

123, 384 – 116, 4 = 6, 984 тыс. долл.

Если маржа составляет 12 тыс. долл. при цене акций 120 долл. за акцию, это означает что фьючерсная стоимость контракта составит:

F = 120 + 12 = 132 тыс. долл.

Доходность определяется как отношение дисконтированных доходов к текущей стоимости актива:

Доходность = 12 / (1 + 0, 06) / 120 * 100 = 9, 434 %

Задание 4

Назовите основные переменные, влияющие на стоимость опциона, и объясните их воздействие на примере опциона «колл».

Решение:

Опцион – контракт, согласно которому одна сторона (покупатель) покупает право, а другая сторона (продавец) принимает на себя обязательства поставить или принять актив на условиях контракта.

Основными переменными определяющими стоимость опциона являются – цена исполнения (Е), опционная премия (pm) и курс спот (S) базового актива.

Факторы, которые существенно влияют на опционную премию, включают такие переменные, как:

стоимость подлежащего интереса и соотношение между этой стоимостью и ценой исполнения опциона, текущая стоимость сопутствующих основанию интересов (related interests — например, фьючерсы на подлежащий интерес опциона), стиль опциона, индивидуальные прогнозы участников рынка по поводу будущей изменчивости акции-основания, времени до конца срока действия опциона , ожидаемые выплаты дивидендов по акциям-основаниям, текущие процентные ставки, текущие валютные курсы (в случае опционов на иностранную валюту), величина рынка данного опциона, величины спроса и предложения на рынке по данному опциону , а также по сопутствующим основанию интересам, информация о сделках и ценах на рынке данного опциона и рынках сопутствующих интересов, а также другие факторы, влияющие на цены, акции, сопутствующие интересы в целом. Таким образом, следует понимать, что опционная премия не должна необходимым образом соответствовать или коррелировать с любой теоретической формулой цены опциона, графиком, ценой последней сделки или котировками акции-основания, сопутствующих интересов или других опционов в какое-то конкретное время.

Изменчивость — мера величины диапазона колебаний цены инструмента за определенный период времени — не дает индикации направления, в котором будет изменяться цена. Чем более изменчив основной инструмент, тем выше премия опциона, так как велика вероятность, что в результате использования опциона будет получена прибыль. Измерение изменчивости ставит несколько проблем, однако это единственная переменная, влияющая на цену опциона, которую непосредственно нельзя наблюдать. Существуют два наиболее распространенных метода измерения видов исторической изменчивости и предполагаемой изменчивости.

Историческая изменчивость определяется путем изучения исторически сложившихся цен на основные ценные бумаги и использования математической модели для измерения колебаний от среднего значения.

Предполагаемая изменчивость измеряется путем применения модели ценообразования опционов противоположным образом. Другими словами, если в цене опциона известны все переменные, включая фактическую премию, которая платится на рынке за опцион, можно рассчитать предполагаемую изменчивость. Несмотря на существование этих моделей, важную роль играет точка зрения трейдера; именно она — основной фактор в определении изменчивости.

Рассмотрим опцион «колл»

Колл - опцион на покупку базисного актива.

Местная процентная ставка, или ставка, не подверженная риску, — это фактор, влияющий на премии опционов. Так как премия обычно выплачивается вперед, она должна быть уменьшена с учетом «дополнительных издержек» опциона — затрат на выплату процентов, которые покупатель может возместить, положив премию на депозит. Это означает: чем выше внутренние процентные ставки, тем ниже должна быть премия; в противном случае покупатель для получения более высокой прибыли может зарабатывать на своем капитале.

Опционные стратегии

В приведенных ниже примерах в качестве базисного актива используется акция компании «А», текущая рыночная цена которой составляет 60 руб.

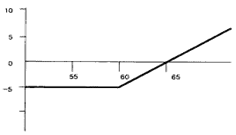

Длинный колл

Здесь инвестор приобретает право на покупку акций по цене исполнения 60 руб., уплатив премию в 5 руб. Равновесие для него наступает в точке пересечения графика с осью абсцисс, где текущая рыночная цена равна цене исполнения плюс премия. При дальнейшем отклонении текущей цены инвестор получает неограниченную прибыль, зависящую от конечной цены акции, на время окончания опциона. В то же время максимальная величина его убытков составляет 5 руб. вне зависимости от падения цены акции.

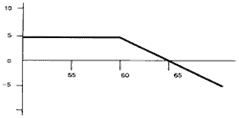

Короткий колл

В данном случае инвестор продал опцион «колл». Равновесие наступает в точке пересечения с графиком. При дальнейшем росте цены выше 65 руб. образуются убытки.

В стратегии длинный колл покупатель приобретает право на покупку опциона по цене исполнения Е, при этом опционная премия составит pm. Ожидаемая цена спот S.

При использовании стратегии длинный колл, покупатель опциона несет максимальный убыток в размере опциональной премии, и получает неограниченную прибыль.

1) затраты составят опциональную премию pm. Они равны максимальным потерям покупателя, если курс спот будет ниже курса исполнения (S < E). В этом случае опцион не исполняется.

2) Если рыночная ситуация будет следующей: (E < S < E + pm). В этом случае опцион исполняется, но все равно является убыточным.

3) (S > E + pm). В этом случае опцион выполняется и покупатель получает прибыль. Р = S – (E + pm)

Для продавца (короткий колл) все наоборот прибыль фиксирована, а убытки неограниченны.

1) При ситуации (S < E) прибыль продавца равна опциональной премии pm.

2) При ситуации (E < S < E + pm) продавец опциона еще будет иметь прибыль, но она будет уменьшаться от pm до 0.

3) При ситуации (S > E + pm) продавец опциона несет убытки в размере (E + pm) – S

Задание 5Проведите анализ позиций покупателя и продавца опциона «колл» на фондовый индекс, текущее значение которого составляет 320, курс исполнения опциона – 300, премия равна 25 пунктам индекса. К какой категории относится опцион в момент заключения контракта?

Решение:

Опцион «колл» с ценой исполнения E = 300, и премией pm = 25. В момент заключения контракта значение индекса S = 320.

Потери (прибыль) покупателя или продавца будут определятся значением индекса в момент истечения опциона - S.

Если рыночная ситуация будет следующей: S < E (S < 300), то в этом случае опцион не исполняется. Продавец опциона получает прибыль, а покупатель опциона несет убытки в размере опционной премии pm. Т. е. убытки покупателя – 25 в значениях индекса.

Если рыночная ситуация отражается неравенством: E < S < E + pm (300 < S < 325). В этом случае опцион исполняется, при этом продавец получает прибыль, а покупатель несет убытки. Найдем размер этих убытков:

Р = S – (E + pm) = 320 – (300 + 25) = – 5 в значениях индекса

Если рыночная ситуация отражается неравенством: S > E + pm (S > 325), то в этом случае опцион выполняется. При этом продавец несет убытки, а покупатель получает прибыль в размере Р = S – (E + pm)

В момент заключения контракта S > E, для опциона «колл» это определяет категорию «с выигрышем» («в деньгах»).

Задание 6

Рассмотрите следующий портфель опционов. Инвестор продает июньский опцион «колл» на акции Microsoft c ценой исполнения $85 и премией $3, 375. Одновременно выписывает июньский опцион «пут» с ценой исполнения $80 и премией $4, 75.

а) начертите диаграмму выплат по такому портфелю на дату истечения опционов;

б) какими будут прибыль (убытки) по этой позиции, если курс продажи акций Microsoft составит $82? А если — $90?

в) в чем состоит прогноз инвестора в отношении курса акций Microsoft, который оправдал бы эту позицию?

Решение:

Инвестор продает опцион «колл» и покупает опцион «пут»

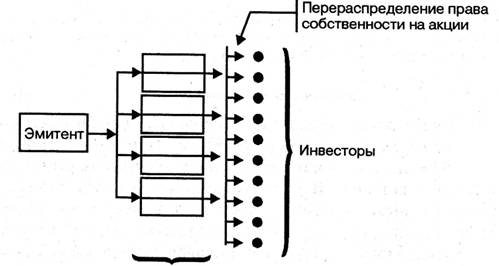

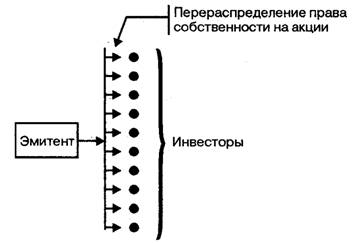

Первая позиция – это длинный «колл». В этой стратегии прибыль ограничена опционной премией, убытки не ограничены. На рисунке она изображена сплошной линией.

Вторая позиция – это короткий «пут». В этой стратегии убытки ограничены опционной премией, прибыль не ограничена. На рисунке она изображена штриховой линией.

Синтетическая позиция – это сумма двух первых. Прибыль в этой стратегии получается при повышении курса спот выше

((Eколл – pm колл) + (Епут + pm пут.)) / 2

Если курс акций составит 82$, то оба опциона исполняются, инвестор несет убытки:

Р = 3, 375 – (85 – 82) + (82 – 80) – 4, 75 = – 2, 375 $ за акцию

При курсе акций 90$, исполняется только опцион «пут», инвестор получает прибыль

Р = 3, 375 + (90 – 80) – 4, 75 = 8, 625 $ за акцию

Данная стратегия предназначена для получения прибыли от роста курса акций. Т. е. инвестор прогнозирует рост курса.

Список литературы

1. Буренин А.Н. Рынки производных финансовых инструментов. — М.: ИНФРА-М, 1996. — 368 с.

2. Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов: Учебное пособие — М.: Научно-техническое общество имени академика С.И.Вавилова, 2007. – 348 с.

3. Валютный и денежный рынок. Курс для начинающих (Серия «Reuters для финансистов»)/Пер. с англ. — М.: Альпина Паблишер, 2007. — 340 с.

4. Галиц Л. Финансовая инженерия: инструменты и способы управления финансовым риском. — М.: ТВП, 1998. — 576 с.

Похожие работы

... объем рынков производных инструментов значительно превышает объем рынков базовых активов. В России ситуация диаметрально противоположная - рынок производных ценных бумаг находится в зачаточном состоянии. Среди причин недостаточного развития рынка деривативов обычно называют как недостаточное разнообразие ликвидных финансовых инструментов и отсутствие достаточного количества кредитоспособных ...

... рынок более емкий с точки зрения его объемов, видов и количества проводимых операций, отсутствуют многие ограничения, имеющие место в сопредельных странах. [21] 2 Анализ валютных операций банка на примере АО «Казкоммерцбанк» 2.1 Анализ внутреннего валютного рынка страны В Казахстане тенденции, оказывающие влияние на состояние внутреннего валютного рынка в 2008 и в 2009 годах, носили ...

... на основании подачи заявления инициатором допуска и предоставлении документа, подтверждающих существование ценных бумаг как объекта гражданских прав. 2.2 Исследование деятельности АО «Народный банк» на фондовом рынке Республики Казахстан Акционерное общество "Народный банк Казахстана" было основано на базе реорганизационного Сберегательного банка Республики Казахстан и на протяжении ряда ...

... кредитов и займов у российских банков и на международном рынке капитала этот показатель достигнет 35 - 40 процентов. 2.3 Главные направления государственной политики по развитию финансового рынка в 2006 - 2008 годах создание необходимых предпосылок для формирования конкурентоспособных институтов финансового рынка; предполагает реализацию следующих мероприятий: совершенствование учетно- ...

0 комментариев