Навигация

Единый социальный налог, налоговые режимы, имущественные налоги

Содержание

Тема 1. Единый социальный налог................................................................ 3

1. Плательщики налога и объект налогообложения...................................... 3

2. Порядок исчисления ЕСН........................................................................... 6

3. Порядок уплаты ЕСН................................................................................. 8

Тема 2. Специальные налоговые режимы.................................................... 11

1. Единый налог на вмененный доход......................................................... 11

2. Упрощенная система налогообложения................................................... 15

Тема 3. Имущественные налоги................................................................... 22

1. Транспортный налог................................................................................. 22

2. Налог на имущество предприятий........................................................... 25

3. Земельный налог....................................................................................... 28

4. Налог на добычу полезных ископаемых................................................. 33

Тема 1. Единый социальный налог

1. Плательщики налога и объект налогообложения

ЕСН предназначен для мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь.

Плательщиками налога являются:

1. Лица, производящие выплаты физическим лицам (организации, индивидуальные предприниматели, лица, не признаваемые предпринимателями).

Объектом налогообложения являются выплаты и иные вознаграждения, начисляемые в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам.

Налоговая база определяется как сумма выплат, начисленных за налоговый период в пользу физических лиц, отдельно по каждому лицу с начала года по истечении каждого месяца нарастающим итогом.

2. Индивидуальные предприниматели, адвокаты.

Объектом налогообложения являются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов. Налоговая база определяется как сумма доходов (в денежной и натуральной форме) за вычетом расходов, связанных с их извлечением. Состав расходов аналогичен порядку состава затрат (по налогу на прибыль).

Суммы, не подлежащие налогообложению:

1) государственные пособия, в т.ч. пособия по временной нетрудоспособности, пособие по уходу за больным ребенком, пособия по безработице, по беременности и родам;

2) все виды выплат, установленных законодательством, связанных с возмещением вреда, причиненного увечьем или иным повреждением здоровья, бесплатным предоставлением жилых помещение и коммунальных услуг, увольнением работников, включая компенсации за неиспользованный отпуск, возмещением иных расходов, включая расходы на повышение профессионального уровня работников, возмещение командировочных расходов. При оплате расходов на командировки в доход не включаются суточные в пределах нормы, фактически произведенные и документально подтвержденные расходы на проезд, оплату услуг аэропортов, расходы по найму жилого помещения, оплате услуг связи, получением загранпаспорта;

3) суммы единовременной материальной помощи, оказываемой:

- в связи со стихийным бедствием на основании решений органов законодательной и исполнительной власти;

- членам семьи умершего работника, или работнику в связи со смертью члена его семьи;

- пострадавшим от террористических актов на территории РФ;

4) доходы членов крестьянского хозяйства, получаемые от производства и реализации сельхозпродукции – в течение 5 лет начиная с года регистрации хозяйства;

5) суммы страховых платежей по обязательному социальному страхованию работников, суммы платежей по договорам добровольного личного страхования работников, заключаемым на срок не менее 1 года или исключительно на случай смерти застрахованного лица или утраты им трудоспособности;

6) суммы единовременной материальной помощи, которую работодатель выплачивает при рождении (усыновлении) ребенка, но не более 50000 руб. на каждого ребенка.

Не подлежит налогообложению совокупная сумма материальной помощи физическим лицам от организаций, финансируемых за счет средств бюджетов, не превышающие 3000 руб. на 1 лицо за налоговый период.

В налоговую базу (в части суммы налога, подлежащей уплате в ФСС) не включаются также любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера и авторским договорам.

Выплаты по лицензионным договорам с 01.01.2005 г. включаются в налогооблагаемую базу.

Любые выплаты, как в денежной, так и в натуральной форме, не принимаемые к вычету при исчислении налога на прибыль, не включаются в налоговую базу по ЕСН.

От уплаты налога освобождаются:

1) организации любых организационно-правовых форм – с сумм выплат, не превышающих в течение налогового периода 100000 руб. на каждого работника – инвалида 1, 2 или 3 группы. Это же относится и к инвалидам, выполняющим работы по гражданско-правовым договорам;

2) с сумм выплат не превышающих 100000 руб. в течение налогового периода на каждого работника:

- общественные организации инвалидов, среди членов которых инвалиды составляют не менее 80%;

- организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов и в которых среднесписочная численность инвалидов не менее 50%, а доля их зарплаты не менее 25%;

- учреждения, созданные для достижения образовательных, культурных, лечебно-оздоровительных целей;

3) индивидуальные предприниматели и адвокаты, являющиеся инвалидами, в части доходов от их предпринимательской деятельности, не превышающей 100000 руб.

Как только выплаты, произведенные в пользу хотя бы одного работника, превысят 100000 руб., указанные выше организации обязаны начислить ЕСН на суммы превышения названного предела по ставкам, которые определены для соответствующей налоговой базы.

2. Порядок исчисления ЕСН

Налоговым периодом является календарный год. Отчетными периодами являются квартал, полугодие и 9 месяцев.

Объект обложения (налоговая база) для работодателей определяется как сумма доходов, начисленных работодателями за налоговый период в пользу работников отдельно по каждому работнику с начала налогового периода по истечении каждого месяца нарастающим итогом.

Применение регрессивной шкалы начинается в том случае и только для тех работников, у которых налоговая база превысила 280000 руб.

Суммы налога исчисляются и уплачиваются налогоплательщиком самостоятельно.

Для работодателей, применяются следующие ставки (см. табл. 6.1).

Таблица 6.1

| Налоговая база на каждого работника нараст. итогом с начала года | Пенсионный фонд РФ (федеральный бюджет) | Фонд социального страхования РФ | Фонды обязательного медицинского страхования | Итого | |

| Федеральный фонд | Территор. фонд | ||||

| 1 | 2 | 3 | 4 | 5 | 6 |

| До 280000 руб. | 20% | 2,9% | 1,1% | 2,0% | 26% |

| От 280001 руб. до 600000 руб. | 56000 руб. + 7,9% с суммы, превышающей 280000 руб. | 8120 руб. + 1,0% с суммы, превышающей 280000 руб. | 3080 руб. + 0,6% с суммы, превышающей 280000 руб. | 5600 руб. + 0,5% с суммы, превышающей 280000 руб. | 72800 руб. + 10% с суммы, превышающей 280000 руб. |

| Свыше 600000 руб. | 81280 руб. + 2,0% с суммы, свыше 600000 руб. | 11320 руб. | 5 000 руб. | 7200 руб. | 104800 руб. + 2% с суммы, свыше 600000 руб. |

Таблица 6.2. Страховые взносы на обязательное пенсионное страхование

| База нарастающим на 1 работника | Для лиц 1966 г.р. и старше | Для лиц 1967 г.р. и моложе | |

| Страховая часть | Страховая часть | Накопит. часть | |

| До 280 000 руб. | 14% | 8% | 6% |

| От 280001 руб. до 600 000 руб. | 39200 руб. + 5,5% с суммы, превышающей 280000 руб. | 22400 + 3,1% с суммы, свыше 280000 руб. | 16800 + 2,4% с суммы, превышающей 280000 руб. |

| Свыше 600 000 руб. | 56 800 руб. | 32 320 руб. | 24 480 руб. |

Дата начисления ЕСН зависит от категории налогоплательщика и определяется как:

§ день начисления выплат и иных вознаграждений в пользу работника – для доходов, начисленных организациями и предпринимателями;

§ день фактического получения дохода – для предпринимателей и адвокатов;

§ день выплаты вознаграждения лицам, которых наняли для работы - для физических лиц, не являющихся индивидуальными предпринимателями.

Сумма налога, подлежащая уплате в ФСС, уменьшается на суммы государственных пособий (по временной нетрудоспособности, беременности и родам, на погребение, на санаторно-курортное обслуживание работников и их детей). Сумма налога, подлежащая уплате в федеральный бюджет, уменьшается на сумму начисленных за тот же период страховых взносов на обязательное пенсионное страхование (налоговый вычет) в пределах сумм, исчисленных исходя из тарифов страховых взносов, (закон от 15.12.2001 г. №167-ФЗ «Об обязательном пенсионном страховании в РФ»).

К лицам, на которые распространяется обязательное пенсионное страхование, относятся также иностранные граждане и лица без гражданства, которые проживают в Российской Федерации как постоянно, так и временно. Эти граждане должны иметь вид на жительство или разрешение на временное проживание.

На выплаты указанным лицам по трудовым договорам или гражданско-правовым договорам, предусматривающим выполнение работ и оказание услуг, а также по авторскому и лицензионному договору, организациям необходимо начислять взносы на обязательное пенсионное страхование. При этом не имеет значения, сколько дней указанные лица проживали в РФ на момент выплаты.

Пример.

Работнику 1961 г. рождения за январь 2007 г. начислена заработная плата 15000 руб.

Начисляется ЕСН по ставкам, установленным в части, подлежащей уплате:

в федеральный бюджет: 15000 руб. * 20% = 3000 руб.;

в ФСС РФ: 15000 руб. * 2,9% = 435 руб.;

в ФФОМС: 15000 руб. * 1,1% = 165 руб.;

в ТФОМС: 15000 руб. * 2% = 300 руб.

Итого: 3900 руб. (15000 * 26%).

Страховые взносы на обязательное пенсионное страхование (финансирование страховой части трудовой пенсии) начислены в сумме 2100 руб. (15 000 руб. * 14%).

Таким образом, сумма ЕСН, подлежащая уплате в федеральный бюджет, составляет:

Похожие работы

... , и печатью этого учреждения. В случае если указанные члены семей не являются пенсионерами, льгота предоставляется им на основании справки о гибели военнослужащего. Налог на имущество физических лиц не уплачивается: - пенсионерами, получающими пенсии, назначаемые в порядке, установленном пенсионным законодательством Российской Федерации; - гражданами, уволенными с военной службы или ...

... за 2000г.Приложение В. Финансовая отчетность предприятия за 2001г. Министерство образования Российской Федерации Адыгейский Государственный Университет ДИПЛОМНАЯ РАБОТА на тему: «НАЛОГИ, ИХ СОСТАВ И СТРУКТУРА» Выполнила: Иванова О.В. Сочи 2004 СОДЕРЖАНИЕ ВВЕДЕНИЕ 7 1. ОСНОВЫ НАЛОГОВОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ 10 2. ЭКОНОМИЧЕСКАЯ ХАРАКТЕРИСТИКА ПРЕДПРИЯТИЯ 28 ПАНСИОНАТ «БУРЕВЕСТНИК» ...

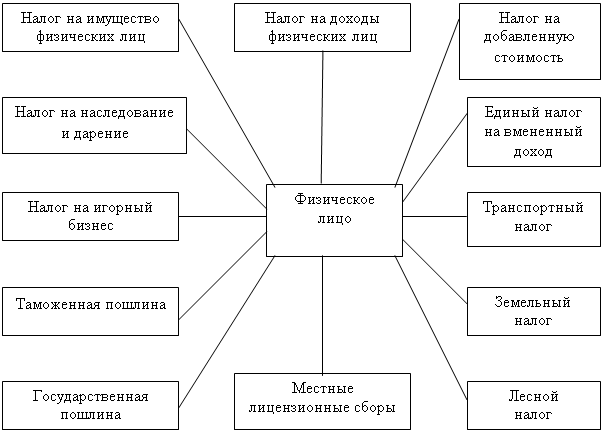

... , спички, чай, кафе). Однако частые смены состава Временного правительства и незначительный период его пребывания у власти не позволяют говорить о каких-либо практических результатах его налогового законодательства. Глава 1. Налоги и сборы с физических лиц 1.1 Экономическое содержание и структура налогов с физических лиц Изучение налогов с населения в развитии предоставляет нам возможность ...

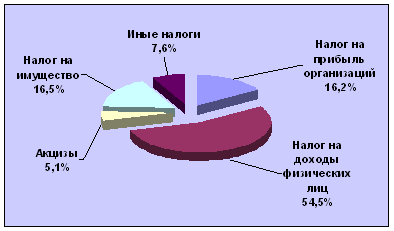

... жилищного фонда и объектов социально-культурной сферы и т.д. Поэтому таким видам налогов должно уделяться повышенное внимание. 3. Оценка перспектив и дальнейшего развития налога на имущество Ежегодно совокупность налогов на имущество приносит в консолидированный бюджет Российской Федерации около 4-6% налоговых доходов, причем в некоторых субъектах Российской Федерации (как, например, в ...

0 комментариев