Навигация

Исчисление налогов на прибыль организаций и на доходы физических лиц

Уральский социально-экономический институт

Академии труда и социальных отношений

Кафедра финансового менеджмента

Контрольная работапо дисциплине «Налоги и налогообложение»

Челябинск 2009 год

Задание 1

Организация занимается производством железобетонных конструкций, исчисляет и перечисляет налог на прибыль и НДС ежемесячно в установленные сроки. В таблице 1 приведены показатели и операции, произведенные за сентябрь 2007 г.

Необходимо:

– рассчитать по налогу на прибыль и НДС налоговую базу;

– исчислить сумму налога, подлежащую уплате в бюджет;

– исчислить сумму налога по дивидендам, удержанную у источника выплат;

– заполнить налоговые декларации.

Таблица 1

Основные показатели и операции за сентябрь 2007 г.

| № п/п | Операция | |

| 1 | Выручка от реализации продукции В т.ч. НДС | 3 776 000 576 000 |

| 2 | Себестоимость реализованной продукции | 1 960 000 |

| 3 | Получен аванс на поставку продукции от покупателя «н» | 300 000 |

| 4 | Зачислены на расчетный счет дивиденды по акциям | 600 000 |

| 5 | Организация оплатила по счету стоимость буфетного обслуживания делегации, сумма выставленного счета на буфетное обслуживание В т.ч. НДС | 11 800 1 800 |

| 6 | Организация осуществила расходы на научные исследования и опытно конструкторские разработки, относящиеся к усовершенствованию производимой продукции, в частности расходы на изобретательство, осуществленные им самостоятельно | 25 000 |

| 7 | Организация заказала и оплатила сувенирную продукцию с символикой фирмы В т.ч. НДС | 17 700 2 700 |

| 8 | Организация оплатила расходы, связанные с оплатой обучения в высшем учебном заведении главного бухгалтера при получении им второго высшего образования | 18 000 |

| 9 | Организация приобрела, оплатила и поставила на баланс служебный легковой автомобиль, стоимостью В т.ч. НДС | 141 600 21 600 |

| 10 | Фонд оплаты труда за 2007 год | 300 000 |

Указания для выполнения задания:

1. При расчете налога на прибыль и НДС следует иметь в виду, что:

– норматив представительских расходов равен 4 % от годового фонда оплаты труда;

– затраты на изготовление сувениров нормируются, и норматив, уменьшающий налогооблагаемую прибыль, равен 1 % от выручки;

– расходы на научные исследования и опытно-конструкторские разработки равномерно включаются в состав прочих расходов в течение одного года при условии использования указанных исследований и разработок в производстве и при реализации товаров, выполнении работ, оказании услуг с 1-го числа месяца, следующего за месяцем, в котором завершены такие исследования;

– расходы на подготовку и переподготовку кадров на договорной основе с образовательными учреждениями, связанные с подготовкой и переподготовкой, в том числе с повышением квалификации кадров, в соответствии с договорами с такими учреждениями включаются в состав прочих расходов, если:

1) соответствующие услуги оказываются российскими образовательными учреждениями, получившими государственную аккредитацию и имеющими соответствующую лицензию, либо иностранными образовательными учреждениями, имеющими соответствующий статус;

2) подготовку или переподготовку проходят работники налогоплательщика, состоящие в штате, а для эксплуатирующих организаций, в соответствии с законодательством Российской Федерации отвечающих за поддержание квалификации работников ядерных установок, работники этих установок;

3) программа подготовки или переподготовки способствует повышению квалификации и более эффективному использованию подготавливаемого или переподготавливаемого специалиста в этой организации в рамках деятельности налогоплательщика. Не признаются расходами на подготовку и переподготовку кадров расходы, связанные с организацией развлечения, отдыха или лечения, а также расходы, связанные с содержанием образовательных учреждений или оказанием им бесплатных услуг, с оплатой обучения в высших и средних специальных учебных заведениях работников при получении ими высшего и среднего специального образования.

2.При исчислении НДС следует иметь в виду, что налоговые вычеты возмещаются из бюджета после принятия на учет товаров, работ, услуг и имущественных прав при наличии соответствующих первичных документов.

3.Налогообложение дивидендов по акциям, принадлежащим организации, осуществлено у источника выплат.

Решение:

Рассчитаем налог на прибыль:

Налогоплательщиками налога на прибыль организаций признаются: российские организации, иностранные организации:

- осуществляющие свою деятельность в РФ через постоянные представительства;

- получающие доходы от источников РФ.

Объектом налогообложения является прибыль, полученная налогоплательщиком. Прибылью является:

- для российских организаций - полученные доходы, уменьшенные на величину производственных расходов, учитываемых в целях налогообложения.

- для иностранных организаций, осуществляющих деятельность в РФ через постоянные представительства, - доходы, полученные через эти постоянные представительства, уменьшенные на величину учитываемых в целях налогообложения расходов, произведенных этими постоянными представительствами.

- для иностранных организаций – доходы, полученные от источников в РФ.

Налоговое законодательство определяет следующие условия, которым должны удовлетворять расходы, учитываемые в целях налогообложения:

- расходы должны быть обоснованными;

- затраты должны быть подтверждены документами, оформленными в соответствии с законодательством РФ;

- расходы должны быть произведены для осуществления деятельности, направленной на получение дохода.

Налоговой базой является денежное выражение прибыли, подлежащей налогообложению, поэтому доходы и расходы налогоплательщика должны учитываться в денежной форме. Налоговая база определяется нарастающим итогом с начала года.

Доходы, полученные в натуральной форме в результате реализации товаров, работ, услуг, имущественных прав, учитываются исходя из цен сделки с учетом положений ст. 40 налогового кодекса РФ, без включения в нее НДС, акциза и налога с продаж. В аналогичном порядке учитываются внерелизационные доходы, полученные в натуральной форме.

Налоговая база по прибыли, облагаемой по ставке, отличной от 24%, определяется налогоплательщиком отдельно. Налогоплательщик должен вести раздельный учет доходов и расходов по операциям, по которым предусмотрен отличный от общего порядок учета прибыли и убытка.

Если в отчетном периоде налогоплательщиком получен убыток, налоговая база такого периода признается равной нулю, а полученные убытки принимаются в целях налогообложения в установленном порядке.

При исчислении налоговой базы в составе доходов и расходов не учитываются:

-доходы и расходы, относящиеся к5 игорному бизнесу;

-доходы и расходы, связанные с деятельностью, попадающей под обложению единым налогом на временный доход для отдельных видов деятельности;

-доходы и расходы, относящиеся к специальным налоговым режимам, - для налогоплательщиков, применяющих специальные налоговые режимы;

-прибыль (убыток) от сельскохозяйственной деятельности.

Особый порядок определения налоговой базы установлен:

- для банков (статьи 290-292 НК РФ);

- для страховщиков (статьи 293-294 НК РФ);

- для негосударственных пенсионных фондов (статьи 295-296 НК РФ);

- для профессиональных участников рынка ценных бумаг (статьи 298-299 НК РФ);

- по операциям с ценными бумагами (статья 280 НК РФ с учетом положений статей 281-282 НК РФ);

- по операциям с финансовыми инструментами срочных сделок (статьи 301-305 НК РФ).

Налоговый период по налогу на прибыль организаций установлен как календарный год. Налоговым законодательством также установлены отчетные периоды по налогу, определяемые в зависимости от выбранного способа уплаты авансовых платежей.

Рассчитаем налоговую базу:

НБ = доходы – произведенные расходы – НДС – акцизы;

Доходы от реализации работ и услуг = выручка от реализации – НДС – расходы от реализации работ и услуг.

Расходы от реализации работ и услуг = себестоимость реализованной продукции = 1 960 000 руб.

Доходы от реализации работ и услуг = (3 776 000 – 576 000) – 1 960 000 = 3 200 000 – 1 960 000 = 1 240 000 руб.

Прибыль = доходы – расходы

Рассчитаем сумму расходов уменьшающих налогооблагаемую прибыль:

- представительские расходы

норматив представительских расходов = 300 000 × 4 % = 12 000 руб.

фактически: 11 800 – 1 800 (НДС) = 10 000 руб.

налогооблагаемая прибыль уменьшается на 10 000 руб.

- расходы на сувениры

норматив представительских расходов = 3 200 000 × 1 % = 32 000 руб.

фактически: 17 700 – 2 700 = 15 000 руб.

налогооблагаемая прибыль уменьшается на 15 000 руб.

- расходы на научные исследования и опытно-конструкторские разработки не вычитаются из прибыли согласно п.1 указаний к выполнению задания 1.

- оплата обучения бухгалтера не вычитается из прибыли согласно п.3 указаний к выполнению задания 1.

Общая сумма расходов уменьшающих налогооблагаемую прибыль составит:

10 000 + 15 000 = 25 000 руб.

НБ = 1 240 000 – 25 000 = 1 215 000 руб.

Налог на прибыль по ставке 24% составит:

НП = 1 215 000 × 24% = 291 600 руб.

В том числе:

ФБ – 1 215 000 × 6,5% = 78 975 руб.

РБ – 1 215 000 × 17,5% = 212 625 руб.

Рассчитаем налог на прибыль по ставке 9% по дивидендам, по акциям, зачисленным на расчетный счет:

600 000 × 9% = 59 341 руб.

100% – 9%

Рассчитаем налог на добавленную стоимость

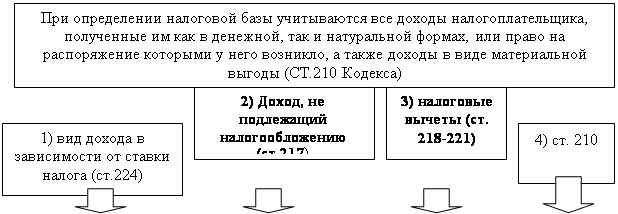

Налоговая база определяется как выручка от реализации товаров, исчисленная исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров, полученных как в денежной, так и в натуральной формах, включая оплату ценными бумагами. Указанные доходы учитываются в случае возможности их оценки и в той мере, в какой их можно оценить. В случае, если налогоплательщиком совершаются операции по реализации товаров, облагаемых по различным ставкам, налоговая база определяется отдельно по каждому виду товаров, облагаемых по разным ставкам. При применении одинаковых ставок налога, налоговая база определяется суммарно по всем видам операций, облагаемых по этой ставке.

Налоговая база по НДС составит:

НДС к уплате = НДС начисленный – НДС к вычету;

НДС к вычету: 1 800 + 2 700 + 21 600 = 26 100 руб.

Рассчитаем сумму НДС уплаченную за частичную оплату на поставку продукции от покупателя «Н»

Налогообложение производится в данном случае по ставке 18% согласно п.3 ст.164 «налоговые ставки» НК РФ.

300 000 × 18% / 118% = 45 763 руб.

НДС начисленный: 576 000 + 45 763 = 621 763 руб.

НДС к уплате = 621 763 – 26 100 = 595 663 руб.

Задание 2

По основному месту работы за 2007 г. работнику (1967 г.р.) начислены:

заработная плата – 24 800 руб.

премия по результатам работы – 3 472 руб.

выплаты по районному коэффициенту – 4 240 руб.

оказана материальная помощь по заявлению – 3 900 руб.

оплачен проезд на городском пассажирском транспорте – 3 240 руб.

на удешевление питания выплачено – 8 000 руб.

вручен подарок – телевизор стоимостью – 7000 руб.

У работника двое детей: дочь 10 лет и сын 22 лет, студент вуза дневной формы обучения. В бухгалтерию организации предоставлены все документы на получение стандартных вычетов по налогу. Кроме того, работник является участником военных действий в Афганистане.

По окончании 2007 г. в налоговый орган предоставлены:

– декларация о полученных доходах;

– справка с места основной работы о видах полученных доходов и удержанных налогах;

– документы, подтверждающие расходы на собственное обучение в вузе;

– документы, подтверждающие расходы на обучение ребенка до 24 лет;

– документы, подтверждающие расходы в виде благотворительной помощи школе;

– документы, подтверждающие расходы на лечение ребенка;

– документы, подтверждающие, получение материальной выгоды в виде экономии на процентах при получении от организации заемных средств.

В таблице 2 приведены данные для расчета налога на доходы физических лиц (НДФЛ) и единого социального налога (ЕСН).

Таблица 2

Данные для расчета НДФЛ и ЕСН, руб.

| № п/п | Операция | |

| 1 | Сумма удержанного налога за 2007 | 6 402 |

| 2 | Доход с начала года превысил 40 000 руб. | Декабрь |

| 3 | Документы, подтверждающие расходы на собственное обучение в вузе | |

| 4 | Документы, подтверждающие расходы на обучение ребенка до 24 лет | 27 000 |

| 5 | Документы, подтверждающие расходы в виде благотворительной помощи школе | |

| 6 | Документы, подтверждающие расходы на лечение ребенка | |

| 7 | Документы, подтверждающие получение материальной выгоды в виде экономии на процентах при получении от организации заемных средств |

Определить:

- общую сумму дохода;

- необлагаемый доход;

- облагаемый доход;

- стандартные и социальные налоговые вычеты;

- налоговую базу;

- сумму НДФЛ, подлежащую удержанию с доходов работника;

- заполнить налоговую декларацию;

- начислить единый социальный налог (ЕСН), подлежащий перечислению в федеральный бюджет, фонд социального страхования и федеральный, территориальный фонды обязательного медицинского страхования.

Решение:

Проведем расчет НДФЛ.

Объектом налогообложения признается доход, полученный налогоплательщиками:

Похожие работы

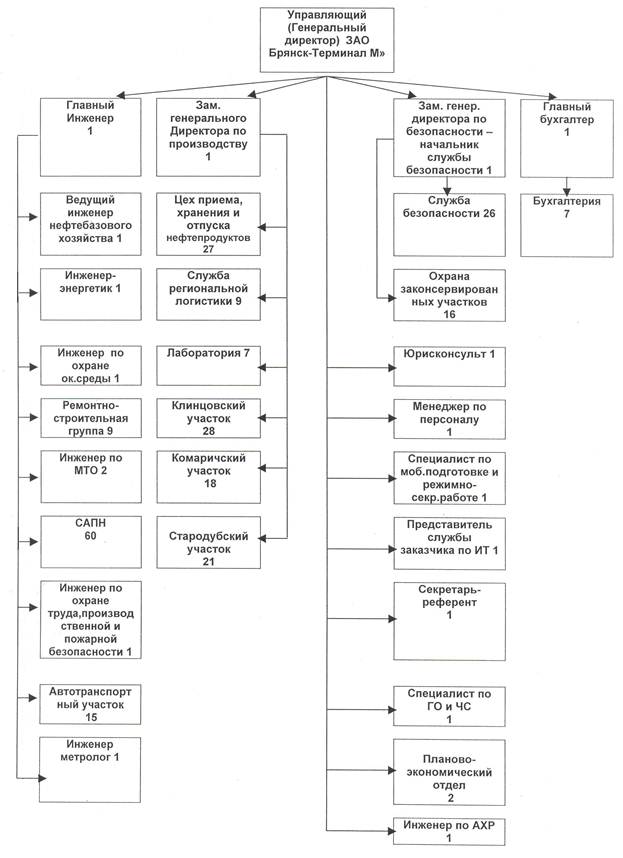

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

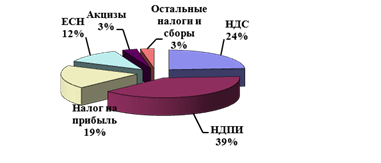

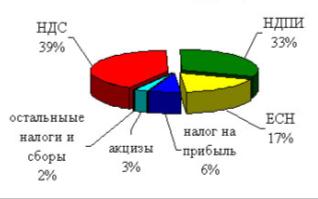

... От Тамбовских налогоплательщиков в 2008 году в федеральный бюджет РФ (включая ЕСН) поступило 4610,2 млн. рублей. Из них НДС – 40,7 %, ЕСН – 38,7 %, акцизы на подакцизную продукцию – 10,2 % и налог на прибыль организации – 9,1 %. В 2009 году налоговые поступления от Тамбовских налогоплательщиков уменьшились на 1,7 % (4533,8 млн. рублей). При этом НДС составил 45,9 % от поступления в федеральный ...

... незавершенного производства, готовой продукции, товаров отгруженных и порядок определения сумм приходящихся на них прямых расходов. ГЛАВА 2. ДЕЙСТВУЮЩАЯ СИСТЕМА ФОРМИРОВАНИЯ НАЛОГОВОЙ БАЗЫ ПО НАЛОГУ НА ПРИБЫЛЬ И ПУТИ СОВЕРШЕНСТВОВАНИЯ 2.1 Несоответствие бухгалтерского и налогового учета Существующие расхождения между бухгалтерским и налоговым учетом создают ситуацию, когда отражаемые в ...

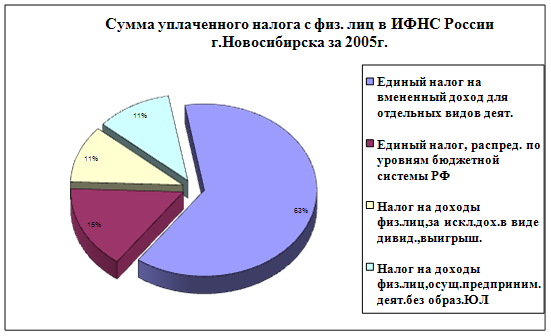

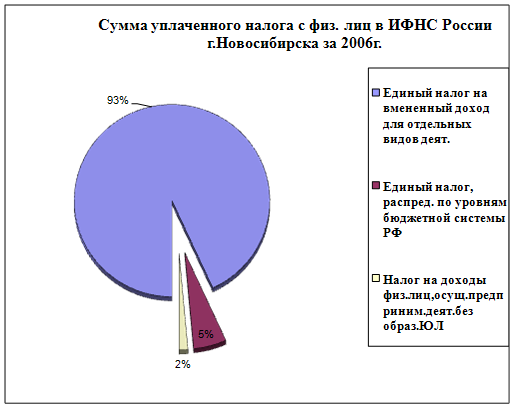

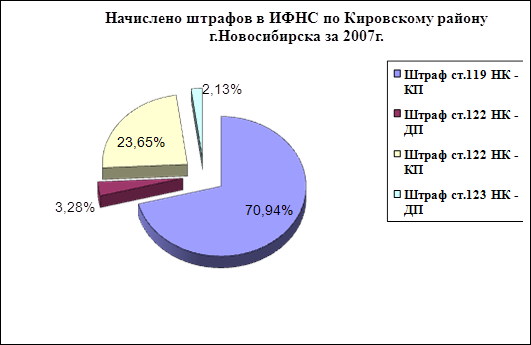

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

0 комментариев