Навигация

КОРПОРАТИВНЫЕ ФИНАНСЫ

(опорный конспект)

Раздел «МАТЕМАТИЧЕСКИЕ ОСНОВЫ ФИНАНСОВОГО МЕНЕДЖМЕНТА»

Аппарат финансовых вычислений широко используется в финансовой практике и составляет основу механизма расчетов при свершении кредитных операций, операций на фондовом рынке, при выборе вариантов инвестиционных проектов, разработке планов погашения долгосрочных кредитов и др. Все перечисленные финансовые операции связаны с конкретным периодом времени.

Фактор времени занимает важнейшее место в финансовых вычислениях; деньги имеют такую объективно существующую характеристику, как временную ценность:

- получение денег сегодня дает нам возможность заработать проценты на эти деньги завтра, поэтому сумма, полученная сегодня, больше той же суммы, полученной завтра;

-денежная наличность обесценивается за определенный период времени в связи с инфляцией.

Отсюда вытекают два важных следствия:

· необходимость учета фактора времени при проведении долгосрочных финансовых операций;

· некорректность с точки зрения долгосрочных финансовых операций суммирования денежных величин, относящихся к разным периодам времени.

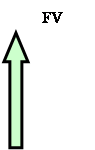

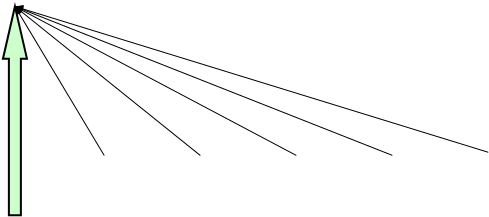

Простейшим видом финансовой сделки является однократное предоставление в долг некоторой суммы «PV» с условием, что через некоторое время «t» будет возвращена большая сумма FV.

| |||||||

| |||||||

![]()

![]()

![]()

![]() t

t![]() t

t![]() … t

… t![]()

Где: PV - Текущая, современная стоимость капитала, величина первоначальной денежной суммы; первоначальный вклад

FV - Будущая стоимость капитала, наращенная сумма или сумма погашения долга;

t1, t2…tn - Интервал начисления, минимальный период времени, по прошествии которого происходит начисление процентов;

t1 - tn - Период начисления процентов, промежуток времени, за который начисляются проценты (получается доход);

n - Количество интервалов.

Результативность этой сделки может быть охарактеризована двояко:

· с помощью абсолютного показателя (FV-PV) = I.![]() Проценты - это доход от инвестиций производственного или финансового характера, либо от предоставления капитала в долг в различных формах.

Проценты - это доход от инвестиций производственного или финансового характера, либо от предоставления капитала в долг в различных формах.

· Относительного показателя. Процентная ставка - величина, характеризующая интенсивность начисления процентов. Процентная ставка может быть рассчитана отношением приращения исходной суммы к базовой величине, в качестве которой можно брать либо PV либо FV.

Существуют два способа определения и начисления процентов:

· декурсивный способ, когда проценты начисляются в конце каждого интервала начисления и их величина определяется исходя из величины первоначальной суммы долга. Декурсивная процентная ставка или ссудный процент "r (%)"(требуемая норма доходности) представляет собой выраженное в процентах отношение суммы начисленного за определенный интервал дохода к сумме, имеющейся на начало данного интервала;

r = ![]()

· антисипативный способ, когда проценты начисляются в начале каждого интервала начисления. Сумма процентных денег определяется исходя из наращенной суммы. Антисипативной процентной ставкой или учетной ставкой "d (%)" будет выраженное в процентах отношение суммы дохода, начисленного за определенный интервал, к величине наращенной суммы, полученной по прошествии этого интервала. На практике учетные ставки (d) используются при учете векселей и других денежных обязательств.

d = ![]()

Проценты, выплаченные или заработанные на деньги, которые взяты или предоставлены в долг, могут быть либо простыми, либо сложными.

Простые процентные ставки применяются к одной и той же первоначальной сумме в течение всего периода начислений. Применяются обычно в краткосрочных финансовых операциях, когда интервал начисления совпадает с периодом начисления, или когда после каждого интервала начисления кредитору выплачиваются проценты.

Сложные процентные ставки применяются по прошествии каждого интервала начисления к сумме долга и начисленных за предыдущие интервалы процентов. Сложные процентные ставки наиболее распространены в финансовых операциях.

Проблема "деньги - время" не нова, поэтому разработаны удобные модели и алгоритмы финансовой математики, применяются табличные значения коэффициентов наращения и дисконтирования (см. Приложение, Таблицы 1,2,3 и 4), финансовые функции в Excel.

Фактор времени учитывается с помощью методов наращения (аккумулирования) и дисконтирования.

Большинство практических задач использования аппарата финансовых вычислений решается в рамках следующих четырех схем, первые две из которых предусматривают разовые, отдельные платежи, а две последние - ряд распределенных во времени выплат и поступлений, называемых потоком платежей:

1-ая схема: ОПРЕДЕЛЕНИЕ БУДУЩЕЙ, НАРАЩЕННОЙ СТОИМОСТИ.

Одноразовый платеж в данный момент "PV" преобразуется с учетом процентной ставки в одноразовый платеж через "n" интервалов "FV".

| |||||

| |||||

![]()

![]()

![]()

![]() t

t![]() t

t![]() … t

… t![]()

Рисунок – Определение будущей наращенной стоимости разового платежа

Для решения этой задачи используются специальные формулы наращения (см. таблицу 1).

Таблица 1 – Основные формулы наращения с применением различных типов ставок

| Область применения | Ссудный процент | Учетная ставка | |

| Простые проценты | |||

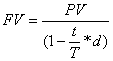

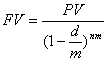

| Определение будущей стоимости при целом числе лет «n» |

|

| |

| Определение будущей стоимости при продолжительности периода в днях |

|

| |

| Сложные проценты | |||

| Определение будущей стоимости при целом числе лет, «n» |

|

| |

| Определение будущей стоимости, когда начисление процентов производится «m» - раз в году |

|

| |

где

n – период начисления, количество лет;

t – продолжительность периода начисления в днях;

T – продолжительность года в днях;

m - число начисления процентов в году;

FM1 (r,n) = (1+r)n – фактор будущей стоимости текущего капитала, множитель наращения сложных процентов или мультиплицирующий множитель. Табличные значения множителя наращения FM1 (r,n) приведены в Таблице 1 Приложения.

В зависимости от способа определения продолжительности финансовой операции рассчитывается либо точный, либо обыкновенный (коммерческий) процент.

Дата выдачи и дата погашения ссуды считаются за один день. При этом возможны два варианта:

- используется точное число дней ссуды, определяемое по специальной таблице, где показаны порядковые номера каждого дня года; из номера, соответсвующего дню окончания займа, вычитают номер первого дня (см. формулы 1.2 и 1.2.1);

- берется приблизительное число дней ссуды, когда продолжительность полного месяца принимается равной 30 дням (см. формулы 1.2 и 1.2.1); этот метод используется, когда не требуется большая точность, например, при частичном погашении займа.

Точный процент получают, когда за временную базу принимают фактическое число дней в году (365 или 366) и точное число дней ссуды.

Пример.

Задача, по сути, являющаяся алгоритмом, позволяющим решать разнообразные инвестиционные проблемы, может быть сформулирована следующим образом:

Какая сумма будет накоплена вкладчиком через три года, если первоначальный взнос составляет 400 тыс. тг., проценты начисляются ежегодно по ставке 10%?

Решение.

1) В Таблице 1 на пересечении строки, соответствующей процентной ставке (10%), и колонке, соответствующей периоду начисления процентов (3 года), найдем фактор FM1 (10%,3) = 1,3310.

2) Рассчитаем сумму накопления: FV= 400 • 1,3310 = 532,4 тыс. тг.

Периодичность начисления процентов оказывает влияние на величину накопления. Начисление процентов может происходить раз в полугодие, квартал, месяц и т.д. При более частом накоплении необходимо скорректировать процентную ставку и число периодов начисления процентов: число лет, на протяжении которых происходит накопление, умножается на частоту накопления в течение года, а номинальная годовая ставка процента делится на частоту накопления.

Правило 72-х. Удвоение вложенной суммы происходит через число лет, определяемое как частное от деления числа 72 на годовую номинальную ставку процента.

При заключении финансовых соглашений часто приходится решать задачу, обратную задаче нахождения наращенной суммы. В этом случае пользуются схемой №2.

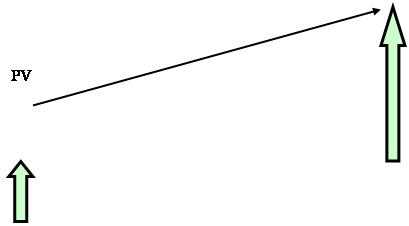

2-ая схема. ОПРЕДЕЛЕНИЕ ТЕКУЩЕЙ, ПРИВЕДЕННОЙ СТОИМОСТИ "PV" БУДУЩЕГО КАПИТАЛА "FV.

| |||||||

| |||||||

![]()

![]()

![]()

![]() t

t![]() t

t![]() … t

… t![]()

Рисунок – Определение текущей стоимости разового платежа

Текущая стоимость будущего капитала – очень важное (краеугольное) понятие, используемое при оценке стоимости приносящего доход имущества. Оно используется при оценке текущей стоимости будущего единовременного дохода – ценной бумаги или будущей продажи объекта недвижимости при оценке проектов.

Процесс пересчета будущей стоимости капитала в настоящую носит название ДИСКОНТИРОВАНИЯ, а ставка, по которой производится дисконтирование – ставки дисконта. Процессы дисконтирования и наращения (аккумулирования) являются взаимообратными процессами.

Основные формулы операции дисконтирования получаем из выше рассмотренных формул наращения. Например, формулу определения текущей стоимости в применении к ставке сложного ссудного процента определим из формулы (1.3):

![]() (2.3)

(2.3)

![]() (2.3.1)

(2.3.1)

где

FM2(r,n) = ![]()

- фактор текущей стоимости будущего капитала, коэффициент дисконтирования для сложных ставок ссудного процента, который показывает, во сколько раз текущая (современная) сумма меньше наращенной (будущей) стоимости суммы. Табличные значения приведены в Таблице 2 Приложения.

Пример.

Вам подарили ценную бумагу, в которой написано, что через 10 лет Вы получите 100 000 тенге. Сколько стоит эта бумага сегодня при условии, что справедливая годовая стоимость денег на рынке капитала составляет 10%?

Решение.

Чтобы решить эту задачу необходимо пересчитать будущие 100 000 тенге в сегодняшние деньги по формуле 2.3.1.

1. В Таблице 2 на пересечении строки, соответствующей процентной ставке 10%, и колонки, соответствующей периоду дисконтирования (10 лет), находим фактор текущей стоимости будущего капитала FM2(10%,10) = 0,386

2. Находим текущую стоимость ценной бумаги:

PV = 100 000![]() 0,386 = 38 600тг.

0,386 = 38 600тг.

Если стоимость денег будет равна 20%, текущая стоимость этой ценной бумаги будет равна 16 200тг.

При учете векселей используется формула (2.2.1), являющаяся обратной по отношению к формуле (1.2.1). В ней t - это число дней, которые остались до конечного срока учета векселя. Определяя продолжительность финансовой операции, принято считать за один день выдачи и день погашения ссуды.

![]() , (2.2.1)

, (2.2.1)

Эффективная годовая процентная ставка. Различные виды финансовых контрактов могут предопределять различные схемы начисления процентов. Как правило, в контрактах у нас и в США оговаривается номинальная процентная ставка обычно годовая, которая не отражает реальной эффективности сделки и не может быть использована для сопоставлений. Эффективная годовая процентная ставка (re) обеспечивает переход от текущей стоимости к будущей при заданных значениях этих показателей и однократном начислении процентов. Эффективная годовая процентная ставка определяется как:

re = (1+![]() )m – 1

)m – 1

где: m – число начислений в год.

Эффективная ставка зависит от номинальных и количественных внутригодовых начислений, причем с ростом m она увеличивается

Пример.

Предприятие может получать ссуду:

а) на условиях ежемесячных начислений процентов из расчета 26% годовых;

б) на условиях полугодового начисления процентов из расчета 27% годовых.

Определим эффективную процентную ставку: а) re = (1+![]() )12 – 1 = 0,2933=29,3%

)12 – 1 = 0,2933=29,3%

б) re = (1+![]() )2 – 1 = 0,2882=28,8%

)2 – 1 = 0,2882=28,8%

Таким образом, вариант (б) является более предпочтительным для предприятия; причем решение не зависит от величины кредита, поскольку критерием является относительный показатель – эффективная ставка, которая зависит лишь от номинальной ставки процента и количества начислений в год.

Учет инфляционного обесценивания денег в принятии финансовых решений

Учет инфляционного обесценивания денег возможен двумя вариантами:

- когда корректируется сама процентная ставка на темп инфляции (а), она может быть определена по формуле Фишера: ra = r + a + r![]()

![]() ,

,

где – r – процентная ставка;

a – темп инфляции.

- когда все вышерассмотренные формулы определения текущей дисконтированной стоимости умножаются на индекс инфляции: Iu = (1+a)

Рекомендуется индекс инфляции за период в n лет определить по формуле сложных процентов:

Iu = (1+a)na * (1+nb*a),

где na – целое число лет;

nb – оставшаяся не целая часть года.

АНАЛИЗ ДЕНЕЖНЫХ ПОТОКОВ. КОЛИЧЕСТВЕННЫЙ АНАЛИЗ ПОСТОЯННЫХ ДИСКРЕТНЫХ ФИНАНСОВЫХ РЕНТ (АННУИТЕТОВ)

Контракты, сделки, коммерческие и производственно-хозяйственные операции часто предусматривают не отдельные, разовые платежи, а множество распределенных во времени выплат и поступлений денежных средств. Последовательный ряд выплат и поступлений называется потоком платежей:

· серия доходов и расходов предприятия по периодам;

· денежный поток, генерируемый в течение ряда периодов в результате реализации какого-либо проекта;

· взносы в погашение различных видов долгосрочных задолженностей;

Поток платежей, все члены которого однонаправленные равные величины, а временные интервалы между двумя последовательными платежами постоянны, называют финансовой рентой или аннуитетом.

Аннуитет может быть исходящим денежным потоком по отношению к инвестору (например, осуществление периодических равных платежей) или входящим денежным потоком (например, поступление арендной платы, которая обычно устанавливается одинаковой фиксированной суммой).

Представление последовательности платежей в виде финансовой ренты существенно упрощает количественный анализ, в частности при оценке недвижимости, и дает возможность использовать набор стандартных формул и табличные значения ряда коэффициентов, содержащихся в них.

В практике применяются разнообразные по условиям формирования ренты:

Таблица 2.1.1 – Признаки классификации и виды ренты

| Признак классификации | Виды ренты | ||||

| Продолжительность срока ренты | Дискретные, срочные | Непрерывные, бессрочные | |||

| Момент выплат членов ренты | Обычные (постнумерандо) – платежи осуществляются в конце соответствующих периодов | Авансовые (пренумерандо) - платежи осуществляются в начале соответствующих периодов | |||

| Число начислений процентов | Один раз в год | m раз в год | Непрерывно | ||

| Соотношение начала срока ренты и фиксированного момента начала действия контракта, оценки ренты и т.д. | Немедленные, когда указанные моменты совпадают | Отложенные, когда начало срока ренты запаздывает относительно начала действия контракта | |||

Финансовая рента описывается следующими основными параметрами:

· член ренты «PMT» - величина каждого отдельного платежа k-го периода;

· срок ренты – это время, измеренное от начала финансовой ренты до конца последнего ее периода;

· период ренты - временной интервал между двумя платежами;

· процентная ставка (r) – ставка, используемая при наращении или дисконтировании платежей, из которых состоит рента, требуемая норма доходности.

В подавляющем большинстве практических случаев количественный анализ потоков платежей предполагает расчет одной из двух обобщающих эти потоки характеристик:

§ наращенной суммы ренты -FVа, т.е. суммы всех членов последовательности платежей с начисленными на них процентами к концу срока ренты (3-я схема);

§ современной или текущей величины ренты PVа или суммы всех периодических платежей, дисконтированных на начало срока ренты (4-я схема).

Наряду с определением обобщающих характеристик ренты, возникают обратные задачи определения размера платежа (члена ренты) по наращенной или современной обобщающим характеристикам ренты.

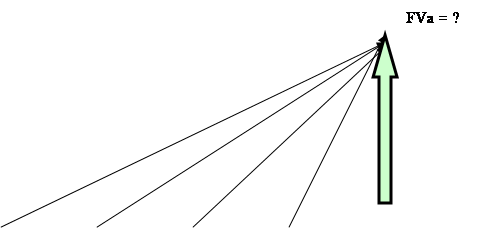

Схема 3. ОПРЕДЕЛЕНИЕ БУДУЩЕЙ СТОИМОСТИ АННУИТЕТА, т.е. преобразование равномерной серии платежей в одноразовый платеж через n-периодов.

PMT ![]() PMT PMT PMT PMT

PMT PMT PMT PMT

t![]() t

t![]() t

t![]() … t

… t![]()

Рисунок – Определение будущей наращенной стоимости обычного аннуитета

где: FVa - наращенная (будущая) стоимость обычного аннуитета, определяемая по формуле:

FV![]() =

= ![]() = = PMT*FM3 (r; n) (3.1)

= = PMT*FM3 (r; n) (3.1)

Где

FM3(r,n) = ![]() - фактор будущей стоимости обычного аннуитета, коэффициент наращения ренты, который показывает, чему будет равна суммарная величина срочного аннуитета в одну денежную единицу к концу срока его действия. Табличные значения приведены в Таблице 3 Приложения.

- фактор будущей стоимости обычного аннуитета, коэффициент наращения ренты, который показывает, чему будет равна суммарная величина срочного аннуитета в одну денежную единицу к концу срока его действия. Табличные значения приведены в Таблице 3 Приложения.

Математическое выражение будущей стоимости авансового аннуитета:

FV![]() =

= ![]() *PMT = PMT*[FM3 (r; n+1) – 1] (3.1.1)

*PMT = PMT*[FM3 (r; n+1) – 1] (3.1.1)

ПРИМЕР. Для погашения пакета облигаций, выпущенных на 5 лет, создается погасительный фонд при ежегодных платежах по 20 млн. тенге, на которые начисляются проценты по ставке 10%. Определить итоговую наращенную сумму при условии, что проценты начисляются один раз в конце года:

Решение.

1) Определим итоговую сумму погасительного фонда по формуле 3.1

FV![]() =

= ![]() = 122,1 млн.тенге

= 122,1 млн.тенге

Или, в Таблице 3 на пересечении строки, соответствующей процентной ставке 10%, и колонки, соответствующей периоду дисконтирования (5 лет), находим фактор будущей стоимости обычного аннуитета FM3(10%,5) = 6,105 и далее определяем искомую величину погасительного фонда

FV![]() = PMT*FM3 (10%,5 лет) = 20

= PMT*FM3 (10%,5 лет) = 20![]() 6,105 = 122,1 млн.тенге

6,105 = 122,1 млн.тенге

Используя ту же схему 3, мы можем определить величину члена обычной ренты по ее будущей наращенной стоимости:

PMT = ![]() (3.2)

(3.2)

1/FM3 – фактор фонда возмещения

ПРИМЕР. При эксплуатации одного горного предприятия следует ожидать ущерб для окружающей среды, для возмещения которого по предварительным оценкам потребуется через 3 года уплата 25 миллионов тенге. Какой ежегодный платеж для создания резерва будущего покрытия ущерба должно осуществлять предприятие при ставке 5 %.

Решение

PMT = ![]() =

= ![]() = 7 930 000 тенге

= 7 930 000 тенге

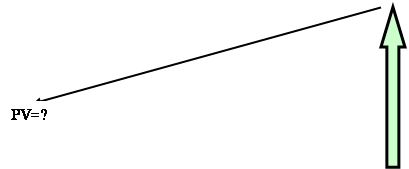

Схема 4: Определение ТЕКУЩЕЙ, современной стоимости аннуитета или преобразование будущей равномерной серии платежей в одноразовый платеж в данный момент

PV![]() =?

=?

| | ||||

| ||||

PMT PMT PMT PMT PMT

t![]() t

t![]() t

t![]() … t

… t![]()

Рисунок – Определение текущей, современной стоимости обычного аннуитета

Где: PV![]() -текущая, современная стоимость обычного аннуитета

-текущая, современная стоимость обычного аннуитета

PV![]() = PMT *

= PMT * ![]() = PMT *FM4 (r;n) , (4.1)

= PMT *FM4 (r;n) , (4.1)

где FM4 (r; n) – фактор текущей стоимости аннуитета (фактор Инвуда), коэффициент дисконтирования ренты, который показывает, чему равна с позиции текущего момента стоимость аннуитета с регулярным денежным поступлением в размере одной денежной единицы, продолжающегося «n» равных периодов с заданной процентной ставкой «r». Табличные значения приведены в Таблице 4 Приложения.

Функция текущей стоимости аннуитета также имеет особое значение для оценки имущества доходным методом. Связано это с тем, что в процессе выполнения оценки анализируются будущие потоки доходов с точки зрения их сегодняшней стоимости.

Математическое выражение для расчета текущей стоимости авансового аннуитета имеет следующий вид:

PV![]() = PMT *

= PMT *![]() = PMT *[FM4(r;n-1) + 1] (4.1.1)

= PMT *[FM4(r;n-1) + 1] (4.1.1)

Пример. Компания должна принять решение: сдавать ли в аренду имущество сроком на 5 лет, при условии, что арендная плата составляет 50 000 тенге в год с условием выкупа, если сегодня за данное имущество предлагают 160 000 тенге. Платеж осуществляется в конце года. Коэффициент рентабельности ( r ) равен 20% - справедливая норма прибыли по аналогичным сделкам.

Решение

Определим текущую стоимость арендной платы, используя формулу 4.1 и Таблицу 4:

PV![]() = 50*FM4(20%, 5 лет) = 50

= 50*FM4(20%, 5 лет) = 50![]() 2,991 = 149,55 (тыс. тенге)

2,991 = 149,55 (тыс. тенге)

Таким образом, получили, что текущая стоимость арендной платы составляет 149,55 тыс. тенге, а нам предложили больше – 160 тыс. тенге, значит, стоит продавать имущество.

Используя схему 4 и формулу (4.1) можно определить величину члена ренты по ее текущей стоимости:

PMT = ![]() (4.2)

(4.2)

1/FM4 – фактор амортизации капитала, определяет размер стабильного равновеликого периодического платежа, погашающего за определенный период при установленной ставке процента основную сумму кредита и процент за не возмещенную сумму кредита (см. пример поэтапного погашения долга равными срочными уплатами).

ОПРЕДЕЛЕНИЕ СТОИМОСТИ БЕССРОЧНОГО АННУИТЕТА

Аннуитет называется бессрочным, если денежные поступления продолжаются долгое время. Определение в этом случае будущей стоимости аннуитета не имеет смысла, а приведенная текущая стоимость аннуитета постнумерандо может быть получена по следующей формуле:

PVа = ![]() (4.3)

(4.3)

Важным практическим приложением теории аннуитетов является составление различных вариантов (планов) погашения задолженности. При составлении плана погашения задолженности интерес представляют размеры периодических платежей заемщика, так называемые срочные уплаты или суммы по обслуживанию долга, которые представляют собой сумму:

![]() Iг + Pг,

Iг + Pг,

где ![]() - срочная уплата;

- срочная уплата;

Iг – годовая сумма процентов;

Pг – годовые выплаты по погашению основного долга.

Методы определения размера срочных уплат зависят от условий контракта которые предусматривают:

¨ срок займа;

¨ продолжительность льготного периода, в течение которого основная сумма долга не погашается, проценты обычно выплачиваются на протяжении всего срока займа, но иногда начисляются и присоединяются к основной сумме долга;

¨ уровень процентной ставки;

¨ метод погашения и уплаты процентов и основной суммы долга.

На практике существуют различные варианты погашения долгосрочной задолженности. Рассмотрим основные из них:

Введем обозначения:

Д![]() - основная сумма долга;

- основная сумма долга;

Дt – остаток задолженности на начало t-ого года;

r– ставка процента по займу;

g – процентная ставка, по которой начисляются проценты на взносы в погасительный фонд;

R – размер взноса в погасительный фонд;

n – срок предоставления займа.

I![]() - годовые проценты по займу;

- годовые проценты по займу;

Р![]() - годовая сумма погашения основного долга.

- годовая сумма погашения основного долга.

Вариант 1 Займы без обязательного погашения, по которым постоянно выплачиваются проценты (вечный аннуитет)

Y = Д![]()

![]()

Вариант 2. Погашение суммы долга единовременным платежом:

2.1 без создания погасительного фонда, тогда в конце срока займа заемщик должен вернуть сумму долга, равную:

· либо основной сумме долга Д![]() , если проценты начисляются и выплачиваются по годам;

, если проценты начисляются и выплачиваются по годам;

· либо наращенной основной сумме долга Д![]() , если проценты начисляются, но не выплачиваются, а присоединяются к основной сумме долга

, если проценты начисляются, но не выплачиваются, а присоединяются к основной сумме долга

Д![]() =

= ![]() Д0

Д0![]() FМ

FМ![]() (r; n)

(r; n)

2.2 при условии создания погасительного фонда. Если заемщик должен вернуть всю сумму долга в конце срока, то в контракте для снижения риска невозврата долга может быть оговорена необходимость создания погасительного фонда. На периодические взносы в этот фонд начисляются проценты по ставке g. Создание погасительного фонда для заемщика выгодно только при условии g>r, в противном случае выгоднее сразу расплачиваться этими суммами с кредитором.

При этом возможны следующие ситуации:

· проценты начисляются и выплачиваются, тогда на конец срока займа должен быть создан погасительный фонд, равный основной сумме долга Д![]() . Для определения в этом случае ежегодных взносов в погасительный фонд R воспользуемся схемой 3 и формулой 3.2:

. Для определения в этом случае ежегодных взносов в погасительный фонд R воспользуемся схемой 3 и формулой 3.2:

R = ![]()

В этом случае ![]() Iг + R,

Iг + R,

- когда проценты начисляются, но не выплачиваются, а присоединяются к основной сумме долга, тогда в конце срока займа заемщик должен создать погасительный фонд, равный наращенной сумме основного долга Дn, ежегодно внося в погасительный фонд сумму:

R = ![]() =

= ![]()

![]() В этом случае

В этом случае ![]() R

R

Вариант 3. Поэтапное погашение долга равными суммами основного долга. Годовые проценты и срочная уплата в этом случае всегда уменьшаются во времени. Если платежи производятся раз в конце года, тогда срочная уплата равна

![]() Iг + Pг = Д

Iг + Pг = Д![]()

![]() ,

,

Pг – const; ![]() , Iг – постоянно уменьшаются.

, Iг – постоянно уменьшаются.

ПРИМЕР Пусть долг, равный 100 тыс. тг. необходимо погасить равными суммами основного долга за 5 лет. Платежи осуществляются в конце года. За заем выплачиваются проценты 9%.

Решение: Ежегодная сумма погашения долга составит Pг = 100 / 5 = 20 тыс. тг. Процентные выплаты по годам составят: I![]() = 100

= 100![]() = 9 тыс. тг.; I

= 9 тыс. тг.; I![]() = 80

= 80![]() = 7,2 тыс. тг. и т.д.

= 7,2 тыс. тг. и т.д.

План погашения долга можно представить в таблице:

Тыс. тенге

| Номер года | Остаток долга на начало года, Д | Сумма погашения основного долга, Pг | Годовые проценты, Iг | Срочная уплата

|

| 1 2 3 4 5 | 100 80 60 40 20 | 20 20 20 20 20 | 9,00 7,20 5,40 3,60 1,8 | 29,00 27,20 25,40 23,60 21,80 |

Заем может предусматривать льготный период с выплатой процентов или с соответствующим наращением основной суммы долга. Тогда сумма долга на конец льготного периода наращивается до величины: Д![]()

![]() , где L – продолжительность льготного периода.

, где L – продолжительность льготного периода.

Вариант 4. Поэтапное погашение долга равными срочными уплатами (![]() = const) широко применяется в международных сделках, при ссудах под производство и недвижимость. Для кредитора эта операция представляет собой аннуитет – отток денег в начальный момент, а потом ежегодный равномерный приток в сумме

= const) широко применяется в международных сделках, при ссудах под производство и недвижимость. Для кредитора эта операция представляет собой аннуитет – отток денег в начальный момент, а потом ежегодный равномерный приток в сумме ![]() = Iг + Pг , причем, со временем составляющая Iг будет уменьшаться, так как уменьшается основная сумма задолженности, а составляющая Pг будет увеличиваться.

= Iг + Pг , причем, со временем составляющая Iг будет уменьшаться, так как уменьшается основная сумма задолженности, а составляющая Pг будет увеличиваться.

Величину срочной уплаты определим по схеме 4, по формуле 4.2.

![]() =

= ![]()

План погашения долга равными срочными уплатами, исходя из условия предыдущего примера, можно представить в таблице:

Тыс. тенге

| Номер года | Остаток долга на начало года, Д | Срочная уплата

| Годовые проценты, Iг | Сумма погашения основного долга, Pг |

| 1 2 3 4 5 | 100 83,29306 65,08249 45,23297 23,597 | 25,70694 25,70694 25,70694 25,70694 25,70694 | 9,00 7,496375 5,857425 4,070968 2,12373 | 16,70694 18,210565 19,849515 21,635972 23,597 |

МЕТОДЫ ОЦЕНКИ ФИНАНСОВЫХ АКТИВОВ

(облигаций, акций и других производных ценных бумаг)

Оценка активов является одним из фундаментальных понятий и занимает ключевое место в финансовом менеджменте. Менеджеру необходимо уметь оценивать финансовые активы, чтобы:

1. понять степень целесообразности их приобретения;

2. знать, каким образом инвесторы оценивают ценные бумаги фирмы, для того, чтобы с помощью альтернативных вариантов деятельности обеспечить благоприятную динамику цен на ценные бумаги.

Финансовый актив, выступающий товаром на рынке капитала, может быть охарактеризован по четырем признакам:

1. Цена Pm , т.е. объявленная текущая рыночная цена;

2. Стоимость Vo , внутренняя теоретическая стоимость актива;

3. Доходность «k»;

4. Риск.

Любой инвестор, принимая решения о целесообразности приобретения того или иного финансового актива, пытается оценить экономическую эффективность планируемой операции, ориентируясь либо на абсолютные (1, 2), либо на относительные (3) показатели.

По сравнению с ценой, которая реально существует и объективна (объявлена и товар по ней равнодоступен любому участнику рынка капитала), внутренняя стоимость гораздо более неопределенна и субъективна. Каждый инвестор имеет свой взгляд на внутреннюю стоимость актива, полагаясь в ее оценке на результаты собственного субъективного анализа.

Возможны три ситуации:

Pm > Vo, то с позиции конкретного инвестора данный актив продается в настоящий момент по завышенной цене и нет смысла в его приобретении.

Pm < Vo, то цена занижена есть интерес в его покупке.

Pm = Vo, то смысл в проведении спекулятивных операций на рынке отсутствует, поскольку цена полностью отражает внутреннюю стоимость финансового актива.

Вследствие этого, целесообразно провести различия между ценой и стоимостью финансового актива.

Стоимость - это расчетный показатель, а цена - это декларированный или объявленный в прейскурантах, котировках показатель.

В любой конкретный момент цена однозначна, а стоимость многозначна. Число оценок стоимости зависит от числа профессиональных участников рынка.

С известной долей условности можно утверждать, что стоимость первична, а цена вторична, поскольку в условиях равновесного рынка цена количественно выражает внутреннюю стоимость актива и устанавливается стихийно, как средняя из оценок стоимостей, рассчитываемых инвесторами.

Существуют три основные теории оценки внутренней стоимости финансового актива:

1 Фундаменталистская теория является наиболее распространенной, согласно ей внутренняя стоимость любой ценной бумаги может быть оценена как дисконтированная стоимость будущих поступлений, генерируемых этой бумагой.

V0 = ![]()

![]() (Б)

(Б)

где Vo – текущая или приведенная стоимость активов;

CFt- ожидаемый денежный поток в периоде t;

r- приемлемая (ожидаемая или требуемая) доходность в периоде «t»

n- число периодов, в течении которых ожидается поступление денежных средств.

Как видно из формулы, теоретическая стоимость зависит от трех параметров:

Первые два параметра привязаны к базовому активу и поэтому более объективны. Последний параметр наиболее существенный, т.к. отражает доходность альтернативных вариантов вложения капитала, доступных данному инвестору, что предопределяет вариабельность этого параметра. Приемлемая норма доходности может устанавливаться инвестором следующим образом:

· в размере процентной ставки по банковским депозитам;

· исходя из процентной ставки по депозитам и надбавки за риск инвестирования в данный финансовый актив;

· исходя из процентов, уплачиваемых по государственным облигациям и надбавки за риск.

Базовую модель оценки финансовых активов (DCF-модель) можно представить в виде следующей схемы:

Текущую приведенную стоимость актива (PV0) можно определить как:

PV0 = ![]() +

+ ![]() + . . .

+ . . . ![]() + . . . +

+ . . . +![]() =

= ![]()

![]() ,

,

где CFt - ожидаемые денежные поступления в момент t;

rt - требуемая доходность в момент t;

n - число периодов, в течение которых ожидается поступление денежных средств.

2 Технократическая. Предполагает определение текущей внутренней стоимости ценной бумаги на основании анализа динамики ее цены в прошлом, базируясь на статистике цен, данных о котировках и т.п.

3 Теория «Ходьбы наугад». В ее основе лежит гипотеза эффективных рынков, предполагающая, что текущие цены финансовых активов гибко отражают всю релевантную информацию, в том числе и относительно будущего ценной бумаги.

Оценка долговых ценных бумагОблигации могут выпускаться в обращение государством или корпорациями. Облигации приносят их вкладчикам доход в виде фиксированного процента к номинальной стоимости, но бывают и облигации с плавающей ставкой, меняющейся по некоторому алгоритму. Они могут быть охарактеризованы различными стоимостными показателями:

♦ Нарицательная стоимость;

♦ Конверсионная стоимость;

♦ Выкупная цена - отзывная цена, по которой производится выкуп облигаций эмитента до момента погашения;

♦ Рыночная (курсовая) цена облигации определяется конъюнктурой рынка; значение рыночной цены в процентах к номиналу называется курсом облигации.

Похожие работы

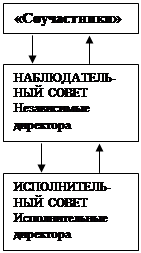

... Каплан Роберт С. Сбалансированная система показателей. От стратегии к действию / Каплан Роберт С. , Нортон Дейвид П. - М.: ЗАО «Олимп-Бизнес», 2003. 1. www.vestnikmckinsey.ru 2. Особенности корпоративных финансов Характеристики корпорации (как формы предпринимательства) определяют некоторые особенности построения системы управления ее финансами. Она функционирует как подсистема ...

... право в Великобритании)/Журнал для акционеров, 2001. - № 2. 6. Мамай В.И. Акционерные общества. Защита интересов акционера и наемного работника. Практическое пособие. – М.: Контур, 1998. – 80 с. 7. Носов С. Кодекс корпоративного управления (противостояние акционерным дельцам Российские юристы XIX века о корпоративном праве)/Журнал для акционеров, 2000. - № 10. 8. Управление и ...

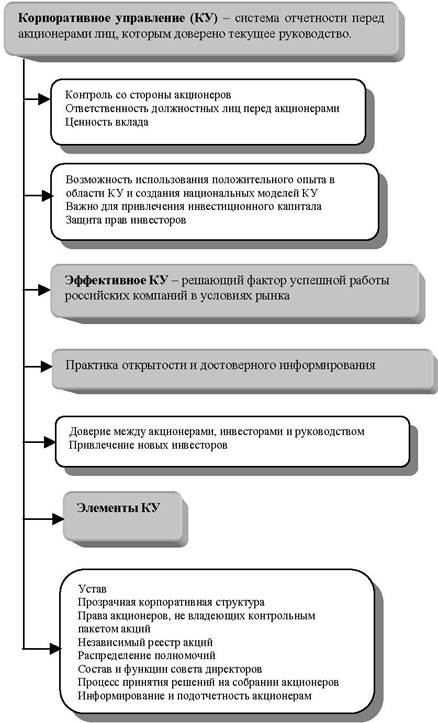

... трансформации компаний открытого типа в компании закрытого типа на развитых рынках капитала: обзор исследований // Корпоративные финансы. 2008. № 2(6). С. 95-112. [Статья] 4. ОРГАНИЗАЦИЯ КОРПОРАТИВНОГО УПРАВЛЕНИЯ СТРОИТЕЛЬНОГО КОНЦЕРНА «СИБАКАДЕМСТРОЙ» Г. НОВОСИБИРСКА В курсовой работе проанализируем структуру аппарата управления крупного строительного концерна «Сибакадемстрой» ...

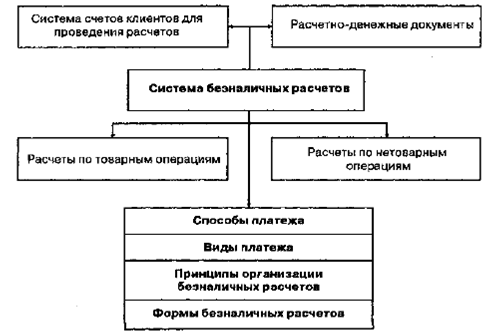

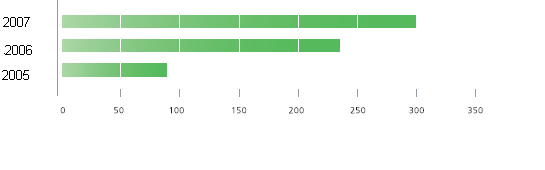

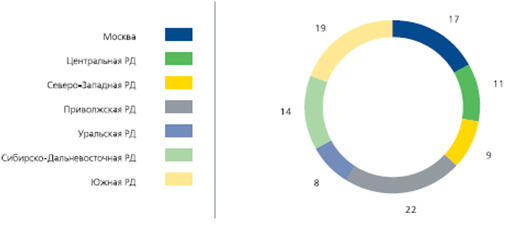

... проектов расчетно-информационного обслуживания корпоративных клиентов; развития инвестиционных банковских услуг. 3. АНАЛИЗ ДЕЯТЕЛЬНОСТИ БАНКА «УРАЛСИБ» ПО РАСЧЕТНО-КАССОВОМУ ОБСЛУЖИВАНИЮ КОРПОРАТИВНЫХ КЛИЕНТОВ 3.1 Характеристика организации работы с юридическими лицами в банке «УРАЛСИБ» Банк УРАЛСИБ (ОАО "УРАЛСИБ") образован 20 сентября 2005 г. в результате интеграции бизнеса 5 банков: ...

(1.2.1)

(1.2.1) (1.4.1)

(1.4.1)

0 комментариев