Навигация

Основные виды кредитных денег

2. Основные виды кредитных денег

Кредитные деньги прошли следующую эволюцию: вексель, банкнота, чек, электронные деньги, кредитные карточки.

Вексель – письменное обязательство должника (простой вексель) или приказ кредитора должнику (переводный вексель – тратта) об уплате обозначенной на нем суммы через определенный срок. Простой и переводный векселя – это разновидности коммерческого векселя, т.е. долгового обязательства, возникающего на основе торговой сделки. Существуют также финансовые векселя, т.е. долговые обязательства, возникшие из предоставления в долг определенной суммы денег. Их разновидностью являются казначейские векселя. Последний представляет собой краткосрочную правительственную ценную бумагу, срок действия которой не превышает одного года (обычно составляет 3–6 месяцев). Должником здесь выступает государство. Дружеские векселя – безденежные, не связанные с реальной коммерческой сделкой векселя, которые выписываются контрагентами друг на друга с целью получения денег путем учета таких векселей в банках.

Характерными особенностями векселя являются:

а) абстрактность (на векселе не указан конкретный вид сделки);

б) бесспорность (обязательная оплата долга вплоть до принятия принудительных мер после составления нотариусом акта о протесте);

в) обращаемость (передача векселя как платежного средства другом лицам с передаточной надписью на его обороте (жиро или индоссамент), что создает возможность взаимного зачета вексельных обязательств).

Банкнота – это долговое обязательство банка. В настоящее время банкнота выпускается центральным банком путем переучета векселей, кредитования различных кредитных организаций и государства.

Выпуск в обращение банкнот – этого вида кредитных денег – производят обычно банки при выполнении кредитных операций, осуществляемых в связи с различными хозяйственными процессами. Их изъятие из оборота производят на основе кредитных операций, выполняемых в связи с хозяйственными процессами, а не при осуществлении расходов и получении доходов государством.

С созданием коммерческих банков и сосредоточением свободных денежных средств на текущих счетах появилось такое кредитное орудие обращения, как чек. Чек – это разновидность переводного векселя, который вкладчик выписывает на коммерческий или центральный банк.

Именно на основе чеков возникла система безналичных расчетов, при которой основная часть взаимных претензий погашается без участия наличных денег. Чек представляет собой письменный приказ владельца текущего счета банку о выплате определенной суммы денег чекодержателю или о перечислении ее на другой текущий счет. Чеки впервые появились в Англии в 1683 г. Право приказа, содержащегося в чеке, и обязанность его выполнить основываются на чековом договоре между банком и клиентом, в соответствии с которым клиенту разрешается использовать как собственные, так и заемные средства. Банк оплачивает выставленные чеки наличными либо путем перечисления средств со счета чекодателя в этом или другом банковском учреждении. Чек как инструмент краткосрочного действия не имеет статуса платежного средства, и в отличие от эмиссии денег количество чеков в обращении не регулируется законодательством, а целиком определяется потребностями коммерческого оборота.

Поэтому расчет чеками носит условный характер: выставление должником чека еще не погашает его обязательство перед кредитором – оно погашается только в момент оплаты чека банком.

Таким образом, экономическая сущность чека состоит в том, что он служит средством получения наличных денег в банке, выступает средством обращения и платежа и, наконец, является орудием безналичных расчетов.

Электронные деньги – это деньги на счетах компьютерной памяти банков, распоряжение которыми осуществляется с помощью специального электронного устройства. Распространение системы платежей на электронной основе знаменует собой переход на качественно новую ступень эволюции денежного обращения. На основе распространения ЭВМ в банковском деле появилась возможность замены чеков пластиковыми карточками. Пластиковые карточки представляют собой средство расчетов, замещающее наличные деньги и чеки, а также позволяющее владельцу получить в банке краткосрочную ссуду. Наибольшее применение пластиковые карточки получили в розничной торговле и сфере услуг.

Первое теоретическое упоминание об использовании карт как платежного средства появилось в Англии и относится к концу прошлого века. Идею кредитных карт выдвинул в своей книге Джеймс Беллами «Глядя назад» (1880 г.). На практике пионерами в этой области оказались США. Первая кредитная карта была выпущена в 1914 г. фирмой Gепегаl Реtroleum Согрогаtion of California (ныне Mobil Oil). Карточки использовались для оплаты в процессе торговли нефтепродуктами. В этом качестве они быстро завоевали популярность. Владелец карты получал значительные удобства в обслуживании и скидки при покупке товара. Фирма-эмитент получала постоянных клиентов и стабильные доходы. С увеличением числа пользователей встал вопрос об учете и регистрации продаж по каждой эмитированной карте, это вызвало к жизни процесс эмбоссирования карт (теснение номера карты, данных клиента, срока действия карты). Первые карты с эмбоссированием изготавливались из металла, но затем они были вытеснены пластиковыми картами, как более практичными. Эти карты не были еще платежным средством. Это были так называемые клубные карты, которые подтверждали принадлежность пользователя к той или иной системе учреждений сферы обслуживания. Эти карты имели строго ограниченное распространение как по видам услуг, так и географически. Использование клубных карт широко распространено и в настоящее время [4. с. 66 – 78].

Первые карты, являющиеся полноценным платежным средством, были выпущены не банковскими гигантами: Diners Club (1950 г.), American Express и Hilton Credit (1959 г.). В отношении изготовления они мало чем отличались от предыдущих, но по своим функциям это были совершенно новые карты. Фактически эти годы можно считать моментом рождения нового инструмента организации безналичных расчетов. Первая банковская карта была выпущена в 1951 г. маленьким нью-йоркским банком Long Islands и с тех пор началось бурное развитие этого вида услуг. Первая универсальная карта большого банка Bank of America прошла испытания в Фриско (Калифорния), в 1956 г. С 1966 г. Bank of America начал продажу лицензий на использование карточной технологии другим банкам. В ответ на это несколько крупных банков-конкурентов Bank of America (14 нью-йоркских банков) учредили свою Межбанковскую карточную ассоциацию – МКА, а в 1969 г. эта ассоциация купила права на карты Мастер Чадж, выпускавшиеся карточной ассоциацией банков западных штатов (4 калифорнийских банка), а большинство банков – членов МКА перешли на выпуск Мастер Чадж.

В 1974 г. МКА подписала соглашение с британской системой ЭксессКард, которая входила в Ассоциацию Еврокард. С этого момента началось сотрудничество EuroCard и МКА, выпускающей Мастер Чадж. В 1977 г. наименование NBI было изменено на VISA USA Inc. Изменение имени имело огромное значение, так как это событие открыло дорогу широкому распространению карт VISA в США и за рубежом. По имеющимся данным, в 1996 г. находились в обращении 490 млн карт VISA, они принимались в 13 млн точек обслуживания в 247 странах. В 1980 г. МКА дала своей карте «более международное» название MasterCard. Обладателей этих карт в 1996 г. было 270 млн, карты принимались в 12 млн точек обслуживания. EuroCard, расширяя свое сотрудничество с MasterCard, по мере появления новых технологий заключила соглашения с компаниями Cirus и Maestro, что позволило расширить ассортимент предлагаемых клиентам видов услуг за счет карт для получения наличных в банкоматах.

В технологическом отношении карты прошли в своем развитии несколько стадий. Как уже отмечалось, первые карты изготавливались из картона или металла, а затем стали выпускать пластиковые карты. Основным аргументом для внедрения пластиковых карт являлось удобство для пользователя. С появлением новых электронных средств регистрации и сбора информации появилась возможность заносить и считывать информацию на карту при помощи магнитного кодирования. Начало применения пластиковых карт с магнитной полосой датируется 1969 г. В комбинации с эмбоссированием такие карты широко используются до сих пор. Следует помнить, что информация на первых двух дорожках предназначена только для считывания, она записывается при выдаче карты пользователю и в процессе использования не изменяется. Следующим этапом в развитии пластиковых карт история обязана французскому журналисту Ролану Морено, который в 1974 г. предложил использовать карты с электронной микросхемой. Он запатентовал эту идею и основал компанию Innovatron для производства таких карт. Четырьмя годами ранее аналогичную идею запатентовал в Японии Кунитака Аримура, однако международного патента он не получил. Пластиковые карты со встроенными в них микросхемами называют еще «интеллектуальными», чип (chip) – или смарт (smart) – картами. Появление пластиковых карт со встроенной в них микросхемой оценивается западными специалистами как революционное. На сегодняшний день смарт-карты – наиболее динамично развивающийся тип пластиковых карт.

Существуют три пути, по которым может следовать банк, выбирая стратегию использования технологий безналичных электронных расчетов: создание и эксплуатация независимой собственной сети обслуживания; участие в международных системах; участие на долевых началах в системе обращения банковских карт. Недостаток создания собственной сети состоит в том, что период окупаемости может оказаться длительным, а масштабы системы ограниченными. При создании совместной системы организационная структура и специфические детали функционирования сети определяются банками-участниками

Похожие работы

... их способными выполнять активные функции денег. Будучи высшей формой кредитных денег, депозитные деньги прогрессируют вместе с прогрессом самой рыночной экономики, ее банковской системы и техники операций. В форме записей на счетах кредитные деньги совершенствуются как денежный капитал, чтобы более полно отражать и обслуживать движение реального капитала. Они перешагивают через функцию средства ...

... кредитно-финансовых учреждений, активно используемых государством в целях регулирования экономики. Кредитные отношения связаны с движением ссудного капитала и включают разные формы кредита. Кредитная система как совокупность кредитно-финансовых учреждений аккумулирует свободные денежные капиталы, доходы и сбережения различных классов общества и предоставляет их в ссуду предприятиям, ...

... экономического оборота, а затем и из международных расчетов. Можно сказать, что ХХ век стал веком эпохи утверждения кредитных денег, соответствующих потребностям современной развитой экономики. 2. Функции денег Деньги проявляют себя через свои функции. Обычно выделяют следующие четыре основные функции денег: мера стоимости, средство накопления (тезаврации), средство обращения, ...

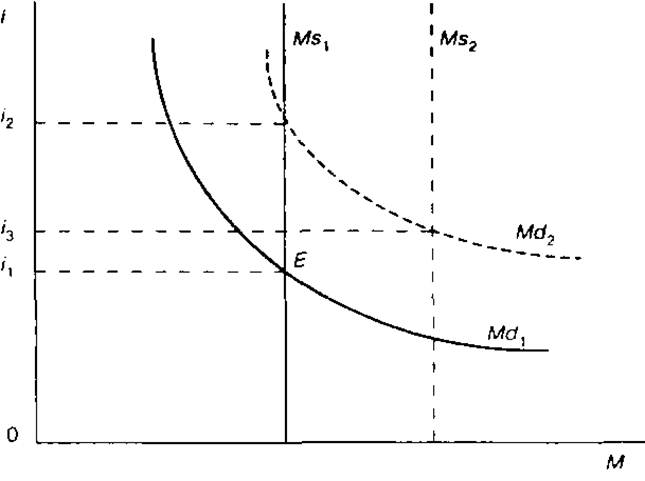

... процентной ставки (i2). Увеличение предложения денег сдвинет кривую Ms1 вправо, в положение Ms2;, и соответственно понизит равновесную процентную ставку до значения (i3). Используя методы денежно-кредитной политики, государство может оказывать воздействие на процентную ставку, а через нее на уровень инвестиций, поддерживая полную занятость и обеспечивая экономический рост. Однако Дж. Кейнс и ...

0 комментариев