Навигация

Международные финансовые организации и их роль в

47. Международные финансовые организации и их роль в

экономическом развитии РФ.

Международные региональные валютно-кредитные и финансовые организации – институты, созданные на основе межгосударственных отношений с целью регулирования международных экономических, в том числе валютно-кредитных и финансовых, отношений. К таким организациям относятся:

1. Международный валютный фонд (МВФ) – международная валютно-кредитная организация, имеющая статус специализированного учреждения ООН. Официальными целями являются: содействие развитию международной торговли и валютного сотрудничества путем установления норм регулирования валютных курсов и контроля за их соблюдением, многосторонней системы платежей и устранения валютных ограничений; предоставление государствам-членам средств в иностранной валюте для выравнивания платежных балансов. Россия вступила в МВФ в 1992г.

2. Международный банк реконструкции и развития (МБРР)- специализированное учреждение ООН, межгосударственный инвестиционный институт, учрежденный одновременно с МВФ, МБРР оказывает самое заметное влияние на темпы и направление экономического развития большинства стран, проводит координирующую политику экономической помощи промышленно развитых стран развивающимся странам в разработке программ их экономического развития.

3. Европейский банк реконструкции и развития (ЕБРР)- образован для оказания содействия реформам в странах Центральной и Восточной Европы в связи с переходом стран этого региона к ориентированной на рынок экономике. Учредителями банка являются 40 стран и две международные организации- Европейское экономическое сообщество и Европейский инвестиционный банк. В образовании банка принимал участие бывший СССР, членом банка является ныне РФ.

Цель ЕБРР- сыграть роль стимулятора и ускорителя для привлечения капиталов в отрасли инфраструктуры стран Центральной и Восточной Европы. Предоставляя кредиты, банк помогает западным промышленникам идти на необходимый риск в завоевании рынков на Востоке, а это будет способствовать скорейшему переходу экономик бывших социалистических стран на рыночные основы, к конвертируемости своих валют.

4. Лондонский клуб кредиторов объединяет около 1000 крупных зарубежных коммерческих банков и финансовых институтов. Лондонский клуб занимается проблемами задолженности перед частными коммерческими банками, кредиты которых не находятся под защитой гарантий или страхования.

5. Парижский клуб – неформальное объединение стран-кредиторов, созданное в 1956 г. с целью решения проблем, связанных с официальной задолженностью развивающихся стран. Членство в клубе предполагает постоянный обмен информацией между кредиторами о задолженности и ходе ее погашения. Все соглашения стран-должников с Парижским клубом содержат статью, обязывающую их не предоставлять третьим странам более выгодных условий погашения долга перед ними, чем условия, предоставленные членам клуба.

6. Всемирная торговая организация (ВТО) – это интегрированная международная организация, наделенная полномочиями для действенного проведения в жизнь принципов и правил международной торговли, согласованных в ходе торговых переговоров.

48.Структура мировых финансов, их роль в развитии международного сотрудничества.

Мировые финансы можно разделить на три направления:

1. Финансовая помощь:

Ø межгосударственные кредиты и гранты;

Ø кредиты и гранты международных финансовых организаций.

2. Мировой финансовый рынок:

Ø валютный спот-рынок (рынок, на котором товары продаются за наличные и поставляются немедленно; рынок, на котором сделки улаживаются в течение нескольких деловых дней (2дн.) со дня сделки.);

Ø кредитный рынок;

Ø рынок страховых услуг;

Ø рынок долговых и долевых ценных бумаг;

Ø рынок банковских кредитов;

Ø рынок деривативов (Производных финансовых инструментов, рыночная ценность которых регулируется ценой базового актива — например, наличного товара, фьючерсного контракта или другого финансового инструмента. Операции с дериватами могут осуществляться на биржах и на внебиржевом рынке.)

3. Золотовалютные резервы:

Ø частные золотовалютные резервы (резервы коммерческих банков);

Ø официальный золотовалютный резерв (в России в 2006 г. равен 220 млрд.$).

В мировом хозяйстве постоянно происходит перелив денежного капитала формирующегося в процессе кругооборота капитала. Стержнем мировых финансовых потоков являются материальные процессы воспроизводства.

Мировые финансовые потоки обслуживают движение товаров, услуг и межгосударственное перераспределение денежного капитала между конкурирующими субъектами мирового рынка. Кроме того, они подают сигналы о состоянии конъюнктуры, которые служат ориентиром для принятия решений менеджерами.

Движение мировых финансовых потоков осуществляется по следующим основным каналам:

a. валютно-кредитное и расчетное обслуживание купли-продажи товаров и услуг;

b. зарубежные инвестиции в основной и оборотный капитал;

c. операции с ценными бумагами и разными финансовыми инструментами;

d. валютные операции;

e. перераспределение части национального дохода через бюджет в форме помощи развивающимся странам и взносов государств в международные организации.

Объективная основа развития мировых валютных, кредитных, финансовых рынков – закономерности кругооборота функционирующего капитала. На одних участках высвобождаются временно свободные капиталы, на других постоянно возникает спрос на них.

49. Финансовая глобализация: сущность, объекты, особенности

Финансовая глобализация – это та часть процесса всеобщей глобализации, которая протекает в сфере международных финансов. Финансовую глобализацию следует понимать как:

1. свободный и эффективный переток капитала между странами и регионами мира.

2. функционирования глобального финансового рынка

3. формирование системы наднационального регулирования международных финансов

4. реализация глобальной фин. стратегии транснациональных корпораций и банков.

Объектами фин. глобализации являются

1. Международный финансовый рынок;

2. экономические субъекты, функционирующие на этих рынках (ТНК, ТНБ, финансовых корпораций правительств и Центробанков, национальных государств, международных фин. организации)

3. новые финансовые инструменты, возникающие на основе оборота традиционных объектов купли-продажи на мировых финансовых рынках.

4. технологическая база финансовой глобализации, связанная созданием всемирных информационных систем.

Факторы развития финансовой глобализации:

1. Свободное движение капитала при снижении национальных барьеров

2. усиление конкуренции на международных рынках, как между национальными, так и иностранными кредитно-финансовыми инструментами, между банковскими и небанковскими фин. учреждениями за сферы влияния.

3. стремительное развитие информационных технологий и глобального рынка электронных фин. услуг.

4. становление новых национальных региональных фин. рынков и включение их в общую глобальную рыночную систему.

Субъектами финансовой глобализации выступают:

1. международные экономические фин. организации

(МВФ, ВТО. ЕБР. Европейский Банк реконструкции и развития)

2.мультинациональные корпорации, институциональные инвесторы (пенсионные фонды, инвестиционные фонды, инновационные фонды, страховые компании)

3. крупные фин. центры (Лондон, Нью-Йорк, Токио, Париж, Франкфурт на майне).

50.Особенности функционирования финансовых систем

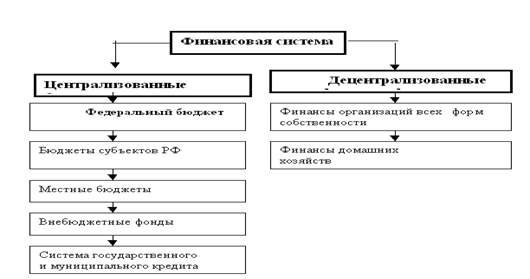

В экономически развитых странах Финансовая система в развитых странах включает следующие звенья. Централизованные финансы - тго

государственные бюджеты, местные бюджеты, специальные внебюджетные фонды. Децентрализованные финансы - финансы государственных и частных корпораций (предприятий) и финансы домохозяйств. Это группировка по степени централизации.

Звенья финансовой системы можно сгруппировать и по другому признаку: государственные (муниципальные) финансы и финансы частного сектора экономики. Государственные финансы - это государственный бюджет, муниципальные бюджеты, государственные специальные фонды, финансы государственных и муниципальных предприятий. Финансы частного сектора экономики - финансы час i пых корпораций и финансы домохозяйств.

Центральное место в финансовой системе занимают государственные и муниципальные финансы.

В экономически развитых странах управление государственными финансами осуществляется законодательными органами путем разработки и применения финансового законодательства, которое регулирует бюджетный процесс, налоговый механизм, управление государственным долгом. Оперативное управление финансами осуществляет финансовый аппарат, структура которого определяется государственным устройством.

Бюджетное устройство в разных странах обусловлено государственным устройством, административно-территориальным делением, уровнем развития экономики и ее структурой.

Так, в США федеральный бюджет состоит из двух частей: собственно правительственный бюджет -федеральные фонды и трастовые (доверительные) фонды. Правительственный бюджет финансирует общенациональные экономические и социальные программы. Трастовые фонды имеют целевой характер но отдельным видам производственной инфраструктуры: содержание федеральных автострад, аэропортов, гидроэлектростанций; фонды социального страхования, пенсионного обеспечения, пособий по безработице.

При всем разнообразии структур бюджетов разных стран общим для всех является отделение текущих государственных доходов и расходов от капитальных затрат.

Еще одним элеме11Тр

Общими важнейшими для всех выступают принципы единства, полноты, реальности и гласности. Бюджеты всех уровней являются самостоятельными и не входят своими доходами и расходами в бюджеты вышестоящих органов управления.

Государственный бюджет является главным, центральным звеном в финансовой системе каждого государства. Он служит основным механизмом перераспределения финансовых средств страны, мобилизует их в самый крупный централизованный денежный фонд и направляет па удовлетворение общегосударственных потребностей, обеспечивает финансирование социально-экономического развития страны.

Органы государственной власти для формирования доходов бюджета используют четыре механизма -налоговый, неналоговый, госкредитпый и эмиссии, которые перераспределяют национальный доход от экономических субъектов в доход государства. Основным инструментом перераспределения являются налоги (обеспечивают 70-90% общей суммы доходов бюджета).

Все доходы делятся па закрепленные и регулирующие. За государственным бюджетом закрепляются главные налоги. В странах с развитой рыночной экономикой к главным относятся: налог на прибыль корпораций, подоходный налог с физических лиц, косвенные налоги - акцизы и НДС, таможенные пошлины.

Похожие работы

... , единые процедуры бюджетного процесса; Стимулирования - осуществление деятельности, направленной на реализацию целей; Контроля. Можно выделить некоторые принципы организации государственных и муниципальных финансов: - единство законодательной и нормативной базы; - открытость и прозрачность; - разграничения полномочий и предметов ведения; - целевой ориентированности: - научного подхода; ...

... расходные статьи бюджета. Парламент обладает большими возможностями по осуществлению контроля за бюджетом, необходимо повышать роль Счетной палаты и всего Федерального Собрания. Лекция 13. 4.04.97. Раздел: “Государственные финансы” Тема 8. Государственный бюджет Сущность и роль госбюджета в социально-экономическом развитии общества. Доходы бюджета. Налоговая политика государства Расходы ...

... фондов – денежные фонды используются с определённой целью. Фонды обслуживаются специальными учреждениями. Фонды отличаются: Директивностью Властностью Специальностью Государственностью Функции финансов: Распределения – обеспечивают доходами учреждения и тех физических лиц, которые не зарабатывают сами. Контрольная – целевое распределение должно контролироваться Стимулирующая ...

... отсутствуют обязательства работодателя по уплате вносов на социальное страхование. Лекция 5. Тема: Финансовые отношения: принципы организаций и роль в деятельности фирмы 1. Сущность финансов предприятия и их функции Финансы (франц. finances – денежные средства, от старофранц. finer - платить, оплачивать), совокупность экономических отношений, возникающих в процессе создания и использования ...

0 комментариев