Навигация

По характеру лизинговых платежей различают: денежный, компенсационный и смешанный лизинг

8. По характеру лизинговых платежей различают: денежный, компенсационный и смешанный лизинг.

Компенсационный лизинг предусматривает платежи в форме поставки товаров, производимых на используемом оборудовании, или в форме оказания встречных услуг.

Смешанный лизинг основан на сочетании денежных и компенсационных платежей, в которых используются элементы бартерной сделки.

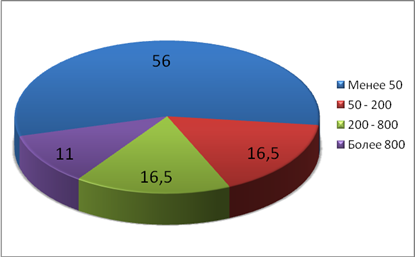

9. По размеру лизинговых сделок на практике различают три вида лизинга: мелкий (до 100-250 млн. руб.), стандартный (от 250 млн. до 25 млрд. руб.) и крупный (от 200 млрд. руб.). [8; с.30-53]

Так же выделяют такие виды лизинга как:

- лизинг, соответствующий сбыту – исходит из того, что если в основе любой подготовки лизинговой сделки лежит потребность не известного вначале для лизинговой компании клиента в некотором оборудовании, то сбыт лизинговой услуги, невозможный без выхода на такого клиента, следует сосредоточить там же, где происходит сбыт самого оборудования, т.е. у его продавца.

- возобновляемы лизинг предусматривает периодическую замену оборудования по заявке арендатора новыми, более совершенными образцами того же рода.

- револьверный лизинг отличается от возобновляемого лизинга тем, что предоставляет право пользователю по истечении определенного срока обменять арендуемое имущество на другое оборудование, которое в соответствии с технологическими особенностями процесса производства последовательно необходимо арендатору.

- персональный лизинг основывается на предоставлении лизингополучателю рабочих и специалистов, работающих по найму.

- сублизинг имеет место, когда основной лизингодатель сдает оборудование в аренду пользователю не прямо (непосредственно), а через другую лизинговую компанию, которая аккумулирует лизинговые платежи и перечисляет их основному лизингодателю.

2.2 Механизм осуществления лизинговых операций

Лизинг отличается сравнительно сложной организацией не только по числу участников и специфике выполняемых ими функций, но и по особенностям самих инвестиционных проектов, предполагающих осуществление комплекса организационно – правовых, финансовых, технических, маркетинговых и производственных процессов. Состав и перечень проводимых участниками мероприятий определяется также местом субъекта в лизинговой сделке.

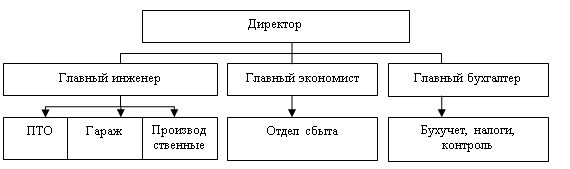

Лизингополучатель как непосредственный товаропроизводитель и чаще всего инициатор деловой операции должен выступать не рынке с разработанным собственным предпринимательским проектом, что и определяет круг его интересов и конкретных действий. Большую организационную работу проводит и лизинговая компания. Чтобы обезопасить себя от риска неплатежей, она осуществляет тщательную оценку экономической деятельности клиентов, предлагаемых лизинговых проектов, выявляет приоритетные направления инвестиций в регионе, изучает рынок лизинга и т.д.

Лизинговый процесс – от концептуальной идеи до практической реализации проекта, эксплуатации оборудования, производства продукции и окончания сделки – можно представить в виде цикла, состоящего из трех основных стадий: подготовительной (предынвестиционной), организационной (инвестиционной) и эксплуатационной, каждая из которых в свою очередь может подразделяться на отдельные элементы и конкретные виды работ.

Ещё до непосредственного выхода на лизинговый рынок потенциальный арендатор оборудования проводит целую систему мероприятий по организации предпринимательского проекта.

Начинающие и не имеющие достаточных средств, предприниматели должны учитывать экономические ограничения на проникновение в ту или иную отрасль: высокий уровень начального капитала, длительный срок окупаемости, неопределенность в достижении прибыли и др.

Лизинговая сделка осуществляется в несколько этапов:

1) Лизинговая компания ведёт подготовительную работу с потенциальными лизингополучателями: изучает заявки и технические спецификации на объекты аренды, анализирует бизнес-планы предлагаемых проектов, первоначальную стоимость и спрос на товары, размеры аванса и лизинговых платежей, продолжительность контракта, периодичность платежей, остаточную стоимость и т.д.

Для проведения лизинговых операций лизингодатель проводит работу по их рекламе, изучению лизингового рынка – спроса на определённые виды оборудования, цены и тарифы на сопутствующие лизингу услуги (ремонт, транспортные услуги), созданию банка данных на объекты лизинга, поиску клиентов-пользователей. Лизингополучатель сам подбирает поставщика либо просит об этом компанию.

При принятии решения о передаче в лизинг оборудования учитываются следующие факторы:

¾ обоснованность бизнес-плана;

¾ приоритетность данного вида деятельности для города;

¾ наличие подрядчиков, поставщиков и потребителей намечаемой к выпуску продукции;

¾ финансово-экономическое положение фирмы;

¾ опыт работы в данной хозяйственной сфере;

¾ наличие производственных площадей и лицензий на планируемый вид деятельности

Заявка пользователя лизингодателя составляется по произвольной форме, но обязательно содержит техническое описание необходимого оборудования, реквизиты поставщика, копию своего устава и информацию об экономическом положении и перспективы развития по форме и в сроки, установленные лизингодателем.

Лизингодатель проводит оценку текущей и перспективной платёжеспособности клиента, анализ лизингового проекта и выявление возможной повторной сдачи в лизинг оборудования или его продажи. При большом риске он может требовать гарантий от пользователя.

В случае положительного заключения лизингодатель принимает решение о вступлении в лизинговую сделку и направляет поставщику заказ – наряд, в котором указывается наименование и реквизиты лизингодателя (заказчика), характеристика оборудования, срок его использования в целом по этапам. К заказу прилагаются технические требования и другие документы, определяющие условия выполнения работ.

После получения заказ - наряда поставщик должен направить подтверждение о его получении лизингодателю, а после поставки пользователю оборудования – счёт в двух экземплярах с указанием своих реквизитов. Параллельно оформляется юридически лизинговая сделка. Продолжительность подготовительных лизинговых процедур составляет 30-60 дней.

2) Лизинговая компания заключает договор купли-продажи с поставщиком на согласованных арендатором коммерческих и технических условиях, а также систему других двух- и многосторонних договоров в зависимости от вида лизинга.

3) В период использования объекта производятся лизинговые платежи, ремонт и развитие производства, мониторинг экономических показателей реализации проекта, а также оформление отношений по дальнейшему использованию объекта после окончания срока лизинга.

Взаимоотношения между субъектами классического лизинга строятся по следующей схеме (приложение 9). Лизингополучатель самостоятельно подбирает поставщика необходимого ему имущества, но, поскольку у него нет собственных средств и доступа к кредитам, он обращается к лизинговой компании с предложением об участии в сделке. Она покупает имущество и на определённых условиях передает его в пользование лизингополучателю.

Похожие работы

... и лизинг более подробно и выделим наиболее значимые особенности этих форм финансирования для проведения сравнительного анализа их как альтернативных вариантов для финансирования. 2.2Сравнение кредита и лизинга как формы финансирования Особенности кредита Особенности кредита проистекают из его определения и жесткого регламентирования деятельности кредитных институтов инструкциями ЦБ РФ. Итак ...

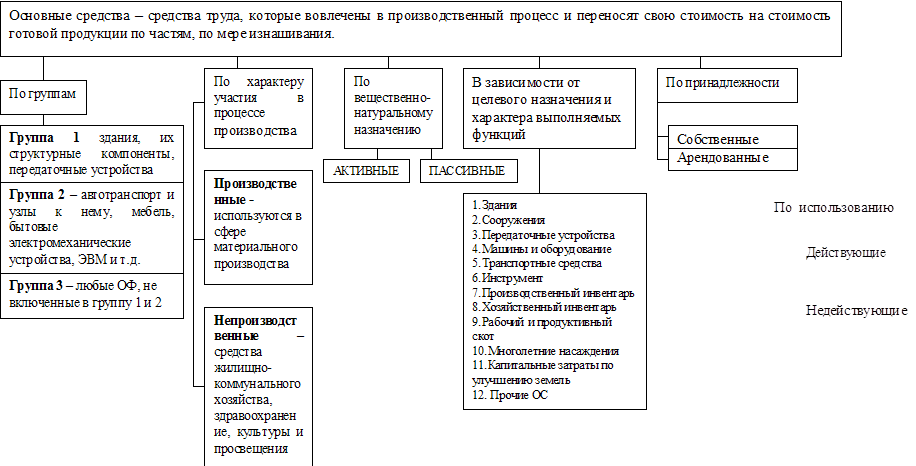

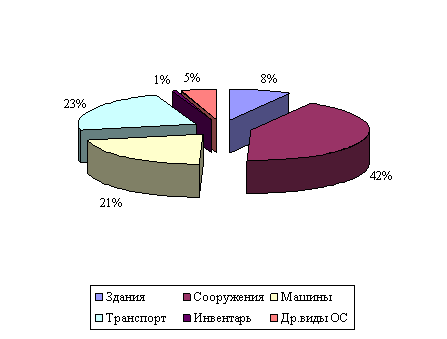

... оценки по восстановительной стоимости одинаковые объекты , введенные в разное время, имеют одинаковое денежное выражение. Это вносит единообразие в определение общей стоимости основных производственных фондов предприятия, позволяет дать объективную характеристику ее динамики, оценить реальный уровень использования основных производственных фондов за ряд лет, а также рассчитать требуемую сумму ...

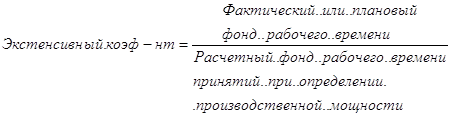

... оборудования (30,8%) имеет срок службы свыше 20 лет. Водоводы со сроком службы более 20 лет составляет 26,5% , коллектора – 33,3%. 2.3 Показатели оценки эффективности использования основных производственных фондов Важное значение имеет анализ изучения движения и технического состояния ОПФ, для этого рассчитаем следующие показатели, используя формулы (1.7), (1.8), (1.9), (1.10), (1.11), ...

... выпуска продукции и фондоотдачи за счет более полного использования основных средств. 3.4 Пути повышения эффективности использования основных средств в ООО "ТехПромСервис" Как показало исследование, бухгалтерский учет основных средств на предприятии осуществляется в соответствии с требованиями, установленными Положением по бухгалтерскому учету "Учет основных средств" ПБУ 6/01. Положительно ...

0 комментариев