Навигация

Методика определения лизинговых платежей и оценка эффективности лизинга

2.3 Методика определения лизинговых платежей и оценка эффективности лизинга

Лизинговые отношения реализуются с помощью разнообразных рычагов и инструментов, но наиболее существенное значение в теории и на практике имеют две экономические формы: лизинговые платежи и закрытые сделки.

Центральным, наиболее важным звеном организации лизинговых сделок является экономически обоснованный состав и размер лизинговых платежей.

Плата за лизинг – это форма экономических отношений собственника и арендатора по распределению дохода, созданного в процессе использования объекта лизинга. Она выполняет функции возмещения стоимости средств производства, накопления капитала и стимулирования предпринимательской деятельности. [15]

Лизинговые платежи – это одна из экономических форм реализации права собственности на имущество (приложение 10).

В содержании лизинговых платежей можно выделить три наиболее существенных компонента:

¾ состав платежей по экономическим элементам;

¾ размер или уровень платежей;

¾ методы (способы) расчётов.

Одним из главных принципов определения лизинговых платежей является возвратность арендованных средств с соответствующим приростом. Но величина возвратной стоимости лизингового объекта не должна быть предметом торга. На момент совершения лизинговой сделки величина известна заранее, поэтому в составе лизинговых платежей она может быть неизменной в течение всего нормативного срока использования имущества. Стоимость средств производства переносится трудом лизингопользователя на вновь создаваемый продукт.

Методологической основой определения размера лизинговых платежей является механизм распределения валового дохода, созданного лизингопользователем, который обеспечивал бы взаимовыгодное сочетание интересов его и собственника лизингового объекта при средней норме прибыли. Чтобы после внесения лизинговых платежей арендатор не только возместил производственные затраты из выручки от реализации продукции, но и получил доход, необходимый для расширенного воспроизводства и личного потребления. Но и лизингодатель (собственник имущества) имел необходимые доходы, иначе нет смысла передавать имущество в лизинг.

Теоретически различают верхнюю и нижнюю границы лизинговых платежей:

1. Верхняя граница определяется максимально возможным уровнем платы, при котором достижимо простое и расширенное воспроизводство при средней отраслевой норме прибыли у хозяйствующего субъекта – арендатора. В таком случае возмещение всех затрат лизингодателя в лизинговые платежи включается максимальный уровень прибыли собственника имущества:

Лп = Вз + Рм, (2.1)

где Лп – граница лизинговых платежей;

Вз – возмещение всех затрат лизингодателя;

Рм – максимальный уровень прибыли собственника имущества.

2. Нижняя граница – это минимально возможный уровень лизинговых платежей, при котором достигается простое воспроизводство имущества, сданного в лизинг.

Реальный размер лизинговой платы находится между верхней и нижней границами и определяется путём договоренности свободно и осознанно действующих сторон, а при конкурсном отборе – на основе спроса и предложений. [8; с.100]

Следует различать виды лизинговых платежей как способ их осуществления и формы, т. е. внешнее материально-вещественное или стоимостное воплощение платежей.

В зависимости от метода начисления выделяют четыре вида лизинговых платежей:

- фиксированные ставки, устанавливаемые в денежной, натуральной или смешанной форме в абсолютной сумме по сделке;

- долевые платежи, рассчитываемые как доля от объёма реализуемой продукции, произведённой на арендуемом имуществе, путём участия в прибыли или валовом доходе лизингополучателя и др. Это простой, удобный и выгодный для пользования объекта лизинга способ установления платежей. Но он имеет существенный недостаток: при умелой, эффективной работе и высоких производственно-финансовых результатах лизинговые платежи значительно повышаются, что служит снижению мотивационных стимулов у предпринимателей;

- совокупные (минимальные) платежи – это сумма всех лизинговых платежей за весь период лизинга плюс плата за выкуп арендованного имущества в собственность после окончания сделки;

- платежи в процентах от стоимости сданного в лизинг объекта наиболее распространённый метод начисления. Размер оплаты за лизинг устанавливается в зависимости от характера оборудования и сроков его окупаемости.

По способу уплаты в зависимости от экономического состояния лизингополучателя применяются следующие виды лизинговых платежей:

- линейные, уплачиваемые пропорционально равными долями;

- прогрессивные (возрастающие) – небольшие взносы, устанавливаемые в начальный период контракта, которые постепенно увеличиваются по мере освоения оборудования и расширения объема производимой продукции;

- дегрессивные – постепенно уменьшающиеся выплаты, в большей мере применимы при ускоренных платежах на первоначальном этапе лизинга. Они значительно снижают риск собственника имущества и расширяют свободу действий арендатора;

- сезонные – применяющиеся в сельском хозяйстве и в перерабатывающих отраслях с сезонным характером процесса производства, где возможности уплаты намного улучшаются после уборки урожая;

- единовременные платежи – производятся после поставки объекта лизинга и подписания сторонами акта приёмки оборудования;

- периодические – ежемесячные, поквартальные или ежегодные платежи обычно широко применяются на практике по устанавливаемому сторонами графику;

- платежи с авансом – частичная предоплата в момент подписания лизингового соглашения, которая затем вычитается из общего объема лизинговых платежей, а оставшаяся сумма погашается в установленном порядке.

Расчёт размеров лизинговых платежей может производиться различными методами в зависимости от вида лизинга, формы и способа выплат, а также условий функционирования экономики, т.е. при стабильном развитии или с учётом инфляционных процессов.

В условиях стабильной экономики стоимость лизинга складывается из суммы амортизационных отчислений на объект, платы за кредитные ресурсы, маржи (комиссионных выплат) лизинговой компании, оплаты сервисных услуг пользователю имущества, налога на добавленную стоимость, таможенных платежей (при внешнем лизинге), расходов по страхованию рисков и др.

1. Амортизационные отчисления на используемый объект

АО = Nам * БС, (2.2)

где Nам – норма армотизационных отчислений, определяемая при принятии объекта к учёту (зависит от срока эксплуатации объекта);

БС – стоимость объекта по балансу (предмет лизинговой сделки).

Похожие работы

... и лизинг более подробно и выделим наиболее значимые особенности этих форм финансирования для проведения сравнительного анализа их как альтернативных вариантов для финансирования. 2.2Сравнение кредита и лизинга как формы финансирования Особенности кредита Особенности кредита проистекают из его определения и жесткого регламентирования деятельности кредитных институтов инструкциями ЦБ РФ. Итак ...

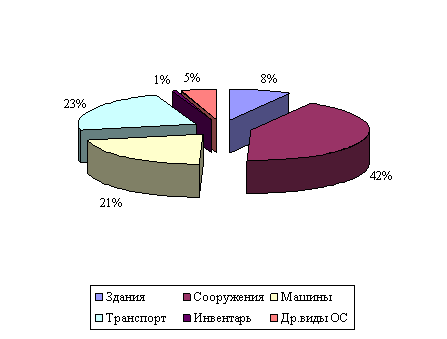

... оценки по восстановительной стоимости одинаковые объекты , введенные в разное время, имеют одинаковое денежное выражение. Это вносит единообразие в определение общей стоимости основных производственных фондов предприятия, позволяет дать объективную характеристику ее динамики, оценить реальный уровень использования основных производственных фондов за ряд лет, а также рассчитать требуемую сумму ...

... оборудования (30,8%) имеет срок службы свыше 20 лет. Водоводы со сроком службы более 20 лет составляет 26,5% , коллектора – 33,3%. 2.3 Показатели оценки эффективности использования основных производственных фондов Важное значение имеет анализ изучения движения и технического состояния ОПФ, для этого рассчитаем следующие показатели, используя формулы (1.7), (1.8), (1.9), (1.10), (1.11), ...

... выпуска продукции и фондоотдачи за счет более полного использования основных средств. 3.4 Пути повышения эффективности использования основных средств в ООО "ТехПромСервис" Как показало исследование, бухгалтерский учет основных средств на предприятии осуществляется в соответствии с требованиями, установленными Положением по бухгалтерскому учету "Учет основных средств" ПБУ 6/01. Положительно ...

0 комментариев